下面,让我们专门给大家分析一下私募基金领域的合格投资者的相关情况。

作者:梁美华方锐源

来源:金诚同达(ID:gh_116bfa8fc864)

投资对于当下的所有人来说都是一个不可回避的问题,有人觉得每个月工资发下来把钱转进了余额宝就是投资了,还有人说自己把钱拿了一部分出来买了一些黄金也是投资……对不起,从本质上来看,上述的这些理财都不能叫做投资,顶多算是储蓄。

投资和储蓄有本质上的区别吗?这里我们撇开创业不说,储蓄是为了将来的某一项需求而存储资金的过程,比如就医、买车、买房、旅行等等。而投资则是为了实现增值这一单纯目的而进行的资金投放过程。两者其实有很多交叉的部分,也许一笔钱在今天还算是投资,明天你赎回以后就变成储蓄了。因此在我们日常生活中,投资和储蓄其实很难泾渭分明地区分开来。

投资和储蓄与我们的日常生活是息息相关的,但有一个事实是——投资是有门槛的。一直以来,在投资领域都有一个笑谈叫做“百万富翁困境”,指的是当你的可投资财富在一百万上下的时候,你面临着有一些钱却不好投资的尴尬局面。这很大程度上是由于我国的合格投资者制度所决定的,因为我国资产管理行业中对于合格投资者有不同的定义,下面,让我们专门给大家分析一下私募基金领域的合格投资者的相关情况:

一、合格投资者标准概述

1. 合格投资者的历史沿革

合格投资者(Accredited Investor)最早出现在美国,联邦政府颁布的《1933年证券法》规定,任何发行人在退出市场时都必须在证券交易委员会注册,并将已发行证券转卖给合格投资者。我国私募基金立法于2015年修订的《证券投资基金法》第87条界定了“合格投资者”的概念,是指“达到规定资产规模或者收入水平,并且具备相应的风险识别能力和风险承担能力、其基金份额认购金额不低于规定限额的单位和个人”。并把合格投资者的具体标准授权给国务院证券监督管理机构规定。

2014年中国证劵监督管理委员会《私募投资基金监督管理暂行办法》(以下简称“监管暂行办法”)从第11条到13条,规定了合格投资者的具体标准,包括三种基本类型:专业投资机构、发行人内部人、高净值投资者。前两者体现在《监管暂行办法》第13条第一款中,该款将社会保障基金、企业年金等养老基金、慈善基金等社会公益基金、依法设立并在基金业协会备案的投资计划、投资于所管理私募基金的私募基金管理人及其从业人员视为当然的合格投资者,这主要是因为基于这些主体具备足够的投资管理经验或者具有获得充分信息的渠道,可以合理地认为其应当具备足够的风险识别能力来保护自己。

除此之外,《监管暂行办法》将符合一定资产规模与收入水平标准的单位与个人认定为合格投资者。针对单位合格投资者,要求单位净资产不得低于1,000万元。针对个人合格投资者,要求:(1)资产规模:个人金融资产不低于300万元(金融资产包括银行存款、股票、债券、基金份额、资产管理计划、银行理财产品、信托计划、保险产品、期货权益等);或者(2)收入水平:最近三年个人年均收入不低于50万元。2016年中国证劵投资基金业协会《私募投资基金募集行为管理办法》(以下简称“募集管理办法”)第28条以及第32条承继了《监管暂行办法》对合格投资者的定义,对当然的合格投资者范围做了补充,增加了“受国务院金融监督管理机构监管的金融产品”,同时将“依法设立并在基金业协会备案的投资计划”修改为“依法设立并在中国基金业协会备案的私募基金产品”。而在中国证劵监督管理委员会发布并于2017年7月1日起开始实施的《证券期货投资者适当性管理办法》(2020年修订)中则进一步增加了专业投资者的认定。

2018年4月27日,中国人民银行、中国银行保险监督管理委员会、中国证券监督管理委员会、国家外汇管理局四部门联合出台了《关于规范金融机构资产管理业务的指导意见》,俗称“资管新规”,其中又增加了对合格投资者标准的认定,主要为“(一)具有2年以上投资经历,且满足以下条件之一:家庭金融净资产不低于300万元,家庭金融资产不低于500万元,或者近3年本人年均收入不低于40万元。(二)最近1年末净资产不低于1000万元的法人单位。(三)金融管理部门视为合格投资者的其他情形。合格投资者投资于单只固定收益类产品的金额不低于30万元,投资于单只混合类产品的金额不低于40万元,投资于单只权益类产品、单只商品及金融衍生品类产品的金额不低于100万元。”

该规定进一步增加了对个人投资者具有2年以上投资经历、个人金融资产变更为家庭金融(净)资产,同时降低了个人的年收入为40万元。但根据该规定的第二条第三款“私募投资基金适用私募投资基金专门法律、行政法规,私募投资基金专门法律、行政法规中没有明确规定的适用本意见,创业投资基金、政府出资产业投资基金的相关规定另行制定。”,就合格投资者的认定来看,因私募投资基金已有《监管暂行办法》进行了特殊规定,故笔者认为,合格投资者的认定应仍沿用《监管暂行办法》的规定,此外根据笔者与中国证券投资基金业协会的窗口沟通来看,目前私募投资基金确实仍沿用《监管暂行办法》的规定。

2. 关于合格投资者规定的解读

《监管暂行办法》第十二条规定“私募基金的合格投资者是指具备相应风险识别能力和风险承担能力,投资于单只私募基金的金额不低于100万元且符合下列相关标准的单位和个人:

净资产不低于1000万元的单位;

金融资产不低于300万元或者最近三年个人年均收入不低于50万元的个人。前款所称金融资产包括银行存款、股票、债券、基金份额、资产管理计划、银行理财产品、信托计划、保险产品、期货权益等。”

从该规定来看,合格投资者认定应包含两方面:首先投资者应具备一定的资产实力;其次投资者投资该基金产品的投资金额应不低于100万元。

二、合格投资者分类

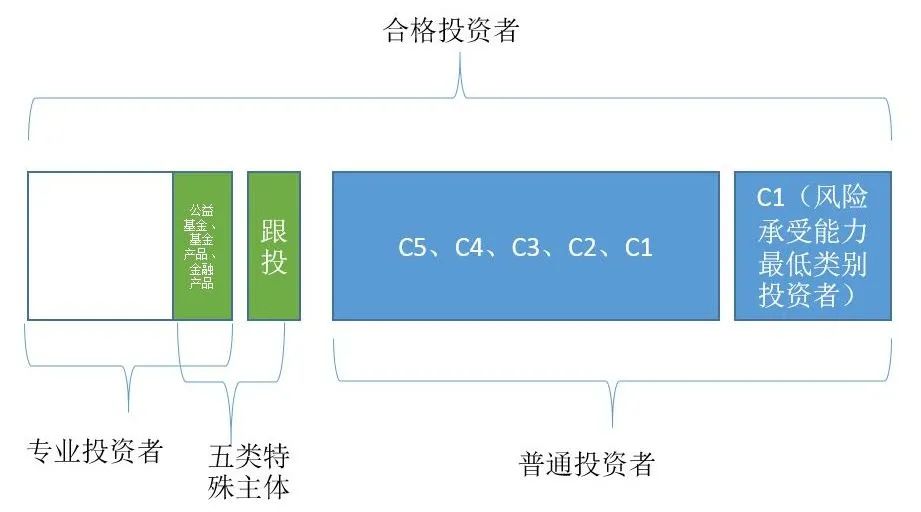

根据上述规定,笔者对我国相关规定中的合格投资者进行了如下的分类:

1. 普通的合格投资者

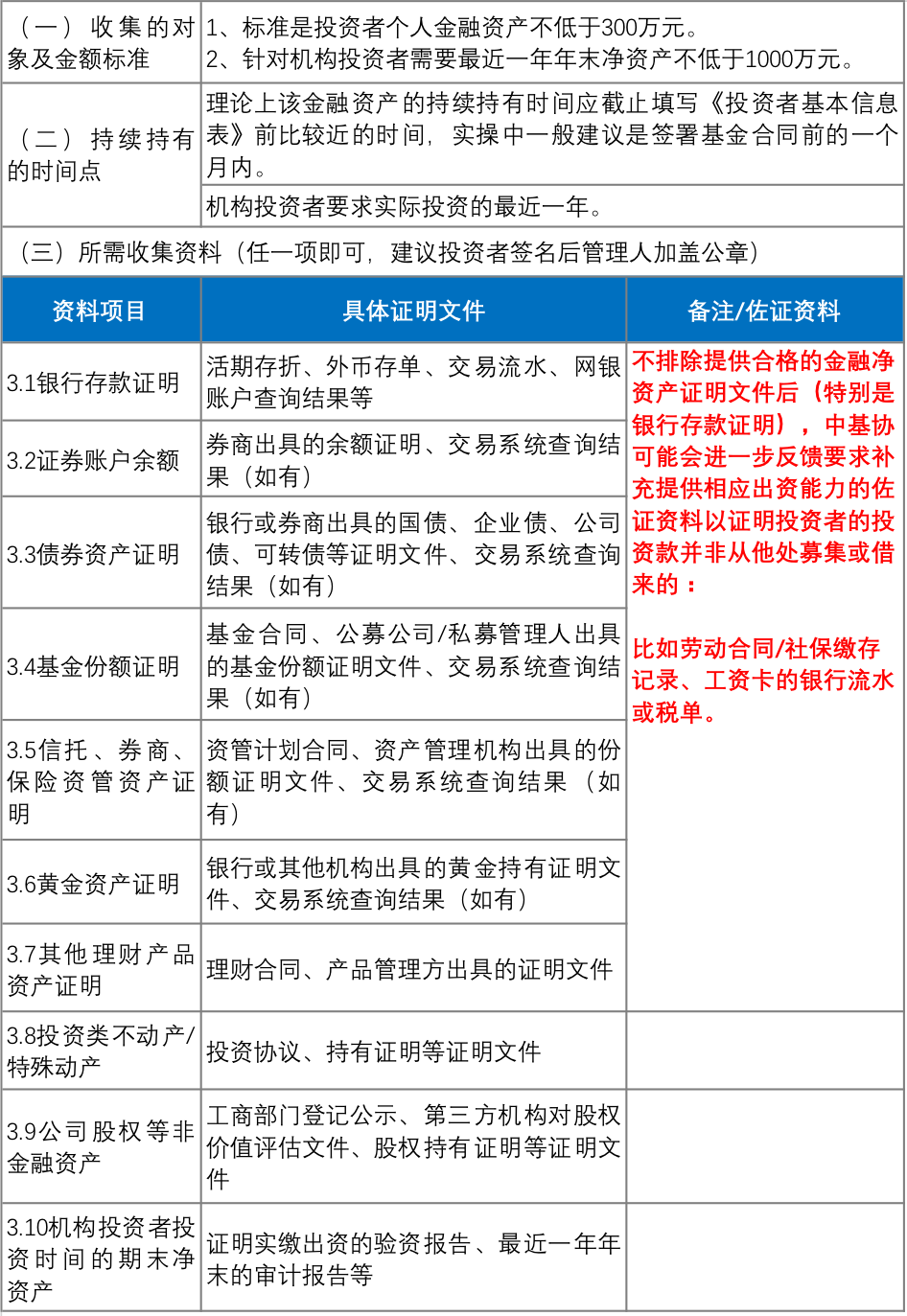

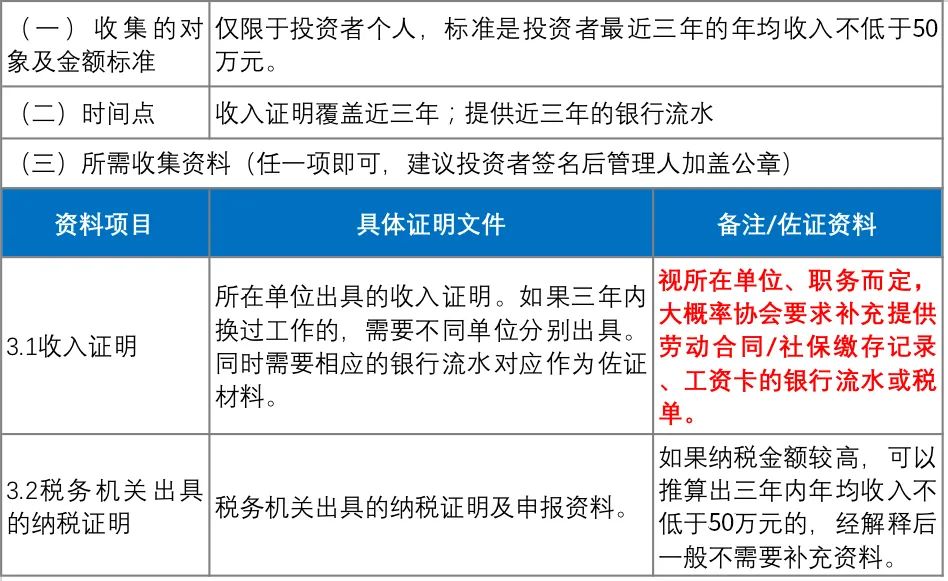

普通合格投资者属于最基本定义中的合格投资者,即个人金融资产不低于300万元或最近三年个人年均收入不低于50万元的个人以及净资产不低于1000万元的机构,普通合格投资者在私募基金募集流程中需要核查其资产证明。

2. 专业投资者

专业投资者为《证券期货投资者适当性管理办法》明确新增的合格投资者分类,其具体标准包括:

经有关金融监管部门批准设立的金融机构,包括证券公司、期货公司、基金管理公司及其子公司、商业银行、保险公司、信托公司、财务公司等;经行业协会备案或者登记的证券公司子公司、期货公司子公司、私募基金管理人。

上述机构面向投资者发行的理财产品,包括但不限于证券公司资产管理产品、基金管理公司及其子公司产品、期货公司资产管理产品、银行理财产品、保险产品、信托产品、经行业协会备案的私募基金。

社会保障基金、企业年金等养老基金,慈善基金等社会公益基金,合格境外机构投资者(QFII)、人民币合格境外机构投资者(RQFII)。

同时符合下列条件的法人或者其他组织:1.最近1年末净资产不低于2000万元;2.最近1年末金融资产不低于1000万元;3.具有2年以上证券、基金、期货、黄金、外汇等投资经历。

3. 特殊的合格投资者

关于特殊的合格投资者,主要为具备高度专业性或资金实力的投资者,《募集管理办法》将该类投资者单独进行了明确并享有特殊“待遇”,可以免除部分募集流程。特殊的合格投资者包括(一)社会保障基金、企业年金等养老基金,慈善基金等社会公益基金;(二)依法设立并在中国基金业协会备案的私募基金产品;(三)受国务院金融监督管理机构监管的金融产品;(四)投资于所管理私募基金的私募基金管理人及其从业人员;(五)法律法规、中国证监会和中国基金业协会规定的其他投资者。

各类投资者图示:

三、合格投资者在实践中的认定

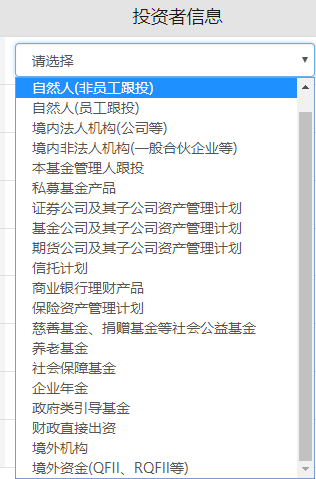

在中国证券投资基金业协会的基金产品填报过程中,共有20种投资者类型可供选择,但目前基金产品的投资者主要为自然人(非员工跟投)、境内法人机构、境内非法人机构(一般合伙企业等),此处仅就该三种投资者类型就其认定合格投资者的实践经验进行简述。

基金产品备案过程中的投资者分类:

1. 自然人(非员工跟投)以及境内法人机构

自然人(非员工跟投)需满足个人金融资产300万以上或最近三年个人年均收入不低于50万元,投资单只基金应不低于100万元。

境内法人机构需满足净资产不低于1000万元。

关于近三年收入证明:

2. 境内非法人机构(一般合伙企业等)

该类投资者较为特殊,根据《私募投资基金备案须知》(2019年12月)第一条第(六)项的规定,“以合伙企业等非法人形式投资私募投资基金的,募集机构应当穿透核查最终投资者是否为合格投资者,并合并计算投资者人数。投资者为依法备案的资产管理产品的,不再穿透核查最终投资者是否为合格投资者和合并计算投资者人数。”即该类型的投资者需要往上穿透认定合伙人(如仍为合伙企业则需继续穿透,直至合伙人为非合伙企业为止)是否为合格投资者,但此处仍存疑的是关于投资资金100万元的标准,因投资者实际为合伙企业,只是合格投资者认定需上穿,此处上穿后的合伙人是否仍需出资100万元?若仍严格按规定需出资100万元,但该100万元是实际出资至合伙企业而非基金产品,且全体合伙人均需出资至少100万元的情况下,可能会远远超过合伙企业自身对基金的出资额,可能并不符合合伙人的本意。笔者尝试在基金产品备案中采用该特殊的情况,发现基金产品备案系统要求合伙人必须出资100万元,即基金业协会目前的系统备案要求全体合伙人严格符合合格投资者标准,而遑论合伙人本意,此处似有偏颇,仍有待进一步规范。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~