目前的物流地产仍不能完全满足房企的转型需要,更多房企布局物流仅作为城市运营商诸多业务中的一环。

作者:克而瑞研究中心

来源:克而瑞地产研究(ID:cricyjzx)

目前的物流地产仍不能完全满足房企的转型需要,更多房企布局物流仅作为城市运营商诸多业务中的一环。

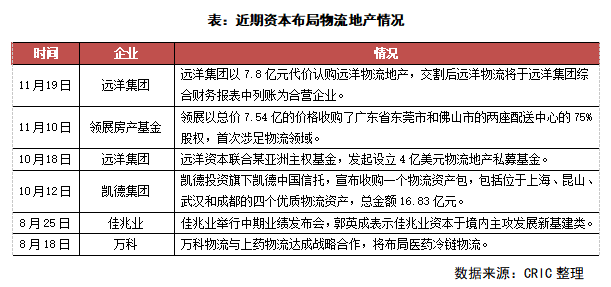

2021年11月19日远洋集团以7.8亿元代价认购远洋物流地产所配发的3万股目标股份,交割后远洋物流将于远洋集团综合财务报表中列账为合营企业。而不久前,10月凯德中国信托先以16.834亿的价格收购了上海、昆山、武汉和成都的四个优质物流资产。后11月,领展又以7.54亿的价格收购了位于广东省东莞市和佛山市的两座配送中心的75%股权,实现了首次涉足物流领域。

事实上,近年来得益于电商和快递行业的高速发展,物流需求一直较为强劲,物流地产也得到了各路资本的青睐,热度始终不减。而在地产行业的寒冬之下,已有不少房企转道物流行业,试图打开业务的新蓝海。物流地产相比于传统商业有何优势?未来又能否支撑房企的转型需要?

01 万科已成最大冷库运营商

远洋加快布局与转型

近年来随着物流地产的不断升温,包括万科、招商、海航、碧桂园、绿地、远洋等在内的房企都已在物流领域有所布局,其中万科先发制人,走在了前列。

早在2014年5月,万科就与河北廊坊市国土土地开发建设投资有限公司签订了合作协议,开始涉足物流地产领域, 2015年万科撤销了物流地产事业部而成立了万科物流地产发展有限公司,将其作为一个独立的品牌(万纬)运作,并引入了黑石作为公司股东。2017年万科联合普洛斯CEO梅志明、厚朴、高瓴资本、中银投等,以总价785亿元收购普洛斯并私有化,其中万科以169亿元的代价占股21.4%,成为收购财团中最大持股方。2018年,万科物流又并购了太古实业旗下,太古冷链物流资产包的7座冷库,不断扩大规模优势。2020年万纬物流管理项目营业收入18.7亿元,同比增长37%,其中高标库收入12.9亿元,同比增长29%;冷库收入5.8亿元,同比增长60%,已经是国内最大的冷库运营商。截止2021年上半年,万纬物流在 44 个城市累计管理 148 个项目,可租赁建筑面积1149万平方米;所管理的项目中,高标库126个,可租赁建筑面积1056万平方米;冷库22个,可租赁建筑面积93万平方米。

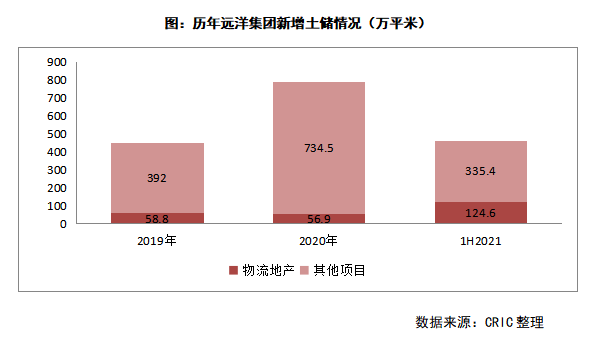

此外,远洋集团也将物流地产、数据地产作为协同业务,确立了中长期发展战略。从远洋集团2021年上半年的新增土储数量来看,物流地产达17幅,已超过了住宅开发项目的16幅;新增物流地产总楼面面积124.6万平米,占上半年新增土储的27%,相比2020年全年占比提升了20个百分点。

需要注意的是,在11月19日远洋集团认购远洋物流前,远洋集团已持有远洋物流49%的股权,为最大股东;而认购完成后,远洋集团将直接持有远洋物流30%的股份,间接持股34.3%,合计持有64.3%,进一步增强了对远洋物流的控制权。截至2021年上半年,远洋物流共管理42个项目,其中包括36个仓库,6个冷链项目;全部管理总建筑面积约320万平方米,其中在运营130万平方米,建设中190万平方米,储备277万平方米。

02 物流地产具有发展前景

但仅作为房企诸多业务中一环

资本看好物流地产,主要在于物流地产的需求正不断增长。据eMarketer数据,中国已成为全球最大的电子商务市场,2021年预计电商销售额将达到2.779万亿美元,占整个零售市场的52.1%。而相对于发达国家,中国物流地产的供应却相对不足,据世邦魏理仕数据,中国人均每平方英尺工业/物流存量仅为2.1,仅位列世界第十。在物流地产旺盛需求下,各路资本看好中国物流地产的长远发展。

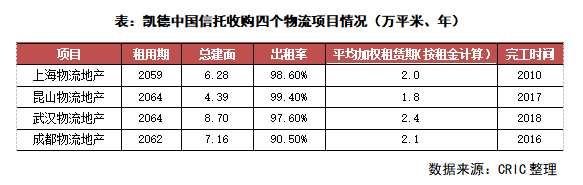

此外优质物流资产的回报率也较为可观。以凯德中国信托10月收购的四个物流地产为例,NPI率达到了5%,而上半年凯德中国旗下43家商场的NPI率仅为4.2%。凯德中国信托预测,此次收购之后,预计将每基金单位分派收入提升3.5%(DPU从收购前的6.35提升至6.57 S$ cents)。

除此之外,国内基础设施REITs以及私募基金同样为物流地产的退出提供了可能性。2020年6月,万纬物流借鉴境外成熟市场REITs模式,以两间高标准仓库物流园作为底层资产,发行了权益型类REITs产品。虽然在首批公募REITs试点中,万科未能如愿进入,但也为之后的对接公募REITs做出了积极准备。

除万科外,2021年10月18日,远洋资本联合某亚洲主权基金,发起设立4亿美元物流地产私募基金。而此次远洋将远洋物流注入上市平台,后一步或将选择远洋物流出售给私募基金,以实现最终的退出,不仅可以将回流的资金用于进一步发展,同时也实现了轻资产化,在地产寒冬下增强企业风险抵抗能力。

虽然物流地产需求旺盛,未来发展前景宽阔,收益回报客观,还能够实现资本闭环,但对于房企庞大的业务收入而言仍难以起到支撑作用。以万科为例,2021年上半年万纬物流管理项目(含非并表项目)的营业收入达13.4亿元(其中高标库营业收入9.2亿元,冷库营业收入4.2亿元);但对比万科的其他业务万物云(物业服务)营收103.8亿元,商业运营(含非并表项目)营收36.29亿元而言,仓储物流的营收显得贡献有限,仅占上半年企业总营收的不足1%。

整体来看,目前的物流地产仍不能完全满足房企的转型需要,更多房企布局物流仅作为城市运营商诸多业务中的一环。而未来房企运作模式的方向,更多转向基金+城市运营的运作方式,即项目开发—运营管理—基金管理。然而随着多元业务的不断细化,同时也对房企提出了更高要求,在商业、物管、长租、物流等各赛道中,房企遇到的竞争对手也越来越多,这也考验了房企们在投、融、管、退各环节中的实力。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~