轮回?

作者:爱读财报的面包君

来源:面包财经(ID:mianbaocaijing)

揭示风险是起点,发掘价值是归宿。

上证综指2800点迫在眉睫,市场风声鹤唳,很多烂票,轻轻一碰就闪崩;那些财务暗雷,不用踩,自己就会爆。

排雷的路很长。每一个会计科目上都有一大波公司可以写,每一个资本套路都有一大批案例可以拆。如果集中研究市场上最差的那一批公司,365天每天拆一个雷都可以不重样。

但问题是,2800点临近,应该更多的关注那些潜藏的机会。对于好公司,每一次下跌,都是风险的释放;对于烂公司,每一次上涨,都是风险的积聚。

机会垂青有准备的人。2800点关口,应该把更多的精力用于寻找价值。

从揭示风险到发掘价值,从大A股最重头的板块——银行股开始。银行股贡献了A股超过四成的利润。

审视银行股,从四大行的分红率说起。两年多前,面包财经曾经撰文,探讨当四大行股息率已经高达7%左右时,是否被低估。非常巧合,随后四大行股价开始了小步快跑的持续攀升,在两年的时间内接近翻倍。

今年以来,银行股再度低迷。但是四大行的分红率再度回到远超存贷款利率,甚至跑赢“宝宝类”理财产品。最近这两年新上市的中小银行,股价接连破发,大股东增持动作不断。

四大行当前的股价,比2016年初的低点仍有较大涨幅,最佳击球点或许还要等待。但是否至少已经该进入投资者的视野里?

从股息率谈起。

四大行股息率重回4时代

经过6月上旬以来的持续下跌,4大行全年涨幅悉数被“没收”。随着股价下跌,一向分红稳定的四大行股息率终于集体回归“4时代”——年度分红超过股价的4%,无论A股还是H股皆如此。下表是四大行以2018年6月26日收盘价计算的股息率:

四大行A股股息率的算数平均值是4.52%,已经相当于两年期定期存款基准利率的两倍多。由于股价更低,H股股息率则更高,其中农行的股息率已经超过5年期定期存款利率的2倍多:

即便是有些银行的定期存款在基准利率上有所上浮,仍远低于四大行的股息率。当前,一些中小银行的五年定期存款利率上浮之后可以达到3.3%左右。

四大行的股息率,甚至已经超过自己理财产品的预期年化收益率。

2018年6月26日,工商银行官网显示的一款理财产品——工银稳利56天,预期年化收益率为4.3%,而工行A股和H股的股息率分别为4.32%和4.52%。

理财产品和股票都是“不保本”的。那同样是工行,理财产品的预期收益率与股息,哪个更稳?

破净大军奔三:银行股估值风险释放进行时

自上市以来,四大行的分红率一向稳健,基本上保持在净利润的30%左右。股息率上升,是股价跌出来的。

经过近期沪港深三市的同步下跌,41家A股和H股股价集体受挫。股价破净大军逼近30家,再度“奔三”。在今年春节后的“春季躁动”之中,银行股曾一度领衔沪港深三市,彼时三个市场破净银行股家数大幅缩减。对比图如下:

新上市银行大股东集体增持:部分银行估值修复预期已露端倪

实际上,早在上证综指跌破3000点之前,就已经有一些银行的大股东开始增持,主要是这两年新上市的银行。

今年5月份,两家新上市的城商行先后发布了大股东增持的公告——上海银行和江苏银行。

5月19日,江苏银行发布公告称:第一大股东江苏信托于2018年5月17日至18日,增持了公司股份约3129万股,占公司总股本的0.27%。

5月20日,上海银行发布公告称:第二大股东上港集团于2018年5月8日至2018年5月18日,增持了公司股份约1957万股,占本公司总股本的0.25%,合计增持金额约3.04亿元。

上海银行和江苏银行是2016年开始的这轮商业银行上市潮中规模最大的两家,而这两家银行几乎同时进行了差不多规模的增持,一大背景就是破净以及股价维稳机制将被触发。彼时,上海银行和江苏银行的市净率分别为0.94倍和0.9倍。

另外,同为2016年新上市的杭州银行,也于2018年6月26日发布公告称,公司大股东红狮集团已完成增持计划,过去六个月内共增持1002.6万股,占总股本的0.27%。目前,杭州银行市净率为0.91倍。

但仔细观察增持时点,并不都是触发股价维稳机制的原因。尤其是上海银行,大股东首次开始增持时,并没有触发维稳机制。这在当时点燃了市场对于超跌银行股估值修复的预期。实际上,即便是上证指数逼近2800点,上海银行从年初至今仍有超过9%的涨幅,是今年以来仅有的两家股价上涨的银行。

从历史估值水平上看,当前大银行的估值水平仍高于2016年初上证指数2600多点时的水平。但新上市的中小银行经过新股上市后的例行上涨之后,经过持续调整,已经开始回到银行业普遍的估值区间。

过去两年一系列的金融强监管政策很难说对银行股是否构成利好,但有一项政策可能会对投资者未来选择银行股带来便利:监管政策开始挤掉中小银行利润表上的水分。

监管新政挤水分:银行股财报透明度或增加

近期有关报道称监管层已经要求各个银行将逾期90天以上的贷款计入不良贷款中。四大行已经采取了新的不良认定方式,而大部分中小银行还未将90天以上的贷款全部计入不良贷款中。

不良贷款的认定口径在很大程度上可以影响银行的利润含金量。对于不良认定偏离度较大的银行,特别是一些逾期90天以上贷款远大于不良贷款余额的银行来讲,寅吃卯粮,透支未来利润,是很有可能出现利润下滑的情况的。

如果全部的上市银行在未来都实施“90天以上逾期全计入不良”,那么银行的整体利润含金量会有所提升。

而资管新规的出台更限制了银行资金的流向。同业理财、资管计划、信托受益权等通过SPV委外通道投资的资金将会重新回表。这虽然对银行的盈利也是有很大影响的,但同时也是在降低银行当前面临的系统性风险。

表外资产回归表内的过程可能会暴露出很多以前隐藏的风险,但随着风险被股价下跌所消化,这也意味着未来有可能会看到含金量更高的银行股财报。

从这一系列的政策出台上看,拆杠杆的过程,实际上是在给各大上市银行财报挤水分,释放风险的过程。

拆杠杆很痛苦,还会拆出雷,期间很可能会伴随着股价的持续下跌。但去杠杆和股价下跌,就意味着风险在逐步释放。

如果资产质量稳定,股价越低,银行股的投资风险其实也在降低。

营收增速探底回升:优质银行最坏的时候是否已经过去?

尽管市场趋于悲观,但实际上2018年一季度,一些大中型银行经营情况是有改善的,一个明显的信号就是营收普遍恢复增长。

上市银行调节利润的手法太多,有时候营收变动更有参考价值。2018年一季度,A股只有四家银行营收下滑,而在2017年一季度,下滑家数高达12家。如图所示:

大银行的估值之锚:7时代是否重新来临?

四大行股息率重回4时代就是“抄底”的时刻吗?未必,这或许只是刚刚进入射程之内,处在观察名单上。

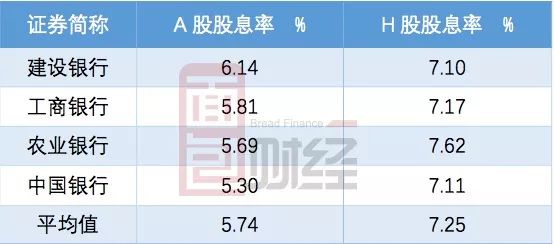

如果将四大行的股票视为一种准债券,那就要比较历史上的股息率情况。最近一次银行估值低点出现在2016年的2月底,当时四大行股息率整理见下表:

四大行2016年2月底港股股息率都在7%以上,A股股息率都在5%以上。

坏消息是,当前四大行的股息率比较两年多前仍然有一定的差距。但好消息是,两年前当四大行A股的股息率集体达到5%以上,H股股息率集体超过7%之后,同时都迎来了一波银行股的大行情。

其中,就连号称宇宙行的工商银行,体量如此巨大,也在两年的时间内翻倍有余。

对于烂公司,下跌会很恐怖,一去不回头,甚至退市。但对于能带来稳定现金流的优质资产,如果盈利能力仍在,仅仅是价格下跌,跌出来的可能就是机会。

但是这需要识别,即便是对于强监管之下的银行股也是如此。(LZQ/CBB)

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~