估值修复可期?

作者:面包财经

来源:面包财经(ID:mianbaocaijing)

上周末,两家新上市的城商行——上海银行(601229.SH)和江苏银行(600919.SH)先后发布了大股东增持的公告,引发市场对于银行股估值修复的探讨。

先来看看公告情况。

上海银行5月20日发布的公告显示:第二大股东上港集团于2018年5月8日至2018年5月18日,增持了公司股份约1957万股,占本公司总股本的0.25%,合计增持金额约3.04亿元,增持资金来源为自有资金。

5月19日,江苏银行公告称:第一大股东江苏信托于2018年5月17日至18日,增持了公司股份约3129万股,占公司总股本的0.27%。

上海银行和江苏银行是2016年开始的这一轮商业银行上市潮中规模最大的两家。这两家银行的大股东几乎在同样的时间增持几乎相同比例的股本,其中一个背景是:因为股价跌破每股净资产,很可能触发股价维稳机制。其中上海银行在增持公告发布后第二个交易日,即5月22日收盘,已正式触发股价稳定机制。

但是,仔细分析上海银行的第二大股东上港集团的增持行为,会发现,其在5月初就已开始增持,此时离触发日相隔甚远,因此大股东的增持行为并不完全是股价稳定机制将被触发的被动结果。

在当前不少优质银行估值降低,甚至破发的大背景下,即使已经上市多年的银行也出现高管增持的行为。

今天,就借着罕见的两家银行的大股东同步增持,来谈谈股价稳定机制那点事。

破净触发股价稳定机制,大股东增持引发估值修复预期

先看已正式触发股价稳定机制的上海银行。

5月22日收盘后,上海银行发布了《关于触发稳定股价措施的提示性公告》。

公告称,根据《上海银行股份有限公司首次公开发行A股股票并上市后三年内稳定A股股价的预案》(即“稳定股价预案”),如果上市公司A股股票连续20个交易日的收盘价均低于公司最近一期经审计的每股净资产,非因不可抗力,在合法合规的前提下,上市公司、持股5%以上的股东、董事(不含独董)和高级管理人员等将启动股价维稳机制。

公告披露,2018年4月23日至5月22日,该公司A股股票已连续20个交易日收盘价低于每股净资产16.27元/股,因此2018年5月22日为触发日,且公司将在6月5日前制定稳定股价方案并由董事会公告。

那么,上海银行IPO时定下的股价稳定措施都有哪些呢?

IPO资料显示,主要的措施包括回购不低于1亿元的股票和上述股东、董事和高管增持,其中持股5%以上的股东是以最近一个年度获得现金分红总额的15%增持,董事和高级管理人员则是以上一年度获得的税后薪酬总额的15%增持。

先不论将推出的股价稳定措施具体内容,第二大股东上港集团在触发日之前就对上海银行大手笔增持,多家券商将其解读为是对上海银行估值修复有信心。

申万宏源在大股东增持公告发布后出具研报中称:“我们务必需要注意的是,目前没有到需要触发股价稳定机制的时候,相反大股东在此时主动增持,更能深刻体现对公司业绩增长、长期可持续发展抱有充分信心。”

中信建投研报的标题是《信心充分,ROE回升》,研报中认为“上港集团于此时主动增持上海银行股票,完全是出于对公司未来发展前景的信心。目前,上海银行估值为 0.86 倍 PB,而 1Q18,上海银行的营收与归母净利润均超越城商行平均水平,与 17 年相比有了更为明显的改善,趋势确定性向好。因此,上海银行的估值与其一季度显著向好的业绩相比,明显处于低位。大股东的主动增持也表明了市场对上海银行估值修复的充分信心。”

其实,上海银行因为股价破净而触发股价稳定机制,部分原因是由于此前的业绩增长,增厚了每股净资产。进入2018年以来,上海银行的股价走势颇为强劲。截止2018年5月22日,上海银行的年度涨幅达到12.27%,涨幅位居A股26家上市银行榜首。同期,申万银行指数下跌4.1%,沪深300指数下跌3.09%。

2017年5月22日,上海银行收盘价为15.92元,距离2017年底16.27元的每股净资产其实只差0.35元。

2016年上市的江苏银行也濒临触发股价稳定机制。江苏银行2017年每股净资产为7.9元,披露年报次日即4月25日收盘价为7.16元,截至2018年5月22日收盘价为7.42元,已连续18个交易日低于每股净资产。

两家银行触发或濒临触发股价稳定机制与当前的银行股整体估值水平下降密切相关。大中型银行股价破净已经成为普遍现象。

破净已经成为大中型银行的常态

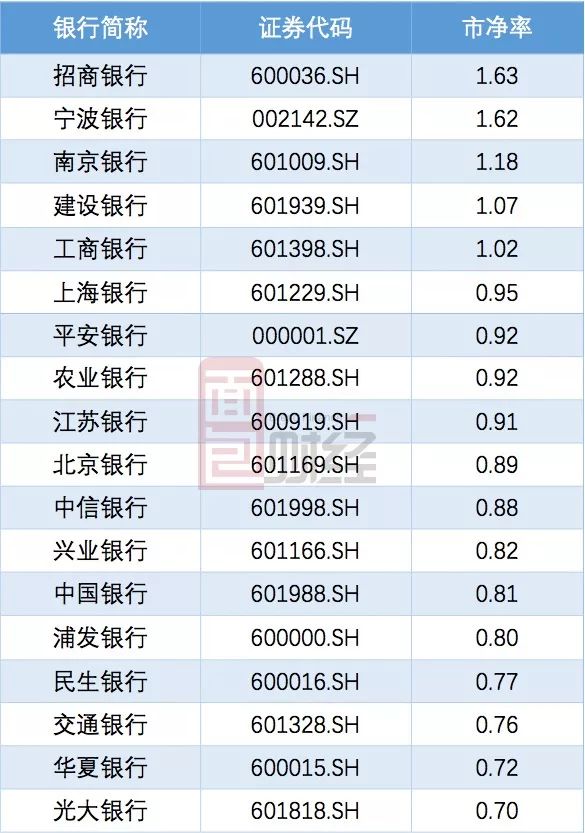

目前,A股市值500亿以上的上市银行共有18家,主要是五大行、8家股份行和5家城商行。4月份,破净银行总数一度达到14家,近期股价整体略有回稳,破净家数仍然达到13家。下表为目前各银行估值列表:

统计显示,上述18家银行的市净率平均值为0.96倍,中位数为0.9倍。银行股集体破净除了股价走势疲软之外,还有一个原因则是估值切换因素。随着每股利润累计,在公布2017年财务数据之后,在股价不变的情况下,市净率也会下降。

这种集体破净的情况,甚至比10年前上证指数创下1664点低位前后更严重。即便是2008年年底,彼时已上市的“老十四家”银行市净率都在1.3倍以上,市净率平均值为1.74倍。

由于2017年上市银行整体上仍然保持了温和的利润增长,因此市场在一季度产生了较为强烈的估值修复预期。而上海银行和江苏银行大股东增持,则被看成了标志性事件。

历史上,大银行股价破发屡见不鲜

除了破净,无论A股还是港股历史上,银行股尤其是大型银行股还有一个集体标签——破发,股价跌破发行价。

以近年来上市规模最大的银行邮储银行(1658.HK)为例。

2016年9月28日,邮储银行以4.76港元的招股价上市,募得资金591亿港元。不过,上市头一个月,邮储银行的股价紧贴招股价徘徊。2016年10月24日,股价开始下跌,一举跌破4.76港元,此后近4个月时间都处于破发状态。不过,随后股价逐渐回升,并创出新高。

而在2010年7月登陆A股的农业银行,上市后2个月火速破发。招股价为2.68元,而股价一度跌至2.52元,并在此后近2年时间内,仍多次触及发行价。

2007年上市的建设银行,由于赶在2007年那波牛市的顶点上市,随着牛市的结束,也进入了长达六年的破发阶段,直至2015年牛市顶点,终于回升到了2007年时的高点,目前股价早已创下历史新高。

2010年前后,国有银行先后破发的事情,曾一度引发一段让人啼笑皆非的资本市场往事。

当时,竟然有媒体发出文章称,在国有银行破发甚至破净的状态下,散户在二级市场买卖四大行股票,涉及“国有资产流失”。

股价稳定机制来龙去脉:旨在保护投资者利益

接下来谈谈股价稳定机制的来龙去脉。

2013年11月,证监会发布了《关于进一步推进新股发行体制改革的意见》,其中要求在公开募集及上市文件中提出上市后三年内公司股价低于每股净资产时稳定公司股价的预案,此举意在加强对上市公司相关责任主体的市场约束。

事实上,新股发行体制改革的宗旨是保护投资者,尤其是中小投资者的合法权益。

以净资产为基准对股价进行衡量,其实也是结合了我国资本市场的特性,具有非常大的现实意义。

但是,具体到银行业,由于行业破净具有普遍性,新上市银行随着每股利润累积,触发了股价稳定机制,有其行业特殊性。提前引起市场的估值修复预期不足为奇。

其实,对于新股采取股价稳定机制,是全球主要资本市场的惯常做法。只是每个市场情况不同,具体举措也不一样。

其中最出名的就是“绿鞋机制”。

他山之石:稳定股价的绿鞋机制

“绿鞋机制”(Green Shoe Option)是国际上一种较为通用的股价稳定机制。起源于美国,1963年波士顿绿鞋公司在IPO时首次使用,主要是为了防止新股发行上市后股价跌至发行价及以下,希望以此增强投资者的信心。

“绿鞋机制”在我国相关证券法规中指的就是超额配售选择权机制,即发行人在股票上市之日起的一定时间内(通常为30日)授予承销商一项选择权。

一般来说,承销商会获得以IPO发行价包销额外不超过15%的股份给超额认购投资者。具体来说:如果股价上涨,承销商可以行使绿鞋期权,按发行价从发行人处买入一定数量的股票卖给超额认购投资者,并收取超额发售的费用,其实就相当于发行人多增发了股票;如果股价下跌,承销商就选择不行权,而是从二级市场买入相应股数的股票配售给超额认购投资者,赚取中间价差。

目前,香港IPO公司都会运用这一机制来稳定股价。

可以看出,“绿鞋机制”引入承销商,并以发行价来作为衡量基准,且时间一般限定在上市初期30天内,这与目前A股通用的长达三年、以每股净资产为基准的稳定机制区别较大。

事实上,我国早于2006年就引入了“绿鞋机制”,但没有强制要求,目前使用过的上市公司非常少。

2009年同时登陆A股和H股的工商银行,成为A股首家启动“绿鞋机制”的上市公司。虽然,2006年时的股市的牛市氛围已开始恢复,但工行的“绿鞋”维稳机制的使用仍被传为典型。工行上市2个月,A股股价增幅为89%,H股股价增幅为37.22%。

股价稳定机制估值修复,银行股后市如何?

大股东主动增持,券商提出估值修复概念,又遇上股价稳定机制,让估值水平偏低的银行股再度进入投资者视野。

至于破净的银行股是否会立刻发生估值修复,还要结合更多的因素来考量,其中基本面是重中之重。

那么,此次被罕见增持的两家上市城商行业绩如何呢?多家券商为何频繁发布估值修复的研报呢?我们来简单了解一下。

2018年一季度,上海银行营业收入91.56亿元,同比增长11.86%;归母净利润为43.98亿元,同比增长13.52%,较2017年利润增速提升了6.4个百分点,这一利润增幅位列A股26家上市银行首位。

银行股分析中更有意义的指标是ROE,2018年一季度,上海银行的年化ROE为13.61%,同比提升0.45个百分点。

业绩增长的同时,上海银行的不良贷款率进一步下降,从2017年末的1.15%降至2018年3月底的1.1%,环比减少0.052个百分点,同期拨备覆盖率从272.52%升至295.17%。

另外值得关注的是,上海银行的低成本收入比。2018年一季度,上海银行成本收入比为19.81%,为成本收入比最低的城商行,在A股26家上市银行中也名列第二,仅次于工商银行。

另一家也被增持的城商行江苏银行,虽然业绩增速不如上海银行,但也保持了小幅的增长。江苏银行2018年一季度的营收同比增长0.54%,归母净利润同比增长10.32%。

众所周知,银行的估值指标以市净率为准,市盈率为辅。破净叠加大股东增持,已经或者濒临触发股价稳定机制的银行,值得格外关注。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~