联合资信所评绿色债券发行期数(27期)、发行家数(23家)和发行规模在2021年三季度有评级的绿色债券总发行期数

作者:债市研究部

来源:联合资信(ID:lianheratings)

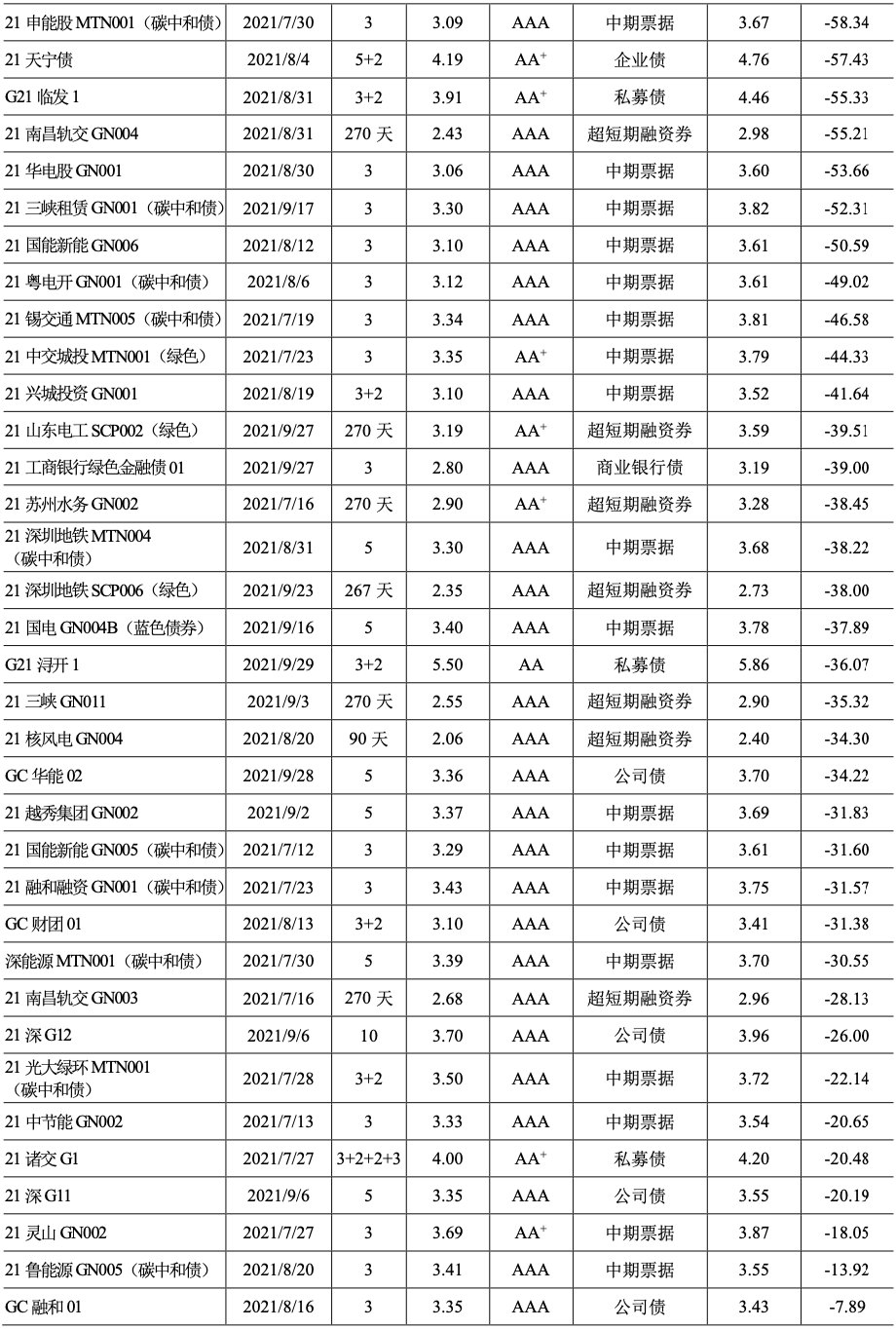

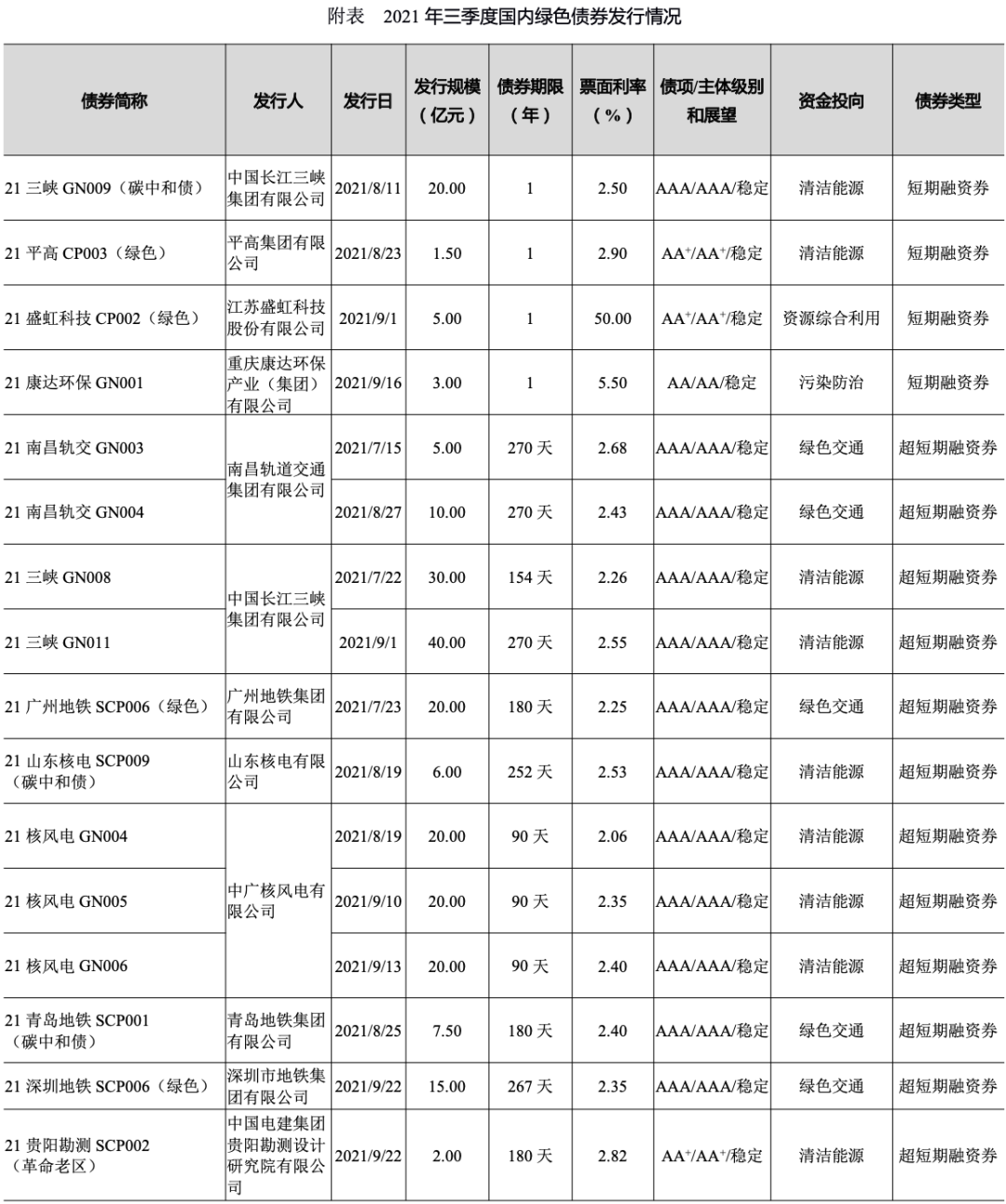

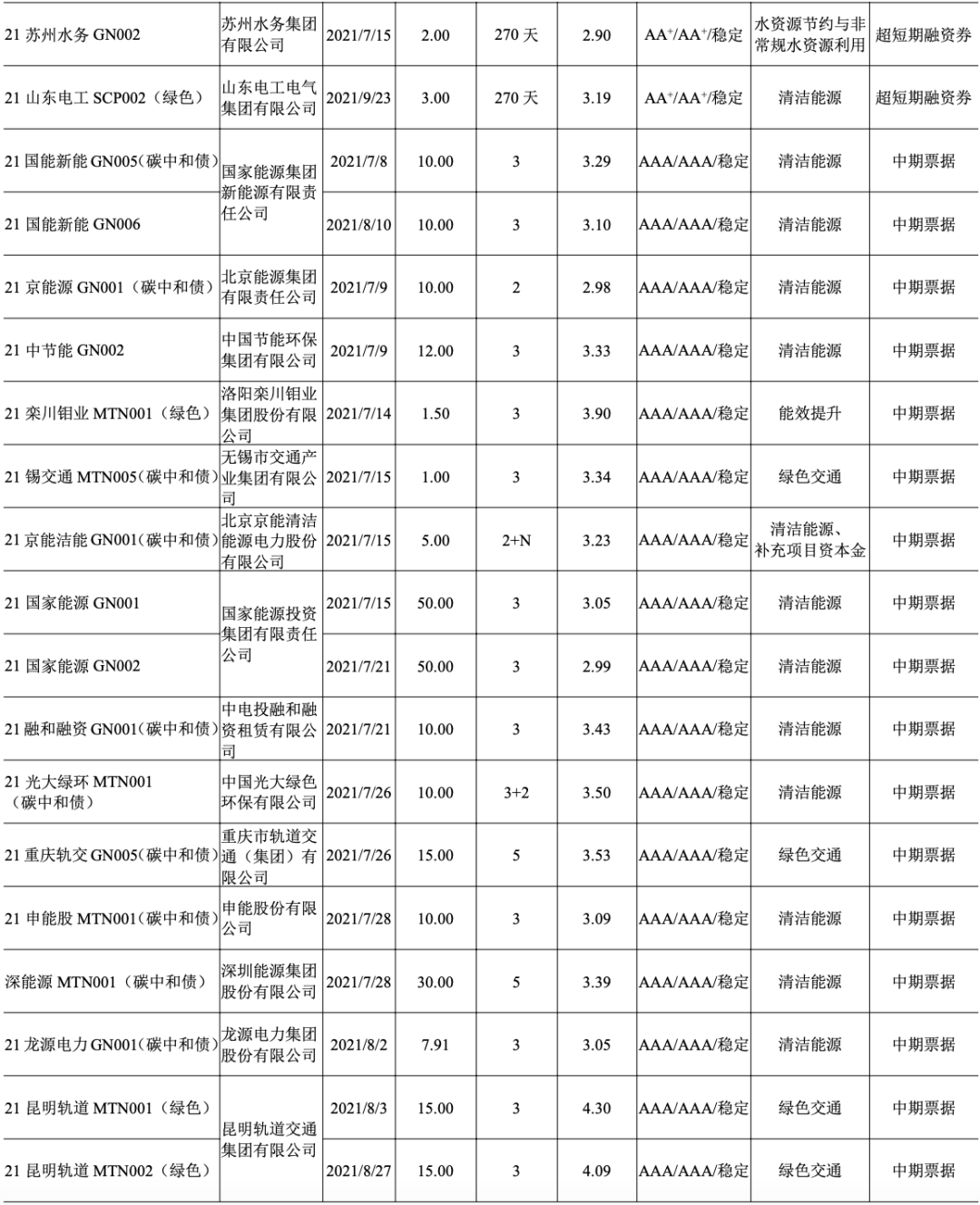

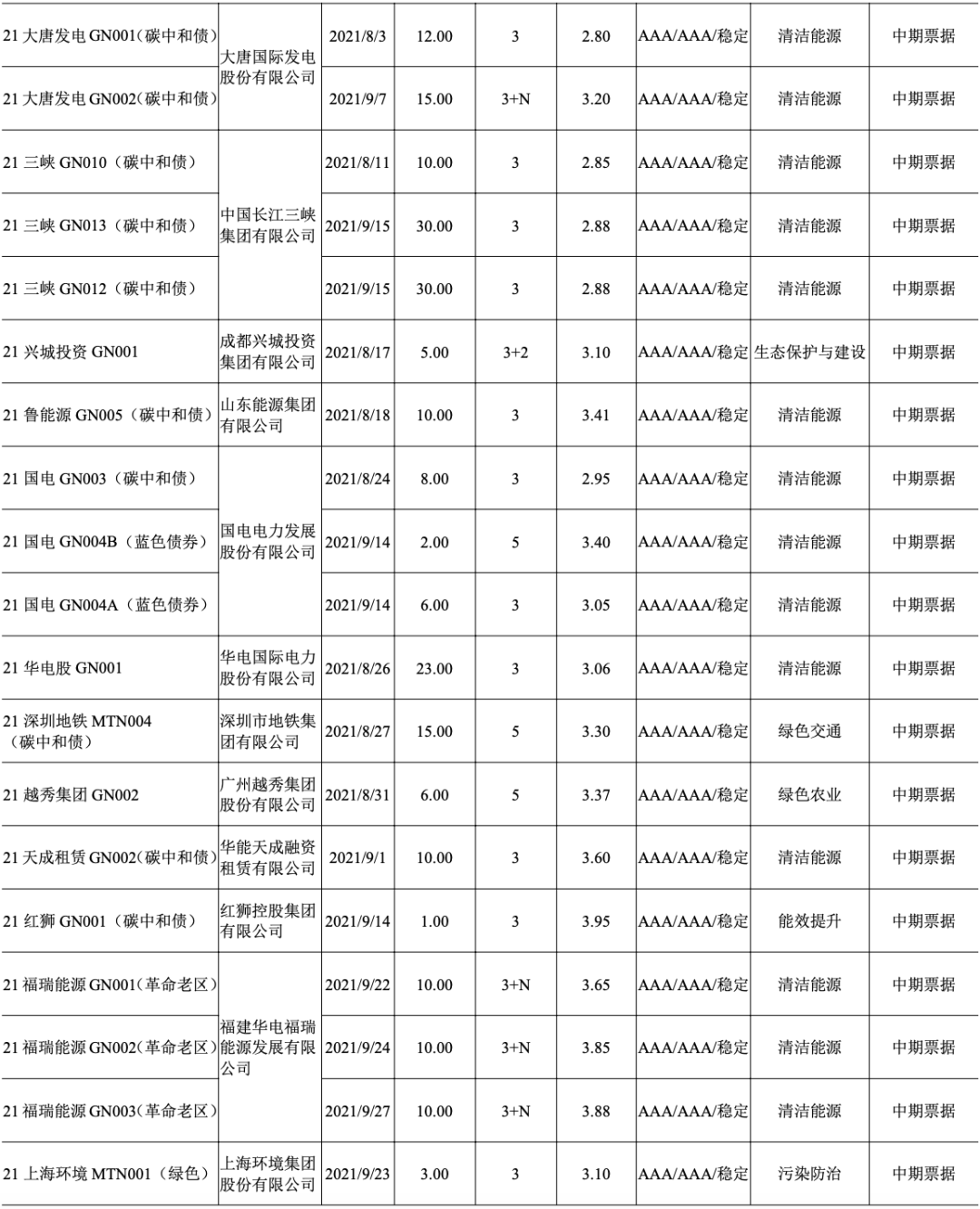

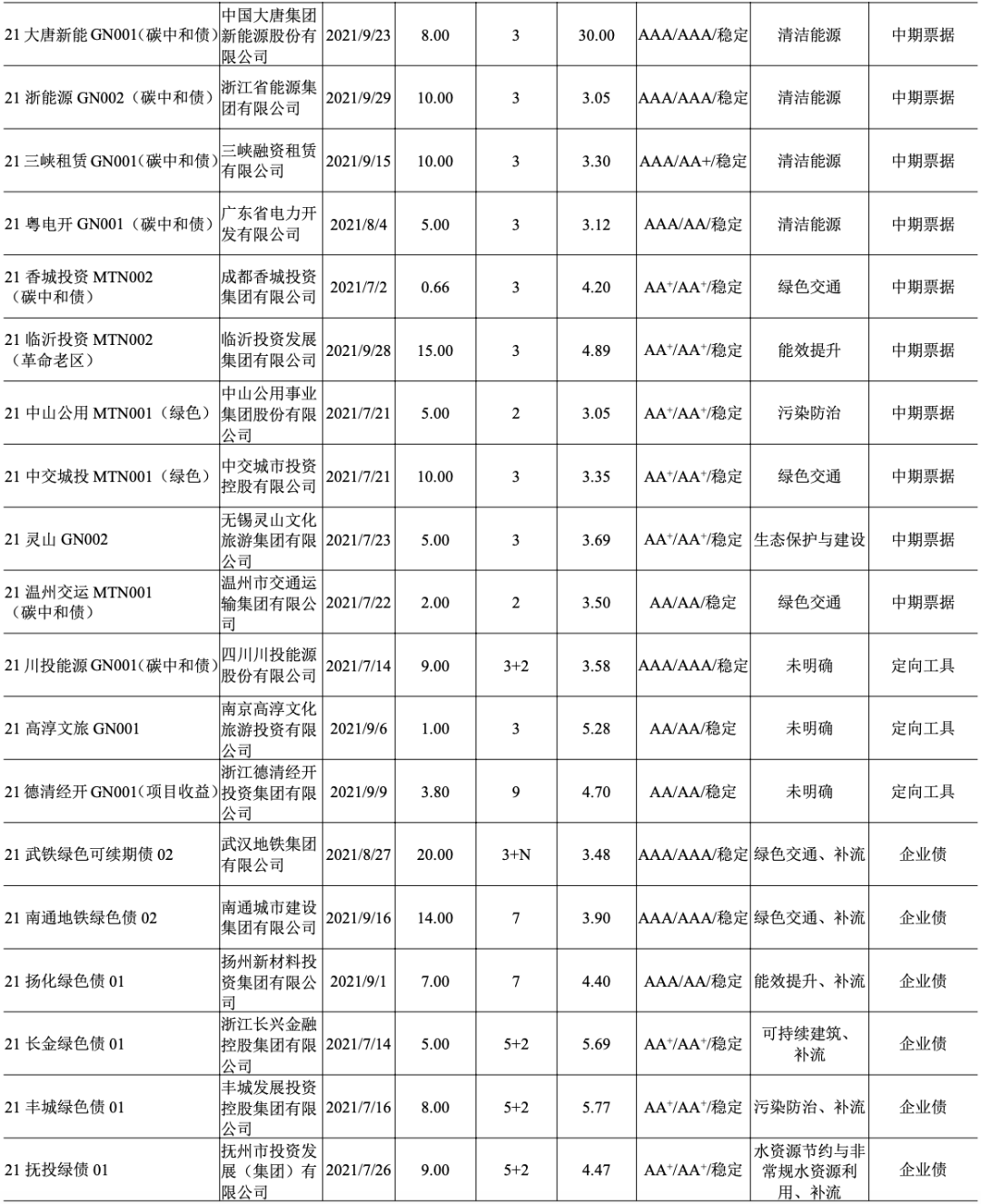

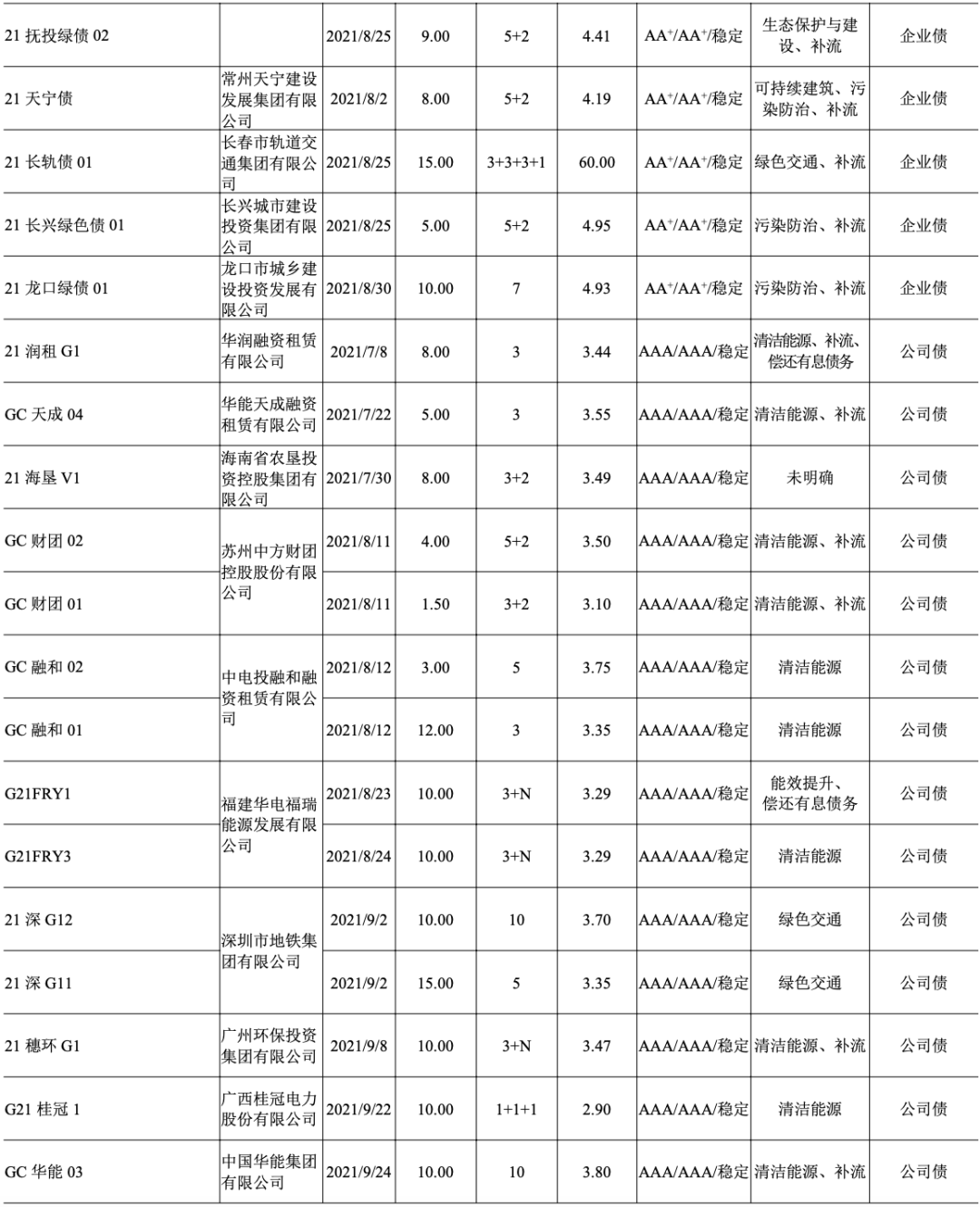

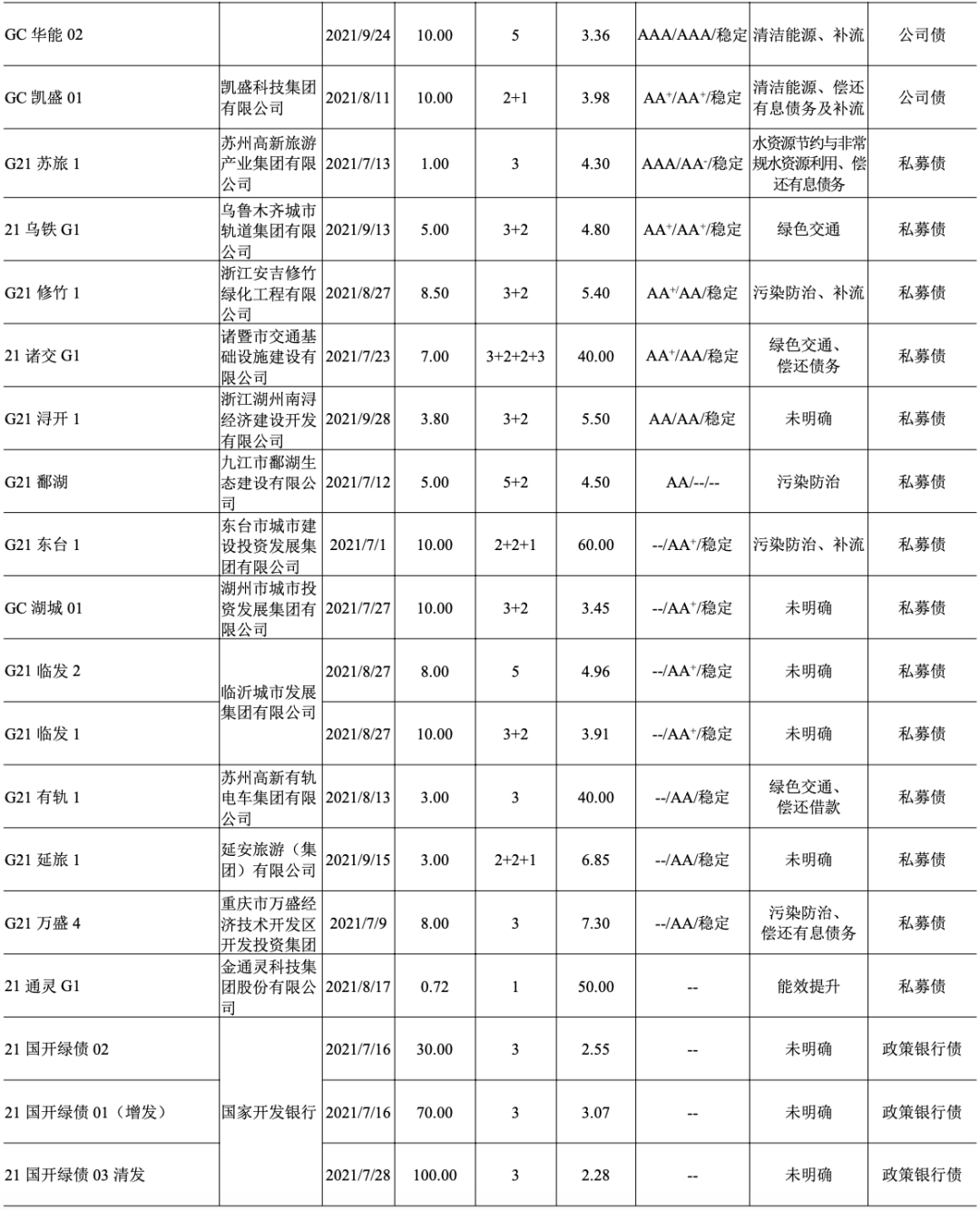

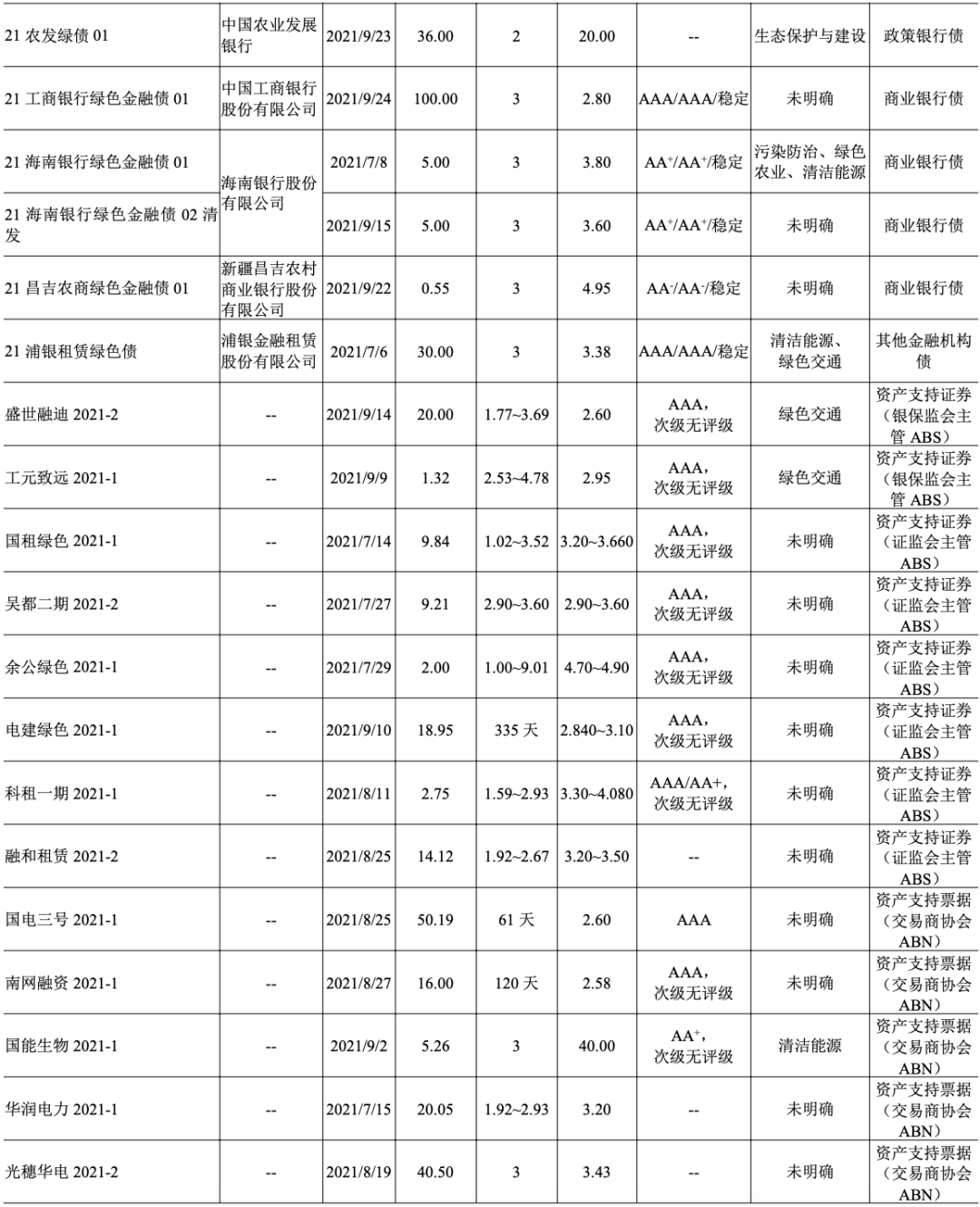

2021年三季度,联合资信受托为绿色其他金融机构债“21浦银租赁绿色债”、绿色商业银行债“21昌吉农商绿色金融债01”“21工商银行绿色金融债01”、绿色公司债“21润租G1”“GC凯盛01”“GC华能03”“GC华能02”、绿色私募债“G21浔开1”、绿色中期票据“21香城投资MTN002(碳中和债)”“21京能源GN001(碳中和债)”“21锡交通MTN005(碳中和债)”“21京能洁能GN001(碳中和债)”“21国家能源GN001”“21国家能源GN002”“21光大绿环MTN001(碳中和债)”“深能源MTN001(碳中和债)”“21粤电开GN001(碳中和债)”“21兴城投资GN001”“21鲁能源GN005(碳中和债)”、绿色超短期融资券“21山东核电SCP009(碳中和债)”“21核风电GN004”“21核风电GN005”“21核风电GN006”、绿色短期融资券“21平高CP003(绿色)”“21盛虹科技CP002(绿色)”、绿色定向工具“21德清经开GN001(项目收益)”和绿色资产支持票据“国能生物2021-1”提供信用评级。联合资信所评绿色债券发行期数(27期)、发行家数(23家)和发行规模(430.57亿元)在2021年三季度有评级的绿色债券总发行期数、发行家数和发行规模中的占比分别为24.32%、28.05%和32.79%,联合资信所评绿色债券发行期数、家数和规模均位列市场第二。其中,“GC凯盛01”“21平高CP003(绿色)”“21京能源GN001(碳中和债)”“21国家能源GN001”“21国家能源GN002”“21粤电开GN001(碳中和债)”“21锡交通MTN005(碳中和债)”“21兴城投资GN001”“21工商银行绿色金融债01”“G21浔开1”“21核风电GN004”“GC华能02”“深能源MTN001(碳中和债)”“21光大绿环MTN001(碳中和债)”“21鲁能源GN005(碳中和债)”“21核风电GN005”16只债券具有成本优势[1],成本优势分别为261.67BP、118.46BP、103.00BP、75.58BP、75.57BP、49.02BP、46.58BP、41.64BP、39.00BP、36.07BP、34.30BP、34.22BP、30.55BP、22.14BP、13.92BP和3.56BP。

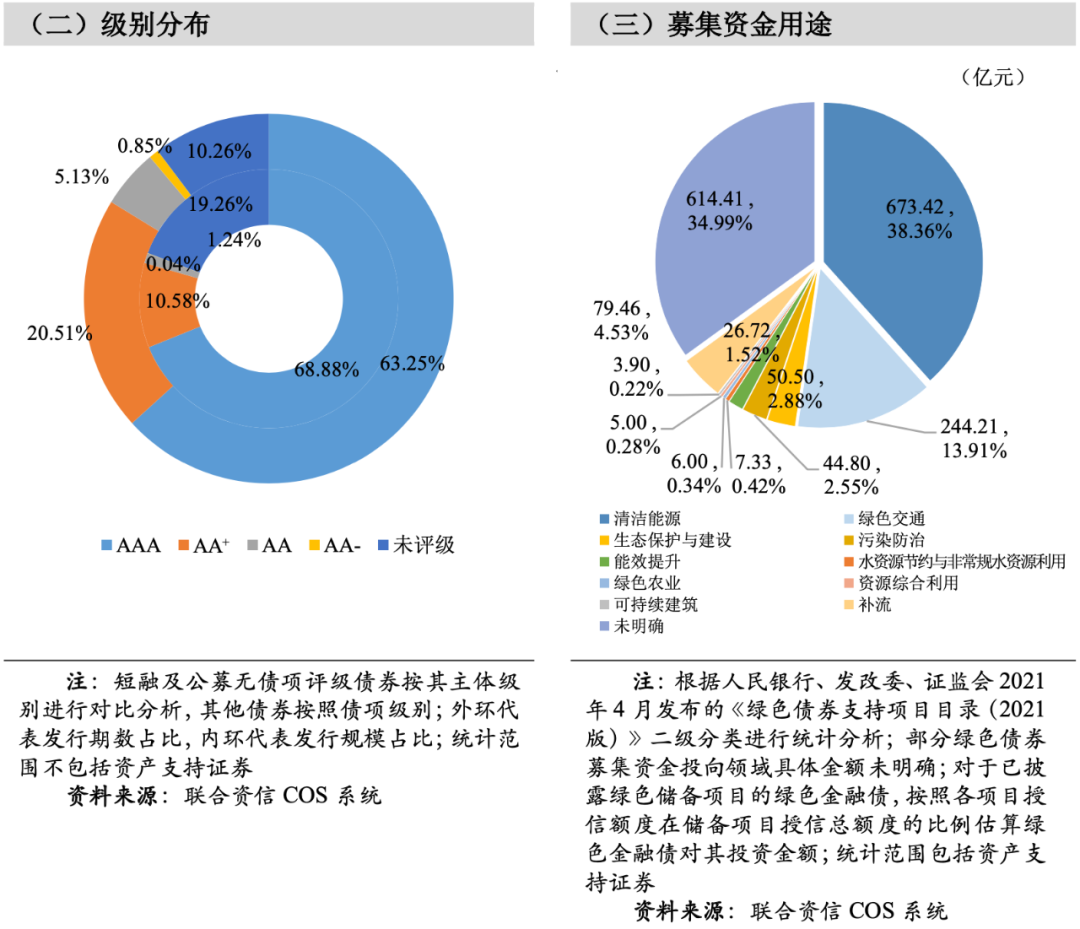

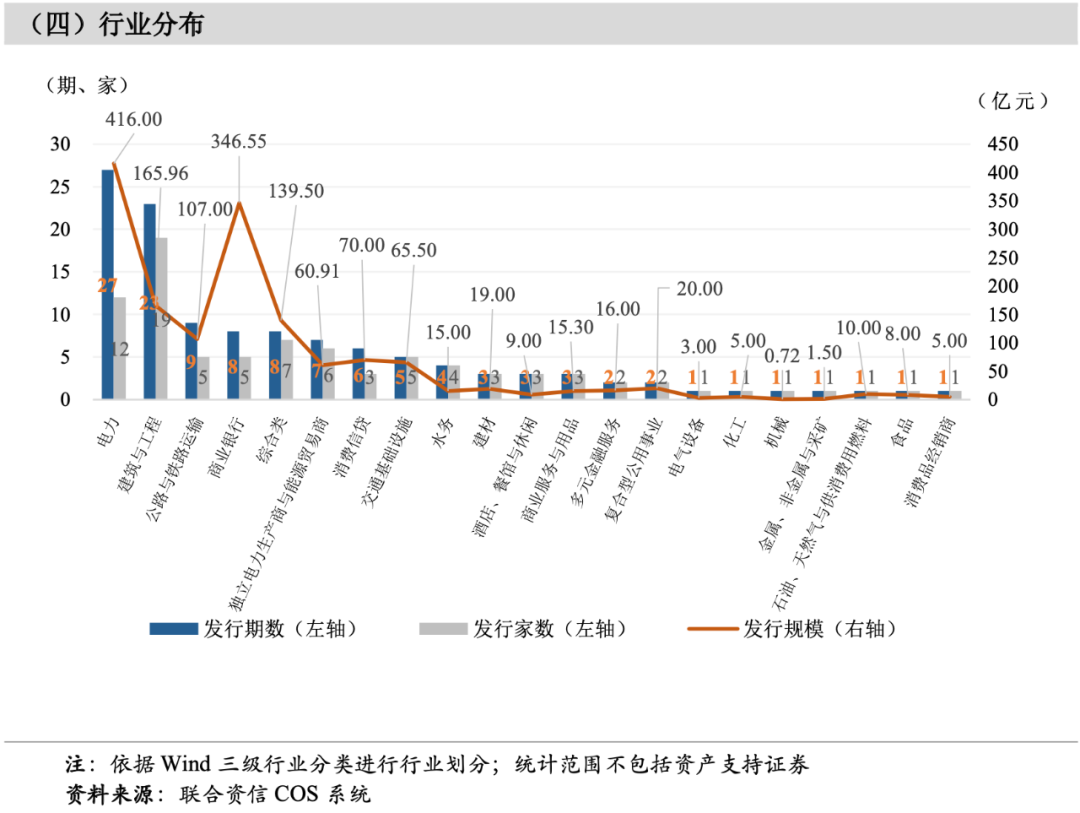

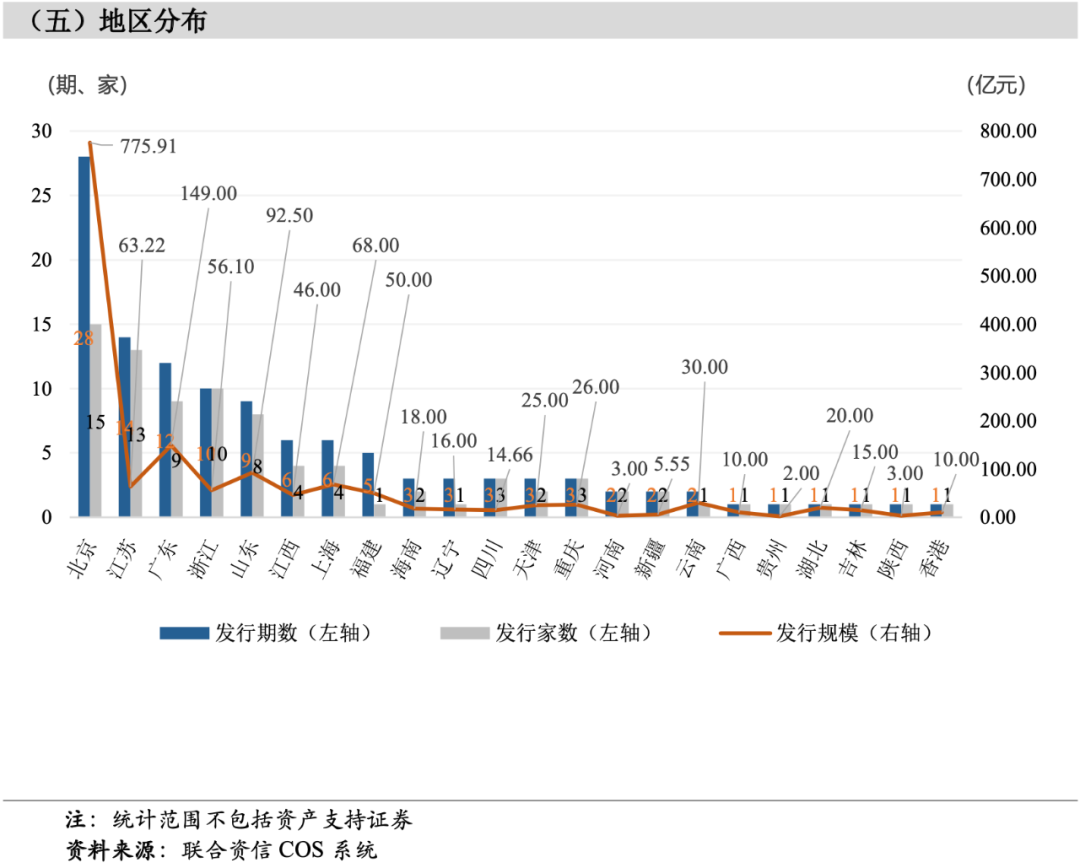

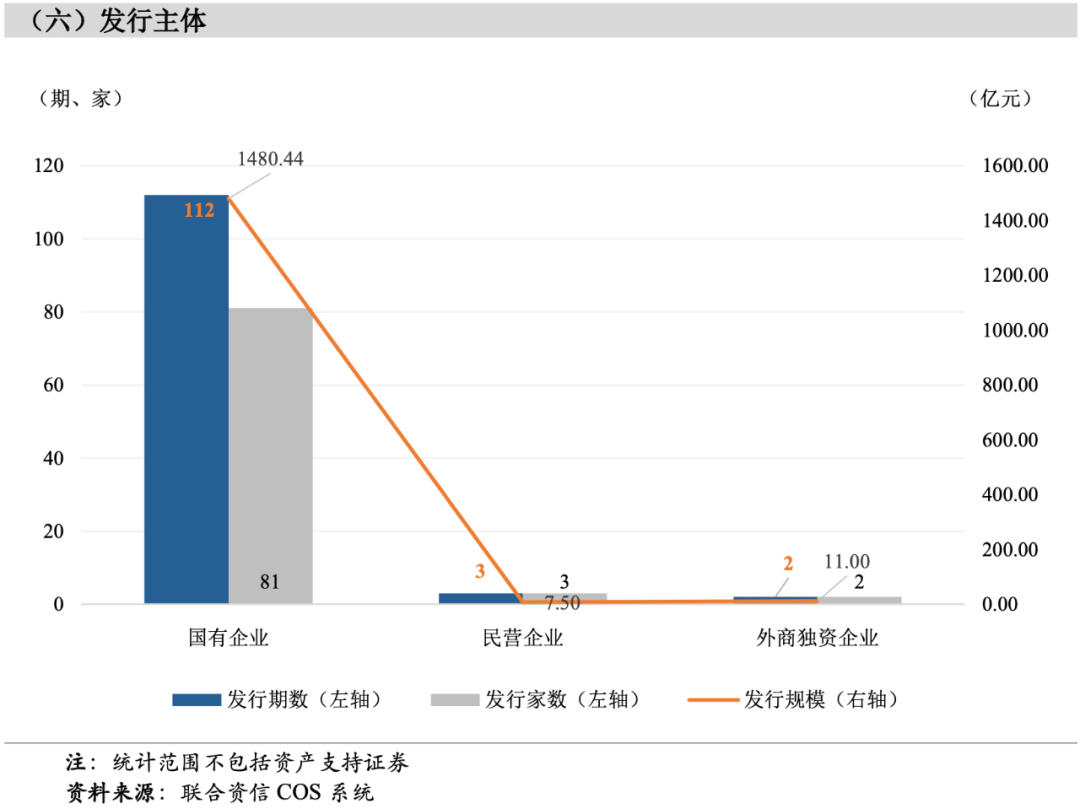

2021年三季度,我国共有86家发行人发行绿色债券117期,发行规模为1498.94亿元[2],发行家数、发行期数和发行规模较上季度(84家、103期、994.80亿元)和上年同期(49家、51期、518.67亿元)均有所增加。三季度新发行17单绿色资产支持证券[3],发行规模为262.84亿元,发行单数较上季度(16单)和上年同期(4单)均有所增加,发行规模较上季度(271.91亿元)略有减少,较上年同期(48.42亿元)大幅增加。本季度新发绿色债券涉及券种包括短期融资券、超短期融资券、中期票据、企业债、公司债、PPN、私募债、其他金融机构债、商业银行债、政策银行债、资产支持证券和资产支持票据,其中,中期票据的发行期数(46期)和发行规模(549.07亿元)均最多,详见附表。

2021年三季度,我国共34家发行人发行碳中和债47期,发行规模为462.29亿元[4],发行期数和规模较上季度(46期、384.00亿元)均有所增加,发行家数较上季度(43家)有所减少。本季度共发行碳中和资产支持证券12单,发行规模为215.44亿元,较上季度(10单、198.89亿元)均有所增加。本季度,经第三方评估认证的碳中和债(含资产支持证券)为52期,其中,联合赤道为24家发行人所发的26期碳中和债券提供认证服务,市场占有率为50%,位列第一。

(二)三季度新发绿债发行成本情况

2021年三季度,我国新发绿色债券中有94只拥有可比债券,其中68只呈现成本优势,占比72.34%。

六部门联合发布《关于金融支持巩固拓展脱贫攻坚成果全面推进乡村振兴的意见》

2021年7月1日,央行等六部门联合发布《关于金融支持巩固拓展脱贫攻坚成果全面推进乡村振兴的意见》(以下简称《意见》),《意见》提出增加对农业农村绿色发展的资金投入,鼓励金融机构发行绿色金融债券,募集资金支持农业农村绿色发展。同时提出强化对银行业金融机构服务乡村振兴的资金支持,鼓励银行业金融机构多渠道补充资本,通过发行金融债券筹集资金,提高放贷能力。《意见》的发布将有助于促进绿色金融债券等用于乡村振兴用途的债券发行。(摘自新华社,2021年7月1日)

上交所和深交所分别发布2021年版特定品种公司债券上市指引

2021年7月13日,上海证券交易所和深圳证券交易所分别发布了《上海证券交易所公司债券发行上市审核规则适用指引第2号——特定品种公司债券(2021年修订)》的通知以及《深圳证券交易所公司债券创新品种业务指引第1号——绿色公司债券(2021年修订)》等业务指引的通知。此次通知修订了绿色公司债券、乡村振兴公司债券等特定债券品种上市审核的规则指引,新增“碳中和绿色债券”、“蓝色债券”和“乡村振兴公司债”等内容,并明确鼓励发行人对绿色公司债券的条款创新。新版指引进一步健全完善了新兴债券品种规则体系,推动资金进入绿色和乡村振兴产业,发挥资本市场枢纽作用。(摘自新浪财经,2021年7月15日)

全国首只公募碳中和资产支持商业票据成功发行

2021年8月31日,南方电网公司发行“南网融资租赁公司2021年度融资租赁第一期绿色资产支持商业票据(ABCP)”,发行规模16亿元,票面利率2.58%,发行期限120天,募集资金将用于风力和光伏发电项目。该债券系全国首只公募碳中和资产支持商业票据,据绿色评估机构测算,本期票据募集资金用于碳减排项目,将实现年减碳排量114.47万吨。(摘自中国新闻网,2021年8月31日)

全国商业银行首单绿色汽车分期资产支持证券成功发行

为积极落实“碳达峰、碳中和”战略部署,加快“两区”建设任务落地,2021年9月14日,全国商业银行首单绿色汽车分期资产支持证券“工元致远2021年第一期绿色汽车分期资产支持证券”在银行间债券市场成功发行。本期项目基础资产均为银行发放的个人新能源汽车分期贷款,且募集资金将全部投向新的新能源汽车贷款,是基础资产端和资金用途端的“双绿”产品,项目发行规模为1.32亿元,通过“债券通”面向全球市场同步发行。该债券的成功发行,进一步促进了境内外机构的金融合作和我国绿色债券市场的双向开放,同时也标志着“两区”政策中“规范探索开展跨境绿色信贷资产证券化”任务正式落地。(摘自新华网,2021年9月14日)

国内首单用于森林碳汇的碳中和债券暨首次柜台债券成功发行

2021年9月23日,国内首单用于森林碳汇的碳中和债券成功发行,发行规模36亿元,发行期限2年,发行利率为2%,募集资金将全部用于支持造林及再造林等森林碳汇项目的贷款投放。该期债券是国内首单用于森林碳汇的碳中和债券暨农发行首次柜台债券,严格按照人民银行等监管部门要求的“可测度、可核查、可验证”原则,支持项目经中节能咨询有限公司认证,符合人民银行、发改委、证监会联合发布的《绿色债券支持项目目录(2021年版)》,且首次采用中国环境科学学会气候投融资专业委员会制订的《气候投融资支持项目分类指南》标准。该期债券的成功发行将有力促进林业绿化面积提高,促进区域水源涵养、水土保持、土壤保育、固碳释氧以及净化空气,碳汇效应显著。(摘自中国银行业协会官网,2021年9月28日)

绿色债券标准委员会发布《绿色债券评估认证机构市场化评议操作细则(试行)》

2021年9月24日,绿色债券标准委员会发布了《绿色债券评估认证机构市场化评议操作细则(试行)》及评议标准、材料清单等配套文件,这是国内首份针对绿色债券评估认证机构的自律规范文件。《操作细则》及配套文件重点从以下三个方面规范评估认证机构行为,督促其专业、规范、独立开展相关业务,首先是多维度量化执业能力标准,体现评估认证机构业务水准;其次是多元化引入参与评议机构,遵循“市场事、市场议、市场决”的原则;最后是多环节加强执业检查,督促评估认证业务专业规范开展。《操作细则》及配套文件的发布有利于规范绿色债券评估认证机构行为,提升国内绿色债券市场质量,推动行业自律和规范发展,打造中国绿色债券在国际市场的品牌和影响力。(摘自人民资讯,2021年9月24日)

[1]成本差异指绿色债券票面利率与可比债券平均发行利率的差值,具有成本优势指成本差异小于0。可比债券为绿色债券起息日前后各十五天内起息的同期限、同级别、同券种的非绿色债券,不包括中央汇金公司、中国铁路总公司发行的债券;对含有选择权的债券按选择权之前的期限统计;短期融资券和超短期融资券选用其主体级别,其他券种均选用债项级别。

[3]资产支持证券包括银保监会ABS、证监会ABS以及交易商协会ABN。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~