整体来看,22城集中供地政策推出之后,TOP50房企中近7城房企都积聚力量扩大在22城的拿地力度,对于非22城的投资力度出现了收缩。

作者:克而瑞研究中心

来源:丁祖昱评楼市(ID:dzypls)

自2月底22个重点城市集中供地政策出台以来,土地市场的游戏规则发生巨大改变。2021年6月29日,随着武汉首轮集中供地土拍结束,22座重点城市首轮集中供地全部在上半年完美收官。

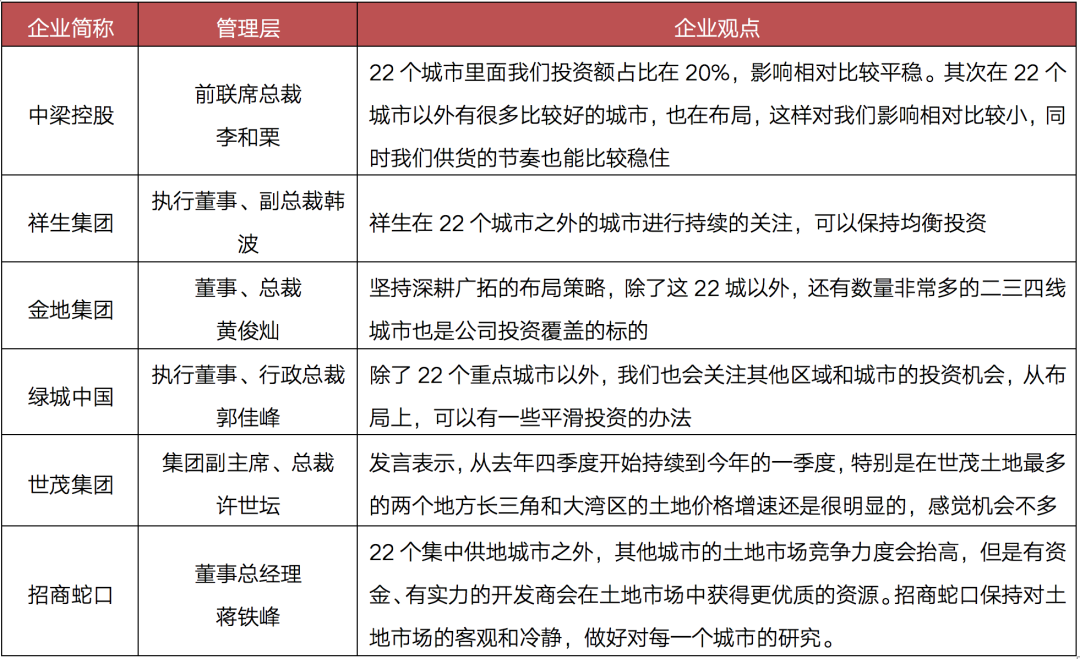

在人们纷纷把目光放在集中供地的22城之时,我们发现,除了这22城之外,房企的投资也出现了一定的变化,如中梁、祥生、金地、绿城表示要寻求22城之外投资机会,招商蛇口、世茂直言部分热点区域土地价格被抬高。

整体来看,22城集中供地政策推出之后,TOP50房企中近7城房企都积聚力量扩大在22城的拿地力度,对于非22城的投资力度出现了收缩。然而非22城仍然有很多值得投资的机会,不少房企也正在挖掘这些机会。

竞争压力下,房企寻找非22城投资机会

在22个重点城市集中供地政策出台之后,土地投资策略的变化是被提及最多的问题之一,谨慎、中性、保持节奏是多数房企的回答。

从城市来看,随着22个重点城市首轮集中供地的落幕,城市间分化也变得愈加明显,部分城市热度较高,如重庆、深圳、厦门、杭州等,也有部分城市的多数地块以底价成交,如沈阳、长春等,而最后集中供地的两个城市,上海和武汉的热度则相对较为平稳,尤其是上海的土拍政策在多维度、高精度的调控下,具有较为积极的意义。

整体来看,在行业整体盈利下行趋势下,集中供地中热门地块竞争加剧,高地价、高自持、限售价成交地块频现,这意味着,房企对于招拍挂项目的利润预期降低,并呈现“舍利求地”的趋势。随着第二、三批集中供地的来临,未来城市、企业间的洗牌与分化也会继续加剧。

正是在这样的情况下,不少房企开始寻求非22城的投资机会,其中中梁、祥生、金地、绿城等房企就提出了要关注22城集中供地之外的城市,平衡投资。

表:各大房企对22城集中供地看法及预判

数据来源:企业业绩发布会,CRIC整理

从具体区域来看,房企纷纷涌向长三角和珠三角,其中浙江、江苏、广东三省的非22城成为了TOP50房企投资三甲,三者占TOP50房企非22城投资总额的63.7%。

浙江、江苏和广东热度最高

在22个重点城市集中供地政策的影响下,2021年一季度许多非重点城市的宅地供应量增加明显,如西安、石家庄、贵阳、南宁、南通、温州、徐州、湖州等。

在非重点城市含宅地块供应量增加的同时,优质地块的供应也提升明显,如绍兴接连挂出柯桥、越城多宗优质宅地。

以房企非22城拿地金额口径来看,现阶段房企投资区域十分聚焦,以东南沿海为主,主要是长三角和珠三角两大板块。其中长三角的浙江和江苏是房企最为热衷的省份,TOP50拿地投资金额超过千亿,珠三角的广东则紧随其后。

具体到城市层面而言,以热度最高的浙江、江苏和广东为例,房企投资主要以具有产业支撑、经济发达的城市为主,像浙江的温州、金华、绍兴,广东的佛山、中山、东莞以及江苏徐州、盐城、南通等市,TOP50房企投资拿地均在百亿以上,热度要超过一些集中供地的二线城市。另外,一些省会城市例如陕西西安、云南昆明、广西南宁等由于并未列入22城范围之内,对省内投资热度起到了明显的带动作用。

各大房企调整布局,挖掘机会

具体到房企来看,中梁、祥生专注深耕大本营长三角区域,寻求三四线城市投资机会。据CRIC监测,2021年上半年祥生非22城投资金额占比达72.2%,相比2020年略有提高;中梁非22城投资占比则上升14.5个百分点达到了81.6%,均明显超出TOP50房企36.6%平均水平。

与中梁、祥生不同的是,荣盛、金科调整区域布局,避开长三角、珠三角热门城市,寻求三四线城市投资契机。荣盛起家于河北,金科起家于重庆,从二者近年来的布局来看,企业正积极调整投资布局,弱化大本营投资,向长三角、珠三角等热点区域进军。然而由于土地市场持续高热,竞争压力较大,作为新晋房企,荣盛和金科选择避开热点的22城,寻求其他三四线城市布局契机。根据CRIC监测,2021年上半年荣盛发展非22城拿地金额占比达61.3%,明显高于TOP50房企平均水平的36.6%。

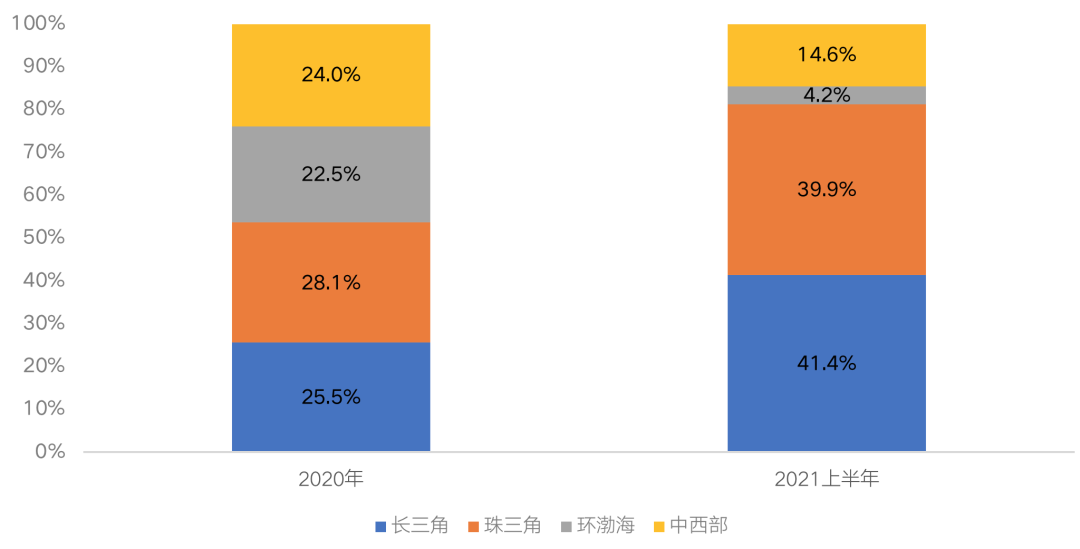

作为头部房企代表的万科则基于长三角、珠三角的发展前景,下沉两地非22城寻求投资契机。根据CRIC监测,在保持了一定投资力度的前提之下,上半年万科投资力度向非22城倾斜,占比相比2020年上升了9.3个百分点达到了62.0%,上半年并未在一线城市纳储。

并且万科出现了非常典型的区域集中情况,2021年上半年,万科非22城投资金额中超过8成投向了长三角、珠三角两大区域,以金华、温州、中山等热点城市为主,相比2020年的均衡型投资有明显调整。不过在6月底,万科进行了新的组织架构变革,由五大区裂变成七大区,主要是将北方区域裂变为北京、东北,中西部裂变成华中、西南区域,组织先行,未来企业仍有望扩大两地拿地份额。

图:万科2020年及2021年上半年各区投资占比情况(剔除22城)

数据来源:CRIC中国房地产决策系统

整体来看,22城集中供地政策推出之后,大部分房企都积极抢占22城优质地块,对于非22城的投资出现了一定的缩减,但也有不少房企在22城之外开始投资布局,如目前最热的长三角的浙江、江苏和珠三角的广东等地,也有一些省会城市如西安、南宁、南昌、昆明等。

我们认为,在部分热点城市“高地价”“低盈利”的现状下,有时候“人弃我取”反而会收获意想不到的效果。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~