大量解禁股即将到达战场

作者:面包财经

来源:面包财经(ID:mianbaocaijing)

上市不到3年,被交易所问询4次,收购近10家公司,累计并购总额超过75亿,两度更名。这被关注的频率,资本运作的效率,在大A股能够名列前茅。

这家运作如此“高效”的公司代码为300459.SZ,曾用名浙江金科、金科娱乐,现用名金科文化。通过持续并购,从传统化工行业跨界移动互联网文化产业,成功嫁接“大数据”和“人工智能”等热门概念,总市值从上市之初的不到15亿元飙升至目前的200多亿。

但频繁资本运作过后,公司账面上积累了60多亿的商誉,占到净资产的67%。老铁们应该知道,巨额商誉不得不防:如果并购公司业绩大幅下降,大额商誉减值会是利润的大杀器。

而金科文化2017年收购的公司,在并表首年业绩承诺就未达标,将来是否存在减值风险?60多亿的巨额商誉,是不是留给投资者的地雷?

从300459.SZ的更名说起。公司名称的变更,从某种意义上,能体现发展方向的迁徙路径。尽管金科文化上市时间还不到3年,但故事却相当丰富,可以分为三部分:浙江金科时期、金科娱乐时期以及金科文化时期。

浙江金科时期:上市不到一年就转型,从传统化工跨界移动游戏

2015年5月,浙江金科作为“氧系漂白助剂SPC领域的龙头企业”在创业板上市,下游客户为各大洗衣粉品牌:

这个时候公司所做的业务,不怎么挣钱,和当时市场的“热门概念”也几乎绝缘。

好不容易赶在接近牛市顶峰的时候上市,怎么能浪费大好时光?没有几个“热门概念”怎么给市场想象空间?没有几个重组项目怎么躲过接下来的“千股跌停”?

上市不到2个月,也就是2015年7月8日,浙江金科开始停牌,筹划收购某游戏公司股权。但停牌一个多月之后,该项目最终失败。

2015年9月14日,浙江金科再次停牌,筹划收购手机游戏发行平台公司杭州哲信100%股权。2016年1月8日,浙江金科复牌。

2016年6月,浙江金科以29亿(股权+现金)收购杭州哲信100%股权完成,合并形成商誉约23.2亿元。该项收购完成后,公司转型为精细化工业务与移动互联网文化产业双主业经营企业。

2016年7月26日,“浙江金科”更名为“金科娱乐”。根据相关公告,变更原因为原有氧系漂白助剂SPC业务市场规模成长空间相对有限,公司寻求在互联网娱乐文化领域的布局和转型。

浙江金科这一时期,公司业务初步切入移动游戏领域,但转型过程中频繁引来交易所问询:因长期停牌、重组及更名,浙江金科接连被深交所问询3次。

金科娱乐时期:并购再加码,饼再画的大一点

更名之后,公司持续加大对移动互联网文化产业领域标的收购。

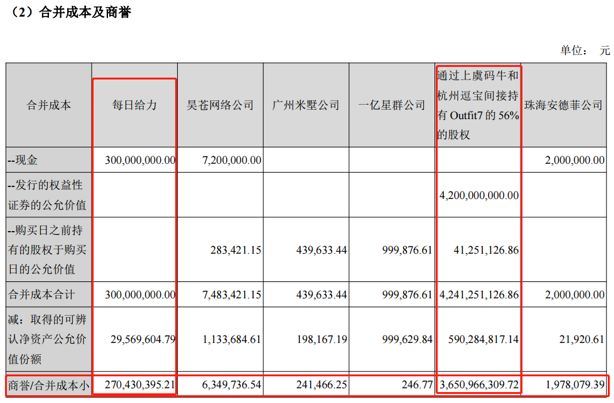

2017年,金科娱乐纳入合并范围的公司新增7家,公司账面商誉余额由2016年底的24.44亿元增加至63.74亿元。以下为2017年年报中披露的相关公司合并成本及商誉:

其中,通过上虞码牛和杭州逗宝间接持有Outfit7的56%的股权收购价高达42.41亿元,合并形成商誉约36.5亿。

Outfit7是一家成立于2013年的英国公司,主营业务为大数据广告分发与互联网儿童早教教育于一体的移动应用开发和发行,并创造了“会说话的汤姆猫家族”,主要产品有《我的汤姆猫》、《我的安吉拉》及《汤姆猫跑酷》等。

由于收购估值高,Outfit7 主要移动应用产品在俄罗斯、巴西、欧美等国家或地区的月均活跃用户占比逐年下降等原因,该项收购也曾引来深交所问询。

2017年7月19日,“金科娱乐”更名为“金科文化”。相关公告称,变更原因为公司未来将在K12领域加强业务规划与布局,公司移动互联网业务已超出“娱乐文化”范畴。

金科文化时期:并购子公司业绩不达标,60亿商誉地雷危机暗伏

持续性的“买买买”之后,2017年底,公司账面上的商誉余额已经超过了60亿,占到公司净资产的67%。但是,高溢价收购的一些资产却在并表首年就出现业绩不达标。

比如,2017年1月金科娱乐以3亿收购的每日给力。这笔收购,合并形成商誉约2.7亿。但是并表的第一年,每日给力业绩就未达标:2017年,每日给力扣除非经常性损益的净利润2289.85万元,与承诺业绩相差200多万。每日给力原股东向公司支付业绩补偿款,相关商誉并未计提减值准备。

此外,形成商誉最大的Outfit7,2017年业绩也是压线完成。Outfit7公司2017年度实现扣非后归母净利润7841万欧元,仅超过承诺数31.96万欧元。以下为根据公开数据统计的主要几家子公司业绩完成情况:

熟悉财务的人应该了解,商誉每年都要进行减值测试,一旦并购标的业绩大幅下滑,计提大额商誉减值,会直接影响当期利润。

承诺期业绩就不达标或者压线完成,承诺期结束之后,并购标的能否扛得住每年的商誉减值测试?

除了商誉之外,巨额并购还要投入大量的资金。而金科文化IPO募集资金净额不到2亿,原本的化工业务每年获得的利润不过5000万左右,公司账面上并没有足够的钱来支撑巨额并购。

因此,以上大额并购主要通过发行股份或者配套募集资金的方式支付:上市不到3年,金科文化通过增发募集资金超过80亿。

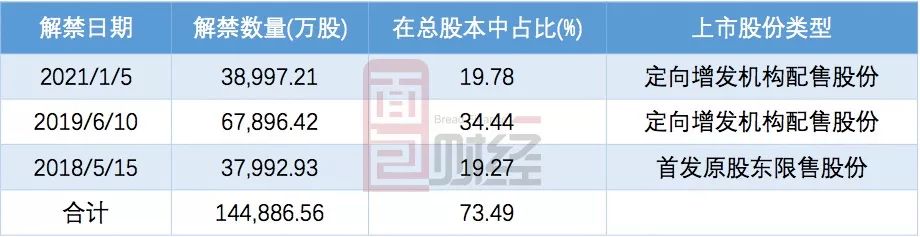

而这些为了收购资产或筹集资金发行的股票,大量将在接下来的14个月之内解禁,解禁股份数超过10亿,在公司总股本中的占比超过50%。以下为根据公开数据整理的公司股份解禁时间表:

以当前股价计算,未来14个月解禁股份总市值约120亿元。其中,2018年5月份解禁总市值约43亿。

巨额商誉悬顶,大量股权即将解禁,金科文化的股价能否扛得住?

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~