截止到2021年9月30日,物业管理行业上市企业总数52家。在经历了资本市场的回调后,部分物业企业开始从寻求上市到收并购风向转换。

作者:克而瑞物管

来源:丁祖昱评楼市(dzypls)

“2020年新冠疫情的来袭,使得物管行业价值迅速释放,短短两年实现快速发展,物业服务企业在资本市场的表现节节走高。

根据克而瑞物管&中物研协监测,截止到2021年9月30日,物业管理行业上市企业总数52家。递表企业总数为26家,新增递表企业2家。

然而,自去年下半年以来资本市场急剧降温,截止至2021年9月30日,恒生物业服务及管理指数下跌5.6%。52家上市物企股价下跌4.6%,非港股通上市物企下跌3.4%,18家港股通物企下跌5.4%。

与此同时,上市物企公告收并购事项新增18起,交易金额135.11亿元。在经历了资本市场的回调后,部分物业企业开始从寻求上市到收并购风向转换。”

01 物业板块两次集中式回调

在过去的一年,物业板块出现了两次集中式回调。第一次出现在今年年初,大部分物业股股价距离峰值几近“拦腰斩”,除了修复过高的估值以外,受去年8月以来房地产调控“三道红线”政策的波及,物业股一骑绝尘的上涨动力被压制,尤其是去年10月以来几只新股相继破发,更加剧了股价的下行压力。

随着3月左右物企财报的发布,物业股终于止跌回升,当月物业板块平均涨幅约5.3%,较前月增加2.9个百分点,也达到了2020年9月以来的涨幅峰值。

第二次是在今年7月底,受国家对教育等民生行业的调控影响,资本市场整体避险情绪较高,包括龙头物企在内的几乎所有物业股下跌,物业板块在6月、7月、8月股价平均涨幅分别为-1.3%、-14.0%和-1.5%,整体降至波谷。

物业股两次下探,一方面是修复过高的估值,包含仲量联行、世邦魏理仕等在内的多家国际知名物业企业在经历百余年的发展之后,PE也大多稳定在20-30,国内此前动辄50,60倍的估值含有虚高的成分。

另一方面物业管理行业多项规范性政策不断出台,以规范行业发展。政策初期难免会带来一部分负面情绪,但长期来看,政策不是为了打压物业管理行业,长期来看有利于行业进一步规范发展,向良性竞争的成熟市场转型。

截至2021年9月,恒生指数下跌5.6%,沪深300下跌0.1%,恒生物业服务及管理指数下跌5.5%,均出现下降。同时,52家上市物企股价下跌4.6%,非港股通上市物企下跌3.4%, 18家港股通物企下跌5.4%。

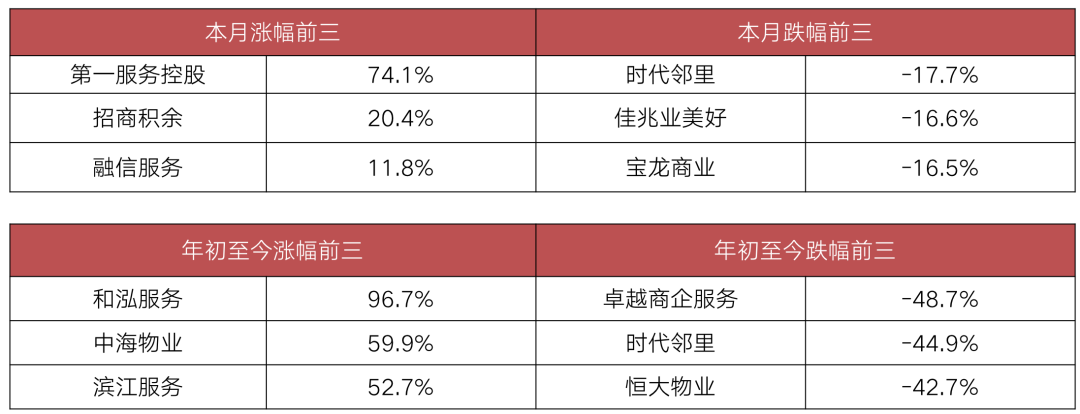

表:2021年9月物业板块资本市场表现

数据来源:克而瑞物管整理

其中,本月股价涨幅前三的物企分别为第一服务控股、招商积余和融信服务;跌幅最多的三家物企分别为时代邻里、佳兆业美好和宝龙商业。

年初至9月30日,股价涨幅前三的物企分别为和泓服务、中海物业和滨江服务;跌幅最多的三家物企分别为卓越商企服务、时代邻里和恒大物业。

表:物业企业资本市场表现

数据来源:克而瑞物管整理

02 部分企业开始回购股份

在上市物企延续小幅下跌走势的市场环境下,部分企业开始回购股份,包括碧桂园服务、融创服务、世茂服务、合景悠活等。

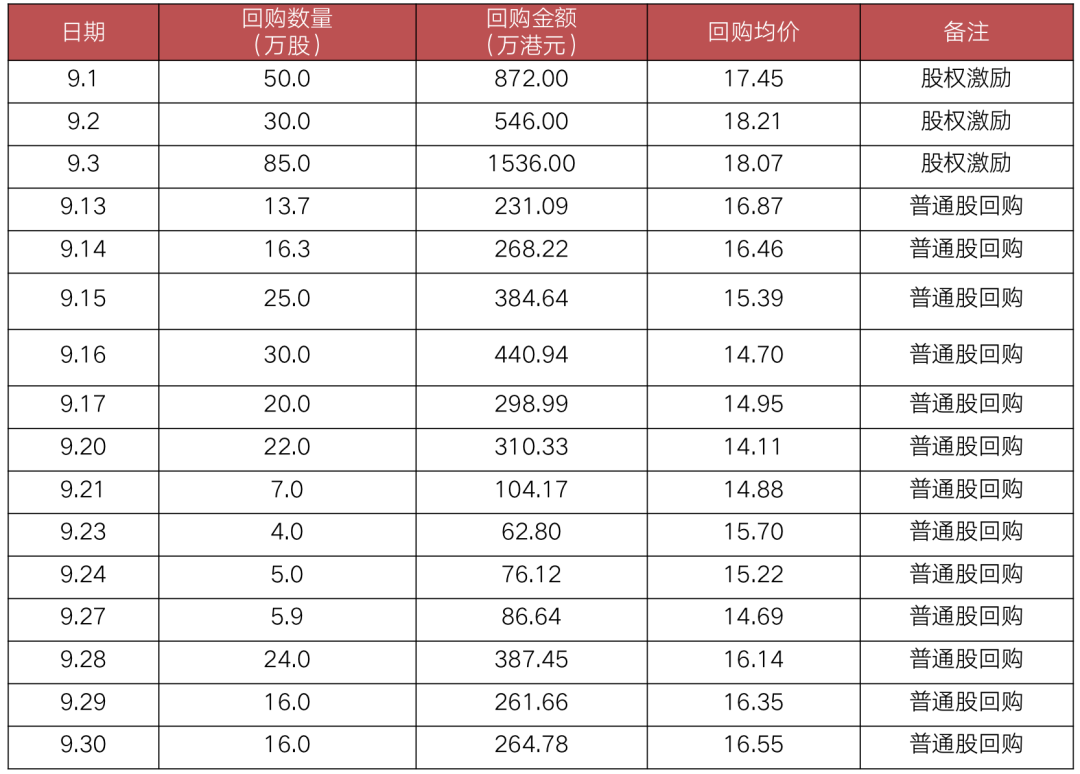

尤其是新城悦服务,自7月6日开始,新城悦服务持续用“股份激励计划的受托人买入”和“公司回购”两种方式从二级市场买入公司股份。其中,9月份回购次数16次,涉及金额6131.83万港元。

表:新城悦服务回购股份情况

数据来源:克而瑞物管整理

2021年9月9日融创服务发布公告回购100万股,回购价格每股17.24-17.58港元,涉资1747.94万元;9月15日再次耗资4694.55万港元回购300万股,回购价格每股14.96-16.32港元。

世茂服务则发布公告称,公司于2021年9月16日购回但尚未注销股份50万股,已发行股份占有关股份发行前的现有已发行股份数目为0.0212%,每股价格最高为13.68港元,每股价格最低为13.4港元,付出总额为678.45万港元。

03 物企从寻求上市到收并购风向转换

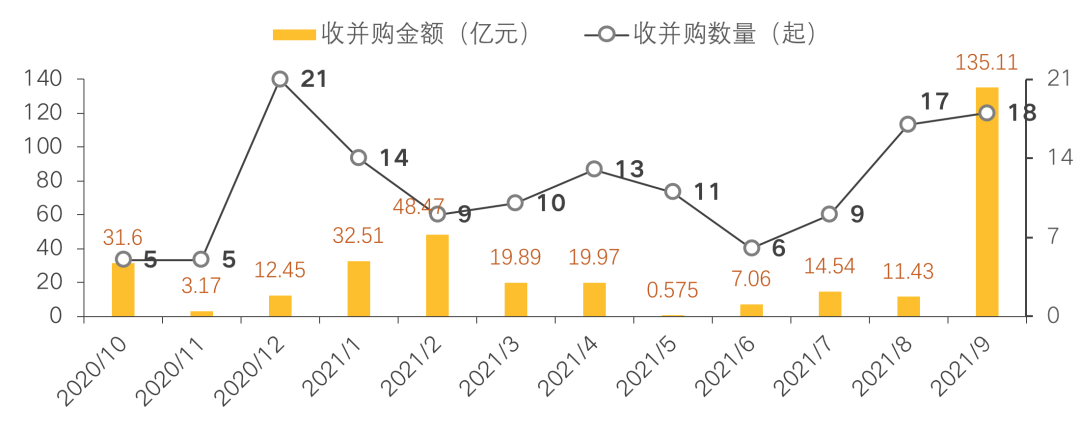

在资本市场开始出现回调的过程中,市场频发企业大宗收并购事件。根据克而瑞物管&中物研协监测,本月上市物业服务企业对外公告收并购事项新增18起,交易金额135.11亿元。

提及收并购,今年首当其冲的便是碧桂园服务:2月25日,以48.47亿元收购蓝光嘉宝服务64.62%股权,开创首例上市物企间的并购,48.47亿元的价格也创下了彼时业内的收购记录。9月20日,碧桂园服务发布公告称以不超过100亿元收购富力物业,9月28日,发布公告称以不超过33亿元收购彩生活服务核心资产邻里乐控股。

相较于大开大合的碧桂园服务,万物云则是走上了平台化转型之路。别样的合作模式也吸引了行业大量的目光。8月5日,阳光城公告称,以阳光智博100%股权投资万物云并换取其4.8%股权。此外,双方保留合作身份进行资源互换,通过成立合资公司承接未来新增交付的项目。9月中旬,伯恩物业加盟万物云。去年达成合作的万盈服务也于中秋节前夜递交了招股书。

表:近期物企收并购情况

数据来源:克而瑞物管整理

究其缘由,一方面是因为资本的介入加速了行业的整合,也挤压了中小企业的生存空间,行业分化日益严重。另外一方面是因为港交所上市门槛的提高,使得未赶上之前风口的企业处境尴尬。

从规模上看,截至2021年年中,47家上市物企总在管面积达52.4亿㎡,其中5家企业在管面积超3亿㎡,16家企业在管面积超1亿㎡,头部企业与尾部企业在管规模差异高至378倍。

从估值上看,规模与模式导致了上市物企的PE分化。在管面积1亿㎡以上、1千万至1亿㎡、1千万㎡以下企业的平均PE有较大分化,大规模企业估值表现显著优于普通企业。此外,物管+商管模式企业平均PE约为传统物管模式企业的1.51倍。

因此,部分物业企业开始从寻求上市到收并购风向转换,如阳光智博与万物云达成股份置换协议,9月16日撤回了港交所上市申请。

从目前市场情况来看,随着监管的趋严与服务同质化的加剧,物业服务企业在资本市场上的火热也逐渐趋于冷静,在此情形下,强者恒强的的行业格局逐渐显现,中小物企弯道超车的机会愈发渺茫。

在过去的一年中,政策端不断释放、传递信号,鼓励物业服务企业拓宽服务边界,积极探索“物业+养老”、“物业+托幼”、“物业+美居”等多元的服务模式,旨在为居民生活提供多样化的社区服务,从而满足当前居民日益变化的生活需求。不断变化的需求促使物业服务业不断打破边界,向新的领域延展,物管赛道空间持续扩张。

因此,对于管理规模尚小,品牌竞争力较弱的企业,在自身区域内深度挖掘,或是加码布局专业领域,在为客户提供高质量服务的理念下实现差异化突围或是一种选择。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~