债券虚假陈述责任,会计师事务所的责任究竟赔偿吗?为何法院的判决如此“飘忽不定”?

作者:饺子兄弟

来源:大队长金融(ID:captain_financial)

近期,关于因“14富贵鸟”募集说明书虚假陈述责任引起的四家金融机构与毕马威之间的债券虚假陈述赔偿纠纷,北京市第二中级人民(“北京二中院”)终于做出一审判决。就一审判决结果而言,提起诉讼的四家金融机构所主张的赔偿金额,北京第二中级人民法院才支持了不足3%, 较之杭州市中级人民法院(“杭州中院”)几乎支持了原告诉讼请求,要求五洋债会计师事务所承担几乎100%的赔偿责任,毕马威案件的一审判决结果,不禁让人心生疑窦:

债券虚假陈述责任,会计师事务所的责任究竟赔偿吗?为何法院的判决如此“飘忽不定”?

对于我们这个问题,我们首先需要强调,无论是富贵鸟案件或是五洋债案件都还只是一审判决,鹿死谁手犹未可知,因此本文所探讨的内容,并不是对于最终结果之预测,仅仅只是基于两份一审判决内容的观点性探讨。

不得不说,富贵鸟案件的一审判决很有趣, 毕马威在几乎所有的争议焦点都“输”给了原告,但却在最后的判决结果却仅仅只需要承担不足3%的赔偿责任,可以说“赢”了结果。

对于富贵鸟案件,北京二中院总共归纳了五个争议焦点:

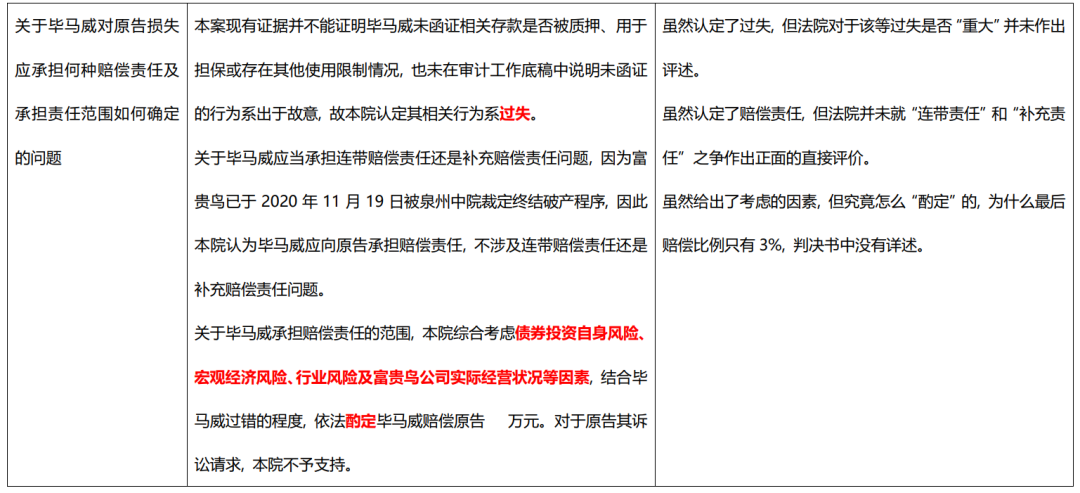

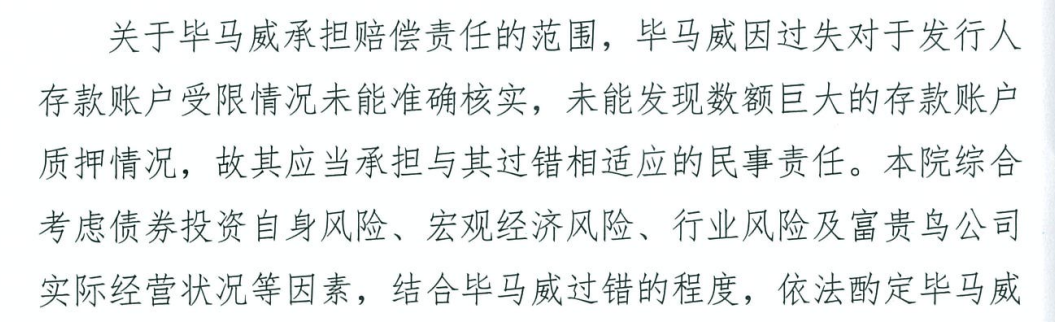

正如上文所述,在上述五个争议焦点中,毕马威的观点几乎都遭到了二中院的否定,但最终毕马威所需承担的赔偿比例却是极小的,而赔偿比例的论述在法院的判决书中却只有寥寥数行:

当然,如何酌定,酌定多少是法院自由裁量权之范畴,只是过于简单的论理,让“酌定”失去了明确的标准,也让判决书所能够起到的对于债券中介机构履职的指导意义难以实现。因此,姑且不论结果合理与否,但二中院在赔偿范围确定的论述似乎并不充分。

虽然,法院对于如何酌定的问题避而不谈,但从法院所列举的因素,结合《债券会议纪要》的规定、债券虚假陈述赔偿责任的构成要件,其实在法院已经确认虚假陈述行为、重大性、交易因果关系的情况下,毕马威只需承担如此低赔偿比例的原因无外乎于两种可能性,其一是毕马威的过错程度比较轻,其二是除虚假陈述行为外还有其他很多导致债券违约,投资者遭受损失的原因。对于这两个问题,法院并没有过多的论述,我们仅谈谈自己的看法,欢迎拍砖:

就本案而言,法院仅认定了毕马威并非故意,而是过失,但并未对该等过失的程度作出任何评价。那么,毕马威在未经函证的情况下就得出银行存款没有受限情况的结论究竟是过失还是重大过失呢?对于这个问题,法院自然有其自由裁量权,但从《中国注册会计师审计准则第1312号——函证》第七条和第九条的规定来看,注册会计师有义务对银行存款进行函证,而函证的内容通常还涉及保证、抵押或质押,可见函证银行存款和该等存款是否存在权利受限的情况是注册会计师审计的基本要求,在未经函证的情况下就得出银行存款没有受限是缺乏基本的职业怀疑的。

当然,毕马威并不认为自己“未经函证”,认为在取得银行回函且回函中没有银行没有提及银行存款存在质押就可以认定银行存款没有质押,但深究细节我们可以发现三家银行没有回复载有“是否被质押、用于担保或存在其他使用限制”这个问题的长版询证函,剩余一家在上述问题一栏为空白,可见银行均为就上述问题正面作答,以此就认为是不存在质押,和以为不回答这个问题就可以装作没有的银行一样,很显然是在掩耳盗铃。

甚至,毕马威还认为审计机构没有强制银行回函的权利,无论如何函证,银行都不会向审计机构“坦白”,但我们认为这个观点恰恰反映了整个审计过程存在严重的过错。也许审计机构确实没有强制要求银行回函的权利,但也没有任何人可以强制要求审计机构出具无保留意见的审计报告,银行不回函证就给保留意见,如果没有这样的魄力,又如何逼被审计对象让银行乖乖回函呢?

其实审计也好,尽职调查也罢,所有中介机构都会面临这个常见的难处,没有办法取得充分的证据怎么办?是没有理由怀疑还是没有合理理由排除怀疑,我们认为这就是勤勉尽责与否的分水岭,前者可能会让你业务风生水起,但后者可以让你少赔钱。

所以,总得来说,我们认为在本案中毕马威之过失,并非财务处理是否合理之类的深奥财务问题,而是即便“外行”仅凭常识都会产生怀疑的基本问题,其过错程度很难说是轻微的。

众所周知,富贵鸟的债券违约乃至破产与大量违规担保所产生的代偿义务有十分直接的关系,对此富贵鸟也曾经在多个公告中自认,而毕马威也不否认该等因素,只是毕马威认为这些代偿行为都并非其遗漏的对外担保所导致的,均发生在其辞任富贵鸟注册会计师后,而其遗漏的对外担保实际早在2016年就已经解除。

如果毕马威的上述主张属实,那么虽然遗漏对外担保属于虚假陈述行为且具有重大性,但从损失因果关系的角度来看,该等被遗漏的对外担保并没有实质性地导致偿债能力减少,实际上因为早在违约前就已经解除,也不可能再影响富贵鸟的偿债能力。仅就这点来看,虚假陈述行为与最终损失之间虽有因果关系,但显然最终损失还受到其他具有更强原因力的因素的影响,比如在毕马威辞任后发生的对外担保。

当然,如果富贵鸟的对外担保仅仅是这么简单的故事就好了。在整个故事里,有持续地用银行存单为四家至今未能查清是否有关联关系的贸易公司提供数十亿担保的公司; 有对于存单是否存在质押闪烁其词,从不正面回应的银行,不难让人对于存单质押的解除方式浮想联翩。是借新还旧,还是在解除旧存单质押的同时设立新的存单质押,难道何债权人真的会“平白无故”解除存单质押吗?这些问题,在一审判决中都没有涉及,但我们如果深究富贵鸟债券违约与对外担保之间的联系,富贵鸟最后的代偿行为究竟是正常履约还是转移资产逃避债务,恐怕都是法院在确定最终损失赔偿金额时不得不厘清的问题。

对虚假陈述行为已经遭到行政处罚,且购买时间发生在实施日后揭露日前的案件而言,中介机构责任的认定就如同“砍价”一般,找到除虚假陈述行为以外影响偿债能力的因素“砍一刀”,过错程度轻的再“砍一刀”,虽然,一审判决没有对“酌定”的方式作出详尽的说理,但很显然从结果来看在本案中毕马威虽然输了所有的观点,但“砍价”是成功的。

每个案子都有自身的特殊之处,法院之间存在不同裁判观点的情况也不罕见,因此横向比较个案的赔偿比例本身意义不大,但两个案件极端不同的赔偿比例却也不禁让人想要研究,富贵鸟和五洋究竟有什么差别呢?

除去投资者是个人或机构所产生的差别外,我们认为另一个核心的问题在于,证监会在认定五洋债虚假陈述行为时上升到了“欺诈发行”的高度,而对富贵鸟则仅停留于“虚假陈述行为”。

所谓欺诈发行,相当于在说如果揭露虚假陈述行为,那么这只债券就根本不可能发行。试问如果债券都无法发行,那么投资者也怎么可能遭受债券投资损失呢?因此在欺诈发行的情况下,与虚假陈述行为构成因果关系的损失就是全部的本金和利息。

对此,可能也有人会问,那除了虚假陈述外,还会有其他导致债券违约的因素吗?答案是客观上肯定还会有其他因素,但由于即便没有其他因素影响,虚假陈述行为仍然可以单独导致全部的投资损失,因此虽然客观上有其他因素,但导致欺诈发行的虚假陈述行为所造成的损失仍然应当是100%的本金和利息。

通过上述分析不难发现,由于构成欺诈发行,在五洋债中中介机构其实无法就损失赔偿范围作出有效的抗辩,只能就过错程度作出抗辩,恐怕这也是两个案件形成如此极端结果的原因之一。

从100%到3%, 从五洋到富贵鸟,《债券会议纪要》的案例一个个浮出水面,中介机构责任认定规则也逐渐明晰。虽然法院在赔偿比例的问题上有很强的自由裁量权,虽然大家还会在很长一段时间对五洋或富贵鸟的一审判决争论不休,但从没有一蹴而就的司法实践,所谓证券虚假陈述纠纷司法实践成熟国家的经验也是一点一滴积累的, 希望个案的热议能够真正完善证券虚假陈述的司法实践, 让《债券会议纪要》可以真正精准打击到“装睡的守门人”。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~