现推出“地产融资十八式”系列文章,详细分析地产融资方式。本文为第二期,分析CMBS知识要点。

作者:潘国旺

来源:地产旺哥(ID:panguowangok)

No.1

CMBS定义

商业房地产抵押贷款支持证券(CommercialMortgage-backed Securities,简称“CMBS“)是指以单个或多个包括写字楼、酒店、会议中心、商业服务经营场所等商业物业的抵押贷款组合包装而构成的基础资产,通过结构化设计以相关地产未来收入(如租金、物业费、商业管理费等)为主要偿债本息来源的资产支持证券产品。

作为资产证券化产品的一种,CMBS是将商业地产抵押贷款汇聚到一个资产池中,以商业地产未来收入作为偿债本息来源,通过资产证券化过程,以债券形式向投资者发行的证券。

No.2

适合什么样的企业

我们来看某券商给出的准入条件及发行要素:

1.标的物业要求:物业位于核心区域:一线城市、重点二线城市(蓉渝汉宁杭及其他经济条件较好的省会及副省级城市);相关物业产权明晰,证照齐全;商业物业租金收入稳定且有可持续性;公司主要高管从业经验丰富,运营实力较强。

2.发行规模:一般为物业估值的60%,特别优质的写字楼且增信主体达到AA+及以上级别的,规模可达物业估值的70%。

3.融资期限:12~18年,每3年开放退出及回购权利。

4.资金成本:对于不同主体具有不同边际效益,综合成本基本可与经营性物业贷保持同一水平。

5.募集资金用途:募集资金首先应用于偿还物业的原有债务,剩余部门可用以偿还借款、补充流动资金等,用途较为灵活。

事实上,CMBS发行对企业主体信用、标的物业都有一定要求,适合用有优质商业物业、现金流稳定、自身或担保评级在AA及以上的企业发行。

No.3

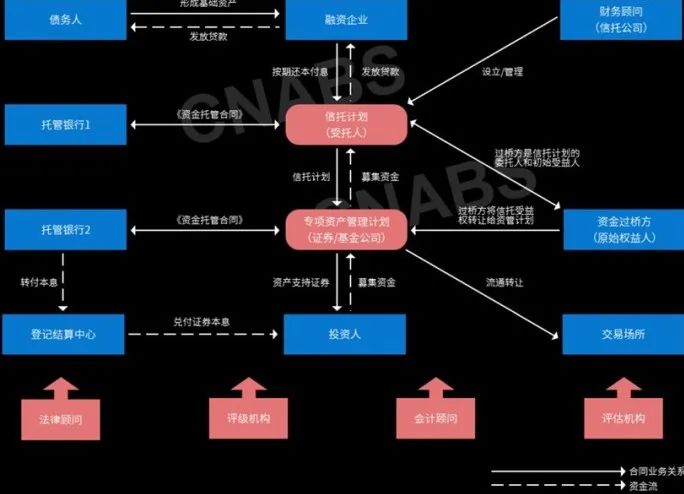

交易流程

1.XX股份有限公司(以下称“XX”)出具股东决议(具体根据企业章程决定),同意采取CMBS方式进行融资。

2. XX将货币资金委托给信托,建立信托-XX信托贷款单一资金信托,从而拥有信托-XX信托贷款单一资金信托的信托收益权。

3. XX信托与XX置业有限公司(以下称“XX”)签订《信托贷款合同》,向XX发放信托贷款。

4. XX作为出质人与受托人签订《应收账款质押合同》,作为抵押人与受托人签订《抵押合同》,为借款人在《信托贷款合同》项下的信托贷款本息及其他费用(如有)的偿付义务提供抵押担保。

5. XX作为差额支付承诺人出具《差额支付承诺函》,为借款人在《信托贷款合同》项下的信托贷款本息及其他费用(如有)的偿付义务提供差额补足支付义务。

6. 认购人通过与管理人XX券商签订《认购协议》将认购资金以资产支持专项计划的方式委托管理人管理,管理人设立并管理专项计划,认购人取得资产支持证券,成为资产支持证券持有人。

7. 原始权益人XX根据与管理人签订的《信托收益权》转让合同的约定,向专项计划转让基础资产,并获得相应对价。管理人根据与原始权益人签订的《信托收益权转让合同》的约定,将专项计划资金用于向原始权益人购买基础资产。交易完成后, 专项计划承接原始权益人与XX信托的信托关系,成为信托受益人。

8. XX作为差额支付承诺人与管理人XX券商签订《差额支付协议》为专项计划费用和优先级证券本息提供差额补足支付义务。

9. 信托根据信托文件的相关约定,在每个信托分配日以全部信托财产扣除信托费用后的余额为限向受益人(即专项计划)分配信托利益。

10. 计划管理人XX券商按照《标准条款》约定的分配顺序拟定当期收入分配方案,制作《收益分配报告》并向资产支持证券持有人披露。

11. 计划管理人XX券商根据《计划说明书》及相关文件的约定,向托管银行发出分配指令。

12. 托管银行根据管理人发出的分配指令,将相应资金划转至登记托管机构的指定账户用于支付资产支持证券本金和收益。

No.4

交易结构图

图片来源:CNABS

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~