事实上,量化对冲基金产品的收益可以用下面这个公式表示:量化对冲收益=(α+β)-β* -对冲成本。

作者:洛洛杨

来源:大话固收(ID:trust-321)

前两天和一位投资者聊天,对方说:

“我买的中性产品,最近一直在回撤,还是喜欢多头一些”。

会这样对比,说明对量化对冲/中性产品的理解可能还有一点偏差。我这两天一直思考,能不能用比较简洁明了的办法,真正把这个策略聊明白。

把这个公式里面的三大块搞清楚,理解量化对冲就不会有障碍,对于要不要配置、能不能拿住也非常重要。

随便打开一只股票多头的收益曲线,你会发现不管走得多么漂亮,它的波动走向基本和大盘走势保持一致。事实上,大盘走势反映的是市场整体波动;由于股票在市场交易,股票价格的波动肯定要受到市场波动的影响。

就像一条船,能不能走快当然要去看船大船小,船轻船重,但你肯定还要看看水面是否平静,风浪如何,顺流逆流吧?

水面、风浪这种环境波动,我们就用β表示;船本身的行驶情况,是由船本身质量和水面共同决定的,我们就用 α+β表示。

基本上,所有的股票多头都可以看做一组α+β的组合。如果是主观多头,那就是管理人自己选出来α+β的组合;如果是量化,就是根据不同的模型因子,机器选出来的α+β组合。

别看公式里是α+β,但β有可能是负数,-5%、-3%不在话下,过去的年份里一年﹣20%甚至跌更多也有。而且,这个β的正负往往还很难预测。

怎么剥离呢?

要把市场整体的波动抹掉,那就是要通过做空来实现对冲。融券、ETF期权、股指期货、期货期权等手段都可以做空。

但做空有几个现实问题:

一个是, 咱们国家金融衍生品市场不够发达,做空工具不多,流动性也不强。基于各种原因,基金公司主要用沪深300股指期货,也就是IF做空;也有公司把上面几种工具搞成一个组合。

还有一个问题是,做空肯定也是要资金,就会有一定的资金占用。由于股指期货带杠杆,根据一些研报数据显示,一般是要占到20%的仓位。也就是说,仅有80%的资金实际上参与了股票交易,相当于1块钱只能用8毛钱,这是对冲产品都要面临的问题。

一种情况是故意让二者不相等,也就是所谓的风险暴露,做多部分2个亿,只下了1.8个亿空单,就会有10%的暴露;这种情况往往不是完全对冲的产品,这个暴露究竟定多少,往往是根据基金公司对目前市场的判断,例如判断接下来β为正的可能性极大,那就可能安排大一点的敞口。

道理也好理解,因为做多你是现货做多;而做空是期货做空,也就是你用未来的市场波动,来对冲当下的波动,肯定是有偏差的。

这个偏差,又带来了新的问题,即“对冲成本”。

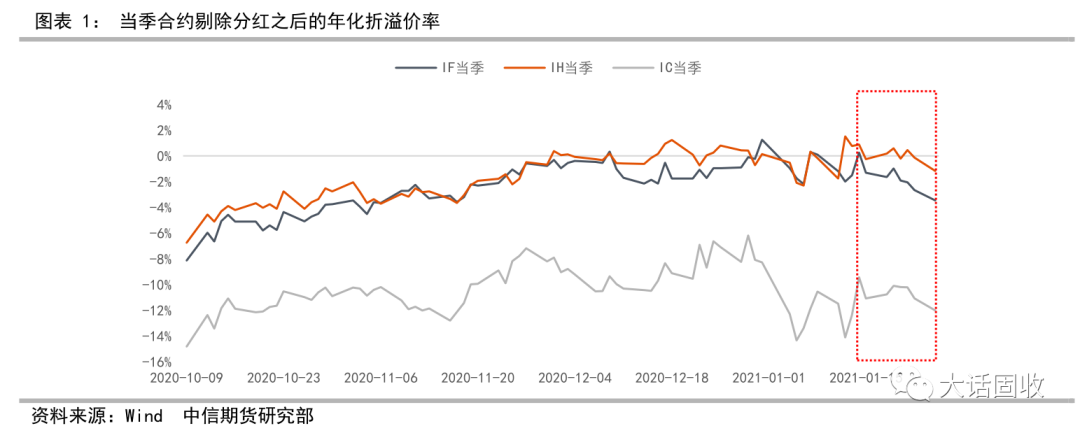

期现差问题咱们另文聊,这里先略过(基差收敛、升水、贴水等),总之,这个期现差为正时,做空部分更容易赚到钱,就像14年左右的行情。期现差为负,做空部分更容易亏钱。

而且,负期现差绝对值越大,亏损越大……

尴尬的是,15年股灾之后,这个期现差几乎没正过……全是负的。根据一些基金公司透露,去年3季度之后,由于基差的波动问题,这一块对冲成本能到10%以上。

2020年全年,沪深300指数涨了28%;假设完全对冲,我们近似地把两个β等于30%。对冲成本再按照高的10%计算的话,相当于

股票多头收益=(α+30% )

先不管两个α收益如何,由于去年的β 太大,只是对冲部分,就有40%的劣势,把这俩策略一块对比,当然不公平了……

那是不是说量化对冲/市场中性是不是一个好策略呢?

别忘了,顺风顺水时,船固然走得飞快;但大风浪来了,泰坦尼克都能沉没。负β是可以吃掉你所有收益的,经历过2015年股灾的人都懂。

它本身是一个防守型的策略,保证风浪来临时,只要α>对冲成本(模糊计算),我就还是赚钱的。期现差虽然一直在变化,但长期看会稳定在一个合理的区间内,灵活的套利机制保证了这一点。

在权益类产品中,对冲策略相对是低风险的策略;一般认为,中性产品回撤到了2%就要拉响策略警报,而最大回撤一般控制在5%以内。承担了这么低的风险,回报上自然也就不可能“进攻型”的股票多头那样刺激。

之所以说中性策略是可以考虑的固收替代策略之一,原因也在这里。固定收益类传统上也是防守型的配置,那中性产品的“收益-波动”特征可能和固收类比较接近。

但自带“保险”枷锁的对冲策略,绝对不可能是最赚钱的策略。这一点在投资之前,一定要想明白。

回过头来再去看,手上有中性或者对冲产品,究竟是否还要持有呢?

我个人建议如下:

首先还是要关注你自己的资产配置情况,如果已经配了不少多头产品,想要配置防守型产品,那对冲其实符合需求,而且多头配置获利应该不少,不必过于敏感回撤。

其次,关注回撤的情况,如果回撤一两个点以内,说明管理人α其实做得还不错,长期来看收益曲线还是会稳定向上;事实上,我们《这三只,刚好是前3名》中讨论的三只产品,今年来收益全部是正的。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~