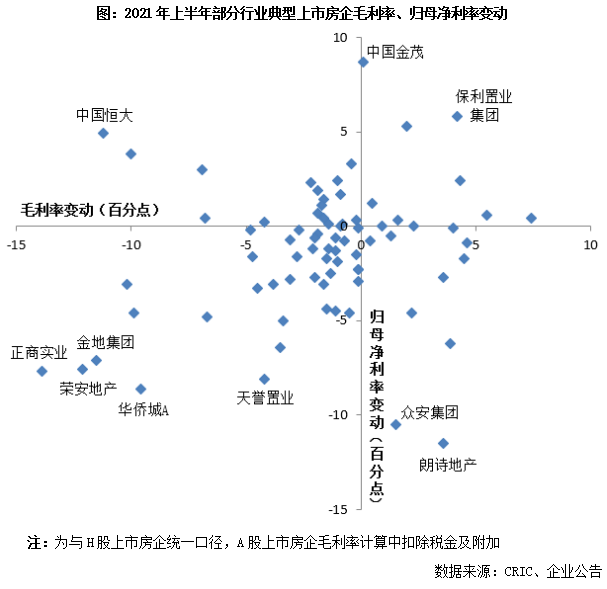

上半年,行业整体的利润率指标已降至2015年以来的历史最低水平,近半数典型房企毛利率、归母净利率双降。

作者:克而瑞研究中心

来源:克而瑞地产研究(ID:cricyjzx)

2021年上半年,行业营收增速较去年疫情影响下的低位有所回升,但利润增速明显低于营收增速且处在历年来的较低水平。这主要是因为前期高地价项目和资本化利息步入结算,推高营业成本、企业整体利润空间继续承压。上半年,行业整体的利润率指标已降至2015年以来的历史最低水平,近半数典型房企毛利率、归母净利率双降。

总体而言,毛利率下降已是行业趋势,短期内行业整体盈利水平仍面临较大的下行压力。但随着17、18年的高价地逐步去化完毕、土地市场价格预期趋稳,长期来看行业利润率水平在触底之后或将略有回升。未来,企业“稳利润”需从运营管理及产品品质入手,审慎理性拿地、优选项目,提高经营质量及运营管理效率,同时加强产品打造、提升产品品质和产品适销性,挖掘利润空间、不断强化自身的核心竞争力。

01

利润增速维持低位

盈利水平下行成行业趋势

1、上半年营收增速同比回升,但利润增速维持低位

在“房住不炒”、行业降杠杆的政策主基调下,近年来针对房地产行业的监管不断收紧,房企整体销售规模增速明显放缓。同时,市场下行叠加前期部分高地价项目进入结算,行业利润空间受到持续挤压,企业利润规模增速也呈下行趋势。

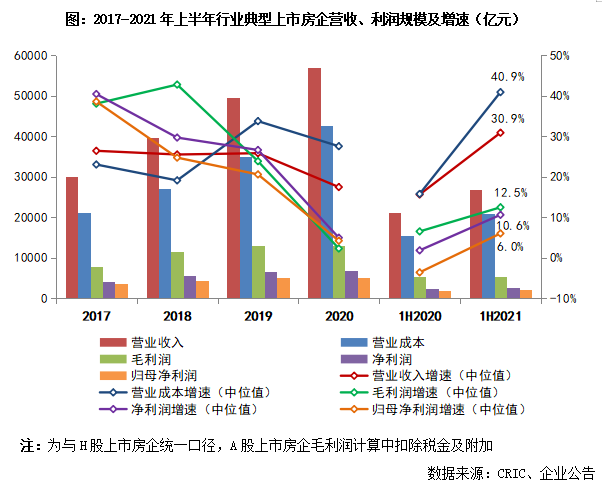

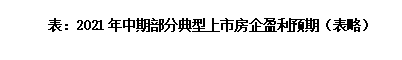

具体来看,2021年上半年行业80家典型上市房企1整体实现营收收入26839亿元、营业成本21039亿元,营收和营业成本的增速中位值分别为30.9%和40.9%。虽然从数值上看,营收增幅较去年同期有明显回升且处在历年较高水平,但这主要是因为2020年上半年受疫情影响,项目竣工及交付结转普遍延迟、收入无法如期确认、上半年整体结算基数较低。

而同时,由于房企利润空间持续受到挤压,自2019年以来行业营业成本增速均高于同期的营收增速,2021年上半年高出近10个百分点。在营收和营业成本增速不匹配的挤压下,行业利润增速自2019年出现拐点并表现出下行趋势。2021年上半年,行业80家典型上市房企毛利润、净利润、归母净利润的增速中位值分别为12.5%、10.6%和6.0%,利润增速明显低于营收增速且处在历年来的较低水平。

2、近半数典型房企毛利率、归母净利率双降,盈利指标探底

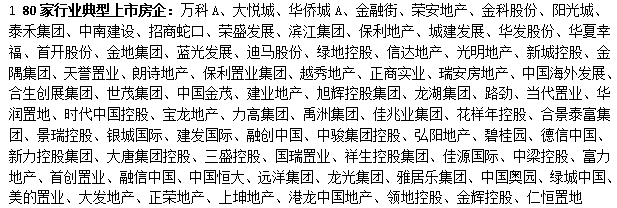

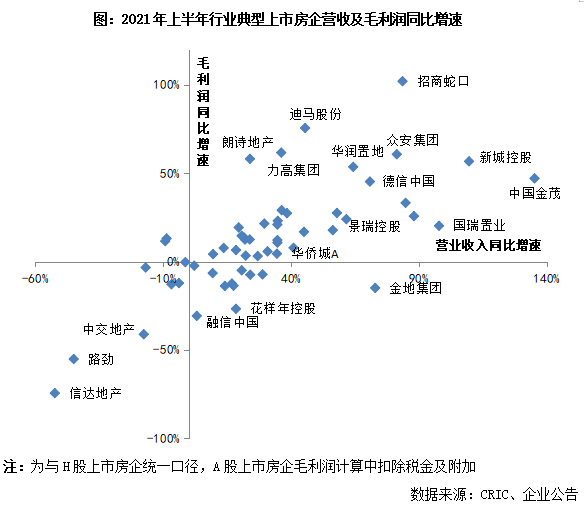

从利润率指标来看,近年来行业整体盈利能力面临较大的下行压力。2021年上半年,行业80家典型上市房企整体的毛利率、净利率以及归母净利率水平均延续下行趋势,且降幅较2020年有进一步扩大。其中,毛利率指标降幅最大,2021年上半年毛利率中位数同比降低1.6个百分点至21.7%。净利率和归母净利率的中位数也分别降低0.6和1.7个百分点至9.3%和6.5%。与历年相比,行业整体的利润率指标均已降至2015年以来的历史最低水平。

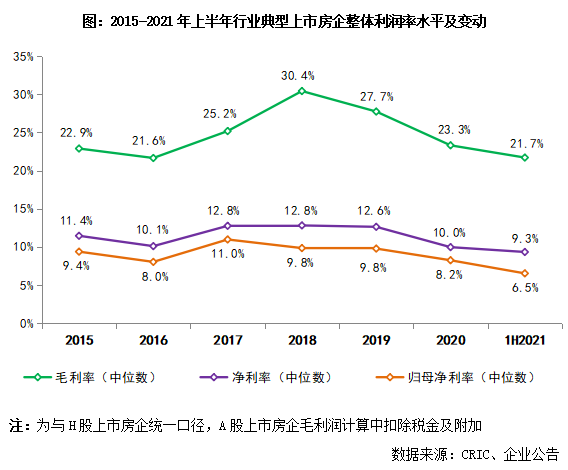

当前,针对房企投、融两端的调控力度不断加强,叠加行业下行的预期,企业利润空间和盈利水平持续受到挤压。具体来看,2021年上半年在行业80家典型上市房企中,多数企业的利润率水平呈不同程度的下行。毛利率、归母净利率下行的房企分别达到58家和49家,毛利率和归母净利率双降的房企占到近半数。其中,如金地在杭州、天津、合肥等低毛利地区的项目在期内集中结转,影响了整体的毛利率水平,上半年房地产业务结算毛利率明显下滑。

3、未来提高经营水平和产品品质是“稳利润”的关键

总体而言,近年来行业利润增速不断放缓、企业盈利空间受到挤压、多数行业典型上市房企利润率水平显著下降主要有以下几大原因:一方面,不少房企2017、2018年获取的高地价项目进入结算期,在市场整体下行、部分城市限价趋紧的背景下,这部分高地货比项目的结算利润率水平处在行业较低水平。另一方面,2020年以来在疫情的影响下,行业整体的项目开工、竣工及交付结算进度普遍延缓,部分房企通过打折促销、“以价换量”来保证业绩规模,进一步加剧了增收不增利的现象。此外,多数房企为优化当期利润指标对项目进行利息资本化处理,目前随着这部分项目进入竣工结算,融资利息计入营业成本对结算利润的滞后性影响开始显现。

上半年行业整体盈利表现不佳,从中期业绩会上各大上市房企对行业利润的预期来看,多数房企认为短期内企业盈利水平承压、毛利率下降已是行业趋势,但随着17、18年的高价地逐步去化完毕、土地市场价格预期趋稳,长期来看行业利润率水平在触底之后或将略有回升,稳定在20%-25%之间的水平。未来,行业前期高增长阶段的高额回报很难再实现,企业“稳利润”需从运营管理及产品品质入手,审慎理性拿地、优选项目,提高经营质量及运营管理效率,同时加强产品打造、提升产品品质和产品适销性,在日趋激烈的市场竞争中不断提升企业自身的核心竞争力。

02

近三成典型房企毛利同比下降

ROE水平普降

2021年上半年,不少房企都实现营收与利润规模同比显著增长,主要原因是去年同期受到疫情影响较大,基数相对较低,而今年以来开工建设、竣工交付进度平稳推进,也是市场节奏恢复的表现。但仍有三成房企毛利同比降低,利润规模增长承压。

此外,上半年也有部分房企出现增收不增利的现象,在营收增长的情况下毛利润不增反降,其中不乏金地集团、雅乐居、融信中国等规模型房企。显然,在行业增速放缓、调控政策密集出台的背景下,房企的利润增长对于土地和经营成本的控制提出了更高的要求。

(部分略)

2、利润率:利润率普降,也有部分房企维持了高利润水平

今年上半年行业利润率指标延续下行趋势,但也有部分房企维持了较高的盈利水平。从今年上半年高利润率房企来看,大多呈现出较强的商业、城市更新等复合属性,非核心业务经营收益在增加利润方面也起到了重要的作用,这也反映出当前多元业务对于平滑利润率的重要性。

例如宝龙地产今年上半年毛利率持续保持在30%以上,达到35.2%,归母净利率达到18.9%。高盈利的背后主要可以归功于两点:一是企业理性的投资逻辑“不买贵地,不进贵城”,今年上半年也并未在22城集中供地中拿地。二是非核心业务经营收益,尤其是投资性物业的公允价值变动显著增厚了企业账面利润。

另外,合景泰富得益于企业高收益性的商业布局,以及前期价格较低的土地储备积累,也保持了较强了盈利能力,毛利率、归母净利率分别达到30.1%、21.2%。盈利能力作为评估和检验房企长期可持续发展的关键指标,高利润率房企的业务模式、经营模式在行业都具备相当参考价值。

3、ROE:近6成房企ROE下行,典型房企ROE中位数5.86%(略)

03

非核心业务收益对利润上升贡献更大

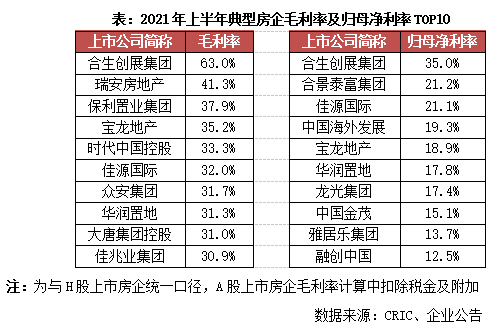

1、合联营收入:行业合作加深,半数企业合联营收入占比提升

2021年,随着楼市调控的持续收紧,针对房企的“三道红线”、针对房贷的“两条红线”,以及“集中供地”政策的落地,房企面临更为严峻的外部环境,继而合作趋势进一步强化,以对冲调控风险、优势互补提升竞争力。对于房企合作中的非并表项目而言,其开发利润以权益法进行核算,计入“对联营及合营企业投资收益”科目,影响净利润表现。同时,合作非并表项目的增加也会相应地提升企业的归母净利率水平。

2021年上半年80家典型上市房企中,近半数房企合营联营收入占税前利润的比重较上年同期呈现不同程度的上升,行业合作加深。而从对联营及合营投资收益的绝对规模来看,上半年典型上市房企中25家房企实现同比增长,其中13家房企增幅超过100%,包括首创置业、越秀地产、招商蛇口等。龙头房企的规模优势显著,碧桂园以31.2亿元的合联营收益位列榜首,较上年同期增长20.9%,融创、万科、保利等房企也依旧位居前列。

2.投资物业重估收益:华润、龙湖、中海投资物业重估收益领先(略)

3.租金收入:疫情修复期下,超六成房企租金收入同比回升

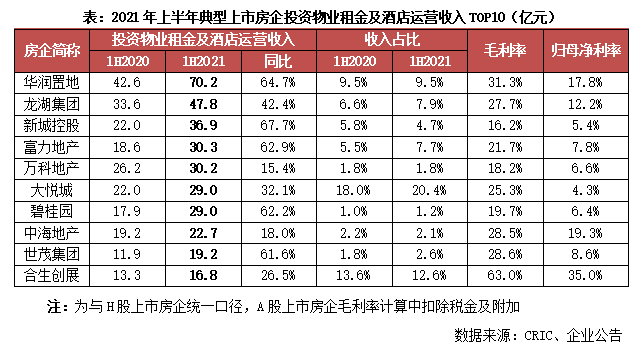

投资物业及酒店运营作为房企多元发展板块的一部分,已成为大部分房企的业务选择之一,与主业协同发展,助力房企总体收入的提升。2021年上半年,疫情修复期下大部分房企的投资物业板块收益显著回升,80家典型上市房企中超过六成房企的投资物业租金及酒店运营收入同比提升,其中增幅超过50%的达22家。

具体来看,华润置地、龙湖集团、新城控股分别以70.2亿元、47.8亿元和36.9亿元的投资物业租金及酒店运营收入规模位居行业前三,其中新城控股于期内新增布局吾悦广场18座,新开业5座,该部分收入同比增长67.7%,排名显著提升;华润置地和龙湖也分别同比增长64.7%和42.4%,保持领先地位。同时,部分房企投资物业租金及酒店运营收入占总营收的比重有所提升,其中大悦城在轻重并举的策略下,期内商业持续扩张,平均出租率达94%,投资物业租金及酒店运营收入占总收入比重达20.4%,同比提升2.3个百分点。

4、非主营业务收入:资产处置推高当期净收益,改善流动性压力

随着“三道红线”政策调控的持续推进,以及商票、经营活动现金流等相关补丁的全面监控,部分踩线房企资金周转压力增大。除了加快销售去化回笼资金,也通过出售资产、处置长期股权等方式改善流动性,平缓资金与债务压力。其中,资产、股权等处置收益计入其他业务收入或营业外收入当中,为非主营业务收入,对企业当期损益产生影响。较高比重的非主营业务收入或将大幅提升企业的净利润状况,但需谨慎注意其不可持续性。

(部分略)

5、销管费率:超七成房企销管费率同比下降,管控成效显现(略)

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~