纳斯达克100指数最新报价14713,而2021年10月13日的报价与此相同,意味着过去四个月时间里,纳指走出了一轮标准的过山车行情

ATFX汇评:

纳斯达克100指数最新报价14713,而2021年10月13日的报价与此相同,意味着过去四个月时间里,纳指走出了一轮标准的过山车行情。不止纳斯达克,美国的另外两大股指——道琼斯和标普500,也都是这种过山车走势。人们不禁要问,什么原因造就了美股去年末大涨,今年初又大跌的局面?

▲ATFX供图

主流的答案是:高通胀和货币政策趋紧。去年年末的大涨也已经是强弩之末,因为在11月份国会听证的时候,美联储主席鲍威尔就已经从鸽派转变成了鹰派。我作为从去年4月份美国CPI显露出走高迹象时就关注鲍威尔表态的人来说,鲍威尔国会证词上的转变,可以说是猝不及防。要知道,当时市场主流的看法是鲍威尔会在利率决议时才会转鹰,没想到其提前转变。这也充分说明,美联储面对美国CPI高企的问题,真的压力很大。11月之后,美股集体高位震荡,至2022年1月初(或去年12月底),才在双倍Taper的冲击下走弱。主流观点对美股走势的结论可以简单总结为:印钞,美股涨;缩表,美股跌。

▋苹果 AAPL

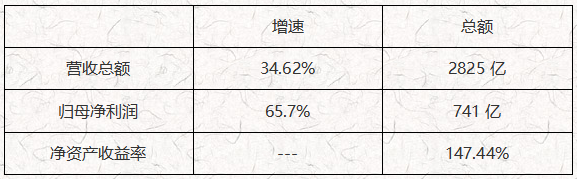

▲ATFX制表

无论从哪个角度分析,苹果公司的基本面数据都是相当让人振奋。将近三千亿美元的营收,居然还能实现34.62%的高增速,更夸张的是归母净利润的增速有65.7%,简直难以想象。苹果当前的动态市盈率为28.38,相比A股市场来说,这一数字真的很低。以65%的净利润增速看,股价不变的情况下,市盈率两年就要打个对折。为了保持市盈率在合理区间,股价必然会持续走高。虽然现在市场对美联储货币政策特别在意,但实际上,只要纳斯达克成分股中的权重股业绩不出现“变脸”,股指的中短期下跌就是“黄金坑”。

▋特斯拉 TSLA

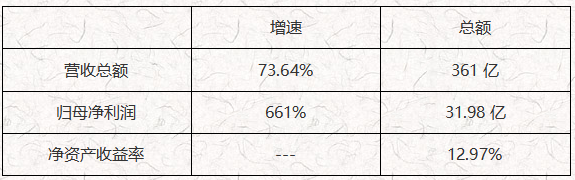

▲ATFX制表

如果说苹果公司的业绩表现是“让人振奋”的话,那么特斯拉的业绩表现就是“让人疯狂”。营收增速73.64%,净利润增速661%,也就是一年时间营收总额接近翻倍,而净利润直接会翻六倍有余。当然,与高增速对应的是,营收和净利润的总额都不大,一个361亿元,另一个31.98亿元。从这点来看,特斯拉属于“黑马股”、“独角兽”企业,体量不大,但成长极快。当前特斯拉PE为286倍,相当夸张,这也是为什么很多人大喊:特斯拉是世纪泡沫的原因。客观来说,资金确实对特斯拉过度追捧,如果股价能停一停,等一等净利润放大,降低PE后的特斯拉会更吸引人。美联储货币政策收紧,如果说对于苹果公司这种低PE股票冲击不大的话,那一定会对特斯拉这种“超前上涨”的个股形成显著打击。

▋微软 MSFT

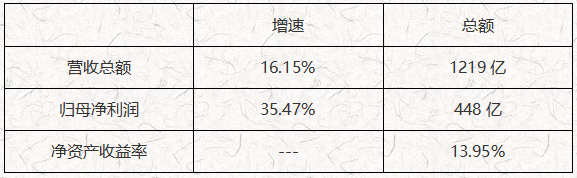

▲ATFX制表

微软的业绩表现中规中矩,营收总额中等,净利润增速中等,是一支稳扎稳打的个股。微软PE是33倍,略高于苹果水平,对于当下的成长性来说,市盈率偏低,还有进一步上涨的动力。

▋总结:

ATFX分析师团队认为:还是之前的观点,货币政策对股价的影响力偏小,最终的买卖逻辑还要看权重个股的基本面数据。除特斯拉有泡沫迹象外,纳指的大部分成分股都非常稳健。当下市场情绪因为美联储而偏向悲观,或许,这正是美股十多年长牛路上的另一个“黄金坑”。

ATFX风险提示及免责条款:市场有风险,投资需谨慎,以上内容仅代表分析师观点,且不构成任何操作建议。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~