仅从价格来看,打对折的可能是最具博弈空间的一批主体,尚未发生实质违约从而未进入博清偿率的阶段,但因兑付不确定性高从而遭到抛售

作者:rating狗

来源:YY评级(ID:YYRating)

摘要

近几个月,直融困难、预售资金监管、按揭额度紧张、购房者预期悲观带动销售下行,几大资金流入方式受阻对于房企来说无不是重击,房地产企业违约高发,市场处于恐慌和出清阶段,多家地产主体落入高收益区间。仅从价格来看,打对折的可能是最具博弈空间的一批主体,尚未发生实质违约从而未进入博清偿率的阶段,但因兑付不确定性高从而遭到抛售,若有利好则留有足够反弹空间。

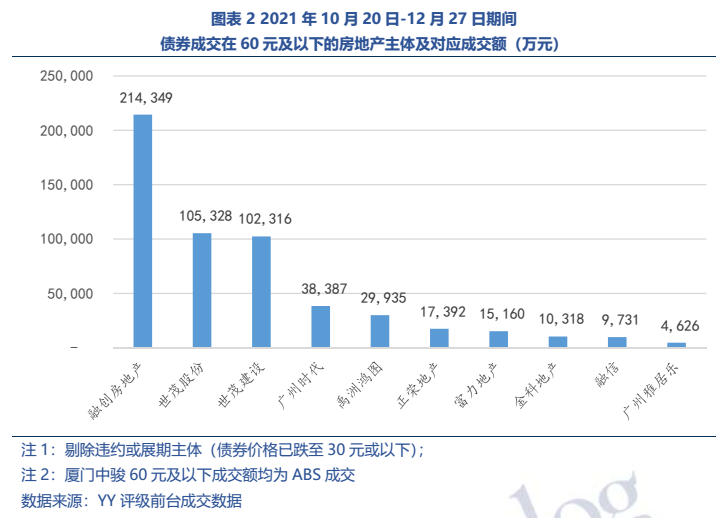

基于此思路,我们聚焦近期60元以下成交的境内地产债主体(剔除已经跌到30元档位的),分别为融创、世茂、时代、禹洲、正荣、富力、金科、融信和雅居乐。价格背后既有行业出清风险共振的共因,也有个体信用事件的驱动。是机会还是风险?房企自救意愿是否强烈?如何还钱、资金从哪而来?我们通过边际高频跟踪和梳理,看看他们近两个月发生了啥?

整体来看,近两个月,对折房企采取了一系列“自救”与“求助”行动,包括不仅限于:

(1)资产出售:卖项目股权、卖股票,如融创、世茂、金科、富力、融信;

(2)关联方收并购:市场多解读为帮扶发债主体,如融创、世茂;

(3)资产抵质押融资:抵质押商办物业再融资,如世茂、禹洲、雅居乐;

(5)资本运作:融创和世茂配股融资、雅居乐发H股可交债;

(6)寻求金融机构支持:世茂寻求招行增加敞口、和信托谈展期,禹洲找橡树资本融资(未果),正荣获得境外银行双边贷款。

高收益市场里,任何风吹草动都会牵扯着投资人敏感的神经。年关将至,农民工讨薪、地方政府部门摸排情况、鼓励兼并收购声音不绝于耳,黎明何时到来?谁将倒下?谁又能等来曙光?我们拭目以待。

近几个月,房地产企业违约高发,机构普遍收紧地产债投资敞口,市场处于恐慌和出清阶段,多家地产主体落入高收益区间。高收益主体也出现明显的价格分层,例如,新城和龙光在90元以上,雅居乐和中骏在70元以上,金科和时代在50元以上,融创和富力40元往上,违约/展期主体在30元档。

价格反映预期,仅从价格来看高收益策略,打对折的可能是最具博弈空间的一批主体,尚未发生实质违约从而未进入博清偿率的阶段,但因兑付不确定性高从而遭到抛售,若有利好则留有足够反弹空间。

我们复盘过去两个月境内债成交价格,筛选出如下出现60元以下成交的地产主体(剔除已经跌到30元档位的主体),按深度折价成交额排序,分别为融创、世茂、时代、禹洲、正荣、富力、金科、融信和雅居乐。整体来看,这些地产债价格基本为最近两个月跌下来的,是本轮市场背后既有行业出清风险共振的共因,也有个体信用事件的驱动。是机会还是风险?房企自救意愿是否强烈?如何还钱、资金从哪而来?我们通过边际高频跟踪和梳理,看看他们近两个月发生了啥?

直融困难、预售资金监管、按揭额度紧张、购房者预期悲观带动销售下行,几大资金流入方式受阻对于房企来说无不是重击,而到期压力却如影随行。

整体来看,近两个月,对折地产债房企采取了一系列“自救”与“求助”行动,包括不仅限于:

(1)资产出售:卖项目股权、卖股票,如融创、世茂、金科、富力、融信;

(2)关联方收并购:市场多解读为帮扶发债主体,如融创、世茂;

(3)资产抵质押融资:抵质押商办物业再融资,如世茂、禹洲、雅居乐;

(5)资本运作:融创和世茂配股融资、雅居乐发H股可交债;

(6)寻求金融机构支持:世茂寻求招行增加敞口、和信托谈展期,禹洲找橡树资本融资(未果),正荣获得境外银行双边贷款。

期间到期的债券和ABS都还了,不论是自有资金还是再融资(除了富力,对1月到期美元债发交换要约)。部分房企(世茂、融信、正荣)还进行了债券回购来表示维护二级市场的姿态。此外,裁员、组织架构调整和人事变更也是常见操作。下面我们逐家来看:

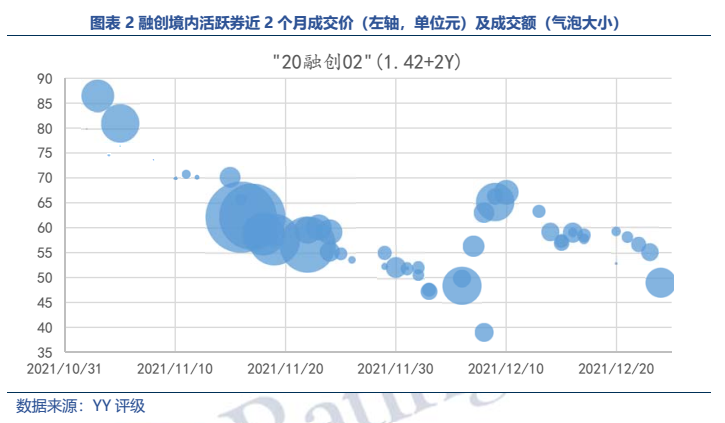

公开信息显示融创2021年12月有14亿元ABS+1.5亿元供应链ABS到期,2022年一季度有35亿元公司债+10亿元ABS到期,此外访谈信息显示一季度到期债务还有77亿元贷款+20~30亿元信托+境外融资4亿元美金(有部分是质押万达股票)。境内活跃券“20融创02”成交净价自10月底来一路下跌,12月初在一行两会表态后有一波上涨,随后继续下跌,目前在49元左右。

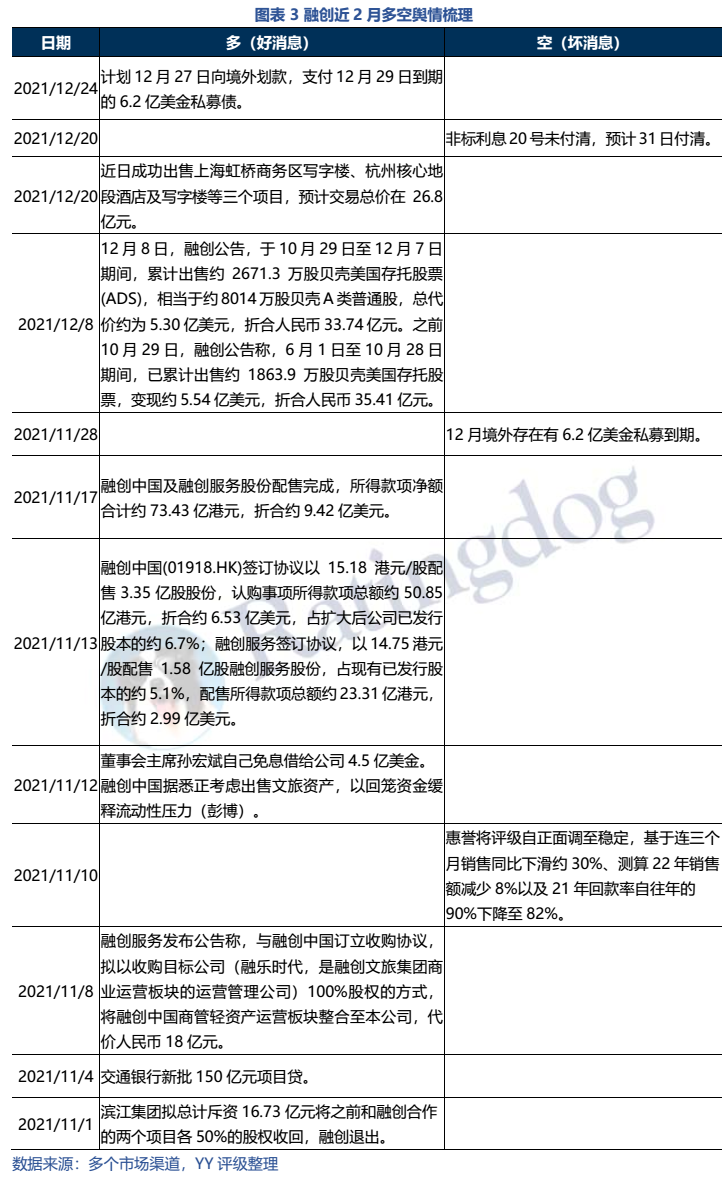

近两个月,融创采用资产出售、资本运作和股东借款等多种方式“回血”185亿元,整体为自救姿态:

①资产出售,回笼资金95元:将杭州两个项目股权转让给合作方滨江(16.73亿元);出售贝壳股票(33.74亿元);出售上海、杭州三个商业项目(26.8亿元)。

②关联方收并购:将商管业务转让给融创服务(18亿元)。

③股权配售:融创中国和融创服务配股融资60亿元。

④股东借款:孙宏斌免息借给公司29亿元(4.5亿美金)。

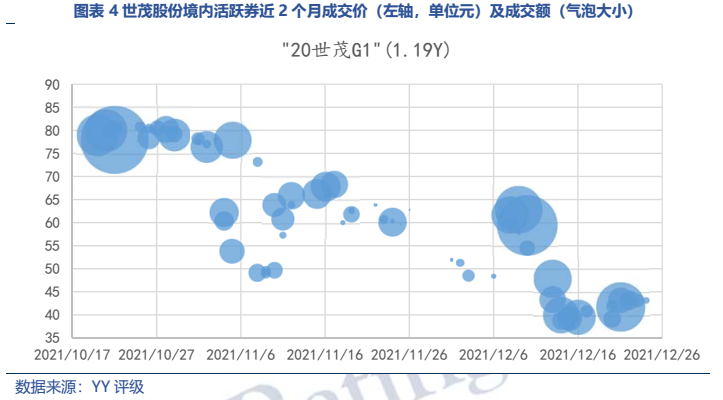

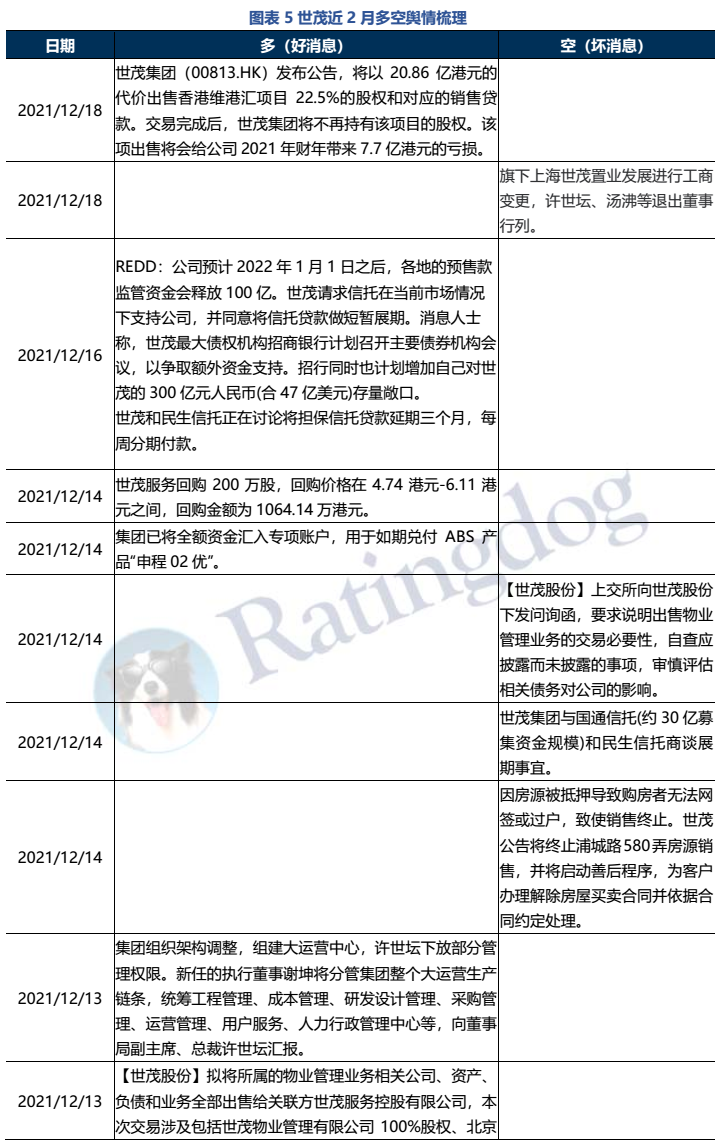

11月5日世茂股债双杀,境内活跃券“20世茂G1”跌至50元档,而12月10日世茂被爆出信托展期谈判后,加剧市场对其流动性的担忧,债券价格进一步下探至40元档。2022年一季度,世茂面临公开到期债务33.5亿元境内债+35.84亿元供应链ABS+5亿元ABS。

近一两月,世茂一方面以内部关联方交易、资产出售、抵质押融资和配股等方式融资;一方面寻求金融机构支持,并与非标方谈信托展期;此外对人事和组织价格也进行了调整,整体呈现积极自救姿态。具体来看:

①资产出售:销售浦城路580弄房源(因房源被抵押影响网签过户致使销售终止);出售香港维港汇项目22.5%的股权和对应的销售贷款(20.86亿港元)。

②关联方收并购:世茂股份将物管业务转让给关联方世茂服务(16.5亿元),两天后世茂股份完成中票付息。

③股权配售:世茂集团和世茂服务配股合计融资约60亿港元。

④资产抵质押:大股东许荣茂家族将旗下3层香港中环中心物业抵押给星展银行,取得14.05亿港元贷款;世茂集团将位于上海陆家嘴的世贸大厦质押融资,金额不详。

⑤寻求金融机构支持:寻求招行增加存量敞口,与信托机构商谈展期。

⑥组织、人事调整:IR Head跳槽;组建大运营中心;许世坛下放部分管理权限。

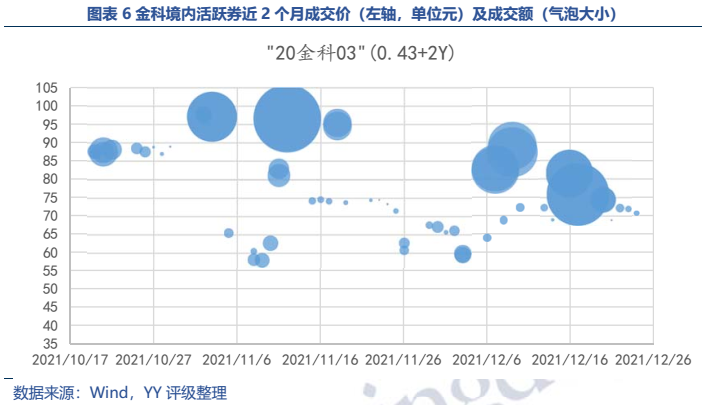

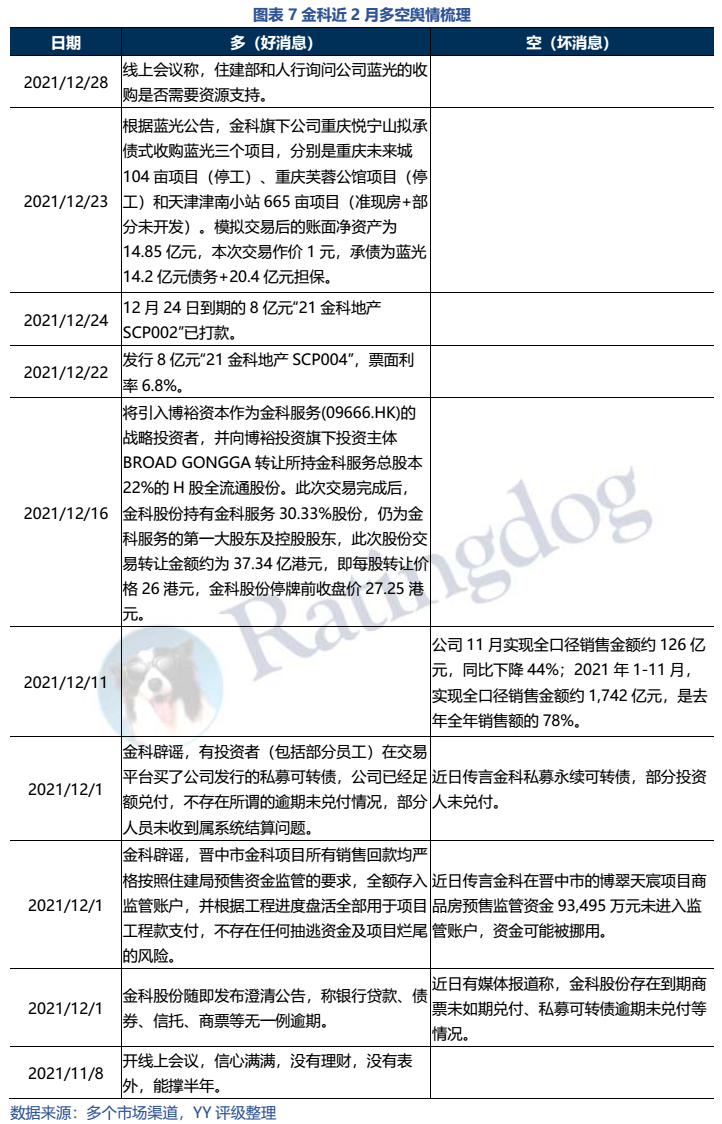

金科近两月加强了债券投资人沟通,对于市场传闻及负面舆情反应也较为迅速,声称无任何融资逾期。从活跃券“20金科03”成交来看,11月初及12月初曾一度跌至60元以下,随后随着金融监管机构对房企融资释放暖意,债券价格有所回升,目前在70元档位。

金科短期公开到期压力尚可,2022年一季度,公开市场到期债务为22.5亿元境内债,无境外债及ABS到期。近一个月金科出售物业子公司部分股权获得资金约37亿港元,并在民企普遍直融受阻的情况下发出了一笔短融衔接到期债券。此外,金科此前预判四季度存在收并购机会,叠加近期央行、银保监会鼓励企业对房地产项目兼并收购,金科12月便承债式收购蓝光三个停工或半停工项目,并称能得到当地住建部和人行的支持,或将在融资政策回暖中获益。

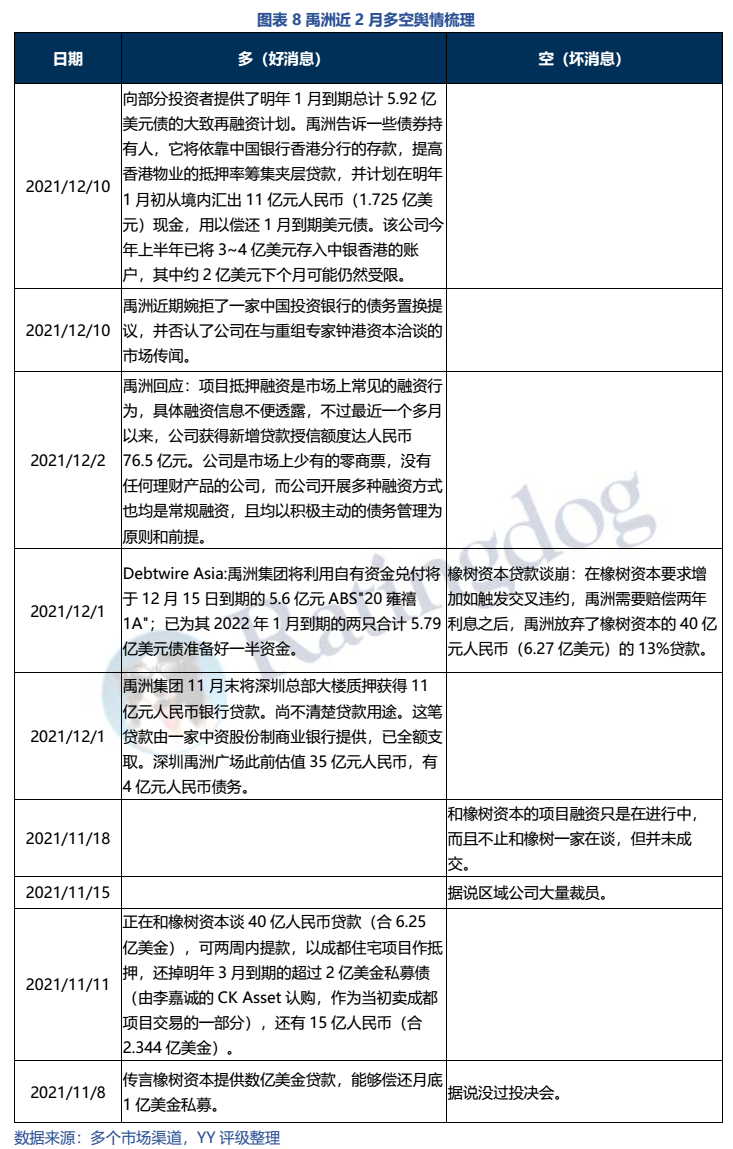

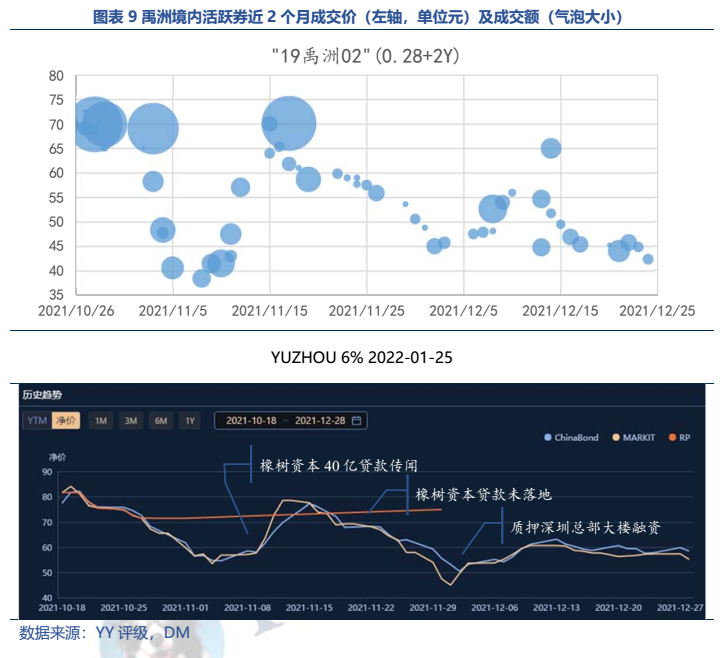

禹洲最临近的到期公开债务分别是2022年1月的5.79亿美元债+4月35亿境内债回售+3亿供应链ABS,近两个月公司主要的舆情均与再融资相关:

①资产抵质押:质押香港总部大楼获得11亿元;计划提高香港物业质押率筹集夹层贷款。

②寻求金融机构支持:与橡树资本商谈40亿元贷款,最后因条款放弃;与其他金融机构也无结果;新增贷款授信额度76.5亿元

据称公司为1月到期美元债备好一半资金,也否认了债务置换和重组的传闻,体现出较强偿债意愿,剩下一半的资金如何安排仍是未知数。

从临近到期的境内外债券成交来看,价格走势基本与公司的再融资边际息息相关,可见投资人对于公司的兑付信心仍取决于公司再融资情况。

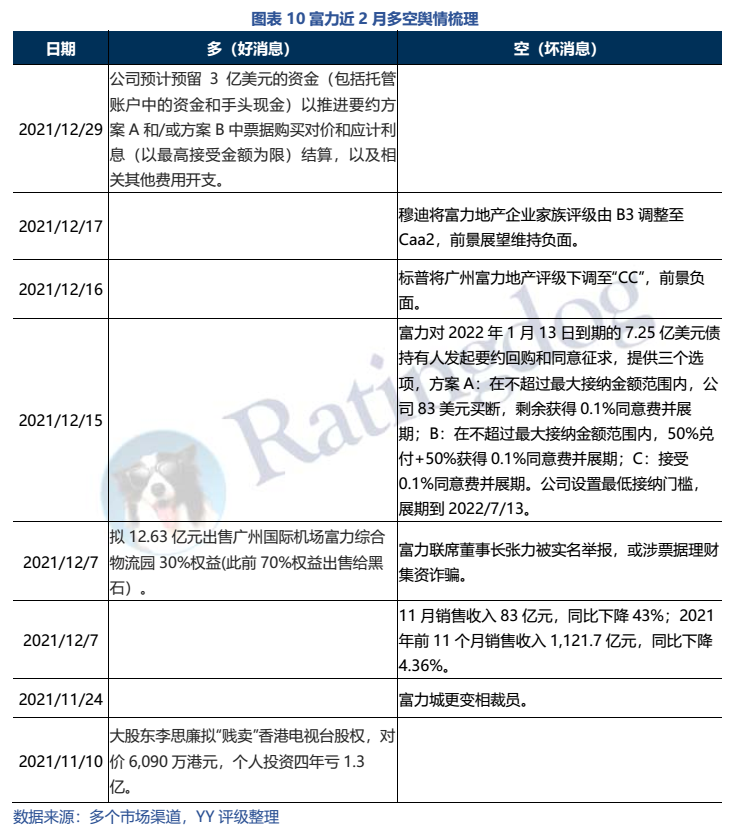

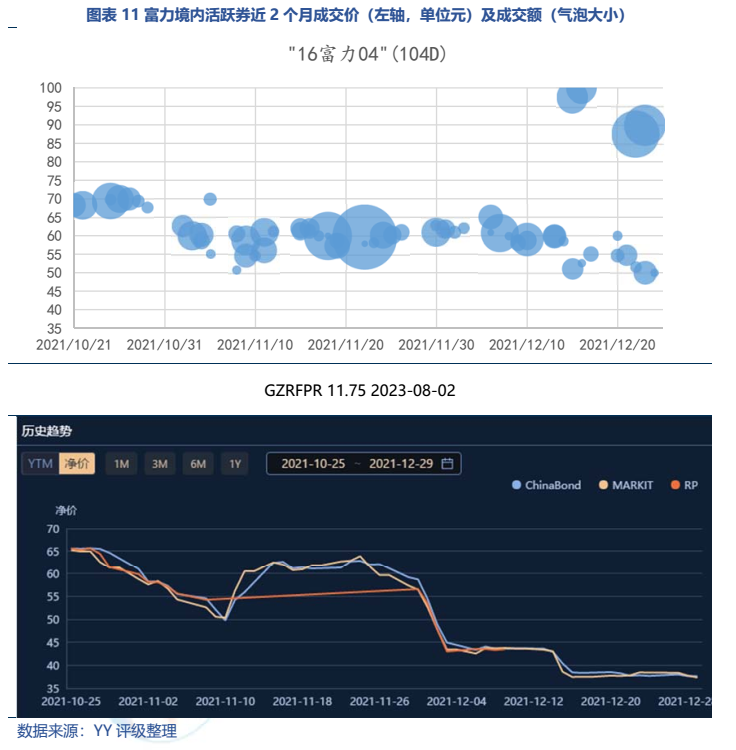

相较于今年暴露风险的民企,富力债务重压问题盘亘已久,市场皆知,但公司仍通过销售、资产出售和股东借款硬扛了许久,继9月大股东将“倒卖”富力物业的收益借给公司后,12月公司以12.63亿元清空了广州物流园股权。面对行业下行及2022年1月到期的7.25亿美元债,富力最终还是没抗住,向持有人发起交换要约试图将一部分债务展期支付。

近两月富力境内活跃券“16富力04”价格从70元档跌至50元档,而境外10只存续债中有8只价格在30元档,已反应展期兑付的不确定性。

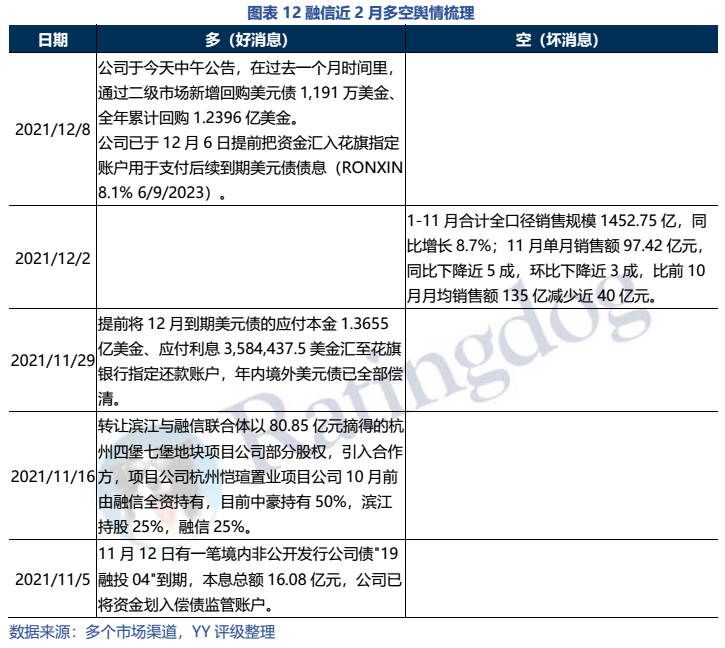

融信近两月主要是完成年内债券兑付,维护二级市场估值及转让项目股权以回笼资金:

①债券兑付:1.4亿美元债+16.08亿元境内债本息兑付;

②债券回购:新增回购1,191万美元债,全年累计回购1.2396亿美元债;

③资产出售:转让项目公司部分股权回笼资金,如杭州四堡七堡地块。

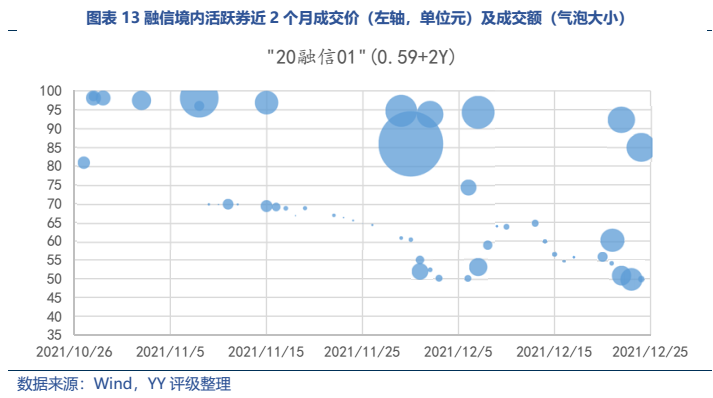

尽管如此,因融信主打高能级城市的高周转策略,一方面拿地成本偏高,项目盈利性受质疑;另一方面土储厚度相对较薄弱,近几个月流动性紧张拿地强度更是大幅缩减,后续恐面临存货不足的境况。投资人信心反映在价格上,目前境内活跃券“20融信01”价格处于50元档。

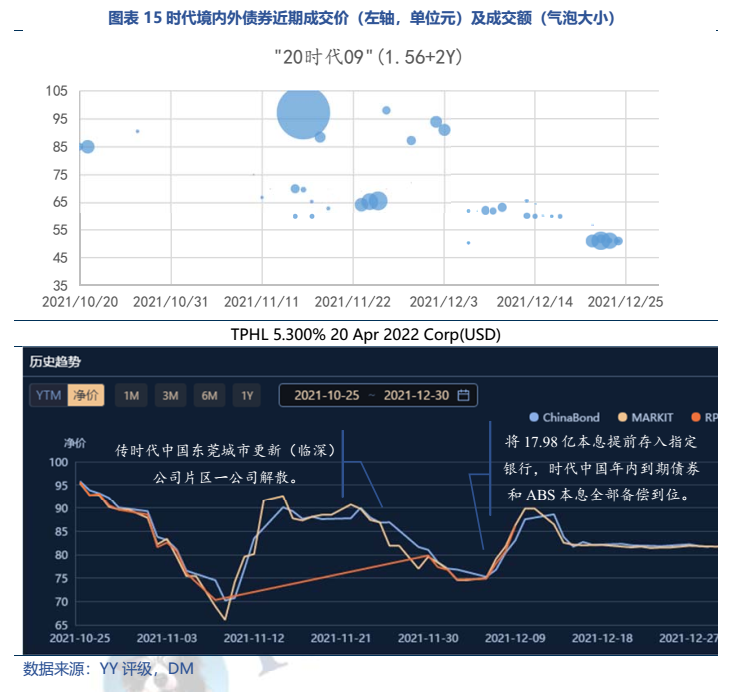

时代中国近两个月除了还债以外,公开信息未见其他动作。时代中国短期债券到期压力不大(2022年一季度无境内外债券到期,最临近到期债券为4月份4.25亿境外债),除了11月24日市场传出东莞城市更新公司某一片区公司解散外,暂未出现其他负面舆情。

时代中国12月7日对年内所有到期债券及ABS备偿完毕,美元债价格对此产生积极反应,但随后境内外债券又出现下跌,市场猜测为公募机构换仓。考虑到公司旧改业务涉及较多表外融资,透明度较低,不排除存在非公开的非标融资舆情的可能。

目前时代境内外价格分化明显,“20时代09”跌至50元档,8只存续美元债净价在68-81美元之间。

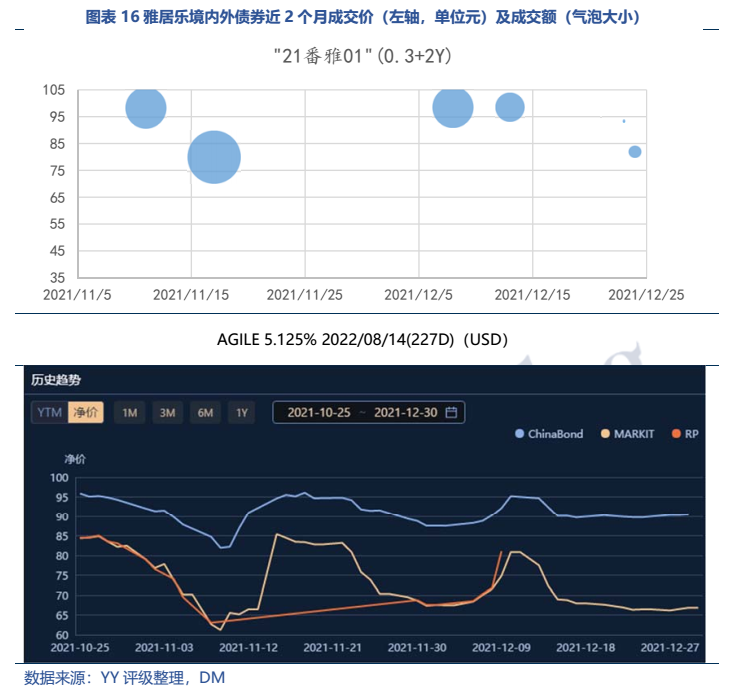

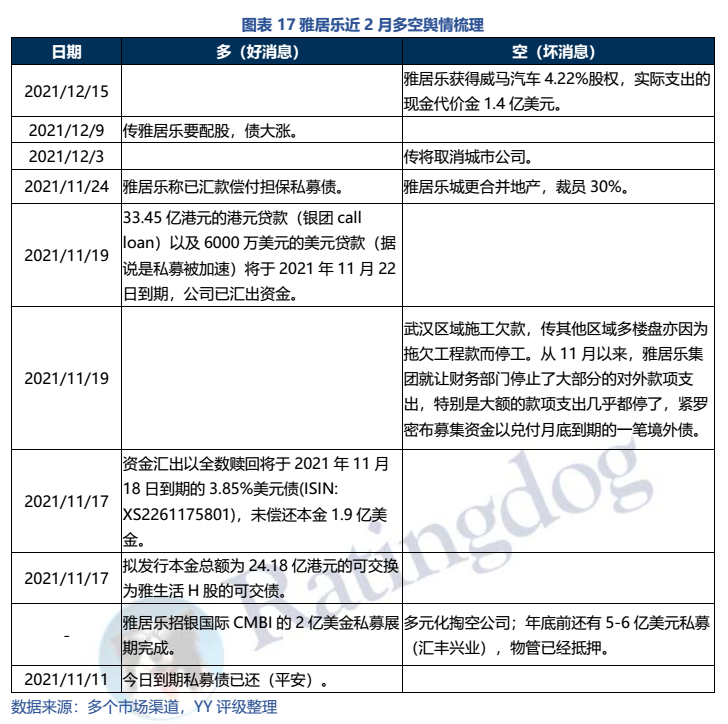

雅居乐发债以境外为主,境内债以私募为主,仅一笔公募债。境内外非私募债价格明显分化,境外12只存续债在48-80元之间,而境内债成交不活跃,目前唯一公募债“21番雅01”在80元档位。

雅居乐近两月多笔境外债务到期,其中不乏私募债务,公司一方面偿还债务,一方面与部分私募债务商谈展期,此外还通过发行H股可交债进行再融资。公司境外私募债规模透明度较低,叠加多元化的经营策略仍在持续(1.4亿美元购买威马汽车股权),均为投资人的担忧因素。

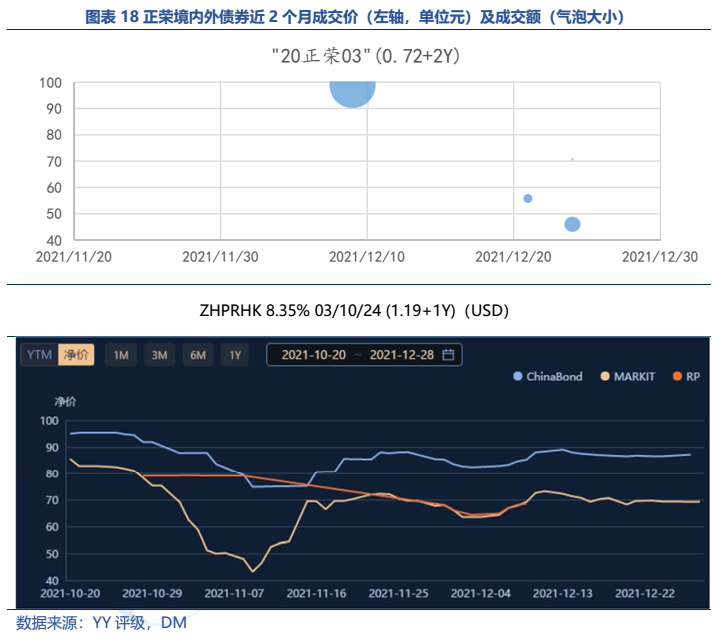

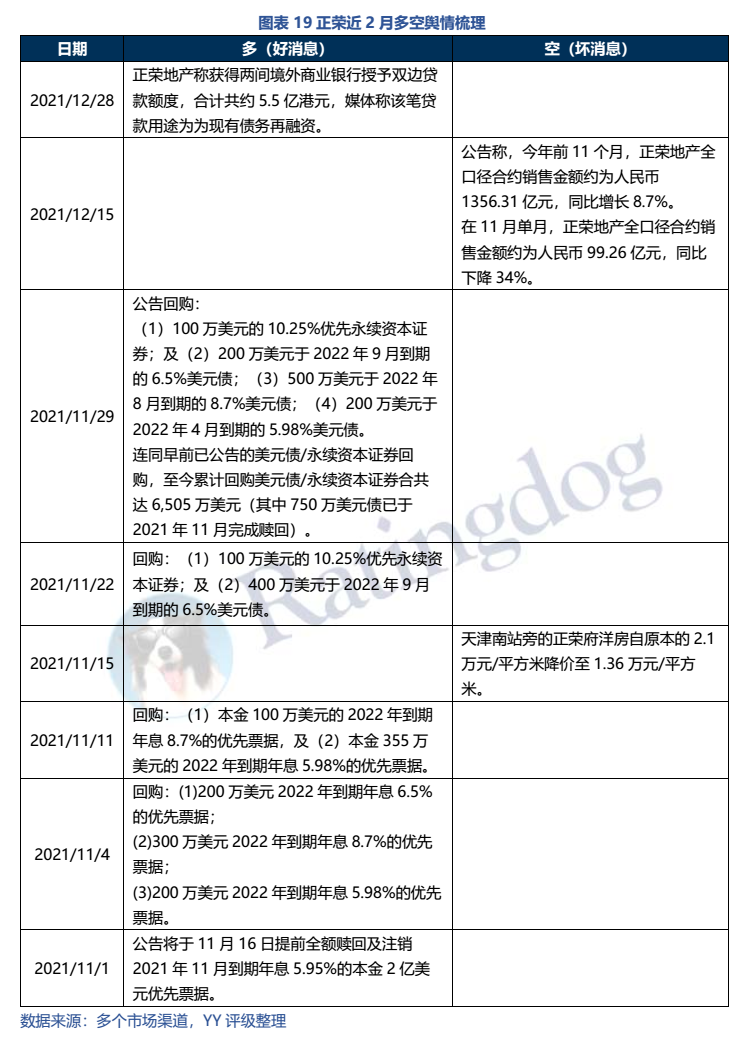

投资人对于正荣的担忧主要在于新增土储质量偏弱,以及对项目权益占比低+非主要操盘方,或影响后续资金回款。目前正荣境内的“20正荣03”价格跌至40元档,而境外债处于70元档。

正荣近两月赎回了一笔本金2亿美元的境外债,在境外资本市场上多次回购债券,并获得了5.5亿港元的境外银行双边贷款。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~