01

对于美国来说,只要经济没有明确的显示出来强劲的增长,是不能收紧货币的,否则就会出大问题。

作者:落英

来源:落英财局(ID:lycaiju)

01

上周末的时候,美国出台了非农就业数据,老读者应该都知道这个还挺重要的。

因为对于美国来说,只要经济没有明确的显示出来强劲的增长,是不能收紧货币的,否则就会出大问题。

让本就在那里抽搐的欧洲经济,突然来了一锤子,导致欧债危机再度爆发,并且酿成了更大的冲击。

有了这样的前车之鉴,各国央行不再傻乎乎的冒风险,做出经济不好的时候加息这样的蠢事儿。

从美股其实也能看出这些端倪,如果美国复苏很不错,对应的道琼斯指数就会涨的不错。

对他们来说,搞钱才是第一位的,这点和我们不一样,我们这样要挨锤的。

宝宝们可以这么理解吧,道琼斯指数类似于我们的上证50这种强宏观的指数,或者理解成价值类的风格回来了也可以。

毕竟对于股市来说,大家炒作的是未来的预期,而不是现在。

02

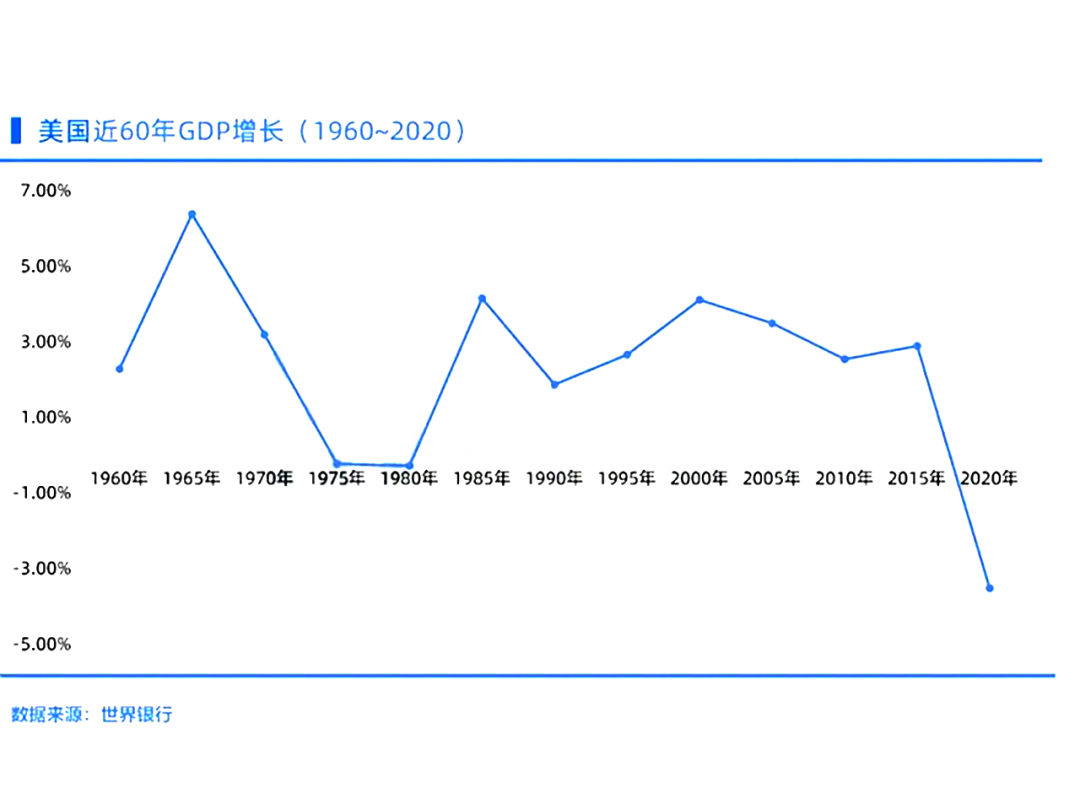

其实道理很简单,目前全球仍然是最强的国家,但是它的经济增速在不断的下滑。

这一点从美国的汇率也能看出来,从某方面来说,汇率相当一个国家的估值。

这三个周期里面,美元的强势程度,一个周期比一个周期差。

比如,最近的2014年的美元周期,要比1990年代的那个周期要弱。

虽然从数据上面来看,美国制造业占比在不断的上升,但是中国和欧盟也在扩张新能源等绿色经济。

并不能说明,经济的潜在生产率是提高的,这是各国经济竞赛的结果,不是美国单方面的经济复苏。

也就是说,从长期来看,美国的经济下滑是注定的。

为了对冲这种情况,他们采用的办法就是美股永远涨。

从而影响到需求,这会造成负反馈。

03

那么怎么实现美股永远涨呢?

另外一种方法呢,就是美联储不断的买美国的企业债。

举个栗子,比如现在股价50元,董事会就给高管们买入100万股作为股权激励,行权价格为70元一股。

那如果没有涨到70元,就无法行权,这部分股权激励就是白纸一张。

高管只是靠业绩增长,是没办法很快将股价推升上去, 但是用发企业债的方法可以实现。

因为买方在变多嘛,买回来的股票再注销掉,这样转一圈,每股的净利润看上去就会赏心悦目,然后再来一波。

可是股票注销了就是没了,借了债还是要还的利息得嘛。

高管层们就这样年复一年用这样的手法来推升股价,搞事的公司也是大家耳熟能详的苹果、微软、波音、通用等这些巨型跨国公司。

那公司融资成本会变高,也就是资产负债表里面用来还掉债务的钱就会变得越来越多,利润就会越来越少。

唠了这么多,并不单单只是指数大洋彼岸的问题,问题关键在于这并不是美国一个国家的问题,而是全球通用的问题。

不是吓唬大家,很有可能,日本央行是全球各国央行的宿命。

欧洲和美国先后滑入负利率,无论放了多少水,嗑了多少药,都证明了利率病本身是无法通过常规手段治好的。

不过哪怕是我们国家,今后利率长期下行也是大趋势,这点从余额宝、银行理财、大额存单等的收益上已经充分体现了。

而我们需要做的,除了降低预期,就是开源节流,猥琐发育。

工作上,能少划水就少划水吧,谨慎跳槽、谨慎创业,稳住自己的现金流。

投资上,别再指望一夜暴富、会所嫩模了,增加稳健资产的配置比例。

说句心里话,现在投资一旦出现大的失误,回血比前几年难多了,因为市场机会少了很多,今年暴利行业也是接连被捶。

国家现阶段的目标是共同富裕,我们顺应时代的号召,跟着党的号召走就行。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~