近年来,以房地产起家、大宗商品供应链发家的雪松集团,频繁并购扩张后,已显出业绩下滑、负债高企、流动性紧张等疲态。

作者:小债看市

来源:小债看市(ID:little-bond)

近年来,以房地产起家、大宗商品供应链发家的雪松集团,频繁并购扩张后,已显出业绩下滑、负债高企、流动性紧张等疲态。

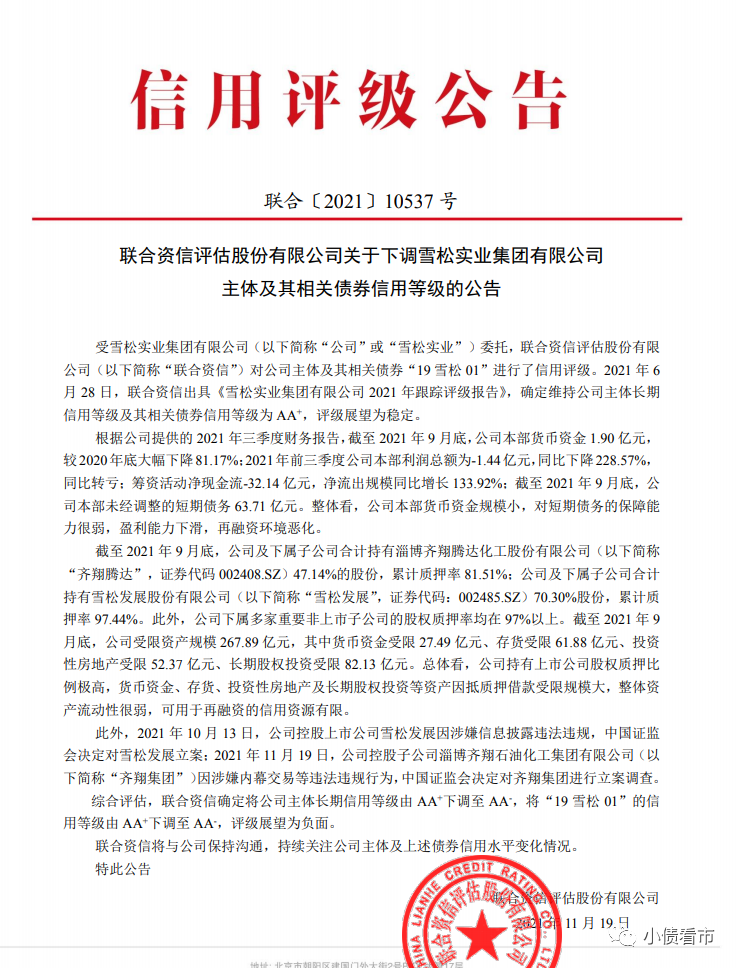

11月23日,联合资信公告称将雪松实业集团有限公司(以下简称“雪松集团”)主体和“19雪松01”信用等级由AA+下调至AA-,评级展望为负面。

下调评级公告

联合资信认为,雪松集团本部货币资金规模小,对短期债务的保障能力很弱,盈利能力下滑,再融资环境恶化。

另外,雪松集团持有上市公司股权质押比例极高,货币资金、存货、投资性房地产及长期股权投资等资产因抵质押借款受限规模大,整体资产流动性很弱。

今年10月,雪松集团控股上市公司雪松发展(002485.SZ)因涉嫌信息披露违法违规被证监会立案;11月其控股子公司齐翔集团因涉嫌内幕交易等违法违规行为,也被证监会立案调查。

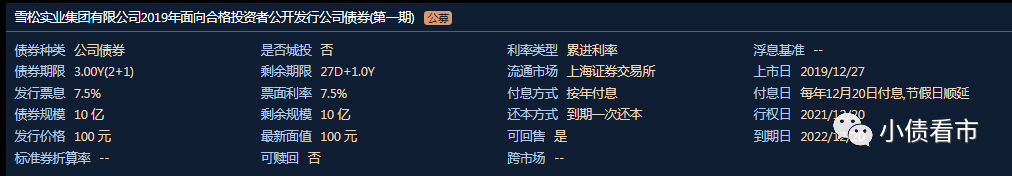

《小债看市》统计,目前雪松集团仅存续“19雪松01”这一只债券,当前余额10亿元,其将于明年12月到期。

“19雪松01”详细资料

近年来,以房地产起家、大宗商品供应链发家的雪松集团,频繁并购扩张后,已显出业绩下滑、负债高企、流动性紧张等疲态。

据官网介绍,雪松集团创立于1997年,是一家覆盖大宗商品供应链、化工新材料、文化旅游康养、社区智联服务和社会公益服务五大产业板块的民营企业。

雪松集团旗下拥有齐翔腾达(002408.SZ)和雪松发展两家A股上市公司,是广州本土企业里唯一一家世界500强的民营企业。

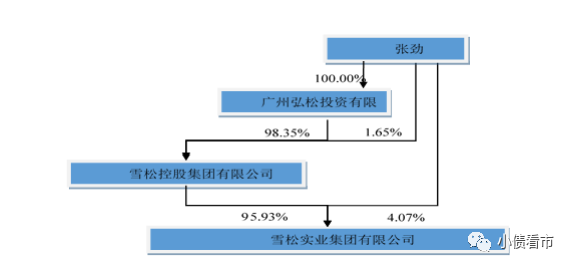

从股权结构上来看,雪松集团的控股股东为雪松控股,持股比例为95.93%,张劲直接持有4.07%股权,间接持有公司95.93%股权为实际控制人。

股权结构图

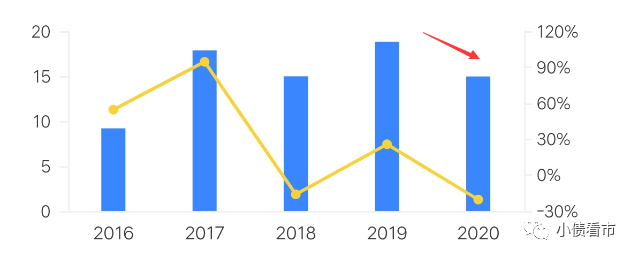

近年来,由于大宗商品供应链业务规模的迅速扩大,雪松集团营业收入和净利润成倍增长。

但受疫情对国内外产业链及景气度影响,从去年开始雪松集团大宗商品供应链管理、石油化工、文旅等业务收缩,其营收和业绩均有所下滑。

今年上半年,雪松集团实现营收999.19亿元,同比增长5%;实现归母净利润4.45亿元,同比下滑51.13%。

从本部层面看,前三季度雪松集团本部利润总额为-1.44亿元,同比下降228.57%,

同比转亏。

净利润变动

截至今年6月末,雪松集团总资产911.86亿元,总负债498.8亿元,净资产413.07亿元,资产负债率54.7%。

值得注意的是,雪松集团还存续80亿永续债,若将永续债调整至长期债务,其财务杠杆将被推向更高。

资产负债率

《小债看市》分析债务结构发现,雪松集团主要以流动负债为主,占总债务的78%,债务结构趋于短期化,面临短期偿付压力较大。

截至同报告期,雪松集团流动负债有388.15亿元,主要为短期借款,其一年内到期的短期债务合计162.21亿元。

其中,截至今年9月末,雪松集团本部未经调整的短期债务63.71亿元。

相较于短债压力,雪松集团流动性紧张,其账上货币资金仅为54.9亿元,现金短债比为0.3,短期偿债压力较大。

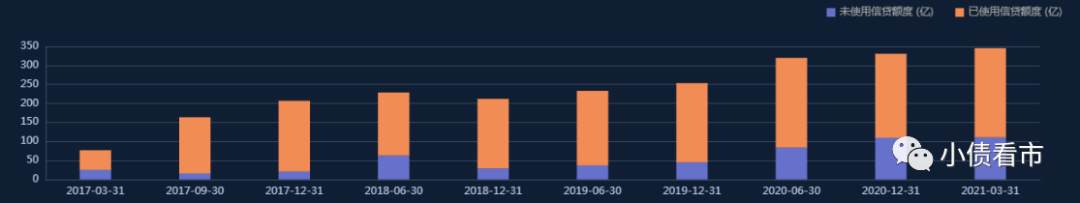

在备用资金方面,截至今年3月末,雪松集团银行授信总额为345.39亿元,未使用授信额度有110.5亿元,其财务弹性一般。

银行授信情况

在负债方面,雪松集团还有110.65亿非流动负债,主要为长期借款,其长期有息负债合计72.7亿元。

整体来看,雪松集团刚性债务有264.24亿元,主要以短期有息负债为主,带息债务比为53%。

2017年以来,雪松集团的刚性债务均保持在200亿以上,去年和今年上半年其财务费用分别为18.67亿和9.04亿元,快速增长的利息支出对公司利润侵蚀加剧。

从融资渠道看,坐拥两家上市公司,雪松集团直接融资较为通畅,另外其还通过银行借款、发债、租赁、应收账款、信托以及股权质押等方式融资。

在股权质押方面,目前雪松集团所持雪松发展97.44%股权被质押,齐翔腾达股权质押率为81.85%,此外其下属多家重要非上市子公司的股权质押率均在97%以上。

雪松集团持有上市公司股权质押比例极高,不仅资金腾挪空间十分有限,还存在一定爆仓风险。

在资产质量方面,雪松集团面临存货高企、应收账款回收以及商誉减值风险等三大隐忧:

第一、存货高企;

近年来,由于供应链业务增加库存以及房地产项目投入增加等原因,雪松集团存货规模快速增长,规模已从2016年21.34亿元增长至167.86亿元,四年半翻了8倍。

值得注意的是,雪松集团所持房地产项目大多集中于中山、南宁等地,受限购政策影响较大,存在一定跌价风险。

第二、应收账款回收风险;

同时,雪松集团大宗商品供应链业务规模不断扩大,由于采购量增加,导致预付款和应收账款增长速度惊人。

2019年,雪松集团的应收账款从58.78亿元翻倍,近年来一直维持在百亿以上,庞大的预付款和应收账款对公司资金占用十分明显,还存在一定回收风险。

第三、商誉减值风险;

近年来,雪松集团进行了大量的并购扩张,2016年收购齐翔腾达,2017年收购希努尔,2019年收购中江信托,业务拓展至化工、纺织服饰、金融等领域。

外延式并购不仅消耗大量现金流,同时也积累了大量的商誉,截至2021年6月末雪松集团商誉为35.24亿元,且无形资产中的商标权占比高,如今后并购公司业绩不达标,存在大量商誉减值风险。

截至2021年9月底,雪松集团受限资产规模267.89亿元,其中货币资金受限27.49亿元、存货受限61.88亿元、投资性房地产受限52.37亿元、长期股权投资受限82.13亿元。

可见,雪松集团整体资产流动性很弱,可用于再融资的信用资源有限。

另外,目前雪松集团在建及拟建房地产项目和石油化工在建项目尚需投资规模大,未来还面临较大的资金支出压力。

总得来看,雪松集团营收和业绩双双下滑,本部出现亏损;债务呈短期化,流动性不足短期偿债压力大;股权质押比例高,资产流动性很弱。

1997年,曾经炒过股、做过创投的张劲,在广州创立了雪松的前身君华集团,全力进军房地产市场。

彼时,亚洲金融危机导致中国第一次房地产泡沫破灭,雪松抄底房地产市场,收购烂尾项目华达山庄,后成功高价出手,赚到地产行业的第一桶金。

雪松控股董事局主席张劲

后来,做房地产时张劲发现建筑材料的利润很大,准备进军大宗商品领域,做金属期货和国际贸易,并且创立了大宗商品供应链平台—供通云。

2001年,中国加入世贸组织经济飞速发展,大宗商品市场发展很快,张劲押对了宝。

彼时,君华集团已形成房地产、商贸、创投三方面发展的局面。次年32岁的张劲第一次登上了富人榜,排名266位。

2005年,雪松退出了创投领区,专注房地产业务,当时房地产市场火爆,但是雪松没能成为地产行业的巨头。

三年后,金融危机又一次来临,张劲决定缩减房地产业务,把目光放在消费、金融等行业,并且全面发展供通云平台。

在那之后的几年里,雪松行事颇为低调,陆续进军当时刚刚兴起的PPP、文旅等行业,形成了文旅、社区运营等新业务。

2016年起,雪松突然高调起来,80亿元先后收购了齐翔腾达和希努尔两家上市公司;2019年又大手笔接手“雷王”中江信托,雪松一度又回到媒体的聚光灯下。

经过二十多年的打拼,张劲个人财富也水涨船高,号称“广州首富”。据《2019年胡润百富榜》显示,他以400亿元人民币财富获得65名。

张劲曾经说过,以大宗商品供应链业务为主营业务的雪松,目标是要做“中国嘉能可”。

瑞士嘉能可是全球大宗商品供应链的领军者,全球第四大矿业集团,在世界财富500强中名列第16位。

然而,大宗商品供应链及石油化工业务易受宏观经济周期、大宗商品价格波动影响,存在一定经营风险。风雪将至,雪松能否依旧挺拔。(作者微信:littlebond1)

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~