基础设施公募REITs的发行将撬动亿万市场,受到业界的广泛关注。

作者:李海浮、赵婷婷等

来源:君合法律评论(ID:JUNHE_LegalUpdates)

十六 治理与决策

(一) 基本原则

基金管理人为第一责任人,任何设置都不能影响基金管理人主动运营管理基础设施项目的权限。

原始权益人仅能以基金持有人的角色参与治理,只能在持有人大会层面发挥作用,不能参与基金的日常管理。基金所有日常决策都应由基金管理人负责。

(二) 审慎设置持有人大会表决事项

如持有人大会表决事项中设置了相关规则没有要求的事项,需要逐一说明合规性和合理性。持有人大会及其日常机构不能参与或干涉基金的投资管理活动。

(三) 弱化项目公司的作用

项目公司原则上应当作为一个持有基础设施的载体,设置符合《公司法》的规定即可,不能将主要运营职责赋予项目公司。

十七 费用设置要求

管理费设置需要具有合理性,中国证监会反对管理费价格战,管理费不能低于成本。

运营服务费不能设置得条目过多、过于复杂。不能设置差额补足机制,即不能约定经营收入高于一定标准的部分给外部运营管理机构、低于一定标准的由运营管理机构补足。基金不能设置成明股实债。

运营管理费应该具有合理性。例如,高速公路管理费应该与管理机构的工作、贡献、业绩等挂钩,而不应跟车流量挂钩。

十八 购入新项目

除中国证监会认定的情形外,基础设施公募基金(REITs)存续期间准备购入基础设施项目的标准和要求、战略配售安排、尽职调查要求、信息披露等与基础设施公募基金(REITs)首次发售要求基本一致。

(一) 信息披露

基础设施公募基金(REITs)存续期间,基金管理人作出拟购入基础设施项目决定的,应当及时编制并发布临时公告,披露拟购入基础设施项目的相关情况和安排。

发布首次临时公告以后,基金管理人应当定期发布进展公告,说明本次购入基础设施项目的具体进展情况。

(二) 变更注册

基础设施公募基金(REITs)存续期间准备购入项目的,应当按照规定履行变更注册等程序。

(三) 交易所变更申请

基金管理人在向中国证监会申请变更注册同时,基金管理人和资产支持证券管理人还应当向交易所提交基金产品变更申请和基础设施资产支持证券相关申请,由交易所确认是否符合相关条件。

交易所将按照基础设施公募基金(REITs)产品首次发售的相关工作程序,对基础设施公募基金(REITs)产品变更和相关基础设施资产支持证券是否符合条件进行审核,根据评议结果出具无异议函或者作出终止审核的决定。

(四) 持有人大会决议

金额超过基金净资产20%但低于基金净资产50%的基础设施项目购入,应当经过参加持有人大会的基金份额持有人所持表决权的二分之一以上表决通过。

金额占基金净资产50%及以上的基础设施项目购入,应当经参加大会的基金份额持有人所持表决权的三分之二以上表决通过。

十九 扩募

(一) 发售对象

基金扩募,可以向原基金持有人配售份额,也可以向不特定对象或特定对象发售。

(二) 价格

基金管理人可以根据基金二级市场交易价格和拟投资项目市场价值等因素,合理确定基金扩募发售价格或定价方式。

(三) 持有人大会决议

金额低于基金净资产50%的基础设施公募基金(REITs)扩募,应当经参加持有人大会的基金份额持有人所持表决权的二分之一以上表决通过。

金额占基金净资产50%及以上的扩募,应当经参加大会的基金份额持有人所持表决权的三分之二以上表决通过。

(四) 变更注册和交易所审批

基金扩募的,基金管理人应当向证监会办理变更注册,并向交易所提出申请,取得交易所无异议函。

二十 税收

目前国内尚未针对基础设施公募基金(REITs)出台专门的税收政策。根据现行税收政策, REITs在不同运营环节,将主要产生以下税务影响:

(一) 设立环节

在REITs设立过程中通常会涉及到原始权益人将标的资产剥离到项目公司,再将项目公司股权转让给资产支持专项计划。

资产剥离通常会涉及企业所得税、增值税(及附加税费)、土地增值税、契税、印花税;在符合特定条件情况下,则有可能适用“整体转让不征增值税”以及“以房地产投资入股暂不征土地增值税”的税收优惠政策。

股权转让则通常会涉及企业所得税和印花税。虽然现行涉及重组的企业所得税法规规定,符合条件的股权/资产重组可以适用特殊性税务处理,递延缴纳企业所得税,但是项目公司股权转让给资产支持专项计划,通常无法满足“股权支付需符合规定比例”的要求。

(二) 持有运营环节

在REITs存续期间,参与各方的税务影响主要包括:

1. 项目公司:作为独立经营的纳税主体,项目公司通常需要缴纳企业所得税、增值税及附加税费、印花税等。鉴于其经营业务的特殊性,往往还需要缴纳城镇土地使用税和房产税。此外,如果项目公司存在借入款项,则要考虑关联借款费用的资本弱化规定以及合理贷款利率水平,否则部分借款利息费用将无法在企业所得税前扣除。

2. 资产支持专项计划:根据现行税法规定,资产支持专项计划就其取得收益暂且无须缴纳企业所得税。增值税方面,其取得的保本收益(如项目公司支付的利息),需按3%的征收率缴纳增值税,资产计划管理人为纳税人;而取得的非保本收益(如股东分红)则无需缴纳增值税。

3. REITs:根据现行税法规定,在REITs层面暂不会产生企业所得税纳税义务。增值税方面,同于上述资产支持专项计划。

4.投资者:如前文所述,投资者主要包括战略投资者、机构投资者和公众投资者。从税法角度,分别为企业纳税人和个人纳税人。根据现行税法规定和税务实践,其取得来源于REITs的分配所得不属于增值税应税税目,且暂不征收所得税。

(三) 退出环节

REITs退出方式包括基金层面投资人的退出;也包括基金、资产支持专项计划、项目公司的后期退出,即将基础资产或底层资产转让。不同退出方式适用不同的税务处理:

投资者通过二级市场退出:根据现行税法规定,个人所得税纳税人转让基金份额无需缴纳增值税和个人所得税;企业所得税纳税人转让基金份额需缴纳增值税和企业所得税。

其他退出方式中涉及的股权/资产转让退出:根据转让方(如基金、资产支持专项计划、项目公司)和转让标的(如股权、资产)的不同,如设立环节所述,将产生不同的税务成本。

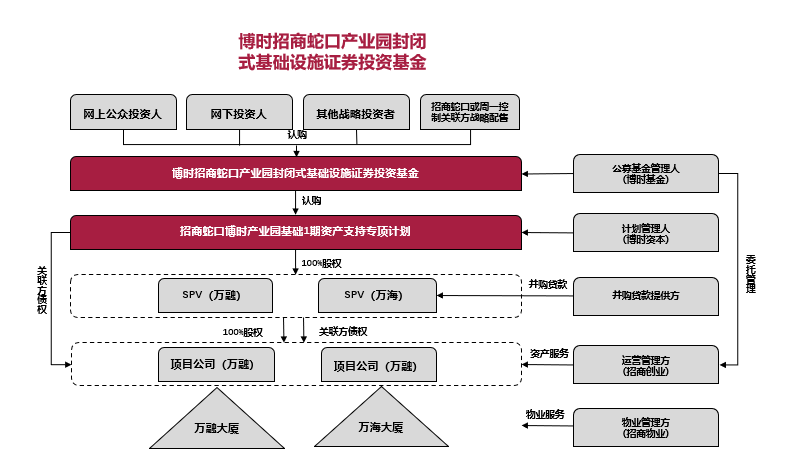

二十一 基础设施REITs试点案例1

本文以《博时招商蛇口产业园封闭式基础设施证券投资基金》为例,简要介绍基础设施公募REITs试点案例。

在基础设施公募基金(REITs)和专项计划设立之前,专项计划管理人博时资本先新设立两家SPV公司(SVP万融和SPV万海),作为博时资本的全资子公司。公募基金完成募集后,用募集资金认购专项计划的全部份额;博时资本(代表专项计划)与博时资本自己(作为SPV的股东)签署《SPV公司股权转让协议》,博时资本(代表专项计划)按照《SPV公司股权转让协议》的约定受让SPV公司100%股权,并向SPV公司进行投资。

SPV(万融)和SPV(万海)同原始权益人招商蛇口签订项目公司股权转让协议,分别受让招商蛇口持有的项目公司100%的股权。

基金成立以后,项目公司将吸收合并其股东(即相应的SPV),SPV将注销,博时资本(代表专项计划)将直接持有项目公司的全部股权。不过,该步骤没有体现在上述结构图里,是基金成立后可能发生的步骤。

下表是博时招商蛇口产业园封闭式基础设施证券投资基金的基本要素。

基金类型

契约型、公开募集基础设施证券投资基金

基金运作方式

封闭式运作,向深圳证券交易所申请上市交易

投资人安排

原始权益人或其同一控制下的关联方参与基础设施公募REITs份额战略配售的比例合计不得低于该次基金份额发售数量的20%,其中发售总量的20%持有期自上市之日起不少于60个月,超过20%部分持有期自上市之日起不少于36个月,基础设施公募REITs份额持有期间不允许质押。

专业机构投资者可以参与基础设施公募REITs份额战略配售,其持有期限自上市之日起不少于12个月。

其他基础设施公募REITs份额通过场内发售、场外认购。

募集规模

根据目前初步评估结果,基础设施项目估值为25.28亿元,募集资金规模需根据最终发行结果而定

基金期限

50年(根据基金合同约定延长/缩短存续期限的除外)

收益分配方式

在符合有关基金分红的条件下,基础设施公募REITs每年至少进行收益分配1次,每次收益分配的比例应不低于合并后基金年度可供分配金额的90%

每一基础设施公募REITs份额享有同等分配权。法律法规或监管机关另有规定的,从其规定

投资目标

基础设施公募REITs主要投资于专项计划,并持有其全部份额;基础设施公募REITs通过资产支持证券的特殊目的载体取得基础设施项目公司全部股权,最终取得相关基础设施项目完全所有权。基础设施公募REITs通过主动的投资管理和运营管理,提升基础设施项目的运营收益水平,力争为基础设施公募REITs份额持有人提供稳定的收益分配及长期可持续的收益分配增长,并争取提升基础设施项目价值

上市场所

深圳证券交易所

二十二 基础设施公募REITs与香港、新加坡REITs比较

下表列举了基础设施公募REITs与香港和新加坡REITs的主要差别和相同点。

基础设施公募REITs

香港REITs

新加坡 REITs

结构

公募基金+专项计划

信托

信托

底层资产

80%投资于可产生稳定现金流的基础设施项目

至少75%投资于可产生稳定收入的不动产

至少75%投资于可产生稳定收入的不动产

最小发行规模

2亿人民币

未规定

3亿新币

发起人(原始权益人)最低认购份额

发行总额的20%,且锁定期5年;超过20%部分,锁定期3年

未规定,由发起人根据商业安排决定

未规定,由发起人根据商业安排决定

分配

90%/年

90%/年

90%/年

杠杆率

40%,并购借款≤20%

50%

50%(2022年1月生效)

公开发行

是

是

是

底层资产地域限制

重点区域

无

无

二十三 基础设施公募REITs与类REITs比较

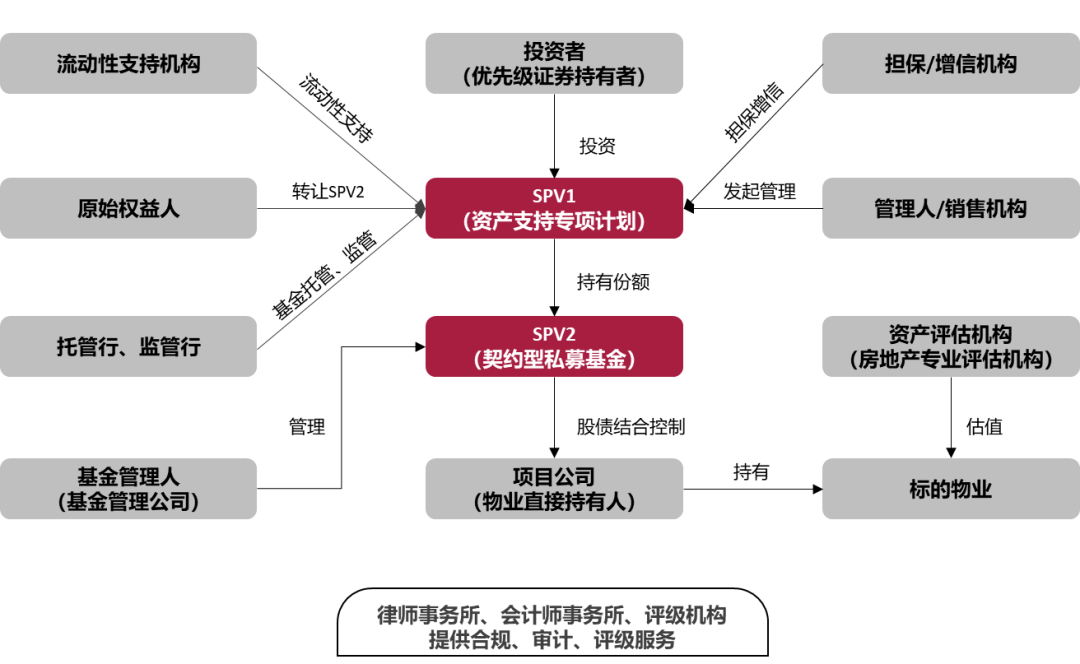

下图为一个典型的类REITs的交易结构,与公募REITs相比,类REITs少了上层的公募基金,但在专项计划和项目公司之间多了一个私募基金,其余结构大体相同。

下表列举了基础设施公募REITs与类REITs的主要差别和相同点。

公募REITs

类REITs

能否分级

不可以

可以

投资人数

≥1000

≤200

发起人(原始权益人)最低认购份额

发行总额的20%,且锁定期5年;超过20%部分,锁定期3年

发行总额的5%,持有期限不低于资产支持证券存续期限

分配

90%/年

基础资产为不动产的,期末可分配余额的90%以上应当用于当期分配

杠杆率

40%,并购借款≤20%

无

公开发行

是

否

运营管理

基金管理人负责运营管理

计划管理人不负责运营管理

底层资产

80%投资于可产生稳定现金流的基础设施项目

不限于基础设施项目,商业、写字楼、住宅等都可以作为底层资产

底层资产地域限制

重点区域

无

1. 本节内容主要摘录自《博时招商蛇口产业园封闭式基础设施证券投资基金招募说明书》。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~