定量信息是客观标准的,但是定性信息的录入需要根据前期的资信调查综合判断,银行要制定性赢得细则保证定性信息判断的准确一致。

作者:相信未来

来源:泓策投研手札(IDL:FinanceBao)

评级是艺术,但你废掉另一只腿科学,直接和我开聊艺术和分析框架我就难以信服了,两者不矛盾,你为什么不和我聊聊科学?前述文章中谈及了数据治理问题(大数据信用风险管理操作手册),以及内评模型验证问题(内部评级模型验证方法全解析),本文则详细叙述银行内评模型建模的全流程(债券评级模型有自身特征),欢迎来怼。

(一)模型应用流程

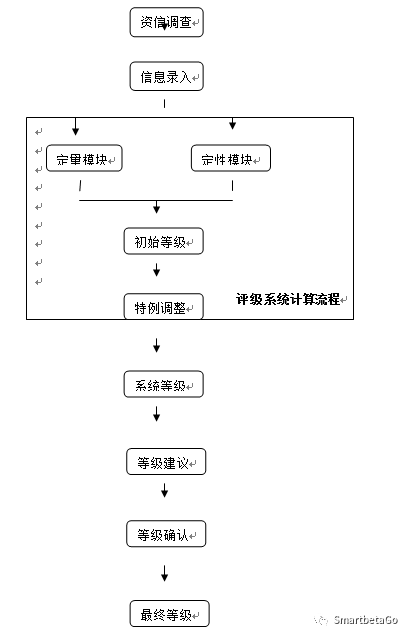

客户评级的基本流程包括资信调查、信息录入、系统评级、登记确认等步骤。

资信调查是指客户经理手机、整理客户资料(包括基本面情况、经营状况和财务报表等定量和定性信息)。客户经理必须对客户资料的真实性、准确性和完整性负责。

信息录入是凭借人员录入客户定量和定性信息,并处罚系统评级计算。定量信息是客观标准的,但是定性信息的录入需要根据前期的资信调查综合判断,银行要制定性赢得细则保证定性信息判断的准确一致。

评级系统首先进行定性模块和定量模型的计算,得到出事违约概率和信用等级,进一步按照特例调整的计算规则,得到系统评级和对应违约概率。

评价人员根据系统评级及所掌握的其他有效信息,对客户信用等级提出建议,生成客户信用评级报告并上报。登记建议可能和系统等级不同,也即等级推翻,包括上调或下调。商业银行应建立明确的评级推翻政策和程序,包括哪些岗位有权推翻、推翻的依据和条件、不同岗位的推翻程序、结果处理以及文档化等。客户信用评级报告的上报流程也会根据推翻情况而有所不同。

由审批任确认最终评级,确认等级可以使系统评级、系统评价的推翻或建议等级的推翻。同样,商业银行应该建立登记确认的政策、流程和权限。

(二)模型跟踪

在模型应用过程中,应该开发相关的跟踪报告对其使用情况和使用效果持续跟踪,一般包括整体分析、等级分布和转移分析、评级认定和推翻情况分析、模型指标检测分析等方面。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~