近年来,在房地产调控不断施压下,金轮天地控股等综合实力弱房企开始爆发危机,经营业绩逐年递减,财务杠杆却日益攀升,资金链进一步紧张。

作者:小债看市

来源:小债看市(ID:little-bond)

近年来,在房地产调控不断施压下,金轮天地控股等综合实力弱房企开始爆发危机,经营业绩逐年递减,财务杠杆却日益攀升,资金链进一步紧张。

降级

4月20日,联合国际将金轮天地控股(1232.HK)‘B+’的国际长期发行人评级列入负面观察名单;同时将其发行的高级无抵押美元票据‘B+’的国际长期发行债务评级列入负面观察。

联合国际预计,金轮天地控股在未来12-18个月内经营业绩的恶化和信贷指标的减弱。

无独有偶,前一天惠誉也将金轮天地控股的长期外币和本币发行人违约评级从“B-”下调至“CCC+”;同时将其高级无抵押评级从“B-”下调至“CCC+”,回收率评级“RR4”。

惠誉表示,评级下调的原因是金轮天地控股业务状况恶化、流动性疲弱和再融资风险高企。

连遭两家评级机构降级,金轮天地控股2023年1月到期的美元债跌幅创纪录,该券当前余额2.55亿美元,票息14.25%,将于2022年1月面临回售。

《小债看市》统计,目前金轮天地控股存续两只美元债,存续规模为4.55亿美元,另外一只两亿美元优先票据将于2022年3月14日到期。

存续美元债情况

因此,金轮天地控股短期面临较大集中兑付压力,惠誉下调评级还反映了其难以履行义务的可能性。

据悉,金轮天地控股再融资计划将包括发行交换债券和新的离岸债券等,但该计划具有较高执行风险,且其已缩小进入债券市场的渠道。

业绩断崖式下跌

据官网介绍,金轮天地控股1994年成立,经过20多年的发展,已布局两省六市,先后在江苏省的南京、扬州、无锡、苏州,湖南省的长沙和株洲开发了多个精品专案。

2013年1月,金轮天地控股敲开资本市场之门,在香港主板上市。

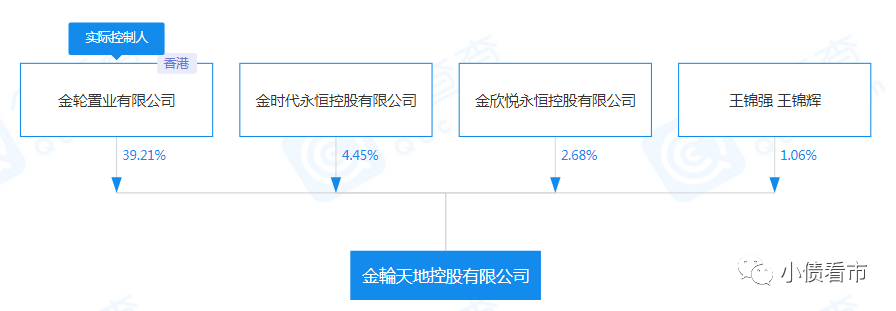

从股权结构看,金轮天地控股的控股股东为金轮置业,持股比例为39.12%,公司实际控制人为王氏家族。

股权结构图

2020年,金轮天地控股与合营企业及联营公司,实现合约销售总额及合约销售面积分别达约40.8亿元及32.72万平方米。

值得注意的是,金轮天地控股超过60%的可销售资源是非住宅产品,另外其住宅土地储备无法支持可持续发展,开发用地只能满足一年。

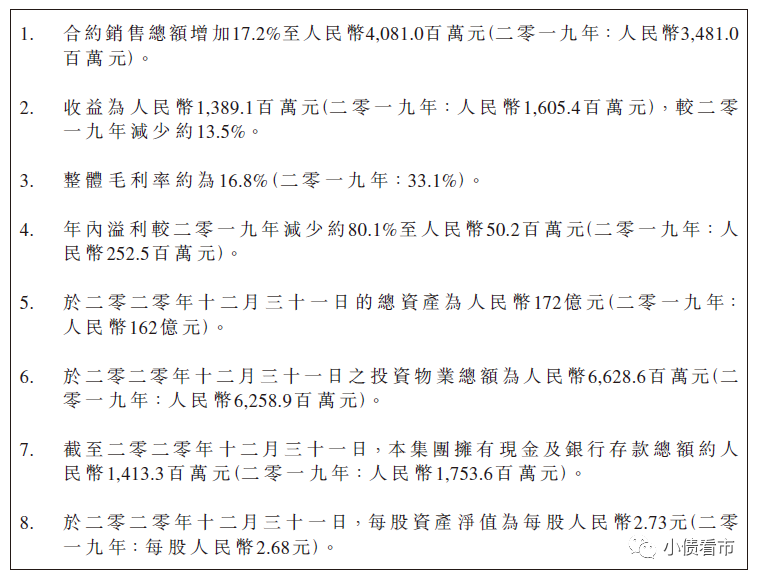

据业绩公告显示,2020年金轮天地控股实现收益13.89亿元,同比减少13.5%;年内溢利减少80.1%至5020万元。

财务摘要

金轮天地控股业绩大幅下滑,主要是由项目交付延迟和房地产开发毛利率下降所致。

在毛利方面,2020年金轮天地控股的整体毛利率为16.8%,较2019年的33.1%大幅下滑,其中房地产开发业务毛利率为3.7%,主要由于湖南株洲交付了一个零利润项目。

因此,2020年金轮天地的信贷指标,特别是EBITDA利息覆盖比率出现明显恶化变为-0.4353倍。

截至2020年末,金轮天地控股总资产为171.59亿元,总负债122.39亿元,净资产49.2亿元,资产负债率71.33%。

从房企融资新规“三道红线”看,金轮天地控股扣除预售款外的资产负债率为60.4%,净负债率为95.6%,现金短债比是0.46,踩中一道红线归为“黄档”,有息负债规模年增速不得超过10%。

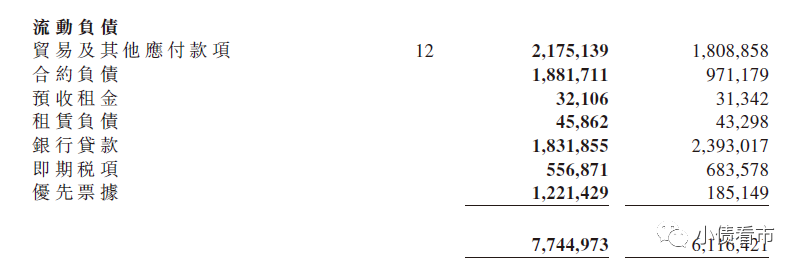

《小债看市》分析债务结构发现,金轮天地控股主要以流动负债为主,占总债务的63%。

截至同报告期,金轮天地控股流动负债有77.45亿元,主要为贸易及其他应付款,其一年内到期的短期债务有30.53亿元。

流动负债情况

相较于短债压力,金轮天地控股流动性异常紧张,其账上货币资金有14.13亿元,其中现金及现金等价物8.49亿元,无法覆盖短期债务,存在较大短期偿债风险。

在财务弹性方面,金轮天地控股只有1.86亿元的未使用银行授信额度,其备用资金也较为有限。

在负债方面,金轮天地控股还有44.94亿元非流动负债,主要为长期借贷,其长期有息负债合计30.63亿元。

整体来看,金轮天地控股刚性债务有61.16亿元,短期和长期有息负债规模相当,带息债务比为50%。

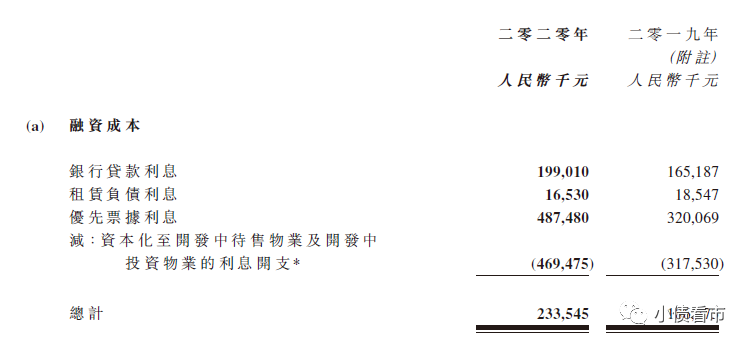

近年来,金轮天地控股有息负债均在高位徘徊,2020年由于优先票据利息高企,其融资成本同比上升26%至2.34亿元;平均借款成本从7.8%增长至11%。

融资成本

近年来,业绩大幅下滑、资金链异常紧张的金轮天地控股,靠陆续出售商业物业和自有非核心投资物业自救。

2019年10月,金轮天地控股全资附属公司金轮翠玉以5.15亿港元的价格出让给香港西九龙丝丽酒店,交易将使其获得7000万港元的收益。

据悉,金轮天地控股还计划处置南京、无锡和株洲的若干零售商店或商场,同时通过与其他开发商的项目合作,重新转向住宅地产开发。

总得来看,2020年金轮天地控股经营业绩恶化,毛利持续下滑;信贷指标减弱,再融资风险高企;资金链紧张,短期偿债风险较大。

行业洗牌陷入困境

1960年,18岁的印尼华侨王钦贤回国,在国立华侨大学完成学业后,只身前往香港创业。

开始,王钦贤从五金、小机械行业做起,不断积累资产和商战经验,后来创立香港金轮集团。

1994年,王钦贤在南京创办金轮天地控股,主要涉及主题商业广场、地铁商业街区、精品住宅、高档酒店公寓、甲级办公等的综合开发。

在地域上看,金轮天地控股专注开发江苏省及湖南省内连接或邻近地铁站或其他交通枢纽的项目。

金轮天地控股业务模式分为两种,一种是销售商用住宅物业,另一种是出租及经营管理由公司或第三方拥有的商用物业。

2017年,可以说是金轮天地控股上市以来最为辉煌的一年,年内经营业绩及股价均创出新高,甚至荣获“港股100强”营业额增长10强第9名,风光一时无两。

然而,近年来房地产调控不断施压下,综合实力弱的房企开始爆发危机,这其中也包括金轮天地控股在内的中小型综合型商业及住宅房地产开发企业。

2018年以来,受江苏省及湖南省房地产调控政策的影响,金轮天地控股经营业绩逐年递减,财务杠杆却日益攀升,资金链进一步紧张。

从房地市场环境变化来看,金轮天地控股只是众多中小房企面对行业洗牌困境中的一个缩影。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~