如果下一任首相选择紧缩的货币政策,在流动性大幅降低的情况下,信贷资金枯竭,日本股市大跌是早早晚晚的事情。

ATFX汇评:安倍晋三因为健康原因,计划辞任日本首相,副首相麻生太郎继任的可能性较高。目前市场关注的焦点在于继任者会否延续安倍的相关政策,尤其是货币政策。安倍经济学统治日本十数年,宽松货币政策的预期渗透到经济和生活的方方面面,超低利率,甚至是负利率人们也已经见怪不怪。如果继任者采取改革路线,将安倍经济学束之高阁,转而施行紧缩的货币政策,那么蝴蝶效应将导致日元大幅升值,并伴有日经225指数大跌的显著可能性。当然,由无限制量化宽松到紧缩货币政策的转换太过条约,但即便是稍微改变,比如转变为温和的量化宽松政策,那也会引发市场预期的改变,进而推动日元和日本股市的巨大波动。

安倍经济学包含三方面措施:1、量化宽松政策,促进日元贬值,刺激出口;2、扩大财政支出,补充预算,带动消费、投资增长;3、结构性改革,推动产业松绑、复制创新企业。乍看起来,安倍经济学符合经济衰退之后政府的标准做法,不过,魔鬼藏在细节里面,尺度把握不好,再标准的做法也达不到效果。用更通俗的话来概括安倍经济学,就是:无限制印钞、大规模举债、深化负利率。大手大脚的政策,并没有让日本重新繁荣,反而跌进了流动性陷阱的无底深渊。

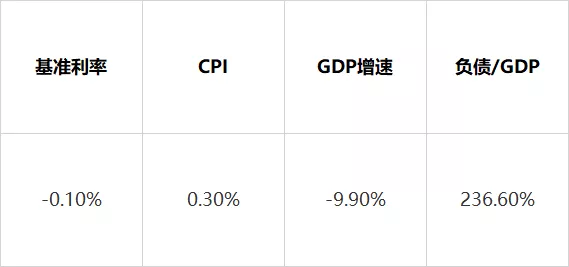

表1,日本主要经济数据-ATFX

利率是最能反映经济周期的指标,较高的利率代表宏观经济处于繁荣阶段,较低的利率代表宏观经济处于衰退阶段,而负利率代表宏观经济处于萧条状态。日本目前-0.1%的基准利率,代表其尚未从失去的二十年中恢复过来。通货膨胀率代表民众层面各类消费品种的价格波动情况,CPI较高,代表供不应求,经济欣欣向荣;CPI较低,代表需求萎靡库存高企,经济前景黯淡。目前日本0.3%的通胀率,足以说明问题。GDP为负的9.9%,主要原因是受到新冠肺炎疫情的冲击,但其实在新冠之前,日本的GDP增速也很低。最夸张的是日本负债率出局,高达236.6%,已经严重超出国际警戒线水平。要知道,中国的负债率仅仅为50.5%,即便是金融市场发达的美国,其负债率也只有106.9%,可见日本“债务驱动型”经济的本质。借的钱总归是要还的,如果借贷本金过大,单纯的利息就会掏空消费和投资的资金,那宏观经济又谈何发展呢?

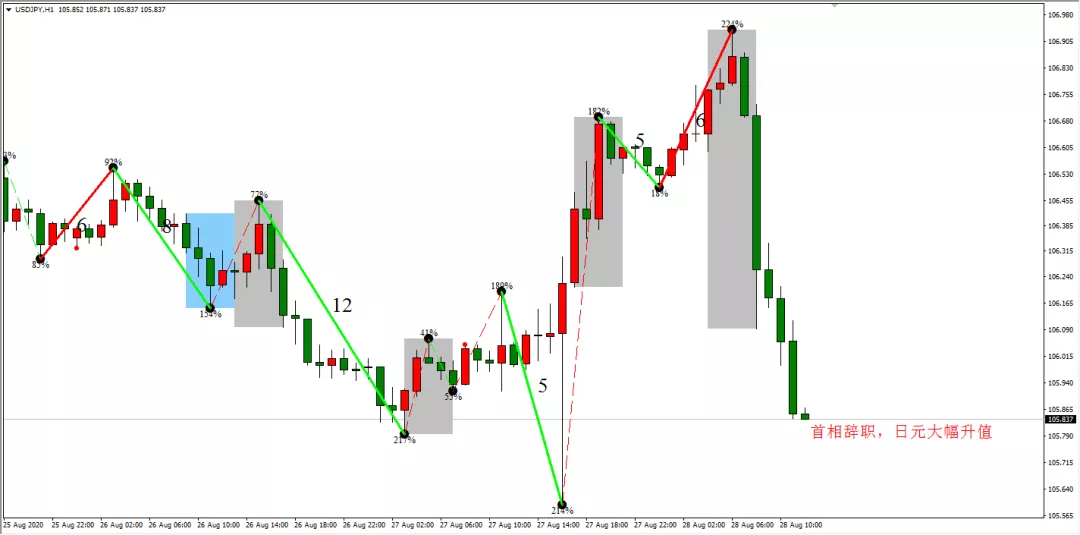

图1,USDJPY小时图-ATFX

在8月28日中午的时候,就已经传出安倍即将辞职的消息,随即USDJPY开启大跌行情。为什么会大跌?一方面是美元指数贬值的影响,另外一方面,也是最重要的一点,就是市场预期安倍经济学可能“走到头了”。如果安倍不再担任日本首相,那么安倍经济学不说弃之不用,也会大大的被削弱。试想,削弱了“量化宽松和大幅举债”之后,日元供应面萎缩,日元会怎么波动?大概率升值!要知道,自08年金融危机之后,日元就一直处在贬值的通道当中,而这全都拜安倍经济学所赐。而08年至今的数年中,安倍一直都是日本的实权人物。风水轮流转,安倍经济学没有安倍的话,或许真的不再那么重要了。

图3,日经225指数小时图-ATFX

根本上来讲,股市的涨跌取决于上市公司的业绩变动,大部分公司业绩上升,股指就涨;大部分公司业绩下滑,股指就跌。但是,在货币政策超级宽松的国家,这种逻辑是不合时宜的。比如美国的三大股指,上涨与下跌和基本面的联系不那么紧密,反而受美联储利率决议的影响极为明显。股票市场想要上涨,就需要大量的信贷资金入市,而信贷资金是否充足,完全取决于中央银行把宽松的口子开得多大。由此,日经225指数的涨跌被日本央行绑架。如果下一任首相选择紧缩的货币政策,在流动性大幅降低的情况下,信贷资金枯竭,日本股市大跌是早早晚晚的事情。尤其是在新冠肺炎疫苗依旧没有普及的当下,日本的上市公司业绩也是乏善可陈。

#总结#

以上是探讨的日本首相继任者采取大刀阔斧改革之后,所引起的资本市场一系列的变化。不可否认,还存在另外一种情况,那就是继任者选择延续安倍的各项宏观政策,继续使用安倍经济学,避免经济政策大幅动荡。如果真是这样的话,那么日元大概率会继续贬值(或者区间震荡),日股则继续跟随美股的走向而艰难前行。

ATFX免责声明:

1、以上分析由ATFX资深分析师Dean提供。

2、以上分析仅代表分析师观点,汇市有风险,投资需谨慎。

3、ATFX不会为直接或间接使用或依赖此资料而可能引致的任何盈亏负责。

4、部分内容来自网络公开信息

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~