三次失手引发的崩盘。

作者:婷婷王

来源:风财讯(ID:fengcaixun)

“张近东出了名的硬气,这么要面子的人,可能让人瓜分得这么难看?”

看到6月21日盛传的截图,一位跟踪苏宁多年的基金经理有点不愿相信。无论“阿里45%、国资27%、美的15%”,还是“阿里接盘苏宁物流和易购40%股份,董事长保留金融,置业宣布破产”,都难免有些晚节不保的味道。

随即,苏宁通过苏宁置业的微博紧急辟谣,称已报警。

6月22日晚,苏宁易购(SZ002024)发布2则公告。明面上并无关系,但都是“姿态十足”。

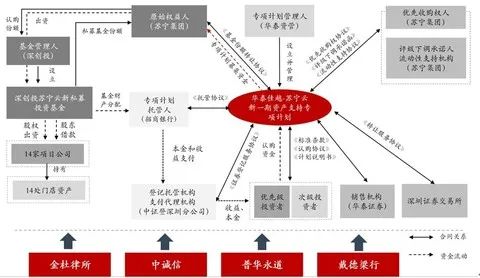

一则公告宣布,苏宁易购筹划发行股份购买资产事项,拟以增发股票和现金方式,购买“深创投苏宁云新基金”持有的项目公司股权。由此,苏宁易购得以继续停牌,获得至少10个交易日的“拉闸时间”。

苏宁与深创投不动产2017年就合作设立了300亿元物流地产基金,发起至少三期REITs基金。

风财讯从一张基金发行路演图看到,新基金对应的项目公司股权,底层资产是苏宁14家门店。此次回购或有助于苏宁在重大股份转让中“化零为整”梳理资产。

一则关于重大事项进展公告,是披露此前股份转让相关工作。

工作正在推进中,依然无结论,只是重申股份转让完成后,上市公司将处于无控股股东、无实际控制人状态。

一定程度上,这也意味着,张近东虽然没了话语权,但似乎也算不上寄人篱下。

现今种种、皆出博弈,张近东的姿态,依然有点2018年的影子。

当年腾讯、苏宁、京东、融创投资万达商业,消息面都说是“腾讯牵头三家”。结果苏宁转头就声明,是自己要投的,跟其他没关系。

毕竟张近东曾在马化腾伸出橄榄枝,邀约其通过腾讯的平台,把苏宁易购做大的时候,给出的反应是——当场回绝。

如今,依然是那个“亲疏分明”的张近东。

虽然深国资战投的靴子一天没落地,苏宁便难以脱离舆论漩涡。

但络绎不绝的烟雾弹之下,看清苏宁如何走到今天这一步,似乎一些答案也就明了许多。

扩张残梦

2016年的六一,在近百位商界大佬的见证下,马云从门口走进来,用他的话来说,“像是婚礼一样”。张近东会意一笑说,马总最终会成为造梦者。

一场“亲昵”的开场白后,阿里巴巴和苏宁达成战略合作。随后,阿里宣布以约283亿元战略投资苏宁,成为第二大股东。

相似的条件,其实马化腾也开过。只不过在张近东的“小本本”上,腾讯、京东、国美,比起朋友,更多是对手。

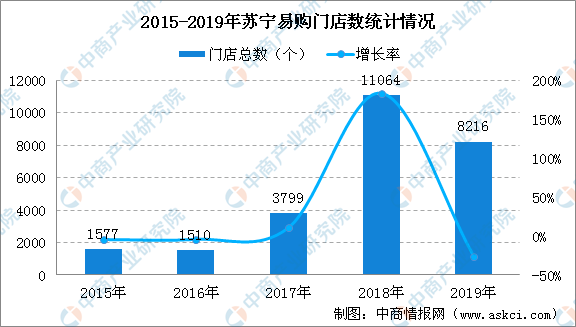

马云的“新零售”原本计划带飞苏宁的“智慧零售”。在合作后,苏宁也的确一度将门店数量扩增了300%,两年间新开了9554家线下店。

但一年之内,苏宁的销售和管理成本从2016年的214亿元,增加到了2017年的417亿元。

连续8年,苏宁易购一直处在非盈利状态,到的2020年净亏损已达42.75亿元,归母净利润亏损1.67亿元。

苏宁易购一边击败众多对手出资收购,一边为了正常运转,靠资产腾挪来缓解现金流的压力。

直到2017-2018年,苏宁连阿里巴巴的股份也开始卖,以此回款稍微扭亏。

而“智慧零售”的梦想和当年的“王者联盟”,也在陆续关闭的门店中,偃旗息鼓。

新零售风潮,一度给苏宁插上翅膀,也最终把它拖下了水。

战投成套

风生水起的2017年,张近东的身边还站了一位大佬,许家印。

当年一张出圈的“喝交杯酒”的照片,让张近东和许家印两位足球迷,拉近了几层关系。

在张近东拉着许家印参观了苏宁总部后,没几天双方就建立了战略合作,张近东以200亿元买入恒大4.7%股份,双方希望在地产庞大的实体商业,快速拓展苏宁小店、苏宁直营店和苏宁的智慧业态。

这一次合作,和牵手阿里有异曲同工之妙,给了当年的苏宁纵横捭阖、大举扩张极大的信心。

无论如何,至少合同是安心的,因为里面约定了“如果无法回A股,恒大要回购战略投资者买的股权”。

200亿可以拿回来,还兜底保证年均7.79%的投资收益,何乐不为?

只不过,一切都有意外。

张近东站在许家印身旁,最终签下了“同意不要求进行回购并继续持有恒大地产权益”的补充协议。

200亿悬而未决,这不是小数目,尤其是对于每年亏四十多个亿的苏宁。

想必这时候,双方的关系,比当年那一抿交杯酒,更深了。

只不过如今,恒大还是许家印的恒大,苏宁不是张近东的苏宁了。

融资意外

朋友要交,不好乱交。

谁会想到,苏宁给广州承兴融资方的回款单,成了一颗隐雷。

2019年,据媒体报道,罗静旗下公司均涉嫌造假被刑拘,罗静以广州承兴为融资主体,借助苏宁、中国移动等电商的应收帐款,通过多个资产管理平台公开募资,单笔募集资金从数千万到数亿元不等,其中苏宁涉及规模约60亿。

这件事本已过去,谁料在2020年,由于曹三石在推特上的5个大字——下一个苏宁。

评论则直指罗静事件,苏宁被再次拎上舆论高台。弄得苏宁凌晨1:40起床发微博,火线辟谣。

显然,这时候的“罗静事件”已经只是导火索。

苏宁的各类融资,在2020-2021年集中出现负面,苏宁也开启了“辟谣连连看”模式。

2020年11月,苏宁发行的债券价格暴跌,有的债券跌到年化收益百分之二十以上了,尤其是不到一年应兑的债券。

而彼时,苏宁电器实控人的存续境内债券52只,其中99.56亿的本金利息,都在2021年内需要到期偿还。

当年苏宁的净利润-42.75亿元,扣非净利润-68.07亿元,现金流净额115.64亿元,集中偿债压力巨大。

2020年11月17日苏宁凌晨发公告称,“陷偿债困境”为谣言。

2021年,苏宁的内部员工爆料,理财产品在2021年3月17日到期未兑付,单方面展期半年。苏宁发消息称,理财产品本息已陆续兑付。

同期,市场传言,苏宁自从大年初八的开工大会,制定了裁员计划,而且要在2021年4月底前完成第二季度裁员指标,且相关人员可能都是劝退,拿不到赔偿金。苏宁对此再次辟谣。

如今苏宁的危机,看起来是由债务危机引发,其背后,持续的高杠杆、高扩张模式,紧张的现金流,过于广泛且高额的融资,才是这座巨石头上的一滴滴水珠。

战略重组和战略投资者,是市场留给苏宁的最优解。

只不过,博弈依然激烈。

有业内人士注意到,苏宁电器集团能够转让给深圳国资的股票,已经低于他们需要转让的13.43亿股。

6月2日,苏宁电器集团其所持有的5.2亿股股票转让给了新零售发展基金(苏宁和江苏国资委合作基金),持有剩余股份13.11亿股(含西藏信托所持有的股票)。

6月10日,深圳证交所监管函揭示出,苏宁电器集团因部分股票质押式回购交易触发协议约定的违约条款,被通过集中竞价方式共减持1950万股。

6月11日再度被动减持了1000万股,预计未来6月内会不断减持减(不超3.83亿股)。

另外,截至6月16日,苏宁电器集团已经累计质押了8.46亿股股票。

苏宁能转给深圳国资委的股票越来越少,原计划在5月就该落地的入主,迟迟未落。

这也致使坊间流出各类“深国资和苏宁黄了”的消息。

上述基金人士表示,按张近东的个性,是不愿意轻易退出的;江苏国资委也不会把曾经的“南京第一民企”拱手相让;深国资有钱有势却异常精明,苏宁质押比例过高,这对国资通过尽调审批非常不利。

博弈还在持续,其中总不乏烟雾弹,阿里也好、国资也罢。虽然苏宁的过往种种,部分败于兄弟,但此时江湖救急,靠的也只有兄弟。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~