证监会发布《关于境内企业境外发行证券和上市的管理规定》和《境内企业境外发行证券和上市备案管理办法》,同时证监会有关负责人亦就相关事项答记者问

作者:毛小柒

来源:涛动宏观(ID:jinrongjianghu123123)

【正文】

2021年12月24日,证监会发布《关于境内企业境外发行证券和上市的管理规定(草案征求意见稿)》和《境内企业境外发行证券和上市备案管理办法(征求意见稿)》,同时证监会有关负责人亦就相关事项答记者问。

一、整体评述

(一)近期随着中美在资本市场的角逐、美股市场对极致信息披露的要求、美国对中概股的歧视性监管以及中国对国家安全的考虑,境内企业在海外上市引起一定程度热议甚至非议,部分拟赴美上市公司暂停了上市进程,部分企业则选择了港股二次上市。同时企业、中介机构、境内外投资者等市场主体亦都十分关注境外上市监管制度。比较有代表性的两个事件如下:

1、美国发布的《外国公司问责法案》要求检查为在美上市中国公司提供审计服务的中国会计师事务所的工作底稿等内容。

2、赴美上市占据主流的平台企业通常会面临核心数据和客户隐私的安全性等问题,为此国家网信办之前亦提出“掌握超过100万用户个人信息的运营者赴国外上市,必须向网络安全审查办公室申报网络安全审查”。

此次证监会发布相关制度规则一定程度上是满足了市场期待,也应能够稳定住市场预期,亦符合推动金融市场双向高水平开放的政策导向,整体上看出台的这两份文件要比想象的更友好一些,虽然在备案方面范围较广(包括首次上市、二次上市、资产重组以及VIE架构等),但释放的更多是善意,一定程度上有点利空出尽的意思。

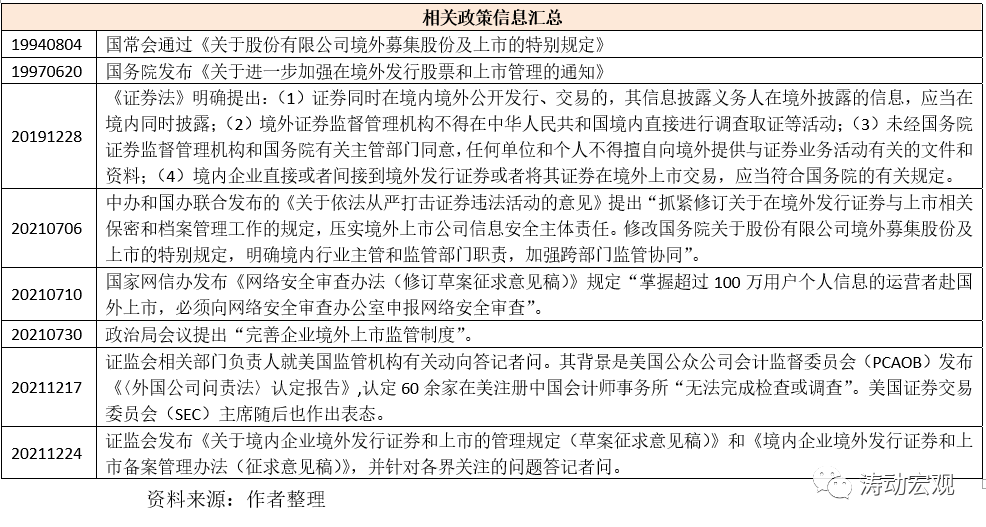

(二)关于境内企业境外上市的政策文件比较早,即1994年发布的《国务院关于股份有限公司境外募集股份及上市的特别规定》(国务院令第160号),已经落后于市场实践,新形势下的确也需要修订完善。

(三)12月24日发布的两份文件整体上坚持了有所区分的原则,一定程度上照顾了市场心理,具体看:

1、当前仅对增量企业和发生再融资等活动的存量企业要求履行备案程序,其他存量企业备案将另行安排、给予充分的过渡期,即不溯及既往。

2、区分首发和再融资,对再融资的备案材料要求更简洁。

3、满足合规要求的VIE架构企业备案后可以赴境外上市,即协议控制架构企业同样被纳入了备案范畴。

二、境外上市新规要点梳理

(一)统一纳入监管:将直接和间接境外上市纳入备案管理范围

两份文件明确统一将直接和间接境外上市纳入备案管理范围,即境内企业境外发行上市应当向证监会履行备案程序,报告有关信息。同时证监会应当将境内企业境外发行上市备案情况向社会公开,也即从证监会网站上可以查询相关信息。

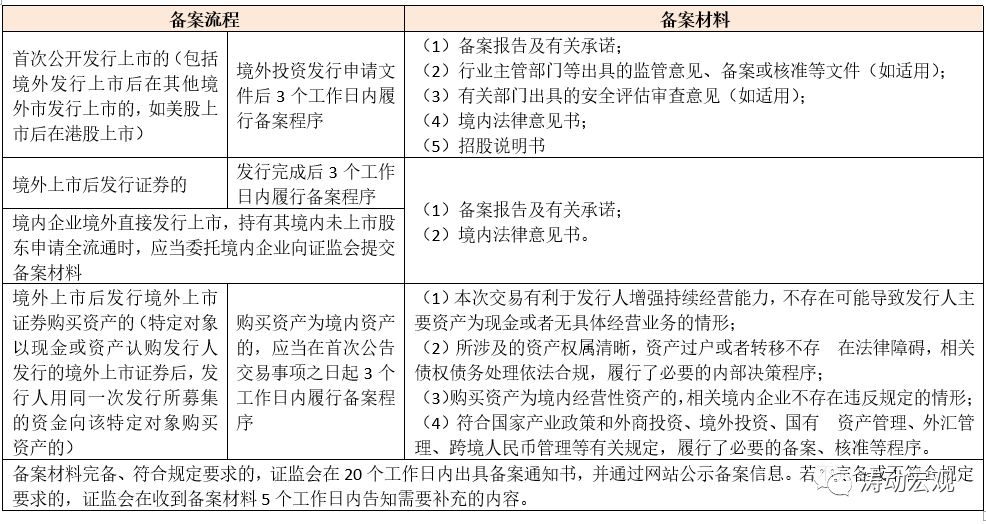

1、明确备案主体和流程

(1)境外直接发行上市的,由发行人履行备案程序;境外间接上市的,发行人应当指定一家主要境内运营实体履行备案程序。

(2)对于在境外多地上市,以及通过借壳上市、特殊目的并购公司(SPAC)上市等方式实现境外上市的,明确应当按照IPO上市要求履行备案程序。

(3)境内上市公司分拆所属境内企业到境外发行上市,以及境内上市公司以境内上市股份为基础证券在境外发行可转换为基础证券的存托凭证的,应备案。

(4)特定行业领域(如银行)的在备案前还应当取得主管部门出具的监管意见、备案或核准等文件。

这里和备案报告和法律意见书应当包括发行人主要子公司、境内运营实体及控制关系等情况。确定主要子公司或境内运营实体时,应考虑其营业收入、利润总额、总资产、净资产等财务数据占发行人合并财务报表相关财务数据的比例,以及经营业务、未来发展战略、持有资质或证照对公司的影响等因素。备案材料中应当提供确定主要子公司或境内运营实体的依据,且不得随意变更。

2、明确上市前后的重大事项报告要求(发生之日起3个工作日内报告)

(1)在备案后、完成境外发行上市前,需要在主营业务或业务牌照资质发生重大变更、股权结构的重大变更或控制权变更、发行上市方案的重大调整等相关事项发行之日起3个工作日内更新备案材料。

(2)在上市后,需要在控制权变更、受境外监管机构调查或有关主管部门采取调查和处罚措施、主动退市或强制退市等相关事项发生之日起3个工作日内向证监会提交专项报告及境内律师事务所出具的法律意见,说明有关情况。

3、明确境外证券公司备案要求

确境外证券公司从事境内企业境外发行上市保荐业务或担任主承销商的,应当在首次从事相关业务之日起10个工作日内向证监会备案,并应当于每年1月31日前向证监会报送上年度从事境内企业境外发行上市业务情况的报告。

(二)明确境外间接发行上市的认定标准(实质重于形式)

1、境内企业间接在境外发行证券或将其证券在境外上市交易,是指主要业务经营活动在境内的企业,以境外企业的名义,基于境内企业的股权、资产、收益或其他类似权益在境外发行证券或将证券在境外上市交易的。

符合下列情形的,应被认定为境内企业境外间接发行上市:

(1)境内企业最近一个会计年度的营业收入、利润总额、总资产或净资产,占发行人同期经审计合并财务报表相关数据的比例超过 50%;

(2)负责业务经营管理的高级管理人员多数为中国公民或经常居住地位于境内,业务经营活动的主要场所位于境内或主要在境内开展。

2、明确了控制关系或控制权的三种情形:

(1)持有百分之五十以上的股权、表决权或者其他类似权益的;

(2)能够对董事会、股东(大)会等类似决策机构的决策产生重大影响的;

(3)通过合同、信托、协议等安排对经营活动、财务、人事、技术等施加重大影响或为受益所有人的。

(三)涉及安全审查的,应当履行相关程序,消除或避免对国家安全的影响

1、需要遵守并满足国有资产管理、行业监管、境外投资等规定和要求。

2、应当严格遵守外商投资、网络安全、数据安全等国家安全法律法规和有关规定。涉及安全审查的,应当依法履行相关安全审查程序。

3、有关部门可以要求剥离境内企业业务、资产或采取其他有效措施,消除或避免境外发行上市对国家安全的影响。

4、境外发行上市的境内企业以及券商、证券服务机构等需要接受监管,且需要在境外发行上市方面承担较严重的责任。

(四)强化对向境外提供信息和数据以及境外调查取证的监管

1、境内企业境外发行上市涉及向境外提供个人信息和重要数据的,应当符合国家法律法规和有关规定。

2、境外证券监督管理机构对境内企业境外发行上市及相关活动进行调查取证的,可以向证监会提出协查请求,证监会可以依法提供必要协助。

3、境内单位和个人按照境外证券监督管理机构调查取证要求提供相关文件和资料的,应当向证监会报告,经证监会和有关部门同意后方可提供。

(五)明确禁止赴境外上市的六种情形

这六种情形具体包括:

1、存在国家法律法规和有关规定明确禁止上市融资的情形;

2、经有关主管部门依法审查认定,境外发行上市威胁或危害国家安全的;

3、存在股权、主要资产、核心技术等方面的重大权属纠纷;

4、境内企业及其控股股东、实控人最近三年内存在贪污、贿赂、侵占财产、挪用财产或者破坏社会主义市场经济秩序的刑事犯罪,或者因涉嫌犯罪正在被司法机关立案侦查或涉嫌重大违法违规正在被立案调查;

5、董监高最近三年内受到行政处罚且情节严重,或者因涉嫌犯罪正在被司法机关立案侦查或涉嫌重大违法违规正在被立案调查。

6、国务院认定的其他情形。

(六)放宽发行对象和币种限制,明确“全流通”安排

1、放宽境外直接发行上市在股权激励等情形下对境内特定对象发行的限制,即在实施股权激励、发行证券购买资产等情形下可以向境内特定对象发行;

2、放宽境外募集资金、派发股利的币种限制,即可通过人民币或外币进行募集资金和分红派息。

3、对境外直接上市“全流通”业务一体适用备案管理,即便利“全流通”。即在履行备案程序后,可以将其持有的境内未上市股份转换为境外上市股份并到境外交易场所上市流通。

当然,募集资金用途和投向、相关资金汇兑及跨境流动仍应当满足国家跨境投融资、外汇管理和跨境人民币管理等规定。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~