针对2022年4月6日的国常会,有以下几点粗浅的看法供讨论。

作者:毛小柒

针对2022年4月6日的国常会,有以下几点粗浅的看法供讨论。

一、内外形势不乐观,预计两周内货币政策便会有新动作

(一)本次国常会的主题是部署适时运用货币政策工具,更加有效支持实体经济发展,算是近期以来首次将货币政策作为会议主题,意味着两周内货币政策便会有相关动作,应该算是打破了2-3月连续两个月货币政策相对平静的局面。

(二)之所以将货币政策作为主题,其背景在于内外形势不容乐观。具体看,国内外环境的复杂性不确定性加剧,甚至超预期,且经济新的下行压力进一步加大,给全年稳增长和稳就业目标带来较大挑战,需要货币政策出来进行对冲。

内外环境的复杂性主要体现在地缘政治博弈加剧、大宗商品市场波幅加大、国内疫情散点多发、市场预期趋于弱化等。同时,在稳增长和稳就业压力较大的背景下,实现就业和物价基本稳定是当前及后续一段时期政策层面的基本诉求。

二、需要认识到货币政策有动作并非特指降准降息

我们理解,两周之内的货币政策动作并不意味着一定要降准降息,市场也不应认为宽松的货币政策只有降准降息。笔者认为,至少当前来看,降息并不是主选项和必选项。理由如下:

(一)以前往国常会均会直接提出降准降息等表述,释放降准或降息的信号,特别是降准,此次国常会的表述较为模糊,可能意味着降准降息并非主选项。

(二)实际上,支持2022年不会再降息的理由有很多,且这些理由在当前及后续一段时期依然站得住脚(详情可参见三月无降息,全年降息无?)。例如,

1、从历史上看,在美联储政策收紧过程中,国内央行从未选择过降息,要么跟随,要么保持观望,要么保持观望后再跟随。

2、跨境资本异常流动是国内货币政策宽松的最大制约或底线。

3、中美国债期限利差的收窄甚至倒挂将会进一步加剧跨境资金流出的压力,制约国内货币政策进一步宽松,将会在某种程度上推动中国央行由观望走向偏鹰。

4、随着美债收益率大幅上升以及中美利差的大幅收窄甚至倒挂,股债汇等人民币计价资产的吸引力实际上也在下降,制约着国内货币政策进一步宽松。

5、多数非美经济体已经处于加息周期中,中国似乎很难例外

6、决策层对降息的效果有多大比较疑虑。

(三)目前只是一季度刚过,全年还剩三个季度,后续经济会不会面临新的压力及国内外形势会不会比现在更复杂更糟糕,还不确定,货币政策层面需要保留更多的弹药空间,采取边走边看的策略似乎更符合央行的偏好。

三、预计年内9月底之前至少会有一次降准

虽然我们认为降息并不一定在当前政策的选择框中,且降准也非必选项。但若结合3月16日的金融委会议(参见金融委释放强烈维稳信号)、3月29日的国常会和货币政策委员会例会(参见国常会与货委会再定调)来看,降准是有可能的,至少比降息概率高,预计年内9月底之前至少会有一次降准。大致的理由如下:

(一)金融委会议提出“货币政策要主动应对,新增贷款要保持适度增长”,国常会提出“金融系统要加强配合,保障国债有序发行”,这意味着决策层在货币政策层面比较重视总量与结构政策。

(二)降准是总量政策,而定向降准既是总量政策、亦是结构性政策,符合当前政策导向,可能会在政策选择框中。

(三)通过降准、信贷等总量政策可以更好地政府债券发行,降低政府债券发行的成本,并对冲供给带来的利率上行压力。

(四)同时通过总量与价格政策进一步达到稳预期的目标。

(五)今年9月底前,国债及地方债集中发行的这段时期,至少应会有一次降准,以配合政府债券的发行。

四、再贷款(货币直达工具)是政策主选项:国常会明确再创设两类专项再贷款

从一系列表述来看,当前及后续一段时期,再贷款等工具应是央行货币政策的主选项,我们理解的方向如下:

(一)支农支小再贷款和普惠小微贷款支持工具的力度会进一步被强化。其中,央行于2020年6月创设普惠小微企业贷款延期支持工具和普惠小微企业信用贷款支持计划两项直达工具(参见央行推出中国版QE,但背后远不止这些),后来这两个工具被延续至2021年底,同时央行亦明确自2022年1月1日起对上述两个直达工具实施接续转换。具体看,

1、自2022年起,普惠小微企业信用贷款支持计划不再实施,4000亿元额度纳入支农支小再贷款额度管理,支农支小再贷款额度相应调增(人民银行已于2021年12月7日下调1年期支农支小再贷款利率0.25个百分点至2%)。

2、将普惠小微企业贷款延期支持工具转换为普惠小微贷款支持工具,从2022年起到2023年6月底,央行对符合条件的地方法人银行发放的普惠小微贷款,按照余额增量的1%提供资金,鼓励增加普惠小微贷款。

(二)国常会提及要设立科技创新和普惠养老两项专项再贷款,央行对贷款本金分别提供60%、100%的再贷款支持。

我们认为,与再贷款相对应的,是有可能推出定向降息这一举措的,即降低再贷款利率,并锁定再贷款对应授信投放利率。

五、国常会的表态意味着“再贷款在宽信用的重要性将会继续上升”

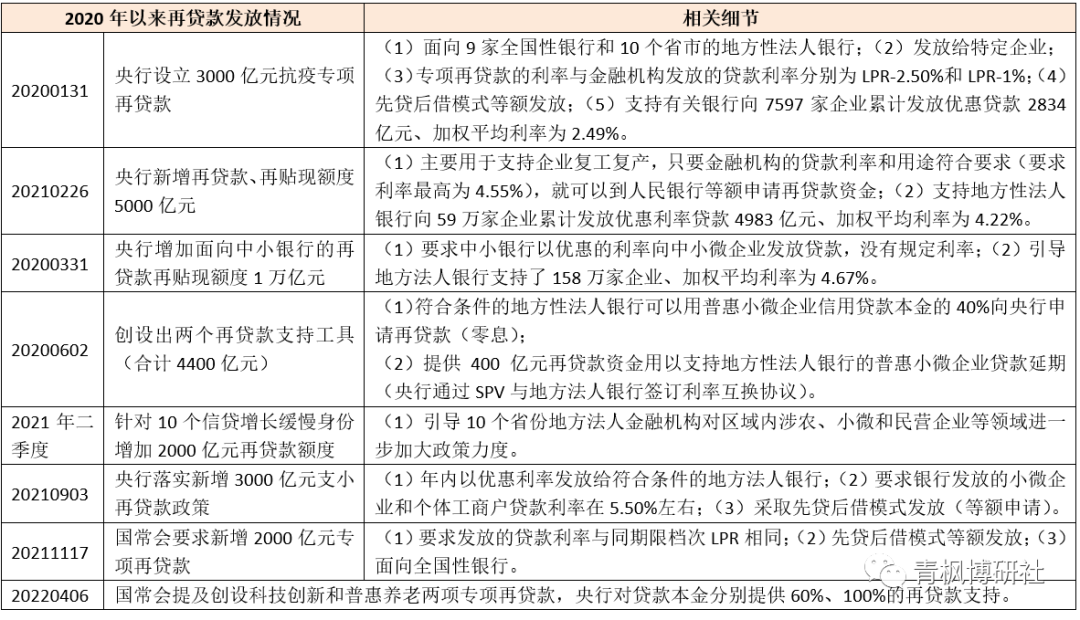

(一)2020年以来,央行已经推出七次再贷款工具,累计推出的再贷款规模达到2.94万亿。其中,2020年相继推出3000亿元的抗疫专项再贷款、5000亿元的复工复产再贷款、1万亿元再贷款和4400亿元的再贷款支持工具(2020年全年合计2.24万亿),2021年以来相继推出2000亿元再贷款、3000亿元支小再贷款和2000亿元专项再贷款(即2021年以来合计7000亿元)(参见如何理解新推出的2000亿元专项再贷款?)。根据《2020年四季度央行货币政策执行报告》披露的信息,3000亿元专项再贷款基本发放完毕、撬动2834亿元优惠贷款,5000亿元再贷款和再贴现已发放完毕、撬动优惠利率贷款4983亿元,1万亿元普惠性再贷款和再贴现已发放完毕。

截至2021年12月底,扶贫再贷款余额1750亿元、支农再贷款余额4967亿元、支小再贷款余额12351亿元,这三项再贷款余额合计达到19068亿元。

(二)我们认为,2020年以来再贷款工具的频繁使用,体现出货币直达工具理念被政策层面认可,也意味着我国基础货币投放方式出现了微妙变化。

1、从历史上看,再贷款与再贴现是我国央行最早进行基础货币投放的主要方式,特别1984年央行专门行使中央银行职能后,再贷款在较长时期内提供了基础货币供应总量的70-90%。

2、不过后来随着出口贸易规模的扩大以及央行公开市场操作工具的丰富,外汇占款和公开市场操作逐步成为央行投放基础货币的主要方式,再贷款(再贴现)工具的重要性有所下降。外汇占款在央行总资产中的比例已由2013年的83.29%降至目前的50-55%之间,而对其他存款性公司债权占总资产的比例亦由2009年的3.15%升至目前的30-35%。

六、实际上,国常会的另外两个表述更为值得关注

降准与再贷款政策均是可预期的,且大概率是定向的。相较而言,我们认为国常会的另外两个表述更值得关注。

(一)“研究采取金融支持消费和有效投资的举措”,同时国常会还明确上述政策焦点聚焦在新市民金融、保障性住房金融、重点建设项目融资以及制造业中长期贷款等层面。这个表述之所以重要,原因在于可能意味着监管政策的适度放松。从金融支持的消费与投资领域来看,前者主要指普通消费贷与住房消费,后者则主要指基础设施投资与房地产投资(当然还包括传统的制造业投资、战略新兴产业投资等)。我们理解,这里的消费与投资应特指住房消费与基建投资、地产投资,如面向新市民的住房消费需求、与保障性租赁住房与基础设施建设有关的投资需求等等。事实上,目前宽信用的最大障碍或制约因素在监管政策,如果监管政策不放开,金融支持消费和有效投资的效果便会大打折扣。因此,后续需要关注金融支持和有效投资的具体举措,至少笔者理解应和监管政策放松有关。

(二)国常会特别提出“做好用政府专项债补充中小银行资本等工作”,这样做的目的是增强中小银行的信贷投放能力。当然,专项债补充资本的对象是中小银行,这其中的目的除增强信贷投放能力外,还有风险化解的因素,去年的专项债补充中小银行资本的规模是2000亿元(参见如何看待地方专项债用以补充中小银行资本?和温州银行率先试水:地方专项债补充中小银行资本实例全解),今年这个政策应该还会延续。

七、如果要降息,会有什么选择?

(一)整体上看,2022年再次降息(主要指降低政策利率和LPR)需要有特定的理由支撑。

1、第一个理由主要基于国内经济基本面的变化以及下半年20大召开前稳定大局的现实需要。也即,若2022年二季度及下半年经济基本面仍没有明显改善,金融市场波动幅度仍比较大且弱势表现较为明显的情况下,出于稳定大局的政治需要,降息未尝不在选择范围之内。

2、第二个理由是地产行业危机的倒逼,即下调5年期以上LPR。虽然各地针对地产行业出台了诸多政策,但地产行业的销售端并没有从根本上得到改善,地产行业的预期也没有得到扭转,从这个角度看,在很多政策均无法提振地产行业时,下调5年期以上LPR未必不会成为选项之一。

(二)下调存款基准利率可能已在政策的考虑范围之内。目前LPR已多次下调,存款基准利率却还未调整过,一定程度上挤压了商业银行信用中介的利差空间,制约着贷款利率下降的幅度,因此后续未必不会通过下调存款基准利率的方式来倒逼贷款利率下调、进一步提升商业银行信贷投放的动力。2021年6月,市场利率定价自律机制明确自2021年6月21日起,存款利率由存款基准利率调整为加减点的形式,即存款利率=存款基准利率+加点幅度2,此次调整意味着在LPR新报价机制推出后,存款利率的调整已经成为利率市场化的政策聚焦点(参见存款利率报价方式调整全解)。

(三)下调再贷款利率,以此提升货币直达工具的实际效果。降低再贷款利率实际上是定向降息,即在降低商业银行资金成本、稳定商业银行利差的同时,同步降低了贷款对象的实际利率水平。

此种方式相当于央行直接充当信用中介职能,只不过授信客户筛选与贷款风险等仍由商业银行负责,央行仅负责提供低成本的资金(参见如何理解央行年内第2次下调再贷款利率?)。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~