宝龙商业终止收购宝龙控股旗下上海办公楼宇。

作者:杆姐

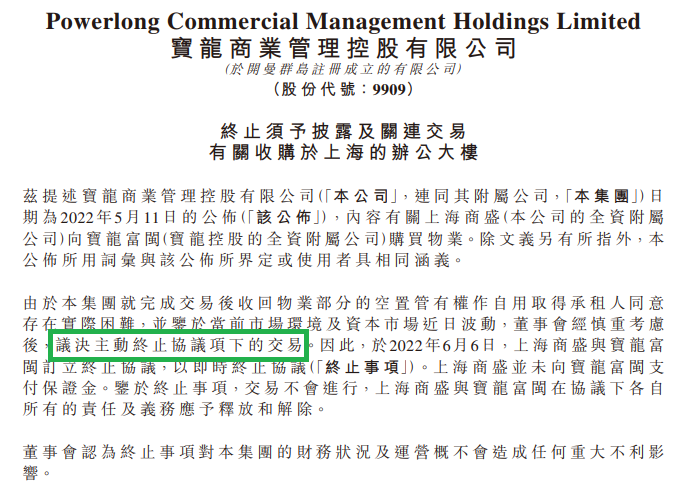

近日,宝龙商业发布公告:

由于集团就完成交易后收回物业部分的空置管有权作自用取得承租人同意存在实际困难,并鉴于当前市场环境及资本市场近日波动,董事会经慎重考虑后,议决主动终止协议项下的交易。因此,于2022年6月6日,公司子公司上海商盛与宝龙控股子公司宝龙富闽订立终止协议,以即时终止协议。上海商盛并未向宝龙富闽支付保证金。鉴于终止事项,交易不会进行,上海商盛与宝龙富闽在协议下各自所有的责任及义务应予释放和解除。

债务压顶的宝龙地产,制定了庞大的资产处置计划。

01债务压顶

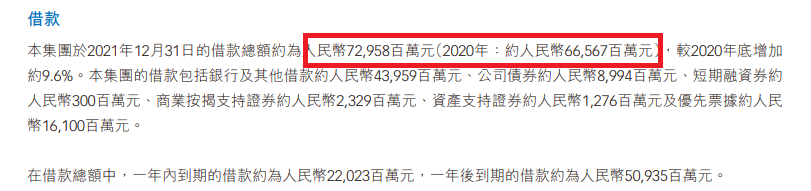

根据宝龙地产年报的披露,截至2021年末,借款总额约为729.58亿元。

如果只看增长的幅度,似乎也还好,但如果把绝对数字和销售、营收拿来比较一下,还是要震惊。

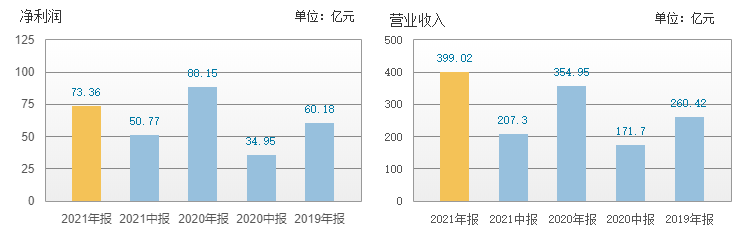

2021年,宝龙地产合约销售额首次突破千亿元,刚好1000亿元出头,而营收只有399亿元。

这么一看,宝龙地产的债务压力,也就更方便杆友理解。

3亿元、商业按揭支持证券约23.29亿元、资产支持证券约12.76亿元,以及及优先票据约161亿元。

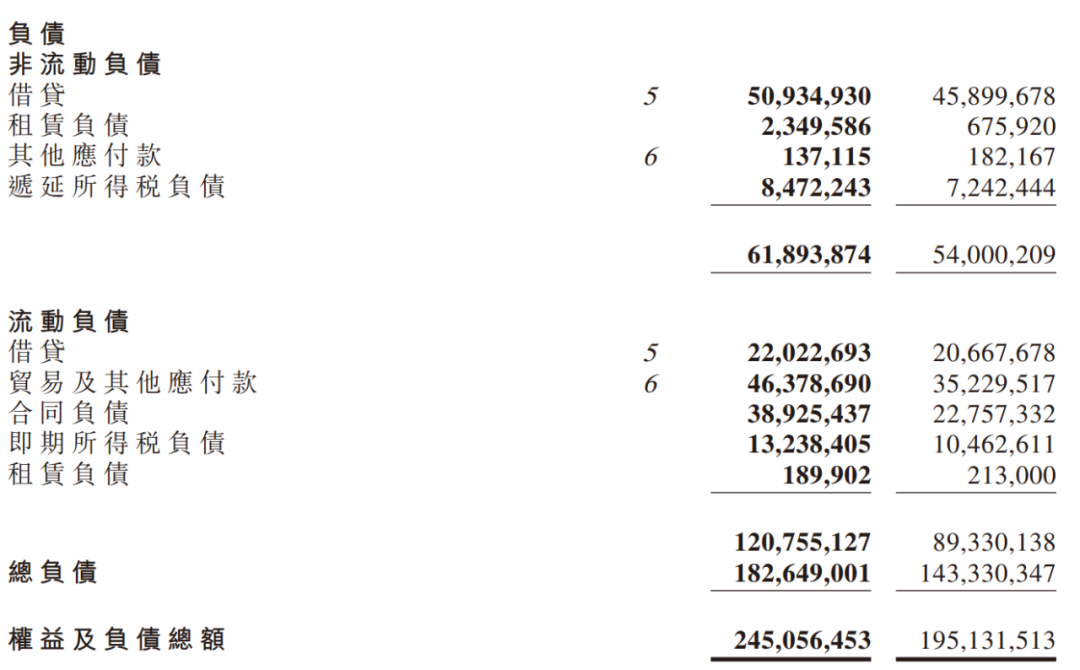

在借款总额中,杠杆地产看到年报披露,宝龙地产1年后到期的借款约509.35亿元。

感受如何?

而截至2021年末,提宝龙地产现金及现金等价物及受限制现金250.68亿元,这其中受限制存款及现金约有56.61亿元,也就是说宝龙地产能自由支配的现金及现金等价物约为194.07亿元,不足以覆盖其1年内到期的220.23亿元短债。

基于此,宝龙地产2021年的净负债比率比2021年上升2.8个百分点,为76.7%。

如果看总负债,更是高达1800亿元,比2020年末增加了近400亿元,其中约有162亿元是合同负债增加的,其他主要增加项除了借贷外就是贸易及其他应付款。

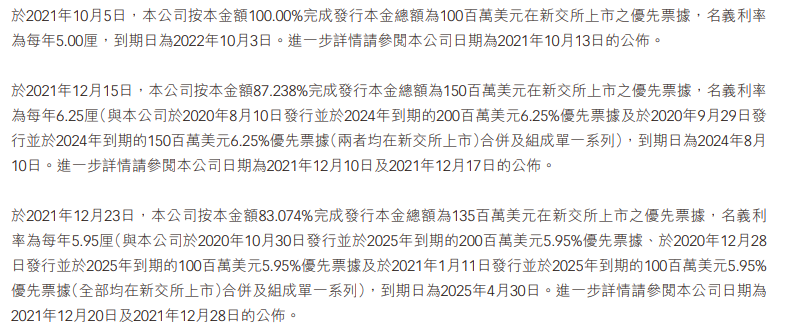

对了,“小债看市”统计,目前宝龙地产存续数只美元债,存续规模超20亿美元,其中将有两只合计5亿美元债于年内到期。

年报挨个披露了每一笔债务,包括美元债务。

02经营不易

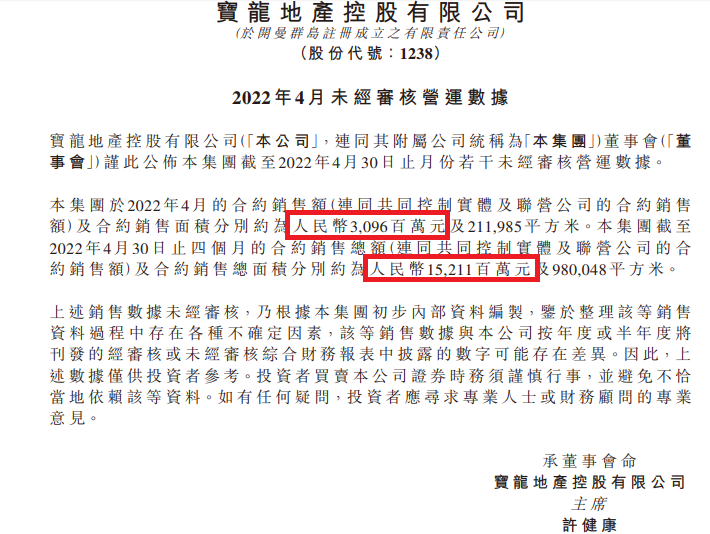

根据2022年4月宝龙地产的未经审核营运数据,当月宝龙地产合约销售额30.96亿元,前4月合约销售为152.11亿元。

按照中国指数研究院的数字,杠杆地产看到,宝龙地产1-5月销售额190.2亿元,同比减少55.2%,当月排43名。

应该说,这个情况没有任何意外、大惊小怪,几乎很少有房企例外,大家都是这样。

而没有较多的销售额,现金流怎么维持、债务压力如何对付?

这一个观察,此前我也写过。

比如营业收入同比增速12.4%,似乎是近9年来仅次于2017年的第二低。比2020年低了20多个百分点。

不过宝龙地产营业收入能增长已经很不错,之前地产年鉴里还写了很多负增长的房企。

毛利润宝龙地产2021年也降了,数据为125.19亿元,同比降幅2.3%;净利润73.36亿元,同比降幅16.78%,归属净利润降幅1.66%,为59.92亿元。

同样下降的是宝龙地产的毛利率和净利率,2021年分别为31.37%、18.38%,同比分别下降约5、6个百分点,这个降幅放在2021年其实也还好。

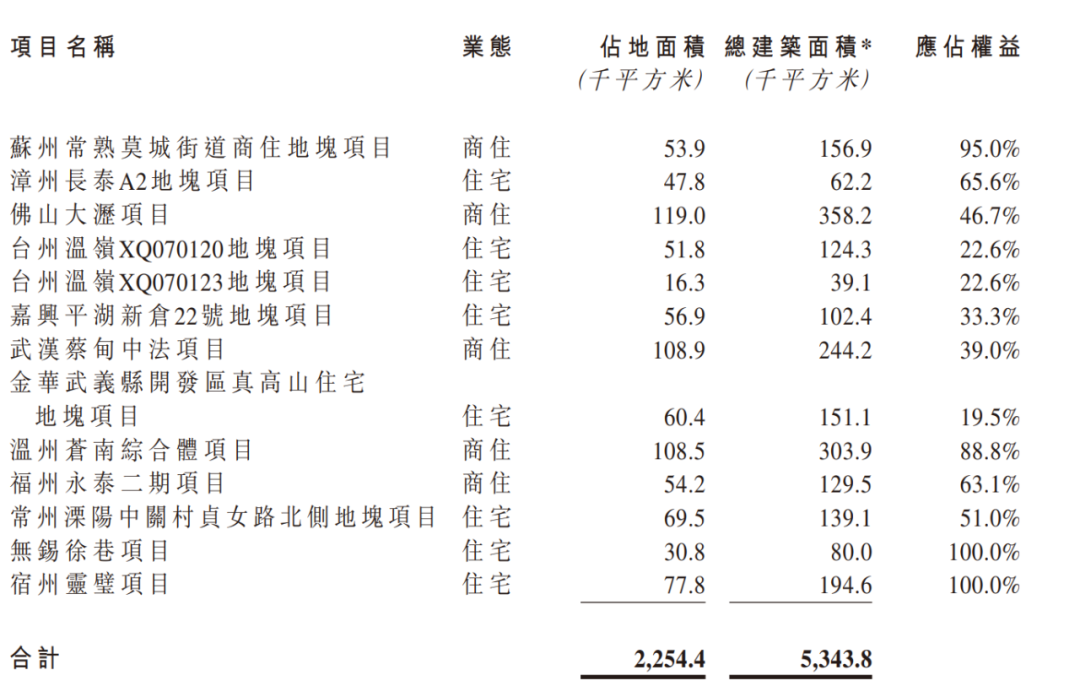

另一降幅明显的是拿地。2021年宝龙拿地29块,总建筑面积约534.38万平米, 同比大幅减少43.2%。按面积计算,其全口径拿地销售比从去年同期的1.76明显下滑至0.83。这也是大部分房企的过冬手段。

值得注意的是,宝龙2021年新拿的地里很多都是三四线城市。

融资成本降了一点点,从2020年的6.44%降到6.42%,这个数据对于民营房企来说,还算马马虎虎不错了。

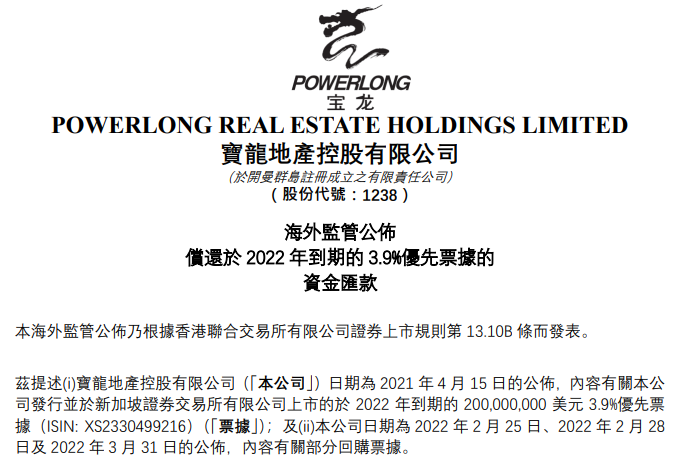

2022年4月初,杠杆地产注意到,宝龙地产曾发布一则公告,“海外监管公布偿还于2022年到期的3.9%优先票据的资金汇款”。

这事关信用,事关未来的机会和前途。

如杠杆地产上文所述,宝龙地产的压力是显著的。

比如宝龙商业决定,终止收购宝龙旗下这栋位于上海的办公大楼,假设近期可以卖给其他竞购者,还行,假设卖不出去,那意味着资产处置的进度似乎不理想。

放在好的历史光景,不就8、9亿元,但是放到现在大概是另外一个概念。

宝龙方面最初开价接近30亿元人民币,近期已降至19亿元人民币。有消息人士表示,这笔交易近期落地存在难度,因为华融对位于一二线城市的住宅资产更感兴趣,且该写字楼包含不超5亿元人民币的存续债务。

报道说,据YY评级报告,宝龙6-12月还有45.15亿元境内债(含ABS)+6亿美元境外债面临行权或到期,折合人民币约85亿元。

我们暂时无法判断是否实现。

祝宝龙地产好运。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~