江苏省经济财政实力较强,债务负担偏重,人口呈现净流入态势。

作者:朱磊顾盛阳等

来源:中证鹏元评级(ID:cspengyuan)

主要内容

江苏省经济财政实力较强,债务负担偏重,人口呈现净流入态势。2020年江苏省GDP总量达10.27万亿元,人均GDP12.2万元,是同期全国人均GDP的167.82%;一般公共预算收入为9,059亿元,排全国第2位,政府性基金收入11,359.4亿元,排全国第1位;财政自给率为66.2%,排名全国5位;广义债务率排名全国(从高到低)第2位;人口近十年增加608.8万人。

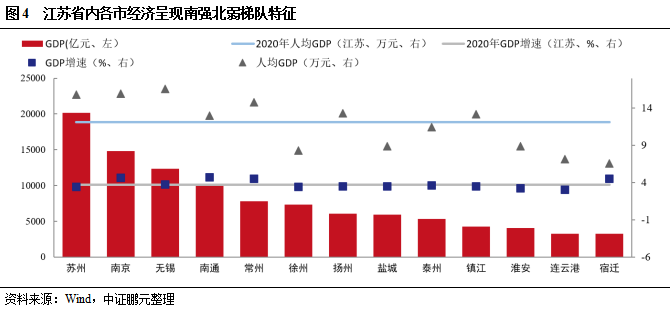

江苏省内各市经济、财政以及人口流动呈现南强北弱梯队递减特征。经济方面,苏州、南京、无锡经济体量大,工业实力雄厚,人均GDP高,而镇江、淮安、连云港及宿迁经济体量相对较小,工业发展相对薄弱。财政方面,苏州、南京财政实力远超其他城市,无锡、南通、常州和徐州财政实力较强,盐城、泰州、扬州财政实力在省内属于一般水平,镇江、淮安、连云港和宿迁财政实力相对较弱。其中南通、常州、盐城、徐州土地财政依赖度较高。区域人口呈现淮安、盐城流出较多,苏州、南京与无锡大幅流入态势。

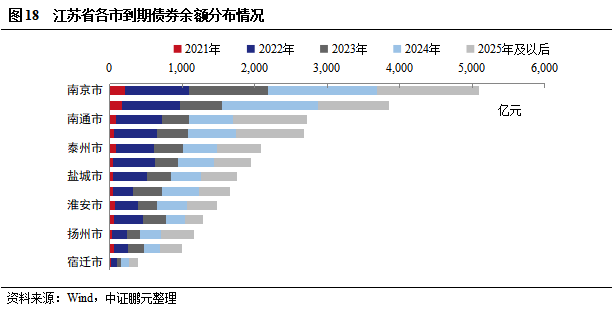

镇江、泰州、淮安债务负担较重,且短期债务占比较高,2022年债券到期压力较大。从广义债务率来看,镇江、泰州、淮安广义债务率较高,在500%-800%之间;从债务结构来看,上述城市短期债务占比均在35%以上,且2022年到期债券规模均超过其一般公共预算收入(以2020年数据测算)。

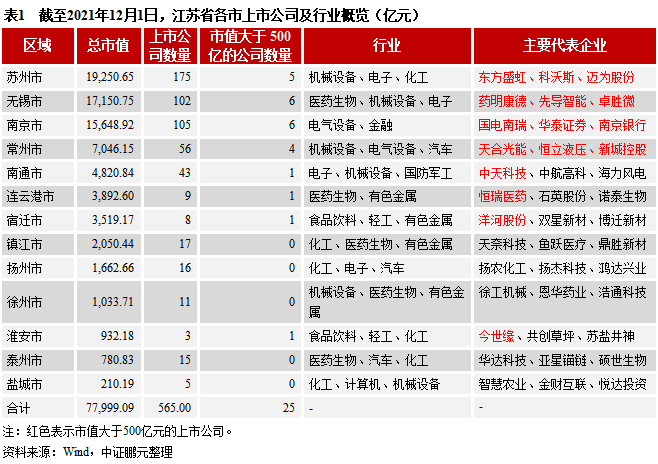

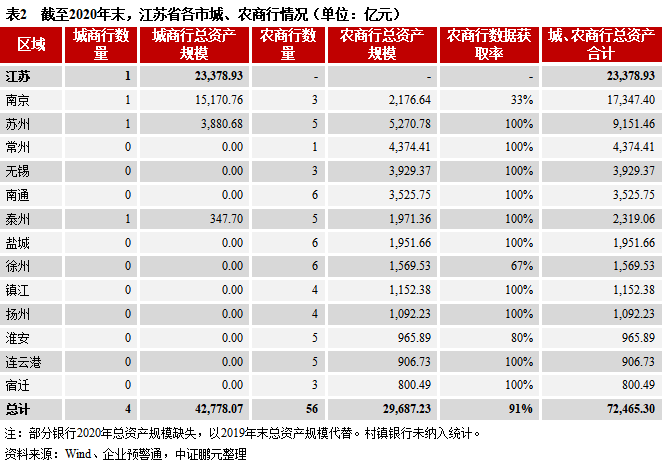

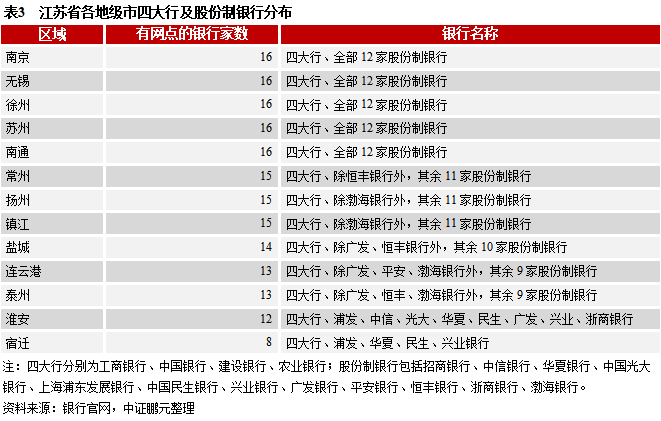

城农商银行资源主要集中于南京和苏州,四大行及股份制银行分布相对均匀,淮安、宿迁以及连云港金融资源相对贫乏;苏州、南京与无锡上市公司数量遥遥领先。资产规模过万亿的城商行江苏银行、南京银行位于南京市,农商行则苏州市占优;淮安、宿迁以及连云港城商行总资产不足千亿。江苏省上市公司市值约7.8万亿,其中苏州、南京与无锡三市上市公司数量占据全省67.6%,市值占66.7%。

苏南(除镇江)及南通市存续债规模较大,且债券发行下沉较为明显,泰州、连云港和镇江低等级城投平台出现净融资为负情况。截至2021年12月7日,苏南(除镇江)及南通五市存续债余额占全省的60%,且整体低资质发行较为通畅,下沉明显。而AA及以下城投平台中,淮安、宿迁净融资额较小,泰州、连云港、镇江出现净融出情况,市场认可度较低。

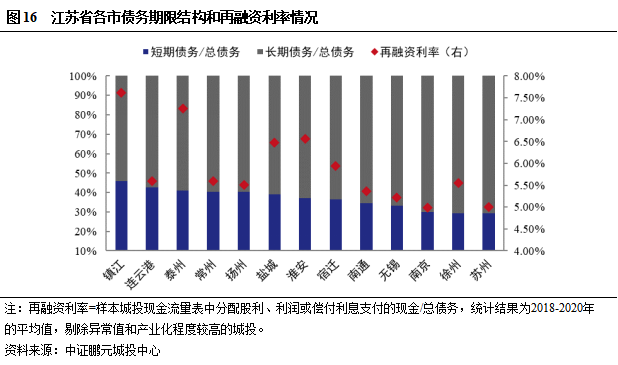

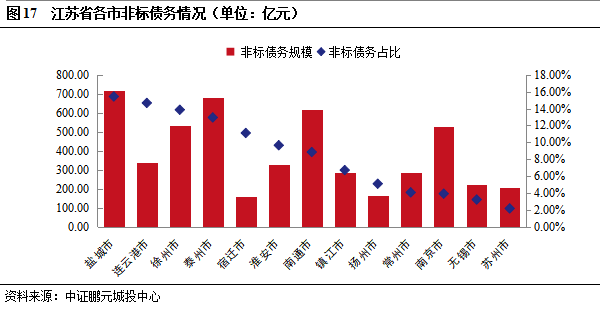

再融资利率差异明显,非标融资占比较高的区域债务循环压力较大。经中证鹏元测算,镇江市、泰州市、淮安市、盐城市城投再融资利率在6%以上,融资成本较高,而南京市和苏州市融资利率低于5%,融资成本较低。从非标占比来看,盐城市、连云港、徐州、泰州、宿迁非标债务占总债务的比例均超过10%,其中盐城、连云港分别达15%和14%;

镇江、泰州以及盐城等债务率较高的弱区域弱资质城投信用利差较高,且一旦走扩较难恢复。镇江、泰州、盐城、淮安、连云港经济财政实力相对偏弱,城投平台数量众多,债务规模较大,债务率较高,存在较大的偿债压力,其信用利差较高,反映了其风险补偿情况,且上述区域低等级(AA)城投信用利差相比高等级(AA+)走扩后较难恢复。而苏南(除镇江)、南通经济财政实力较强,债务率尚可,金融资源丰富,信用利差较低,走扩后相比弱区域更易恢复。

一、江苏省经济财政概况

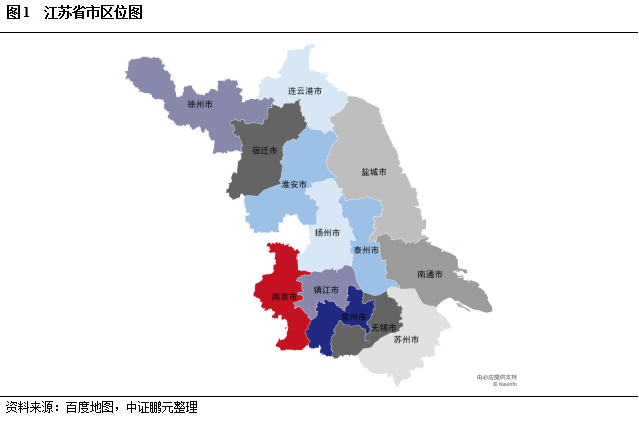

1、区位与人口

江苏省区域位置优越,人口保持净流入态势。江苏地处中国大陆东部沿海地区中部,长江、淮河下游,东濒黄海,北接山东,西连安徽,东南与上海、浙江接壤,是长江三角洲地区的重要组成部分。下辖13个地级行政区,省会为南京市。陆域面积10.72万平方千米,海域面积3.75万平方公里,地形以平原为主。根据第七次人口普查结果,全省常住人口8,474.8万人,相对于第六次人口普查,十年共增加608.8万人。

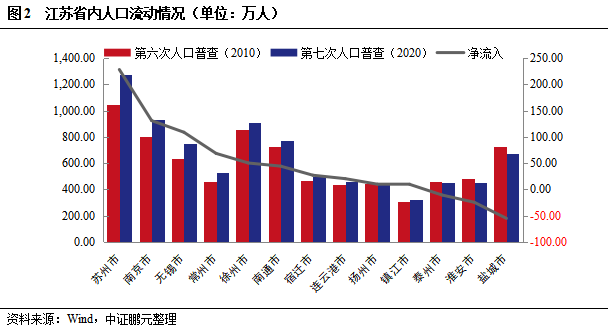

省内人口整体呈现由北及南流动趋势。得益于苏南在经济、教育、产业和政策等方面的优势,近年不断吸引大量人口净流入,促进了区域经济的快速发展。而苏北经济相对落后,人口吸附能力不强,盐城、淮安、泰州甚至呈现净流出的态势。

2、经济与产业

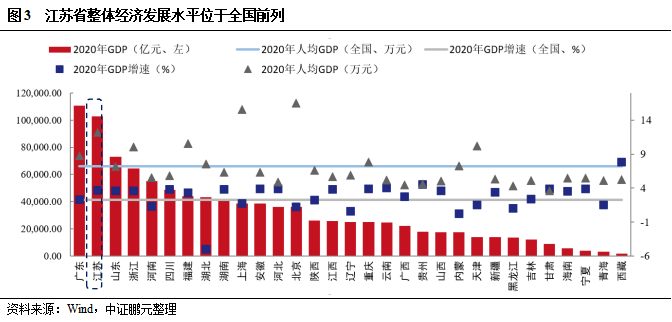

江苏省整体经济发展水平较高。江苏省与上海、浙江、安徽共同构成长三角经济圈,是中国发展程度最高的地区之一。从经济总量来看,2020年江苏省GDP达10.27万亿,位于全国第二,仅次于广东省,占全国GDP总量的10.14%。从经济增速来看,2020年江苏省GDP增速3.7%,受疫情影响有所下滑,2021年1-9月,GDP增速恢复至10.2%,同期全国GDP增速分别为2.3%、9.8%,均高于全国水平,经济发展动能足。从人均GDP来看,按常住人口计算,2020年江苏省人均GDP达12.2万元,是同期全国人均GDP的167.82%,排名全国第三。

江苏省内各市经济呈现南强北弱梯队特征。从经济总量看,苏州、南京、无锡和南通均为万亿GDP城市,经济体量大,镇江、淮安、连云港及宿迁规模较小,均在5,000亿以下,经济实力在省内偏弱,但经济总量最小的宿迁市仍位列全国79位,其余各市在 5,000-8,000 亿之间。从经济增速看,南京、南通、常州、宿迁2020年GDP增速快于江苏省GDP增速,其余各市基本持平。从人均GDP来看,按常住人口计算,苏南五市、南通和扬州2020年人均GDP高于江苏省人均GDP,其中无锡最高,达16.58万元,南京、苏州分别为15.91万元和15.82万元;盐城、淮安、徐州、连云港、宿迁人均 GDP 较低,低于10万元。

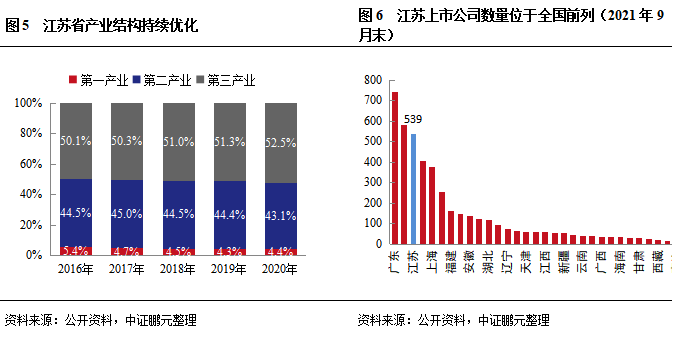

江苏省产业结构合理,工业实力雄厚,上市公司数量居全国第三。近年来江苏省产业结构不断优化,第三产业占比持续提升,三产结构由2016年的5.4:44.5:50.1变为2020年的4.4:43.1:52.5。具体来看,第二产业占比略有下降,但工业对于区域经济贡献依然突出,江苏省形成了以电子、电气、机械等为代表的主导产业,近年来大力发展信息技术、新能源、生物医药等高新技术产业及战略性新兴产业,2020年两者分别占规上工业总产值的46.5%和37.8%,工业转型升级明显,诞生了以恒瑞医药、药明康德、国电南瑞、卓胜微、恒立液压等为代表的龙头企业,并形成相应的产业集群。截至2021年9月末,江苏省A股上市公司达539家,居全国第三,工业实力雄厚。2020年第三产业中批发与零售业、房地产业和金融业增加值占比分别为21.3%、15.8%、14.7%,行业分布较为均匀,有助于整体稳定。

苏州、南京、无锡上市公司数量最多,工业发展程度高,淮安、盐城、宿迁上市公司较少,工业发展相对薄弱。苏州、南京、无锡上市公司数量均在百家以上,总市值规模均超万亿,数量和市值规模明显超过其他城市,大型上市公司(市值超过500亿)代表行业龙头企业,更有利于产业集聚,其中苏州主要集中于机械设备、电子和化工行业,以东方盛虹、科沃斯、迈为股份为代表,无锡主要集中于医药生物、机械设备、电子行业,以药明康德、先导智能、卓胜微为代表,南京主要集中于电气设备、金融行业,以国电南瑞、华泰证券、南京银行为代表。常州、南通上市公司数量及市值规模处于第二梯队,工业实力较强,常州大型上市公司较多,南通仅有中天科技1家。其余地级市上市公司数量相对较少,尤其是淮安、盐城、宿迁,工业发展水平相对薄弱,连云港、宿迁分别拥有恒瑞医药和洋河股份,总市值规模尚可,对区域产业链有带动作用。

3、财政与债务

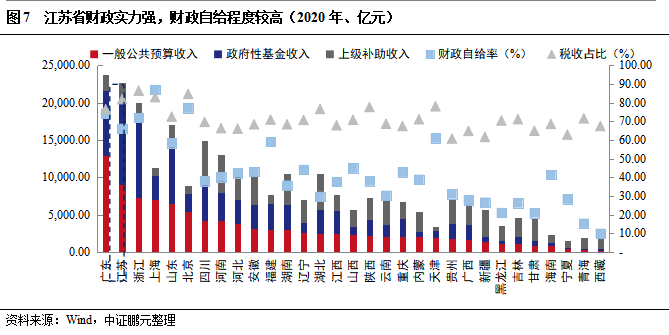

江苏省财政实力强,财政自给程度较高。2020年,江苏省一般公共预算收入9,059.0亿元,居全国第二,增速2.9%,其中,税收收入7,413.9亿元,占比81.8%,财政收入质量较高;政府性基金收入11,359.4亿元,总量位于全国第一,2020年同比增长22.8%,增速较快,主要得益于房地产市场景气度较高,当年度土地出让收入大幅增加。同期,一般公共预算支出13,682.46亿元,财政自给率为66.2%,排名全国5位,相对靠前。

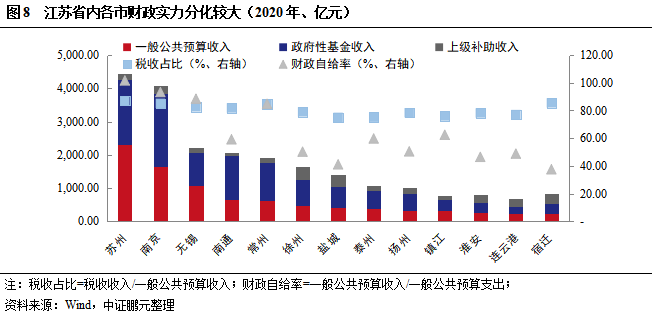

南京与苏州财政实力绝对领先,镇江、淮安、连云港和宿迁财政实力相对较弱;苏南(除镇江)财政自给率较高,宿迁、连云港、淮安、盐城则处于较低水平;南通、常州、盐城、徐州等地土地财政依赖度较高。2020年,苏州、南京财政实力(一般公共预算收入+政府性基金收入+上级补助收入)强,远超其他城市,分别达4,448.21亿元和4,100.50亿元,主要得益于发达的经济水平、较强的税收产出能力和大规模的土地出让;无锡、南通、常州、徐州财政实力较强,处于第二梯队,在1,500-2,500亿元之间;盐城、泰州、扬州财政实力在省内属于一般水平,处于第三梯队,在1,000-1500亿元之间;而宿迁、淮安、镇江和连云港财政实力相对较弱,分别为826.70亿元、798.35亿元、783.47亿元和680.19亿元。质量方面,各市税收收入占一般公共预算收入的比例均在75%以上,一般公共预算收入质量较高。财政自给率方面,苏州、南京、无锡、常州财政自给率均在80%以上,财政自给率较高,而宿迁、连云港、淮安、盐城财政自给率不足50%,处于较低水平。需关注的是,南通、常州、盐城、徐州政府性基金收入占比超过60%,土地财政依赖度较高,在房地产下行周期中,其财政实力受到的影响更为明显。

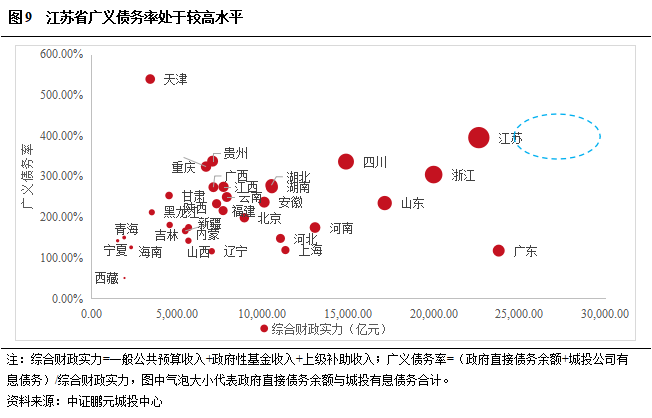

江苏广义债务率处于全国较高水平,债务负担偏重。截至2020年末,江苏地方政府债务余额为17,227.69亿元,城投有息债务规模达72,154.14亿元,两者合计89,381.83亿元,广义债务规模全国第一。广义债务率[(政府债务余额+城投有息债务)/(一般公共预算收入+政府性基金收入+上级补助收入)]为395.02%,排名全国(从高到低)第2位,处于较高水平。

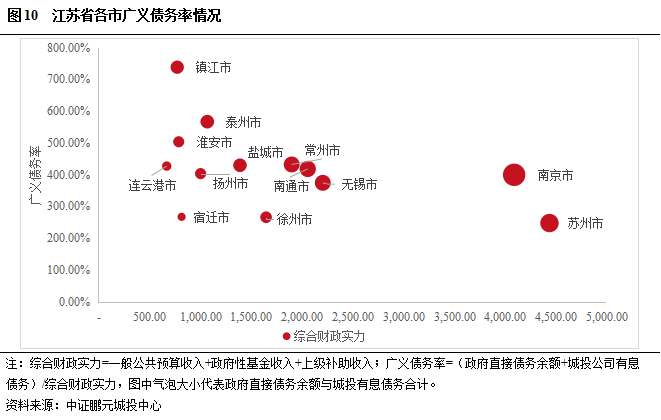

淮安、泰州、镇江广义债务率较高,债务负担较重。从广义债务规模(政府直接债务+城投有息债务)来看,南京、苏州广义债务规模均超过万亿,2020年末分别达18,430.71亿元和11,006.77亿元;其次分别为南通、无锡、常州、泰州、盐城、镇江,广义债务规模在5,000-10,000亿之间,其余依次为徐州、扬州、淮安、连云港、宿迁,广义债务规模在2,000-5,000亿之间。从广义债务率来看,苏州、徐州、宿迁广义债务率相对较低,在300%以内;其次分别为无锡、南京、扬州、南通、连云港、盐城、常州,广义债务率在300%-500%之间;淮安、泰州、镇江广义债务率较高,在500%-800%之间,债务负担较重。

4、区域金融资源

城农商银行资源主要集中于南京和苏州,四大行及股份制银行分布相对均匀,淮安、宿迁网点相对较少,金融资源获取难度相对较大。

由于城农商行贷款主要集中于本地,且对地方城投融资支持力度较大,与地方政府关系密切,出现突发事件时便于政府协调金融资源。具体来看,城商行方面,江苏省内共有4家城商行,分别是江苏银行、南京银行、苏州银行和江苏长江商业银行(靖江市)。江苏银行及南京银行总资产规模均超万亿元,苏州银行和江苏长江商业银行总资产规模相对较小。农商行方面,苏州5家农商行合计总资产规模超过5,000亿元,其次是常州。南京共3家农商行,分别是江苏紫金农商银行、溧水区农村商业银行和高淳区农村商业银行,溧水区农村商业银行和高淳区农村商业银行总资产规模数据缺失,故南京农商行总资产规模有所低估。整体来看,江苏省银行资源集中在苏南地区,省会南京城、农商行总资产规模合计值超17,000亿元,苏州城、农商行总资产规模合计值在9,000亿元左右,其余地区城农商行总资产规模合计值不足5,000亿元。

从四大行及股份行来看,设有网点的城市,地方城投更易获取信贷或投债资源。具体来看,南京、无锡、苏州、南通、徐州均设有四大行及全部12家股份制银行;常州、扬州、镇江拥有15家银行网点;而宿迁市仅有8家,可获取的金融资源相对较少。

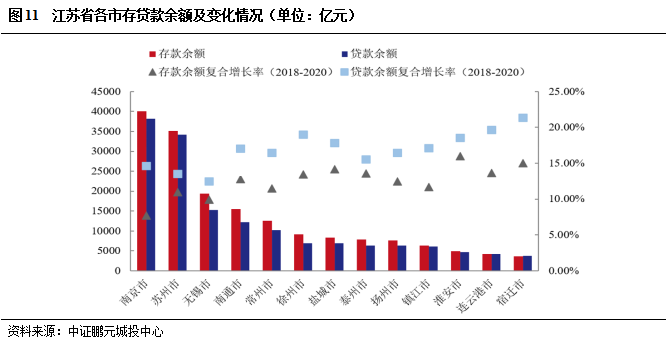

金融机构存贷款方面,近三年江苏省各地级市存贷款余额均呈现较快增长态势。截至2020年末,南京存贷款余额规模最大,其次是苏州,资金沉淀较多。无锡、南通、常州存贷款余额超万亿,其余地级市存贷款余额在万亿以下,其中淮安、连云港、宿迁存贷款余额在5,000亿以下,规模相对较小。

二、区域城投及融资情况二

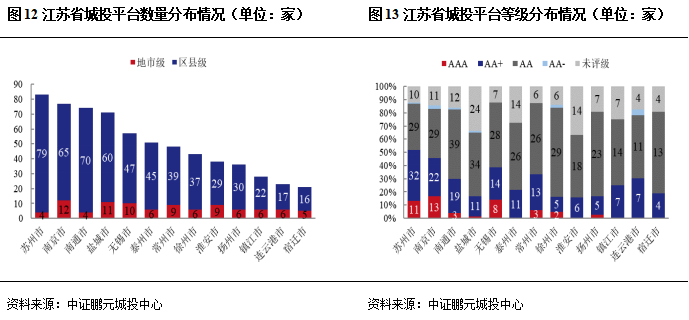

江苏省城投数量居全国首位,各市城投平台以区县级为主,苏南地区高等级平台占比较高。本报告统计范围内的江苏省城投平台共650家,居全国首位。按地级市划分,苏州、南京、南通和盐城城投平台数量居多,分别为83家、77家、74家和71家。镇江、连云港和宿迁城投平台不足30家。其余各市平台数量在30-60家之间。从行政级别来看,江苏省各市城投平台均以区县级为主,区县平台数量占比均在70%以上。从平台级别分布来看,AAA级平台主要集中在苏州、南京和无锡;盐城、泰州、淮安未评级城投平台数量较多。

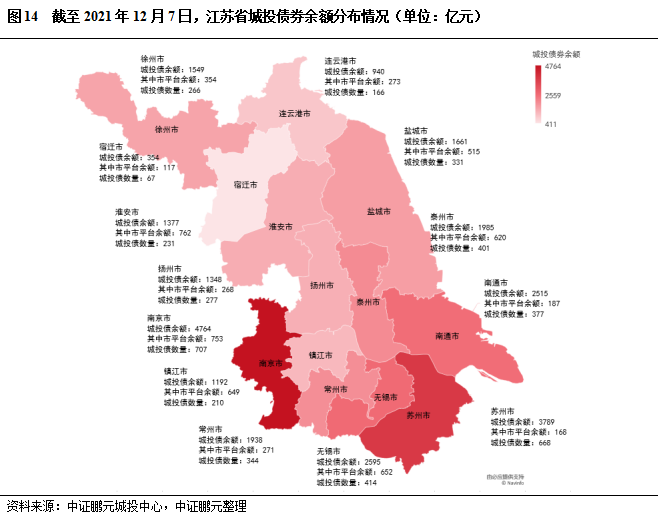

南京、苏州、无锡及南通市存续债规模较大,且债券发行下沉较为明显。截至2021年12月07日,统计范围内江苏城投平台存续债共4,459只,存续债余额26,006.29亿元,居全国首位。分地级市来看,南京存续债余额最高,超4,000亿元,其次是苏州,存续债余额为3,788.52亿元。无锡和南通存续债余额在2,500亿元左右,泰州、常州、盐城、徐州、淮安、扬州、镇江存续债规模在1,000-2,000亿之间,连云港和宿迁存续债规模较小,均不到1,000亿元。从行政级别来看,淮安、镇江区县级城投平台市场认可度较低,淮安9家市级平台(全市共38家)、镇江6家市级平台(全市共28家)分别占据了全市55.35%和54.42%的存续债余额,地级市城投发债比例较高;而苏州、南通地级市存续债余额占比在10%以下,债券发行下沉较为明显。

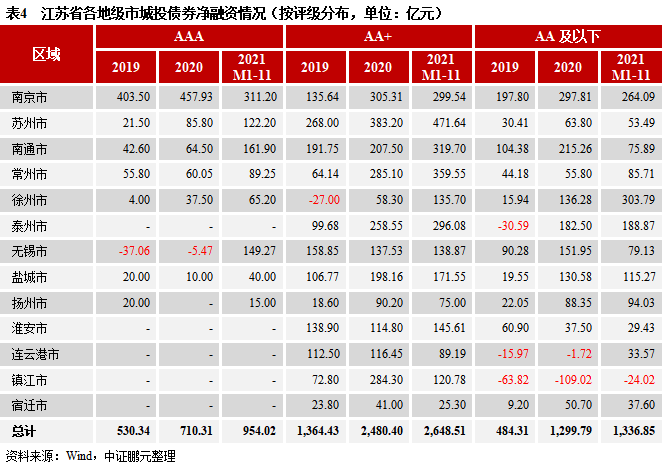

近三年江苏省各市城投债券基本均保持净融入态势,但AA及以下城投平台中,淮安、宿迁净融资额较小,泰州、连云港、镇江出现净融出情况,市场认可度较低。近三年江苏省各市城投债券基本均保持净融入态势,其中南京净融资额规模最大,但由于2021年1-11月偿付到期债券规模较大,净融资额有所下降。2021年净融资额下降的还有宿迁市和镇江市。其余各市2021年1-11月净融资额已超2020年全年净融资额规模。从评级分布来看,AAA级平台中,除无锡2019-2020年净融出外,其余均保持净融入,其中南京AAA级平台净融资规模占全市净融资额的比例较高;AA+级平台中,除徐州2019年净融出外,其余各市均保持较大规模的净融入规模;AA及以下平台中,徐州净融入规模大幅增长,常州、扬州逐年增长,泰州2019年净融出,2020年-2021年1-11月净融入规模大幅增长;需关注的是,淮安净融入规模持续下降,2021年1-11月,净融资规模仅为20亿元,连云港2019-2020年连续两年净融出,2021年1-11月净融入,但规模不大,而镇江连续三年净融出,且规模较大,主要系镇江市近三年偿付到期规模较大,且低等级城投平台市场认可度较低,债券融资不畅。

2、债券期限结构和再融资利率

镇江、连云港、泰州、常、扬州市城投短期债务占比较高,短期债务循环压力较大;镇江、泰州、淮安、盐城城投融资成本较高。债务期限结构方面,有4家地级市短期债务占比超过40%,短期债务循环压力较大,分别为镇江、连云港、泰州、常州、扬州;有3家地级市短期债务占比低于30%,分别为苏州、徐州、南京。再融资利率方面,镇江、泰州、淮安、盐城城投再融资利率在6%以上,融资成本较高,而南京和苏州融资利率低于5%,融资成本较低。

3、非标融资情况

苏北区域非标占比较高,债务压力较大。截至2020年末,江苏省各地级市非标债务占总债务的平均比例为8.58%,苏北地区城投非标债务占总债务比例较高,其中盐城、连云港、徐州、泰州、宿迁均在10%以上,非标作为补充性的融资工具,融资成本较高,一方面说明区域内债务成本管控不严,融资较为无序,另一方面说明区域融资较为紧张,债务滚动压力较大。苏南地区(除镇江)城投非标债务占比均低于5%,其中苏州仅为2.15%,融资环境较好。

4、债券到期分布

江苏省债券到期分布总体较为均匀,镇江、泰州、淮安、盐城等存在较大的短期偿付压力。截至2021年11月3日,江苏省城投平台存量债券余额合计27,116亿元。从到期时间来看,2022-2024年,江苏省到期债券规模分别为5,929亿元、4,944亿元、7,316亿元,分别占存量债券余额的21.87%、18.23%和26.98%,到期分布较为均匀。从2022年的情况来看,苏南地区到期债券规模较大,其中南京和苏州到期债券规模分别为876亿元和800亿元,而镇江和常州面临较高的到期债券占比,占其全部债券余额的比例分别为31.23%和29.65%。泰州、镇江、淮安、盐城2022年债券到期压力较大,到期债券规模分别为其一般公共预算收入(以2020年数据测算)的1.38倍、1.29倍、1.19倍和1.16倍。

经济财政实力较弱、债务率较高的弱区域弱资质城投信用利差较高,且一旦走扩较难恢复

江苏省各市城投债信用利差分化较为明显,镇江、泰州、盐城、淮安、连云港城投信用利差较高,而苏州、南京、无锡、常州、南通、扬州城投信用利差相对较低,徐州和宿迁结构分化较大,高等级(AA+)城投信用利差较低,低等级(AA)城投信用利差较高。镇江、泰州、盐城、淮安、连云港经济财政实力相对偏弱,城投平台数量众多,存在融资无序、政府管控不严等情况,债务规模较大,债务率较高,存在较大的偿债压力,其信用利差较高,反映了其风险补偿情况。苏南(除镇江)、南通经济财政实力较强,债务率尚可,金融资源丰富,信用利差较低。

从信用利差走势来看,受永煤违约事件影响,2020年11月份以来,江苏各市城投信用利差出现不同程度走扩。其中,区域资质较强的苏州、无锡和南京利差走扩幅度较小,而区域资质相对偏弱的镇江、淮安、盐城、泰州、连云港利差走扩幅度较大。2021年初以来,苏州、南京、无锡、常州、南通、扬州城投信用利差均逐渐收窄,其中盐城、镇江、泰州、连云港、淮安高等级(AA+)城投信用利差略有收窄,而低等级(AA)城投信用利差保持高位震荡态势,市场风险偏好较低时,弱区域弱资质城投信用利差一旦走扩较难恢复。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~