截至3月30日,共有26家上市券商发布2021年年报,其中中信证券、国泰君安、华泰证券等9家大型券商当年的归母净利润超过百亿元

作者:新华财经面包财经

截至3月30日,共有26家上市券商发布2021年年报,其中中信证券、国泰君安、华泰证券等9家大型券商当年的归母净利润超过百亿元。

在上述26家上市券商中,华林证券和第一创业的归母净利润同比下降,其余24家券商的归母净利润均较上年有所增加,中原证券的归母净利润同比增速接近4倍,东方证券的归母净利润几乎同比翻番。

在以净资本为核心的监管体系中,2021年多家券商通过股权融资补血,使得净资本总规模显著扩张。在已披露2021年年报的上市券商中,中信证券的年末净资本超过千亿元,国泰君安的年末净资本超过900亿元。

此外,海通证券、东方证券确认了超10亿元的较大金额信用减值损失,主要源自应收融资租赁款和买入返售金融资产。

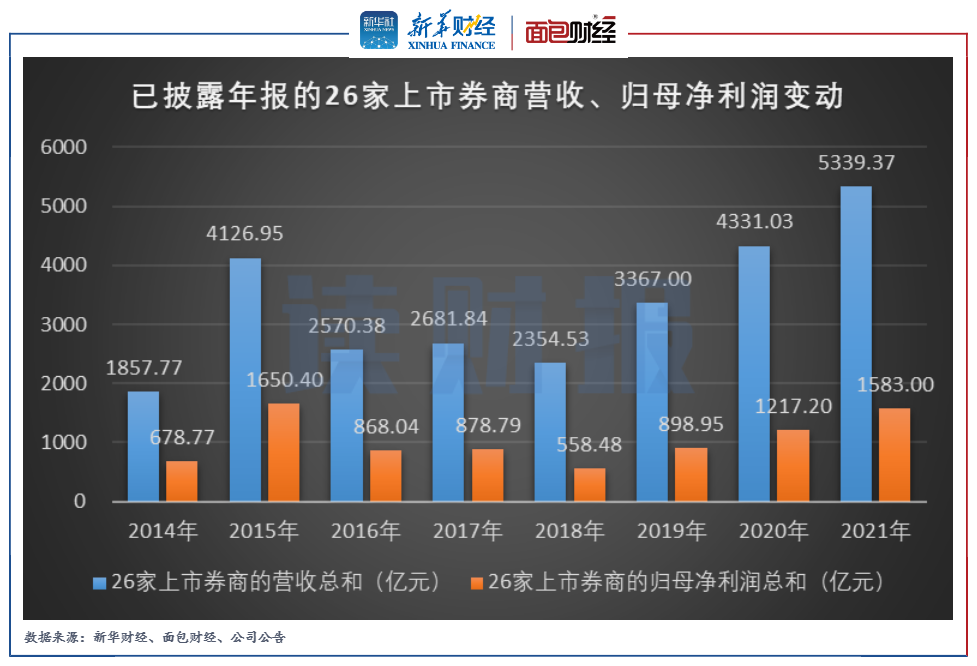

截至3月30日,中信证券、国泰君安、华泰证券等26家上市券商发布2021年年报,合计实现营收和归母净利润分别为5339.37亿元和1583亿元,同比分别增加约23%和30%。

图1:已披露年报的26家上市券商营收、归母净利润变动

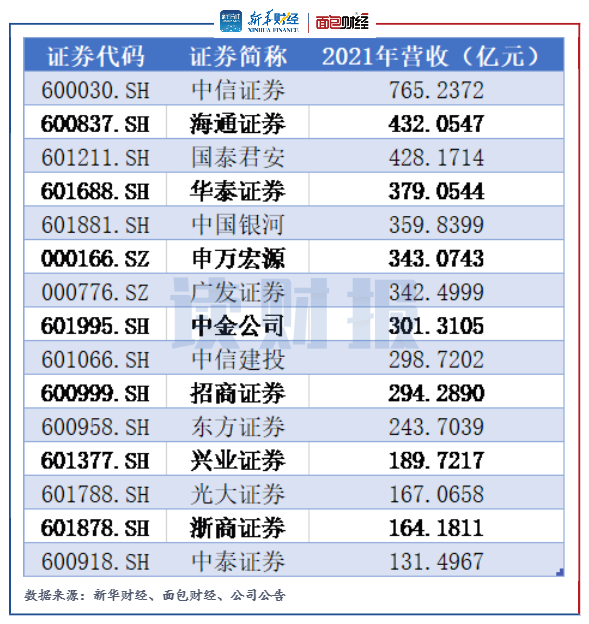

在已披露2021年年报的上市券商中,华林证券当年的营收同比下滑,其余券商的营收均有所增长。其中,中信证券、海通证券、国泰君安等8家大型券商的营收超过300亿元。

图2:已披露2021年年报的营收最高的15家券商

在已披露2021年年报的上市券商中,中信证券、国泰君安、华泰证券等9家大型券商的归母净利润超过百亿元。数据显示,报告期间,中信证券在营收和归母净利润两方面,均为“行业第一”。

图3:已披露2021年年报的归母净利润最高的15家券商

此外,在归母净利润超过百亿元的大型券商中,招商证券的净利润率较高,接近四成,而海通证券和中国银河的净利润率不足三成。

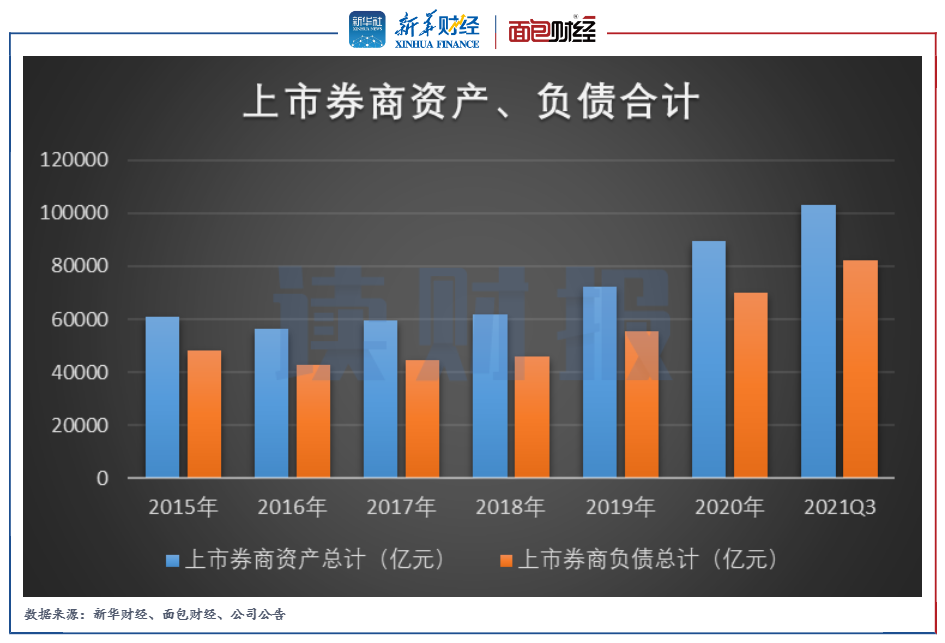

数据统计显示,2016年至2021年三季度,合计40余家上市券商的总资产和总负债呈现出上升趋势,整体而言,券商规模持续扩张。

图4:上市券商资产、负债总计

对已披露2021年年报的26家上市券商,合计期末净资本超过1万亿,较上年增加超1成。其中,中信证券的期末净资本超过千亿元,国泰君安的净资本超过900亿元。值得一提的是,中信证券在2022年年初通过配股募得资金超220亿元。

在2021年年末净资本排名前15位的上市券商中,东方证券和兴业证券的净资本较上年末小幅下滑。

图5:已披露2021年年报净资本规模最高的15家上市券商

在当前以净资本为核心的风险监控与预警制度下,券商的净资本规模成为反映其风控能力的重要指标之一。此外,传统经济业务同质化严重且佣金率下滑,也促使各大券商向资本中介、投资业务等资本消耗型业务转型发展。2021年,多家上市券商通过定增和配股的股权融资方式“补血”。

图6:2021年实施定增和配股的上市券商

2021年年末,天风证券、红塔证券和国联证券的净资本分别为168.25亿元,211.29亿元和148亿元,同比增幅接近或高于50%,上述券商在年内均通过股权融资方式完成了补血。

除了净资本,证监会还规定了风险覆盖率、资本杠杆率、流动性覆盖率和净稳定资金率四个核心风控指标。观察发现,报告期间,多家券商的风控指标较上年有所下滑。

在净稳定资金率方面,本期末华林证券和中原证券的指标数值分别为176.69%和140.92%,同比分别下降29.45个百分点和28.38个百分点,降幅较大。此外,天风证券的本期期末净稳定资金率为121.82%,较上年有所下降且逼近预警线120%。

图7:2021年净稳定资金率同比降幅较大的前十家上市券商

在流动性覆盖率方面,本期末第一创业和国联证券的流动性覆盖率分别为234.52%和219.28%,同比降幅却均超过100个百分点,显著下降。此外,当期期末,中信证券的流动性覆盖率为140.76%,较上年年末小幅下降且逐步逼近120%的预警线。

图8:2021年流动性覆盖率同比降幅较大的前十家上市券商

在风险覆盖率方面,本期末海通证券的风险覆盖率为200.25 %,同比降幅为144.2个百分点,显著下降。

图9:2021年风险覆盖率同比降幅较大的前十家上市券商

2021年,海通证券、东方证券确认的信用减值损失超过10亿元,金额较高,对其当期的盈利能力造成较大不利影响。研究发现,券商主要对买入返售金融资产确认信用减值。

图10:2021年确认大额信用减值损失的前十大上市券商

研究发现,在上述10家确认较大金额信用减值损失的券商中,东方证券、广发证券等4家公司的买入返售金融资产是产生信用减值损失的主要来源。另外,报告期间,海通证券确认了超30亿元信用减值损失,其中超10亿元是针对应收融资租赁款确认的,当期期末,海通证券应收融资租赁款的账面价值为334.73亿元,同比减少约三成,但由其产生的信用减值损失仍较高。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~