没有超级周期,但比“昙花一现”的更具持续性

作者:李宗光

来源:经济机器(ID:EconomicMachine)

年初,我们在《2021年十大配置观点》中提出,我们旗帜鲜明提出:

1)卖出过贵核心资产;

2)A股的机会在周期复苏和疫情修复板块。

3)大宗商品上半年高景气状态仍将持续。

从年初至今的表现看,方向基本符合预期。如果说,有什么超预期的,那就是,大宗商品暴涨和周期暴动,比预期来的更猛烈、更坚决。股市方面,30个中信一级行业中,周期和金融在涨幅前十中占据了8个,钢铁、煤炭、有色金属等大宗商品相关行业涨幅位居前三,远跑赢其他行业(图1)。

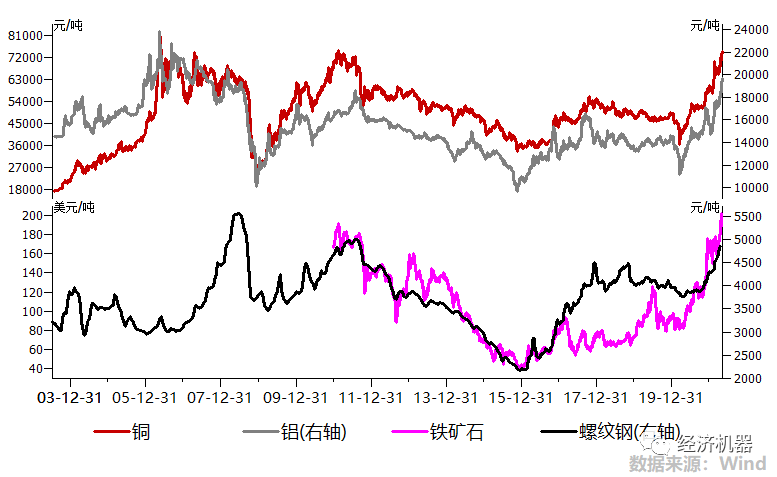

从大宗商品价格看,更是持续暴涨,近期纷纷创出近十年新高。伦铜突破1万美元/吨;沪铝突破19000元/吨,超过了2009年“四万亿”时期的高点;螺纹钢价格突破5600元/吨,已经是历史新高(图2)。

图2、部分大宗商品现货价格

昙花一现or 超级周期?

1)谨慎派:周期“暴动”只是昙花一现,反弹就走。其主要逻辑是,疫情导致的供应链断裂是暂时的,经济活动正常化带来的积攒性需求(Pent-up demand)是不可持续的,因此供需失衡不可持续。

2)乐观派:大宗商品迎来超级周期,及时上车,扶稳坐好。其主要逻辑是,碳中和和新能源下,大宗商品供需格局优化,叠加美国持续刺激,大宗商品价格的上涨是可持续的,也才刚刚开始。

整体来看,两者确实都有道理。在没有大的经济复苏情景下,疫情扭曲了使供需错配的扭曲被放大,一旦修复,大宗商品价格可能面临回落,谨慎派有充分理由。尤其地,在价格上涨阶段,喊超级周期,是否是一种“情绪杠杆”的放大?同样地,乐观派讲超级周期,其提到的新能源结构性需求、碳中和和美国刺激,逻辑似乎也很扎实,这次或许真的不一样。

世界是复杂的,绝非黑白二分这么简单。个人认为,多重条件约束下,本次周期“暴动”,很可能介于“昙花一现”和超级周期之间,高景气维持的时间可能比预期维持的更久,波动中枢会上一个台阶,但对于超级周期,还是保持谨慎态度。

1)中国需求整体平稳。中国消费了全球近40%的大宗商品,其中铜铝消费超过一半,因此中国需求是决定是否有超级周期的关键。根据十四五和二零三五年远景规划,我国经济增速整体是逐步回落的,未来几年会回落至5%甚至更低。同时,随着服务业的占比上升,经济发展的“含碳量”也在降低,即对大宗商品的需求大概率会低于经济增速。

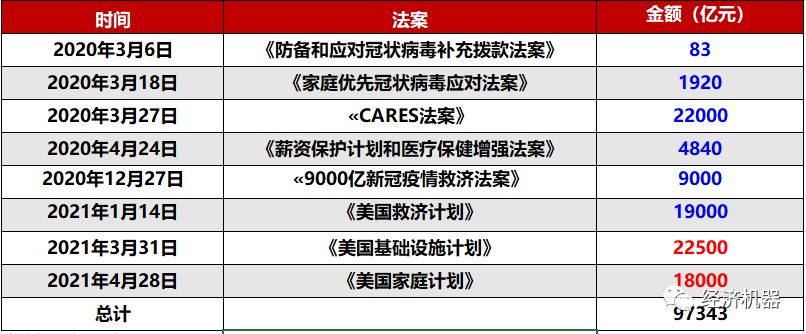

2)美国需求改善概率在上升。美国消费了全球约15%的大宗商品,是第二大能源消耗国。疫情以来,美国政府已经推出并经国会批准了高达5.7万亿美元的财政刺激方案。拜登誓言与中国竞争,计划额外推出4万亿美元基础设施建设刺激计划。如果这些方案都通过,则未来十年内,将有近10万亿美元的刺激方案落地(图3)。尤其考虑到基础设施较为耗能,其对大宗商品需求将会增加。

图3、2020年以来,美国财政刺激法案

3)碳中和和新能源转型。这个对不同商品的需求影响差别非常大,更多的是想象。对于煤炭、原油需求是显著的负面冲击。碳中和要求风能、光伏、水电等可再生能源占比显著上升。对于铜,据测算,一辆电动车约消耗70公斤铜,去年一年销量仅为300万辆,短期影响非常有限。

整体来看,在中国需求稳中趋缓、美国需求出现改善、新能源短期影响有限的基础情景下,大宗商品需求整体保持稳中向好,好于过去10年的增速,但仍然远不及2000-2010年的增速。

1)疫情。从近期走势看,疫情的影响有可能比预期的更久。之前预期,年底内全球群体免疫,目前看是不可能的。未来2-3年内,疫情仍可能出现反复,将对全球供应链造成一定扰动。新兴市场国家是防疫的薄弱环节,由于部分金属和原材料(比如铜、铁矿石、铝土矿等)多产于新兴市场,短期内供应链中断的风险仍然存在。

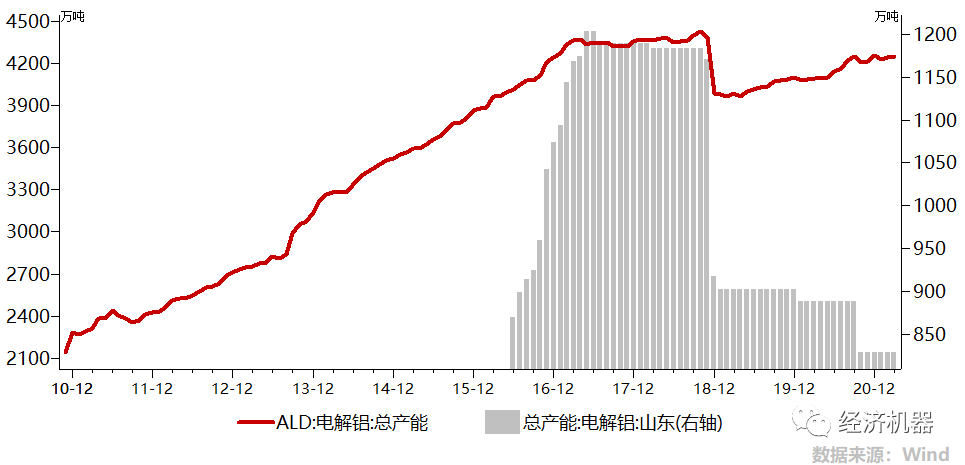

2)我国供给侧改革。这个是过去几年,影响大宗商品供给的最重要因素。过去几年,我国对钢铁、水泥、电解铝、玻璃等行业进行了力度空前的供给侧改革,核心就是去产能。在需求保持稳定,甚至小幅增长情况下,供给持续压缩,使“4万亿刺激”导致的产能过剩问题近年来显著缓解。以电解铝为例,“合规产能”从最高的4428万吨,一度降至3963万吨。考虑到之前有很多不合规产能在运行,实际去产能力度更大。其中山东产能从1200万吨,降至828万吨,降幅高达30%。

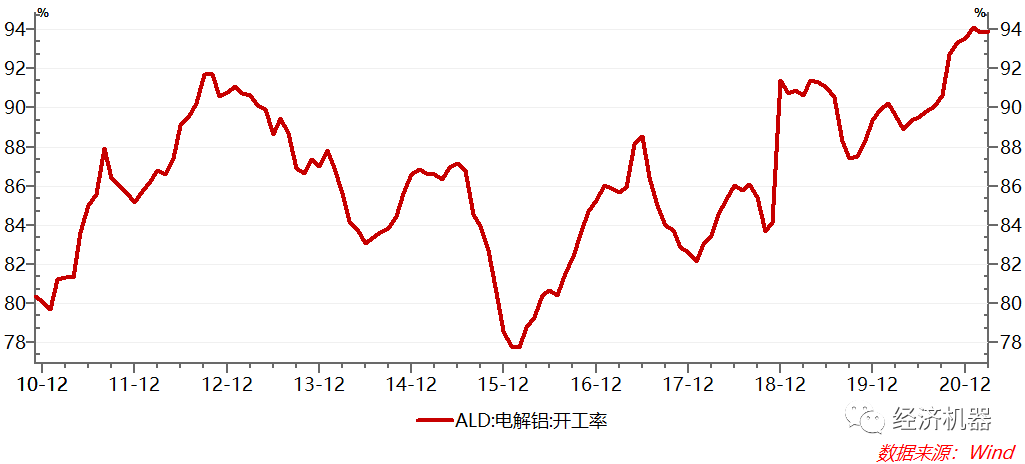

经过多年去产能努力,部分大宗商品供过于求的状况得到根本缓解,基本处于供求平衡的状态。以电解铝为例,最新产能利用率已经达到94%,基本处于满负荷运行状态。

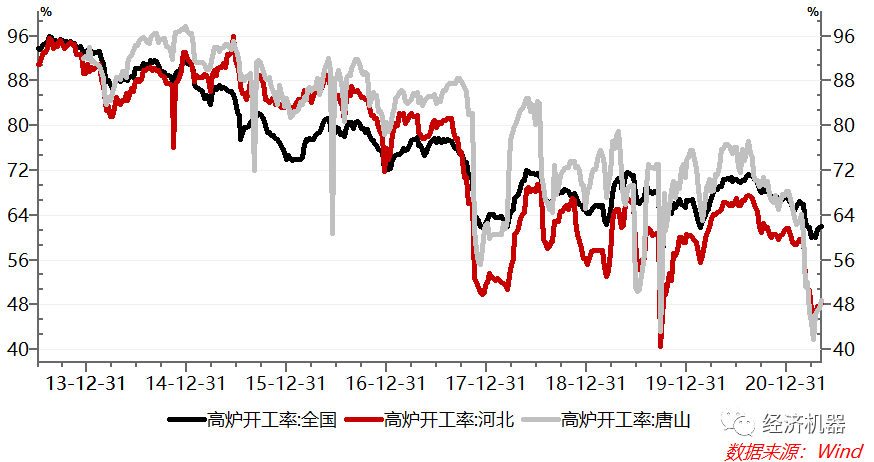

3)环保风暴。金山银山不如绿水青山。建设绿色中国,是地方政府考核的硬杠杠和“高压线”。一旦环保排名倒数,轻则主要负责人诫勉谈话,重则下台负责。相反,新时代淡化了对经济增速的要求,不追求高增长成为一种“共识”。在环保硬约束、增长有弹性的情况下,各级地方政府将“环保”置于“增长”之上,环保限产始终处于高压状态。比如,3月19日,唐山发布钢企限产最新措施,全市全流程钢铁企业3月20日至12月31日减排比例达到30%-50%。目前河北和唐山高炉开工率仅有48%,远低于全国62%的水平(图6)。

正常市场机制下,价格上涨,产能利用率提高,供给增加,从而平抑价格。但在环保硬约束下,没有更高层的首肯,钢铁等大宗商品增加供给平抑价格的难度不小。

4)碳中和。碳中和是国家战略和一号工程,其对大宗商品供应约束十分显著。尤其是很多高耗能行业,如电解铝,将会形成硬约束,其力度比环保风暴更严重。将来这些产能要么置换成水电铝,要么移出国内。

整体来看:

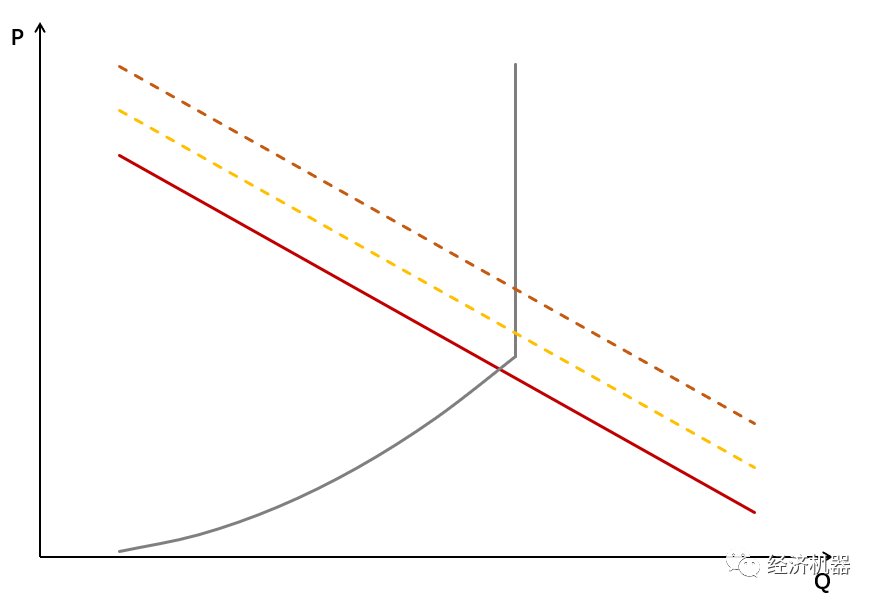

2)环保风暴和碳中和使供给形成硬约束,很难在价格信号刺激下,释放出产能,处于市场失灵状态。

3)在供需临界点和供应硬约束下,任何一个供给或需求的扰动,都有可能导致价格的暴涨,大宗商品市场的需求-价格弹性大幅增加(图7)。

综合供给和需求,我们判断:

1)尽管需求很难重现2000-2010年的“黄金十年”场景,但供需基本平衡下,价格难以再向前几年那样暴跌,波动中枢整体上一个台阶,行业格局显著改善;

2)供给弹性大幅下降下,市场信号失灵风险上升,微小的供给或需求扰动下,价格将间歇性出现暴涨或暴跌,波动上升;

3)超级周期缺乏需求基础,即便价格出现暴涨,其持续性仍然不强。

投资者如何应对周期暴动?

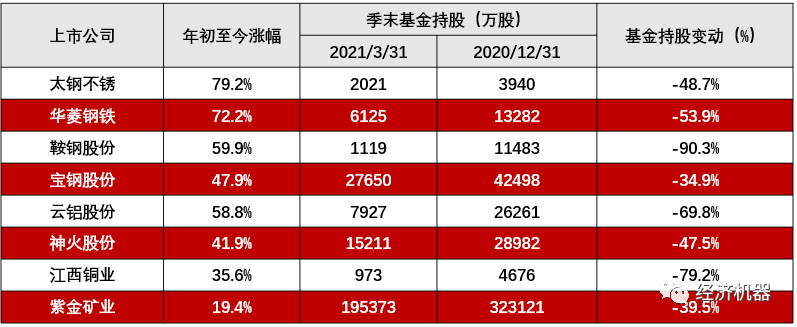

这波大宗商品暴涨,起始于2020年3月疫情期间,主要是政策刺激预期叠加疫情带来的供应链中断。从个股的机构持股看,2020年四季度,大部分涨势较好的周期龙头基金持股都出现了明显增加,表明虽然权益市场较商品市场滞后两个季度启动,但也基本有效地反映了基本面的改善。

但到了一季度末,大部分周期龙头股季末基金持仓都出现了显著的下降,部分龙头股基金持仓下降了70%-90%(图8),表明机构投资者对本轮周期暴动的判断就是“昙花一现”,投资策略就是“逢高建仓,见好就收”,更多的是就是前期投资的逢高“解套”。这个并不难理解,一方面,过去十年,几轮周期股反弹都是暴涨暴跌,波动极大,持续性和夏普比率极差,一追高就被套,赚钱效应几乎为负。比如2014-15年和2016-18年两轮,涨幅巨大,但最后都跌回原点,持有期稍微拉长基本就是深套。

另一方面,市场上大部分基金经理,尤其是明星基金经理,都是医药、消费或科技研究员出身,对于宏观和周期走势天然陌生。走出“舒适区”本身需要极大勇气,再加上周期股本身“糟糕的历史记录”,大部分基金经理和机构资金基本无视了年初以来这波周期暴动。

图8、部分周期龙头季末基金持仓变化

注:所有数据均为公开数据,所提个股仅为研究分析需要,不可用作任何推荐或投资建议。

在周期暴动力度和持续性超预期的基础情景下,这意味着市场对于大宗价格的暴涨和基本面的改善反映极不充分,且存在滞后。后期一旦这一情景得以确认,意味着股价仍有较大向上修正的空间。比如,如果电解铝价格波动中枢一旦能够稳定在1.7万-2万元/吨,那么很多龙头P/E可能仅有4-5倍。

从博弈角度看,核心资产调整仍然极不充分,估值仍处于极端贵的水平,大部分资金仍试图“坚守待变”。历史表明,大部分资金根本没有风险承受能力穿越周期,只要调整时间和幅度超预期,叠加另一边的周期景气持续性超出市场预期,那么部分“后知后觉”的资金流入周期的空间仍然存在,从这个角度看,权益市场的周期暴动可能尚未走完。

(本文只是对大类资产走势进行探讨,文中所提个股仅为研究分析需要,不做任何个股推荐,勿请谨慎对待。)

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~