目前有45家上市银行公布了今年前三季度经营情况。4家港股上市银行仅公布了总资产、净利润等个别指标

作者:毛小柒

来源:涛动宏观(ID:jinrongjianghu123123)

【正文】

目前有45家上市银行公布了今年前三季度经营情况(包括国有大行6家、10家股份行、17家城商行以及12家农商行)。

其中,4家港股上市银行仅公布了总资产、净利润等个别指标,另外全部41家A股上市银行以20页左右的篇幅呈现了其今年前三季度的简要经营情况。

整体上看,上市银行之间分化较为明显,资产质量趋于向好,贷款增速继续远高于总资产增速、存贷比指标继续攀升的特征仍然是大方向,拨备前利润与归母净利润之间分化明显也表明归母净利润指标的代表性趋于下降。

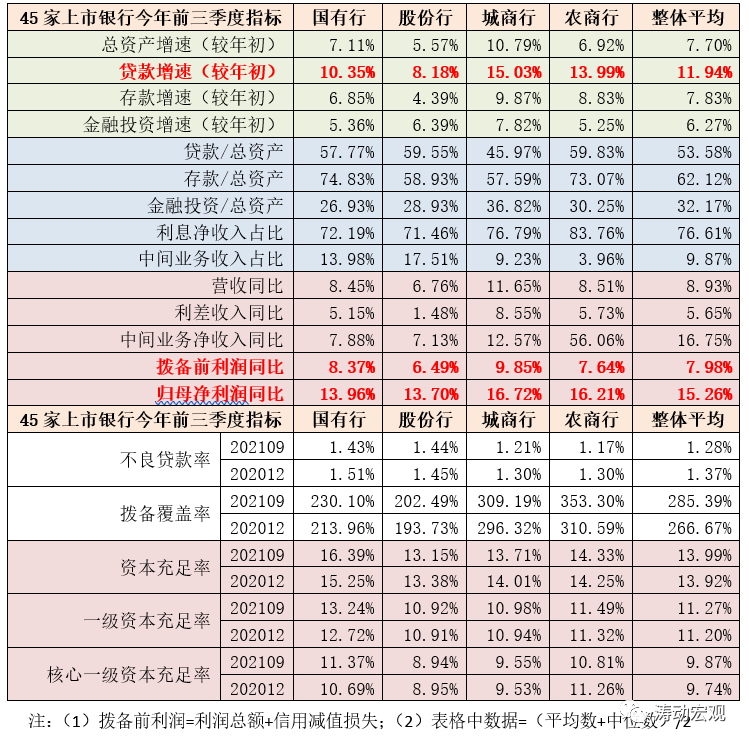

(一)以规模指标来看,今年前三季度总资产平均增速为7.70%,其中,国有行、股份行、城商行与农商行分别为7.11%、5.57%、10.79%和6.92%。可以看出贷款增速普遍远高于总资产增速,银行业务回归传统的步伐仍在加快,存贷比呈现继续上升的态势,也意味着资本补充压力持续存在。

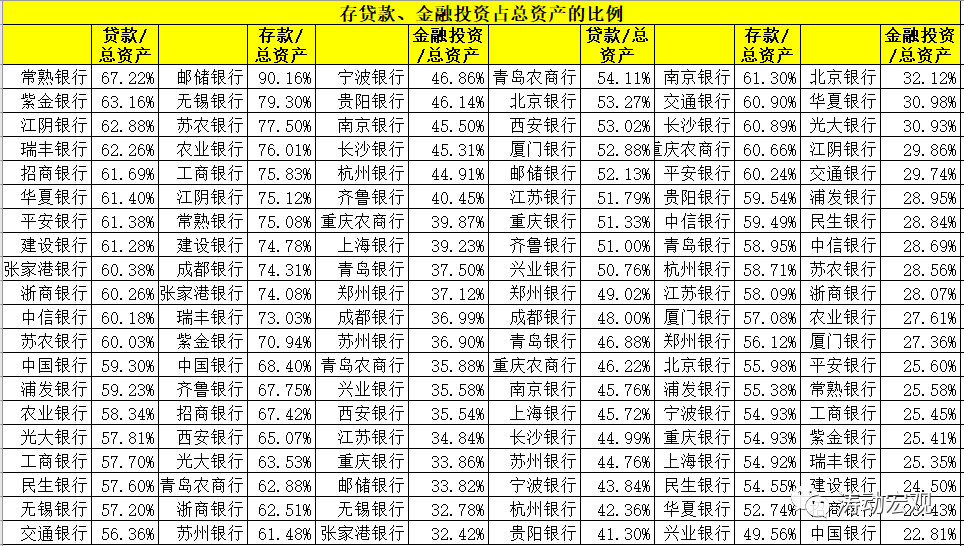

(二)以结构指标来看,上市银行的贷款、存款、金融投资占其总资产的平均比例分别为53.58%、62.12%、32.17%。其中,贷款占比最高的是股份行和农商行(接近60%)、最低的是城商行(46%左右),存款占比最高的是国有行与农商行(73%以上)、最低的是城商行与股份行(低于60%),金融投资占比最高的是城商行(37%左右)、最低的是国有行(27%左右)。

(三)以业绩指标来看,营收、利差收入、中间业务净收入、拨备前利润与归母净利润同比增速分别为8.93%、5.65%、16.75%、7.98%和15.26%。以营收同比来看,城商行最高(平均位于11-12%之间)、股份行最低(低于7%)。此外,拨备前利润同比普遍远低于归母净利润,这意味着计提拨备对业绩指标的影响较大,归母净利润的指示意义有所下降。

(四)以资产质量指标来看,不良贷款率和拨备覆盖率平均分别为1.28%和285.39%,即资产质量情况较2020年底有所改善。同时我们看到,和整体商业银行相比,上市银行的资产质量明显更优。

(五)以资本情况来看,资本充足率、一级资本充足率与核心一级资本充足率分别为13.99%、11.27%和9.87%,较2020年底有所提升。不过,整体来看,股份行和城商行的资本补充压力较大,核心一级资本充足率偏低。

规模指标主要涉及总资产、存贷款及金融投资。

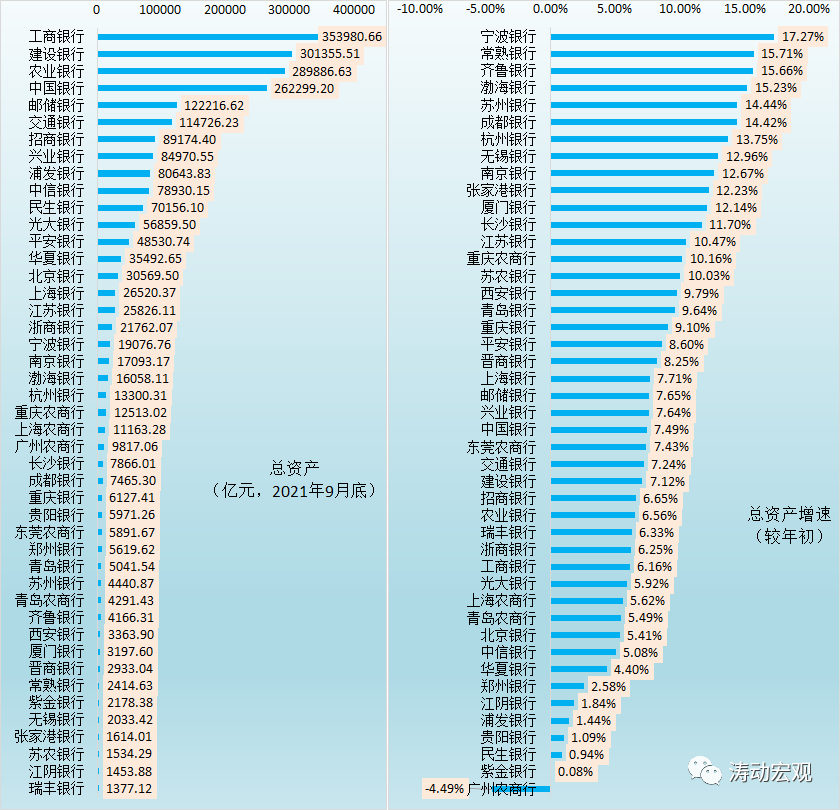

45家上市银行的总资产规模227.19万亿。其中,6家银行超过10万亿(合计144.45万亿)、6家位于5-10万亿之间(合计46.07万亿)、12家位于1-5万亿之间(27.79万亿)、8家位于0.50-1万亿之间(合计5.38万亿)。

从总资产增速来看,15家银行超过10%、8家银行低于5%。其中,宁波银行较年初增长17.27%、常熟银行15.71%、齐鲁银行15.66%、渤海银行15.23%、苏州银行14.44%、成都银行14.42%、杭州银行13.75%。

再比如,广州农商行总资产较年初下降4.49%,紫金银行、民生银行、贵阳银行、浦发银行、江阴银行、郑州银行以及华夏银行的总资产较年初分别增长0.08%、0.94%、1.09%、1.44%、1.84%、2.58%和4.40%。

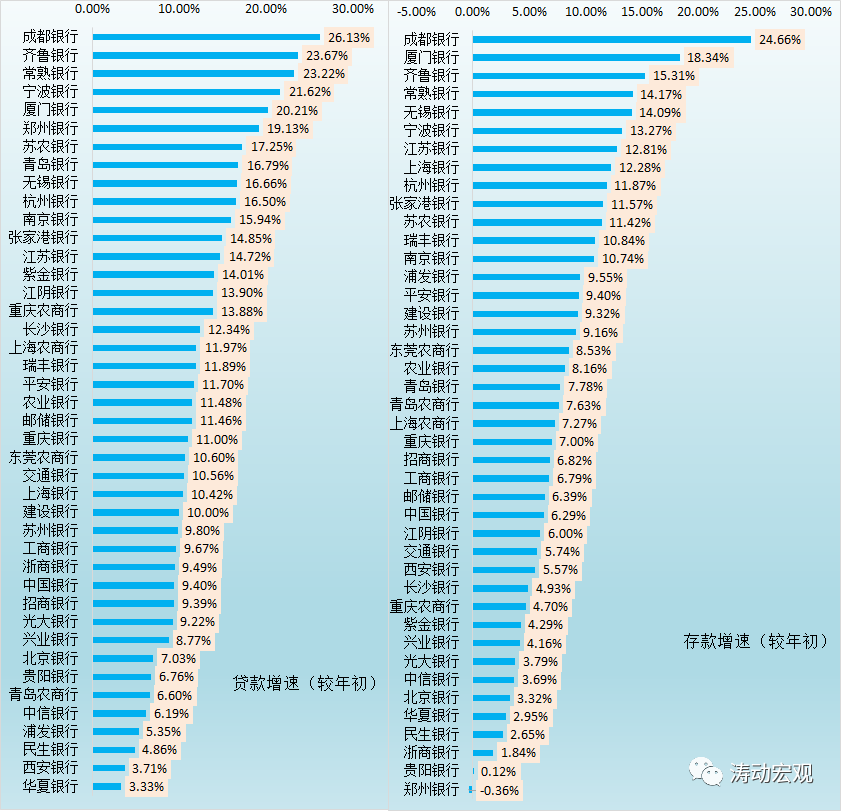

1、从贷款增速来看,11家银行超过15%,从高到低依次为成都银行(26.13%)、齐鲁银行(23.67%)、常熟银行(23.22%)、宁波银行(21.62%)、厦门银行(20.21%)、郑州银行(19.13%)、苏农银行(17.25%)、青岛银行(16.79%)、无锡银行(16.66%)、杭州银行(16.50%)、南京银行(15.94%)。

2、从存款增速来看,13家银行超过13%,12家银行低于5%。其中,成都银行增长24.66%、厦门银行增长18.34%、齐鲁银行增长15.31%、常熟银行增长14.17%,郑州银行下降0.36%,贵阳银行和浙商银行分别微增0.12%和1.84%。

从金融投资占总资产的比例来看,有6家银行超过40%、9家银行位于35-40%之间,主要以城商行和农商行为主,从高到低依次为宁波银行(46.86%)、贵阳银行(46.14%)、南京银行(45.50%)、长沙银行(45.31%)、杭州银行(44.91%)、齐鲁银行(40.45%)、重庆农商行(39.87%)、上海银行(39.23%)、青岛银行(37.50%)、郑州银行(37.12%)、成都银行(36.99%)、苏州银行(36.90%)、青岛农商行(35.88%)、兴业银行(35.58%)、西安银行(35.54%)。

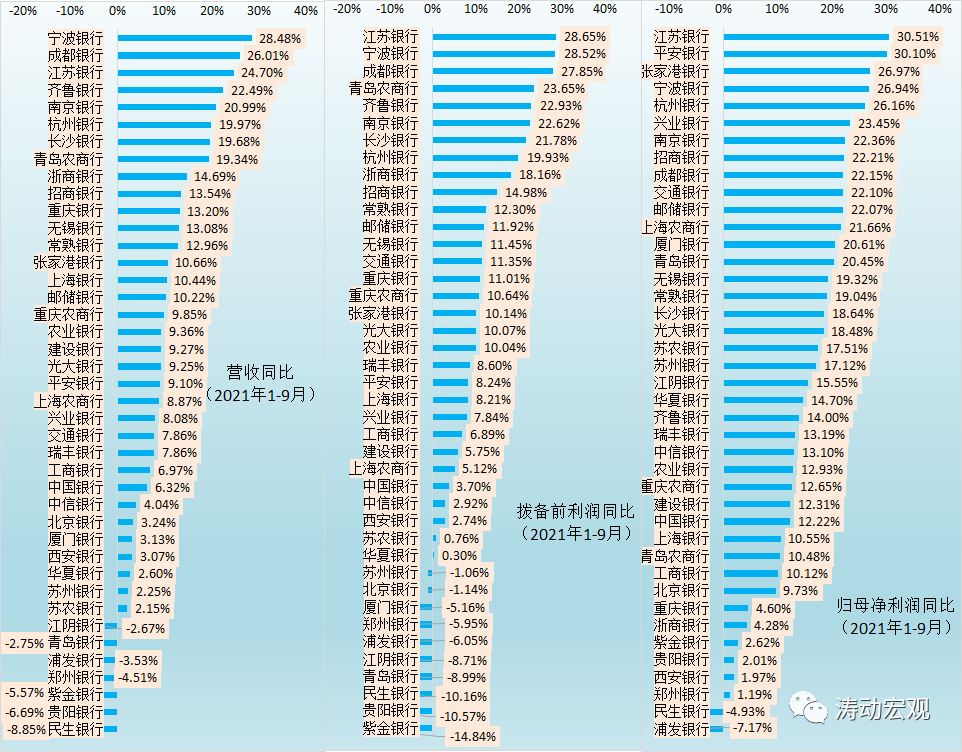

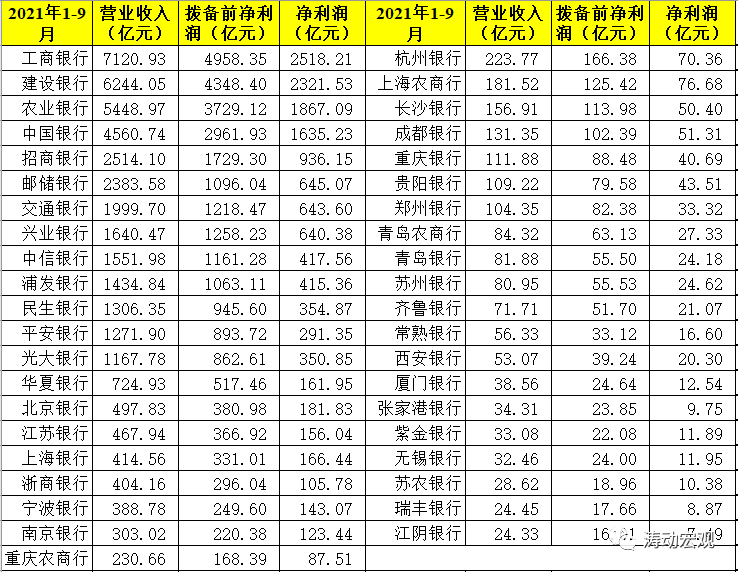

今年前三季度,有16家银行的营收同比增速超过10%,7家银行的营收同比出现了下降。其中,营收同比增速从高到低依次为宁波银行(28.48%)、成都银行(26.01%)、江苏银行(24.70%)、齐鲁银行(22.49%)、南京银行(20.99%)、杭州银行(19.97%)、长沙银行(19.68%)、青岛农商行(19.34%)、浙商银行(14.69%)以及招行(13.54%)。营收同比出现下降的银行主要有民生银行(-8.85%)、贵阳银行(-6.69%)、紫金银行(-5.57%)、郑州银行(-4.51%)、浦发银行(-3.53%)、青岛银行(-2.75%)、江阴银行(-2.67%)。

今年前三季度,归母净利润与拨备前利润之间继续出现分化。

今年前三季度,有14家银行的归母净利润同比增速超过20%、32家银行的归母净利润同比增速超过10%、2家银行的归母净利润同比出现下降。

其中,归母净利润同比增速从高到低依次为江苏银行(30.51%)、平安银行(30.10%)、张家港银行(26.97%)、宁波银行(26.94%)、杭州银行(26.16%)、兴业银行(23.45%)、南京银行(22.36%)、招商银行(22.21%)、成都银行(22.15%)、交通银行(22.10%)等。归母净利润同比增速较低的银行主要有浦发银行(-7.17%)、民生银行(-4.93%)、郑州银行(1.19%)、西安银行(1.97%)、贵阳银行(2.01%)。

今年前三季度,有7家银行的拨备前利润同比增速超过20%、19家银行的拨备前利润同比增速超过10%、10家银行的拨备前利润同比出现下降。

其中,拨备前利润同比增速从高到低依次为江苏银行(28.65%)、宁波银行(28.52%)、成都银行(27.85%)、青岛农商行(23.65%)、齐鲁银行(22.93%)、南京银行(22.62%)、长沙银行(21.78%)。拨备前利润同比增速较低的银行主要有紫金银行(-14.84%)、贵阳银行(-10.57%)、民生银行(-10.16%)、青岛银行(-8.99%)、江阴银行(-8.71%)、浦发银行(-6.05%)、郑州银行(-6.95%)、厦门银行(-5.16%)、北京银行(-1.14%)和苏州银行(-1.06%)。

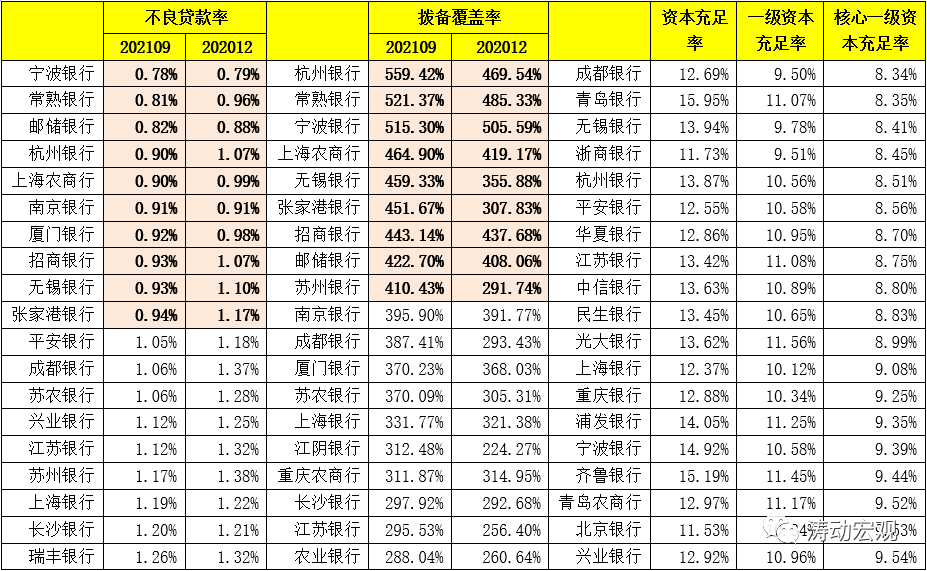

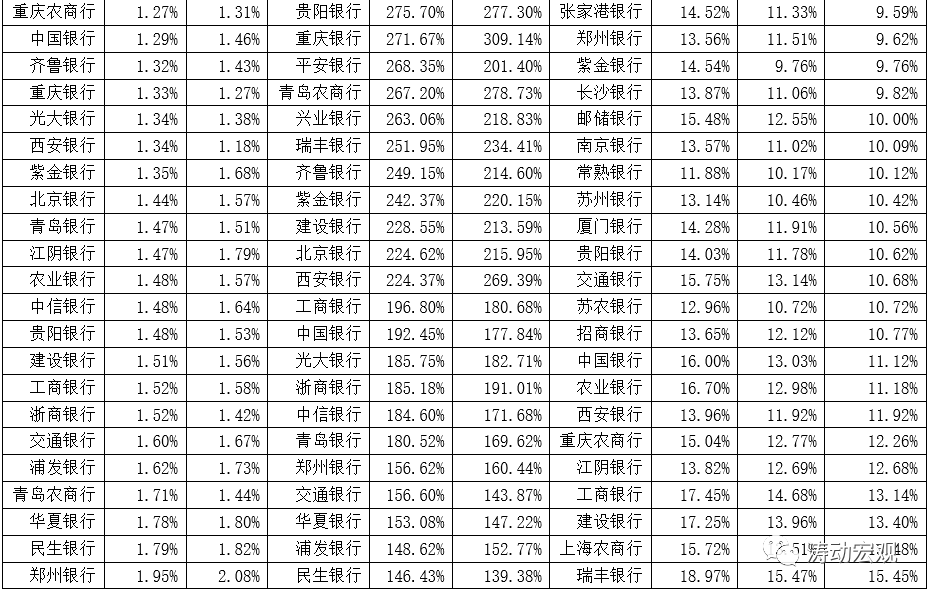

1、以不良贷款率来看,有10家银行的不良贷款率低于1%,从低到高依次为宁波银行(0.78%)、常熟银行(0.81%)、邮储银行(0.82%)、杭州银行(0.90%)、上海农商行(0.90%)、南京银行(0.91%)、厦门银行(0.92%)、招商银行(0.93%)、无锡银行(0.93%)、张家港银行(0.94%)。

2、以拨备覆盖率来看,有9家银行高于400%,从高到低依次为杭州银行(559.42%)、常熟银行(521.37%)、宁波银行(515.30%)、上海农商行(464.90%)、无锡银行(459.33%)、张家港银行(451.67%)、招商银行(443.14%)、邮储银行(422.70%)、苏州银行(410.43%)。

今年9月底,11家银行的核心一级资本充足率低于9%、9家银行的核心一级资本充足率高于11%。其中核心一级资本充足率低于9%的11家银行从低到高分别为成都银行、青岛银行、无锡银行、浙商银行、杭州银行、平安银行、华夏银行、江苏银行、中信银行、民生银行与光大银行。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~