踏过香江、饮马中环——这是国内的南下投资者高调喊出的口号,也是今年以来最热门的股市交易策略。

作者:Kai

来源:地产资管网(ID:thefutureX)

截至1月28日,南向资金连续19个交易日净流入额超百亿元,去年一年的净流入量仅为3000多亿元。

01

南下资金汹涌

踏过香江、饮马中环——这是国内的南下投资者高调喊出的口号,也是今年以来最热门的股市交易策略。

南下资金又称“南水”,与北上资金即“北水”相对应,主要是指通过港股通账户或内地的港股基金投资香港股市的资金。1月以来,南下资金汹涌澎湃,有几个数据可以佐证内地投资者正在热捧港股:

· 截至1月28日,南向资金连续19个交易日净流入额超百亿元,去年一年的净流入量仅为3000多亿元。

· 2021年开年后的10个交易日里,恒生指数大涨近5%,领跑全球主要股指。去年全年恒指下跌3.4%,较同期A股上证综指13.87%的表现足足落后了17个百分点。

· 1月19日这天,在内地交易所上市的港股100ETF溢价率超过10%,当日8只港股ETF均有不同程度的场内溢价,也就是内地投资者不惜加价地购买港股指数基金的份额。

02

为什么此时南下

内地投资者涌入香港市场,最直接的原因是A股太贵,港股相对便宜。AH股溢价指数创下了2015年以来的阶段性历史高位,目前A股和港股两地上市的H股共计129家,AH平均溢价率达113%。

表1 A+H股中AH价差较大且估值较低的H股一览

数据来源:华泰证券

A股核心资产,也就是以白酒为代表的消费股,过去一年涨幅过大,如下图所示,大消费行业整体估值站上高位,基本透支了未来三至五年的盈利增长空间,而港股的核心资产,以腾讯、阿里为代表的新经济巨头,刚刚经历了一轮反垄断杀估值的调整回撤,性价比凸显。

图1 大消费行业估值仍处于高位

数据来源:WIND,财通证券研究所

另一个容易被忽视的原因是港元汇率。去年一年美元受到美联储放水影响持续走弱,与美元维持联系汇率制的港元也跟随走弱,去年5月底以来港元兑人民币汇率累计贬值近10%。但港元贬值已经趋于稳定,背景是国内货币当局需要扭转人民币单边升值、压制出口的趋势,在港元汇率见底的预期下,港股市场也有望筑底回升,同时港股与A股市场的基本面趋同,但估值更低,自然更加吸引投资者换仓下注。

南下资金汹涌,恒指水涨船高。但港股地产行业,尤其是内房股估值持续被杀跌,反而有沉船的架势。

03

房地产不是核心资产

也不是低估值蓝筹

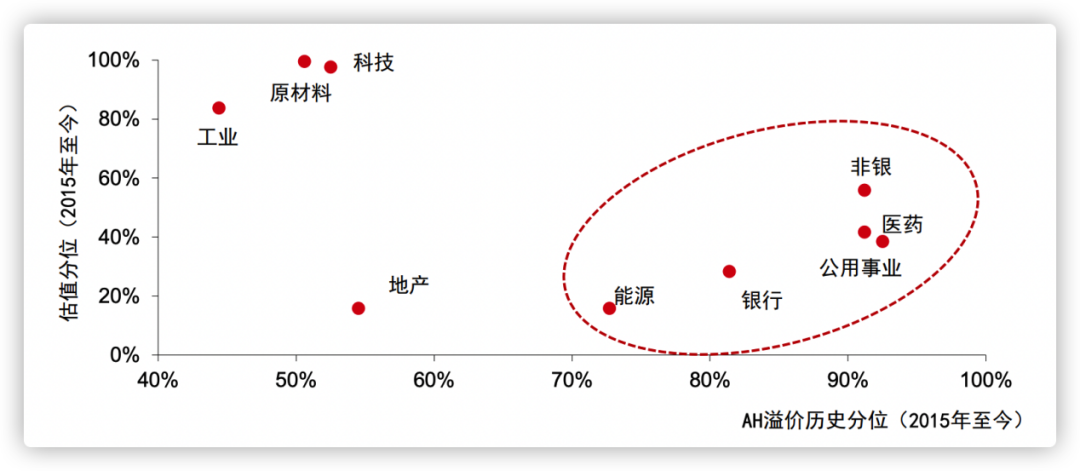

图2 2015年至今AH溢价历史分位及估值分位

数据来源:WIND

一个月内,南下资金净买入最多的是腾讯、美团和小米,也就是前面提到的A股买不到的核心资产,这些公司早期受限于A股不接受同股不同权等规则,只能在海外上市。净买入第二梯队是三大电信运营商、中海油和中芯国际,这些公司属于低估值的蓝筹,替代A股的茅台、格力、海天味业等公司。

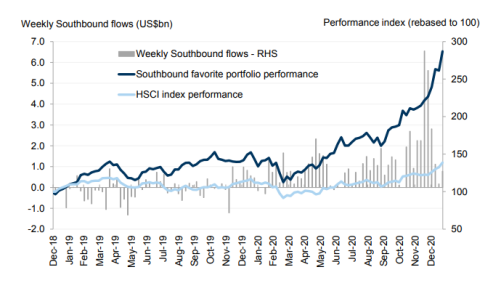

图3 南下资金重仓股跑赢恒生指数

数据来源:WIND,财通证券研究所

根据彭博和高盛的统计,南下资金的重仓股组合(上图深蓝线),过去一年是大幅跑赢恒生指数的。所以便宜只是相对A股的,历史分位上,这些公司的股价都不在低位。但即使是历史上最汹涌的南下潮水,也没能撑起恒大、碧桂园、融创、万科等行业龙头的估值。

便宜也不是买入的理由。地产板块既不属于核心资产,也不属于低估值蓝筹,它估值很低,很便宜,但AH溢价处在历史上较低的位置,总结下来就是在港股不受欢迎,在A股也没人待见,南下、北上都不会选这个版块。

港股地产和A股地产,两者的最大公约数就是内地住宅开发商。对于两地的地产板块及其指数而言,目前“便宜没人要”的尴尬局面,房企难辞其咎。

04

被隔离、被抛弃、被调控

在2020年遭遇疫情的冲击下,中国内地的房地产市场依然韧性十足,商品房销售额创下新高,一线城市房价高空加油继续涨,土地市场成交规模也不见衰退。全面的复苏和强势的V型反弹,却无法改变房企面临的三大困境。

被隔离

货币政策的逆周期调节与房企隔离,支持经济复苏但极力地避免刺激房地产。这主要体现在:鼓励直接融资及引导长期资金入市,但绝不放行房企IPO或定向增发;降息降准,但维持房贷利率在LPR基础上的政策加点,使得去年的房贷利率罕见地高于一般贷款利率;宽信用让利实体,更多企业获得银行贷款,但通过三道红线和银行房贷上限管理,防止房地产企业过度占用金融资源。

被调控

地产板块的牛市,往往出现在地产销售的低点,而地产的熊市,往往开始于商品房销售的高点,这背后是一个政策市。楼市越热,市场对楼市调控的预期就越强烈,越是杀地产的估值;楼市越冷,市场对楼市刺激的预期就越旺盛,越是带动地产的估值。但自2017年以来,房地产市场从调控到刺激再到调控的小周期,换成了房住不炒的大周期,在调控政策的持续打压下,地产刺激的市场预期一次次落空,地产行业的估值修复也就无从谈起。

被抛弃

历史上,沪深300与A股房地产行业指数的同步性极强,但自2020年以来出现了显著的背离走势——沪深300向上,房地产行业指数向下。这轮结构牛属于消费、医药和科技,以往尊为蓝筹的地产,被抛弃在这一波行情之外。对比万科、海螺水泥和海天味业三家公司就能明显感觉到,过去一年,在市场的认知里,卖房子的不如卖水泥的,卖水泥的不如卖酱油的。这背后是机构化趋势下,公募基金不再认为房地产是低估的价值股,再一次强调,便宜不再是买入的理由。

南下的资金来自内地,内地市场已经逐渐漠视地产A股的存在,自然也对港股内房股提不起兴趣。不过,这并非意味着港股地产没有机会。

05

挖掘阿尔法价值

跑赢行业及其指数的公司,往往具备阿尔法属性,也就是穿越行业格局及经济周期实现业绩增长的成长性。

在地产板块,无论港股还是A股,明显高于行业平均市盈率水平的,往往是内生多元化经营的公司,最典型的是港股的龙湖集团和A股的新城控股。两家公司的共同点是经营模式上的双轮驱动,住宅开发和商业地产经营相辅相成,在投资拿地方面具备摊薄楼面价成本的竞争优势,在房价受调控限制的周期内,更便宜的地就意味着穿越周期实现盈利增长的空间。

两者相比,龙湖的优势体现在不是央企胜似央企的融资成本,这也是决定地产公司未来成长性的阿尔法属性之一。无论公司债、银行开发贷还是境外美元债,票息或利率几乎都与保利、华润、招商蛇口相当。持续超过2倍以上的现金短债比,保障了一家地产公司的信用低风险和债券高评级。总结下来,拿到便宜的地,找到便宜的钱,就是房企的阿尔法。

比较指数而言,港股地产相对A股地产具备一定的阿尔法价值,这主要体现在港股地产行业的结构更多元,既有开发商也有物业,兼具商业地产的收租股和REITs,对于养老金、国家主权财富基金或房地产私募等海外长期投资者而言,分红和股息率更高的港股地产,会作为配置型资产的选择之一,相对A股地产价值更大。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~