包商银行“被接管”挑动了市场对中小银行信任的敏感神经。同为受银保监会监管的主体,信托公司在面临类似情况时会怎样,投资者又会受到怎样的影响呢?

作者:洛洛杨

来源:大话固收(ID:trust-321)

包商银行“被接管”挑动了市场对中小银行信任的敏感神经。同为受银保监会监管的主体,信托公司在面临类似情况时会怎样,投资者又会受到怎样的影响呢?

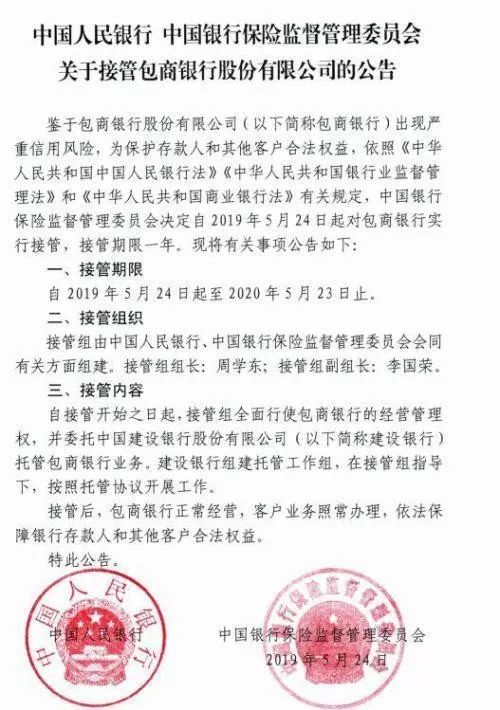

5月24日傍晚,中国人民银行、中国银行保险监督管理委员会联合发布公告,鉴于包商银行股份有限公司出现严重信用风险,中国银行保险监督管理委员会决定自2019年5月24日起对包商银行实行接管,接管期限一年。

在随后的的答记者问中,央行、银保监会指出:

接管后,包商银行个人理财各项业务不受影响,原有合同继续执行,无需重签。

那是不是接管本身对包商银行既存业务往来没有影响呢?

也不是的。银保监会指出,5000万元(含)以下的对公存款和同业负债,本息全额保障;5000万元以上的对公存款和同业负债,由接管组和债权人平等协商,依法保障。截止27日,据相关媒体消息,接管组托管组正在与5000万以上大额债权人进行协商,对公债权人先期保障比例不低于80%,同业机构不低于70%,其余部分允许继续保留债权,依法参与后续受偿。

可见虽然银行理财打破刚兑的口号越喊越响,但整体管理仍然是以稳定为主,通篇都是“保障”、“不受影响”。不过,“被接管”仍然挑动了市场的敏感神经。同为受银保监会监管的主体,信托公司在面临类似情况时会怎样,投资者又会受到怎样的影响呢?

历史上的信托公司破产与接管

当今“全国68家信托公司”虽然人尽皆知,但实际上信托业也经历了数次整顿,高峰期全国曾有700多家。其中,“广东国际信托投资公司”(下称“广国投”)的破产是中国中国首例非银行金融机构破产案,被王岐山称为“揭房顶,开窗户”之举,在中国金融史上有重要的发展意义。

广东国投成立于1980年7月,1983年被中国人民银行批准为非银行金融机构。在当时全国数百家信托公司中,广东国投规模仅次于中国国际信托投资公司,也是当时指定的允许对外借贷和发债的地方级“窗口公司”。 在这样的背景下广国投得以在国际上大量举债;另一方面,为支持基础设施建设,广国投对外大笔发放贷款。至1998年金融危机高潮时,广国投已向省内外、境内外发放贷款近130亿元,其中90%已经逾期。

1998年10月,在“亚洲金融危机+巨额举债+大批坏账”的多重夹击下,中国人民银行决定关闭广国投,经过三个月的清算,广国投总资产214.7亿人民币,负债361.7亿,资不抵债达147亿。

接下来就是我们关心的重头戏了,信托公司破产之后,原投资者怎么办,债务如何处理?

先看自然人,广国投的债权人当中,有超过三万自然人在广国投存入8亿元人民币。广国投破产后,广东省各地发生多起请愿事件,人们害怕自己的资产就这么打了水漂。

1997年,全国金融工作会议就提出,地方信托投资公司的支付问题由地方政府负责,也就是说,谁的孩子谁抱。在这样的思想指导下,在广国投的债务处理当中对于自然人客户,广东省政府投入资金,通过中国银行全额支付自然人的存款。广国投旗下9家证券银行部由广发证券托管。

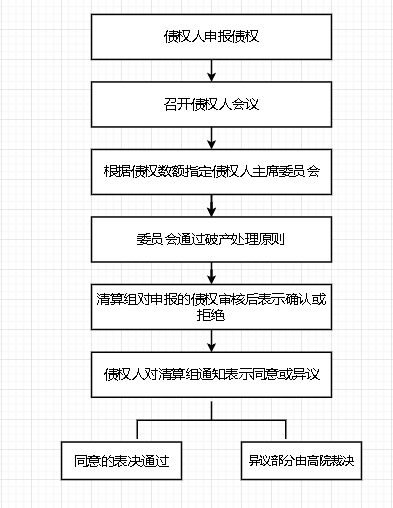

对于自然人外的其他债权人,清算组通过法院指导依法开展财产清算工作。广国投的破产案例至今仍挂在中华人民共和国最高法院公报官网上,点击文末“阅读原文”可直达。从法院公告原文中,可以看到对其他债权基本的处理流程如下:

图片来源:小固自制

对于债权异议的情况(通俗来说,就是清算组不承认的情况),广东高院裁定如下:

对依据安慰函申报的担保债权予以否认

信托存款的存款人可以申报破产债权,但对信托存款无取回权。

商业银行及分支机构对广国投拥有的债权总额及所负的债务总额在破产清算前等额抵消

广国投的破产清算随着万科在2017年以550亿拍得旗下子公司地块而结束,由于资产大幅增值(数倍于原债务),“广国投案”破产债权最终得到足额清偿 。对投资者来说,高院对于担保条款、破产债权和取回债权的裁决,对于当下我们对极端情况下风控措施有效性的考量极有参考意义。

当今信托公司出现危机后的推演

经过数次整顿后,信托公司已经剥离城投属性,成为正规非银金融机构。如今在我国仅有68家,且信托牌照的发放已经在事实上冻结,因而信托牌照的稀缺性愈发明显。这一点比照股市就很好理解,即使是退市制度愈发明朗的现在,还有人炒A股的壳资源;想想以下如果A股只有1000家上市公司,且停止新股IPO的话,上市公司这一“牌照”得炒成什么样呢?

当然,讲信托公司的牌照价值都是老生常谈了。回到信托公司危机上,信托公司本身也以信贷为主,假如信托公司出现巨额负债+大笔坏账,从以往的经验来看,对信托公司主要有以下几个处理思路:

一是停业整顿。例如上一轮房地产项目违约潮中,新华信托因为风格过于激进,13年之后就不断地传出风险项目。14年新华信托在银监会会议上被点名,指出集合信托业务存在“严重风险”,上千亿规模的信托资产中,高风险资产已超过100亿元。2014年底,新华信托被监管部门勒令其暂停所有集合信托业务。时至今日,新华信托仍未新发集合项目;不过回过头来看,当初违约的那些地产项目,经历了新一轮房地产复苏之后,基本都做到了本息兑付。

二是股东易主接盘。最近的中江信托可以算是很好的案例了,雪松控股入主中江后,开展了“史上最大的收益权转让”,先行垫付违约利息,并承诺一年后兑付本金。

三是《信托业保障基金》介入。《信托业保障基金》自2014年开始设立,截止2018年年底已突破1500亿规模,设立初衷是为防范和化解信托业的风险,目前尚无明确公开使用案例。但是之前有消息传闻,某信托公司以8%以上的年化成本,从信保基金贷款进行兑付。

此外,《信托公司管理办法》规定,各信托公司每年应当从税后利润中提取5%作为信托赔偿准备金,根据信托业协会公开数据,截至2018年4季度末,信托赔偿准备金为260.71亿元。

了解以上信息后,信托公司的“安全垫”也就大致明确了。如果信托公司违反信托目的、违背管理职责、管理信托事务不当造成信托资产损失,可提取赔偿准备金先行赔付;信托公司本身可寻找牌照接盘者处理债务;最后,可以根据实际情况,由《信托业保障基金》介入给予流动性支持。在如此多重的防护垫设置下,信托公司“大而不倒”也就不奇怪了。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~