招商银行App累计用户数1.58亿户,掌上生活App累计用户数1.17亿户,展现了零售之王AUM破十万亿背后的强大增长能力。

作者:杨麓宁、曾卓

来源:零壹财经(ID:Finance_01)

8月13日,招商银行发布2021年半年度报告,业绩亮眼。截至2021年6月末,招商银行实现营业收入1687.49亿元,同比增长13.75%;归属于母公司股东的净利润611.50亿元,同比增长22.82%;实现零售金融业务税前利润405.80亿元,同比增长19.78%,占税前利润总额的53.17%;招商银行App累计用户数1.58亿户,掌上生活App累计用户数1.17亿户,展现了零售之王AUM破十万亿背后的强大增长能力。

在银行业模式制胜的3.0时代,招商银行借助金融科技持续提升自身竞争力,构建以“大财富管理的业务模式+数字化的运营模式+开放融合的组织模式”为核心的3.0模式。

银行的收入一般分为利息收入和非利息收入。利息收入因利率变动和经济周期影响,具有不稳定的特征,且我国上市银行利差水平随利率市场化而不断收窄,利息收入占比呈下降趋势。非利息收入指商业银行除利差收入之外的营业收入,主要产生于中间业务和咨询、投资等活动,受经济周期影响较小且不占用银行的表内资产,符合商业银行轻型化运营的目标。

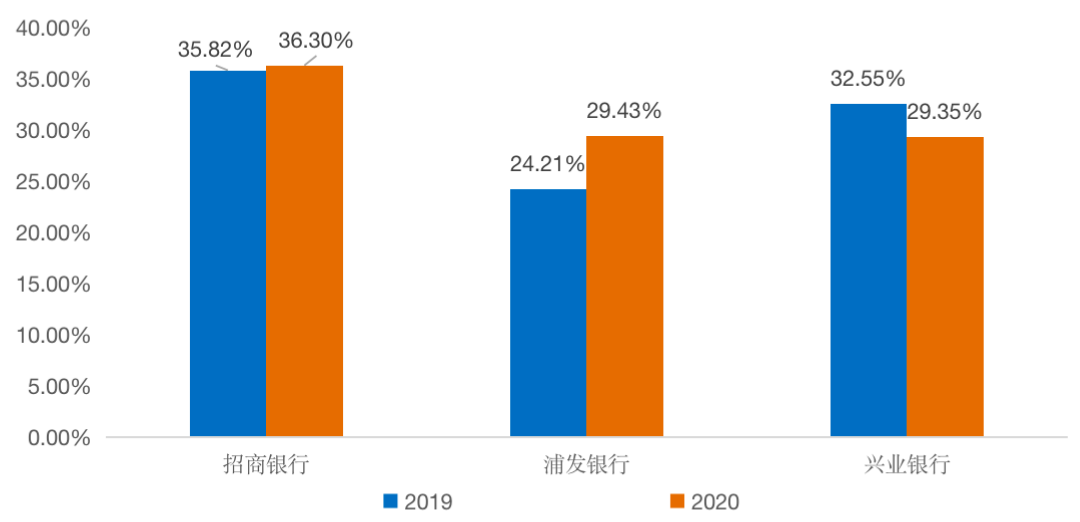

作为中国境内第一家完全由企业法人持股的股份制商业银行,招商银行的非利息收入占总收入比例处于行业前列。2021年上半年,招行非利息净收入占营业收入比例达41.13%。2019年与2020年该行非利息净收入占比分别为35.82%和36.30%,比例逐年提升,而同期规模相近的浦发银行比例仅为24.21%和29.43%,兴业银行比例也远低于招行。在半年度报告中,招行也提及“客群增长以线上轻型获客为主”,轻型化经营成果显著。

资料来源:招商银行、浦发银行、兴业银行年度报告,零壹智库

资料来源:招商银行、浦发银行、兴业银行年度报告,零壹智库

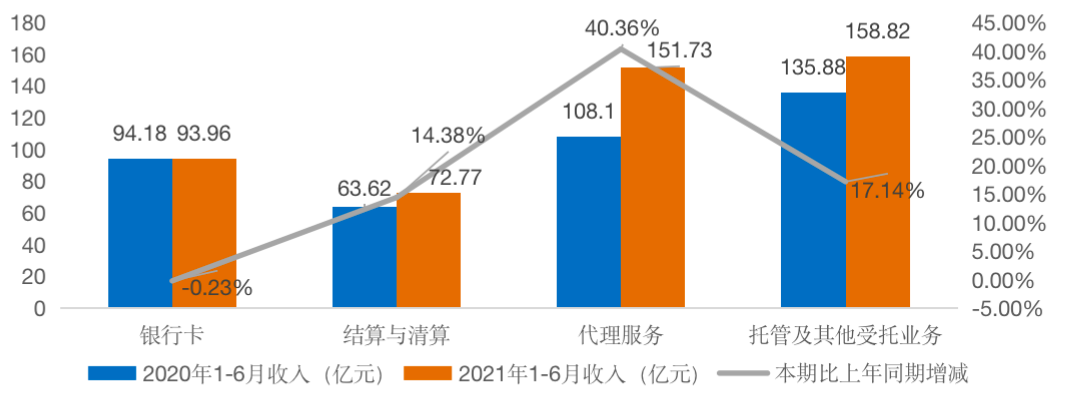

2021年上半年,招商银行实现非利息净收入694.08亿元,同比增长20.75%,主要得益于托管及其他受托业务佣金收入、代理服务手续费的快速增长,即大财富管理业务的贡献。其中,代理服务收入费由108.1亿元增至151.73亿元,增幅达40.36%;托管及其他受托业务佣金由135.88亿元增至158.82亿元,增幅达17.14%。

在净手续费及佣金收入的具体项目中,财富管理手续费及佣金收入206.12亿元,同比增长33.60%,同样反映了财富管理的迅猛发展。因此,持续扩大财富管理业务的战略符合招行轻型化经营的转型目标,将会持续深化。

资料来源:招商银行2021年半年度报告,零壹智库

资料来源:招商银行2021年半年度报告,零壹智库

2021年,招行将财富管理作为新的发展重心,从战略重点、组织架构和依托平台等方面发力。具体来看,招行将其大财富管理业务模式总结为三方面,通过综合发展提质增效。

2021年,招行将财富管理作为新的发展重心,在“拓展大客群”“搭建大平台”“构建大生态”三方面精准发力,大财富管理业务模式轮廓初显。一方面,着力推动财富管理的平民化,通过创新化的金融服务,开拓亿级的长尾客群;另一方面,搭建开放的产品和运营平台,目前已有55家合作伙伴入驻“招财号”开放平台,深化银企合作发展;最后,场景建设与客户运营相结合,发挥各部分的差异化优势,形成业务板块之间联动发展的格局。

截至2021年6月末,招行零售客户达1.65亿户(含借记卡和信用卡客户),管理零售客户总资产(AUM)时点规模突破10万亿元;零售金融业务税前利润400.50亿元,同比增长20.57%;零售金融业务营业收入892.46亿元,同比增长15.01%,占营业收入的57.49%。

线下业务方面,招商银行在全国范围内的理财经理都经过了严格的业务技能培训,拥有理财规划师等相关证书,具备专业素质,能够深入了解客户需求并推荐相应的理财产品。通过客户经理提供有信任感、有温度的服务,覆盖客户复杂性、个性化金融需求,从客户视角提供人与数字化浑然一体的沉浸式服务体验。

线上业务方面,招行重视App、网络经营服务中心等线上轻经营渠道,把“招商银行”APP和“掌上生活”APP作为手机银行业务发展的主阵地,在线上客户成长旅程体系下,运用智能投顾、小招顾问等AI服务满足用户个性化、便捷化需求。2021年上半年,招商银行App和掌上生活App的MAU达1.05亿户,19个场景的MAU超过千万,小招顾问服务客户745.42万次,同比增长104.99%;订单成交笔数35.81万笔,同比增长248.57%,有效提升了零售业务的获客能力。

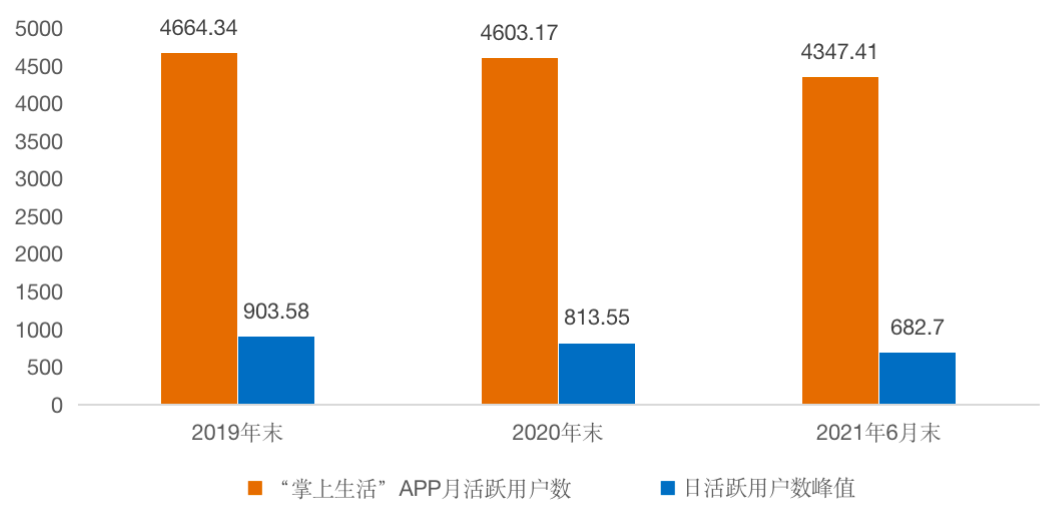

零壹智库发现,在零售业绩持续增长背后,手机银行的发展不容乐观。2020年以来,“掌上生活”APP月活跃用户数量和日活跃用户数峰值逐年下降。虽然用户活跃度持续领跑同业信用卡类App,但存在增长停滞的问题。

资料来源:招商银行2021年半年度报告,零壹智库

资料来源:招商银行2021年半年度报告,零壹智库

与此同时,“招商银行”和“掌上生活”两大APP的月活跃用户数在2021年上半年下降。财报数据显示,截至2021年上半年,招行两款App的月活跃用户(MAU)达1.05亿户。而此前在2020年末,MAU为1.07亿户,由此可见环比下滑了1.87个百分点。鉴于此,在金融机构纷纷推出线上服务、竞争加剧的环境下,招商银行需要进一步提高吸引力,寻找新的增长极。

资料来源:招商银行2021年半年度报告,零壹智库

资料来源:招商银行2021年半年度报告,零壹智库

(一)金融科技持续投入,人才配置强力辅助

在数字化转型大潮中,金融科技成为商业银行的重要发力点。2021年,招行围绕打造大财富管理价值循环链的工作主线,深入推进全行数字化转型发展和3.0经营模式升级。关于3.0经营模式的具体介绍,此前零壹智库曾发表过一篇《AUM突破10万亿:招商银行大财富管理平台如何炼成》,展现招商银行构建的“财富+科技+开放”的生态平台。

招商银行在资源投入、人才结构、服务能力和科技水平等四个方面,推动金融科技发展,取得了显著成效。2021年上半年,招行信息科技投入50.55亿元,与上两年同期相比有所增加,同期该行金融科技创新项目新增立项192个,新增上线项目350个,研发人员较上年末增长4.47%,达9279人。

“人+数字化”是招行金融科技发展的重要主题,线上数字化服务与线下人工服务相互补充,覆盖多样化客户需求。在人才配置方面,招行实行内生培养和外部引进相结合的原则。一方面,内部加强业务人员的数字化思维,提升金融科技意识和专业素养;另一方面,着重引进银行无法在短期内培养的高端、稀缺和跨界人才,为数字化转型提供人才支撑。

资料来源:招商银行2021年半年度报告,零壹智库

资料来源:招商银行2021年半年度报告,零壹智库

1、信息科技投入=当期值-年初/上半年数值,指报告期新增科技投入资金,上半年默认年初数值为0,下半年新增投入资金将减去上半年数值;

2、新增立项金融科技创新项目=报告期累计立项数量-上一年度/半年度累计项目数量,以2021年上半年为例,当期新增立项项目=2021年上半年累计立项数量-2020年末累计立项数量。

资料来源:招商银行2021年半年度报告,零壹智库

在金融科技领域取得显著成就的同时,招行面临着创新转化能力下滑的问题。零壹智库通过招行半年报与年报中披露的信息科技投入与金融科技创新项目累计立项,计算得出各期科技投入与新增立项数量。2021年上半年,在科技投入与上两年同期相比有所增加的情况下,招行新增立项金融科技创新项目仅为192个,转化效率有所下降。在加大科技投入的同时,提高创新转化能力也是招行下半年应发力的重点。

2021年,招商银行因AUM规模破十万亿备受瞩目。上半年业绩总体优异,中间业务、财富管理、零售业务与金融科技焕发活力,也存在手机银行遭遇瓶颈、创新转化能力有待提升的问题。展望下半年,招商银行将继续构建以“大财富管理的业务模式+数字化的运营模式+开放融合的组织模式”为核心的经营模式,提升数字化能力、风险管理能力和开放融合能力,推动服务模式升级。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~