交易所公司债新规整体还是比较市场化的,并没有完全禁止资质偏弱的发行人发债,而是依据发债主体资质强弱的不同,采取了不同的方式,如加强信息披露、借新还旧、指标管控等方式,从源头来防范风险。包括通过股权质押、关联方占款、对外担保等侵占发债主体经济利益的情况,影响发债主体的偿债能力。

作者:投资杂记

来源:投资杂记(ID:gh_a849fd3eaab7)

交易所公司债新规整体还是比较市场化的,并没有完全禁止资质偏弱的发行人发债,而是依据发债主体资质强弱的不同,采取了不同的方式,如加强信息披露、借新还旧、指标管控等方式,从源头来防范风险。从投行的角度讲,弱一点的主体也可以做,只要能卖的掉。交易所从这几年的风险事件中也汲取了不少经验,也整合归类了日常审核工作中遇到的问题,整个文件从股东与公司治理、财务经营情况和特殊发债主体三个维度把控风险,这和投资人的视角是比较吻合的。文件内容比较丰富,值得好好学习,这里挑一些重点内容进行分析。

一、股东风险

如果把发债主体比作人的躯干,那么股东则是大脑,股东情况决定了公司治理、经营和财务、外部支持能力等几乎所有核心的信用要素。因此交易所新规也把股东与公司治理放在了第一章,这与我们平时分析企业信用资质的顺序是一致的。最重要的事情肯定是先搞清楚股权结构和股东情况。这里有两方面的内容:第一是股东/实际控制人干不干净,有没有一些违法乱纪、违约、负面舆情、频繁变动等方面的情况;另一方面就是是否存在掏空发债主体的情况。包括通过股权质押、关联方占款、对外担保等侵占发债主体经济利益的情况,影响发债主体的偿债能力。

这里,我们主要讲一下文件中重点提到的非经营性占款和资金拆借。那么,怎么看发债主体是否有被股东及关联方占款呢?这里要提到资产负债表中一个藏污纳垢的科目—其他应收款。其他应收款中有一部分是因为经营活动产生的,这有正常的业务背景,但比较危险的是非经营性占款,这通常是因为股东/关联方占用发债主体资金导致的,这将导致发债主体的资金被挪用,一旦发生风险,这将导致发债主体烂账的产生和偿债能力的下滑,对于民企、假国企和烂国企尤其需要注意大股东占用发债主体资金的情况。当然,有两个行业比较特殊,一个是城投,股东/关联方(股东就是政府)占款是很正常的,城投最重要的职能就是给政府融资;另一个是房地产,由于合作开发的兴起,这一商业模式会导致地产公司其他应收款科目较大,这部分主要是与经营有关,当然房企其他应收款中如果是被大股东或关联方占用则是需要关注的。其他应收款需要关注规模、账龄、明细的情况。

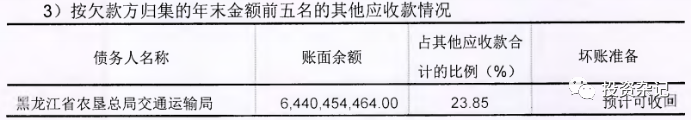

举一个北大荒的例子:

北大荒2019年底其他应收款227.02亿,占总资产比重11.4%,规模和占比是比较大的,且三年以上其他应收款占比达到了39.23%,账龄偏长,整体其他应收款质量是比较差的。这里面很大一部分是非经营性占款,被股东或者关联方占用了,欠款最多的就是黑龙江农垦局交通运输局,占用了64亿,三亚保力房地产是黑龙江建投下面的地产公司,公司拆借了10亿给他,第五名锦州兰星石化是个民企,公司拆借了8亿。仅仅这前五大,非经营占款就达到了90亿左右,而且前五大占比近40%,后面还有60%也就是130多亿没有披露明细,这里面很可能还有很多非经营占款。这么大金额被挪用到体外的资金我们是很难在北大荒自己的资料里面跟踪到其这部分被占用资金的实际风险的。

二、财务指标风险

财务数据是商业模式和经营活动的反应,交易所文件尤其关注了债务结构风险,这里包括债务品种、债务期限等。此外还关注了现金流、非经常性损益、资产结构等,包括指标在年度间的突变、同行业比较下有较大的差异等情况。我们这里主要讲一下债务结构风险。

“第十四条 最近一期末发行人同时存在下列情形的,本次申报公司债券的募集资金应优先用于偿还存量公司债券:

(一)银行借款余额低于有息负债总额的30%;

(二)银行借款与公司债券外其他公司信用类债券余额之和低于有息负债总额的50%。”

企业的债务性融资方式包括银行贷款、债券和非标(融资租赁、信托、产业基金、小贷、民间融资等),信贷一般是比较稳定的,非标期限短、成本高,债券成本根据企业资质差异很大,但债券整体稳定性是比较弱的,一有风吹草动投资人就作鸟兽散,而且刚性兑付要求最高,晚一秒兑付都会对企业信用产生重大负面影响。因此合理的债务融资结构应当是金字塔型,最稳定的银行信贷占比应当较高,稳定性较差的债券以及成本较高的非标占比都应当较低,且资质越差的企业理论上应当更依赖银行融资。资质好的企业可能呈现倒金字塔融资结构,因为其在债券市场融资成本较低,且能够进行长期限融资,而资质好的企业发债都是信用形式,不需要抵质押。这其实就是说,对于资质弱的企业,如果其融资结构呈现倒金字塔,也就是过于依赖债券融资且/或融资呈现短期化特征,那么这种是非常脆弱的,面临着较大的流动性压力。16年的时候很多民企要是能够抵御住低利率债券融资的诱惑,或许也不会走到债券违约、企业经营陷入万劫不复深渊的境地。

三、三类特殊主体

第一类是投资控股型企业。投资控股型企业本身一般是没有实际经营活动,主要的资产和经营在于下面的子公司,母公司主要是起到管理、融资的功能。母公司的偿债来源主要是子公司的分红、持有子公司股权质押融资、依赖自身信用融资三个渠道。对于投资控股型公司,不能只看合并报表,更多的是要结合合并报表和母公司报表进行分析。关注母公司对核心子公司的控制力、核心子公司的经营情况以及母公司本身债务情况。

“第二十八条 投资控股型发行人经营成果主要来自子公司的,应结合母公司资产受限、资金拆借、有息负债、对核心子公司控制力、股权质押、子公司分红政策、报告期内实际分红等情况披露投资控股型架构对发行人偿债能力的影响。

投资控股型发行人主要资产和业务集中于下属上市公司的,应披露剔除上市公司后的财务报表、主要财务指标、重要报表科目及变动情况等。

发行人母公司单体资产质量较低、盈利能力较弱、有息债务负担较重的,应审慎确定公司债券申报规模,募集资金应优先用于偿还存量公司债券。”

第二类是城投。主要是限制小规模、低评级城投的发债,并强调不能新增地方政府债务。(梳理了新规对城投影响的明细,需要的可以加入星球下载)

“城市建设企业总资产规模小于100亿元或主体信用评级低于AA(含)的,应结合自身所属层级、业务规模、盈利情况、资产负债结构、现金流量情况等评估自身经营和偿债能力,审慎确定公司债券申报方案,并采取调整本次公司债券申报规模、调整募集资金用途用于偿还存量公司债券等措施强化发行人偿债保障能力。”

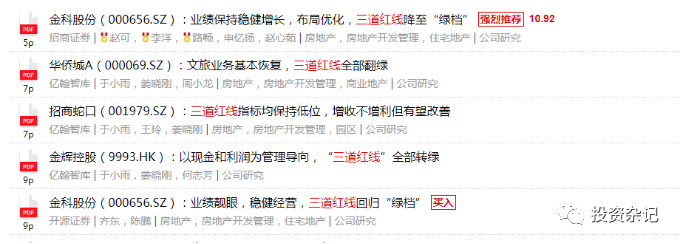

第三类是地产企业。对于这类企业会参照三道红线的标准,对于碰线比较多的企业会要求更多的信息披露甚至不排除有一些窗口指导。这个规定其实意味着房企报表的粉饰程度会更大,注水更严重,以后拿到房企报表不要因为没有三道红线就觉得资质很好,要仔细分析这里面有多少水分。你看去年刚颁布的三道红线新规,不少时间还没过去多久,不少房企都已经转黄、转橙了。可以说,在耍财技、粉饰报表这方面没有谁能比房企更在行。

“第三十四条 房地产企业申报发行公司债券,发行人存在扣除预收款后资产负债率较高、净负债率较高或现金对短期债务覆盖程度较低情形的,应结合报告期内经营情况、财务状况细化本次债券的偿付安排,制定切实可行的偿债保障措施。”

新规对城投债影响的明细清单等相关资料可以加入星球下载。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~