长期稳健经营,继续坚持“城市配套服务商”战略定位。2021年万科在全国43个城市市场的排名位列前三,其中20个城市排名第一。

作者:克而瑞研究中心

长期稳健经营,继续坚持“城市配套服务商”战略定位

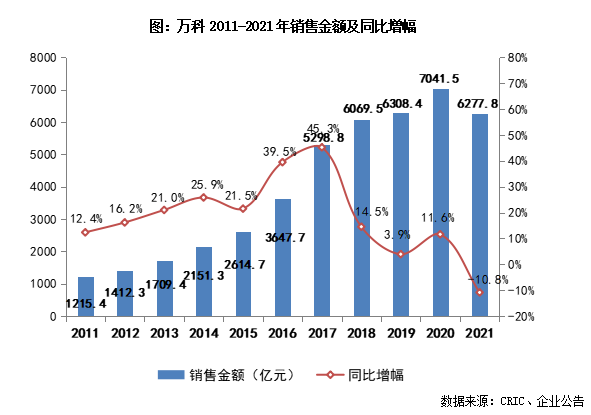

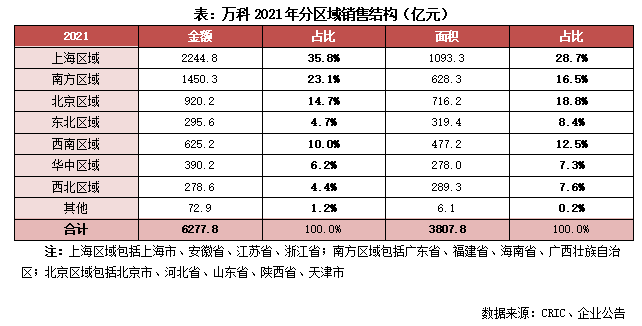

【全国43个城市市场排名位列前三】2021年,万科累计实现合同销售金额6277.8亿元,销售面积3807.8万平方米,分别同比降低10.8%和18.4%,销售规模负增长。2021年万科在全国43个城市市场的排名位列前三,其中20个城市排名第一。分区域结构来看,业绩贡献最高的上海区域实现销售金额2244.8亿元,销售金额占比较去年提升至35.8%。

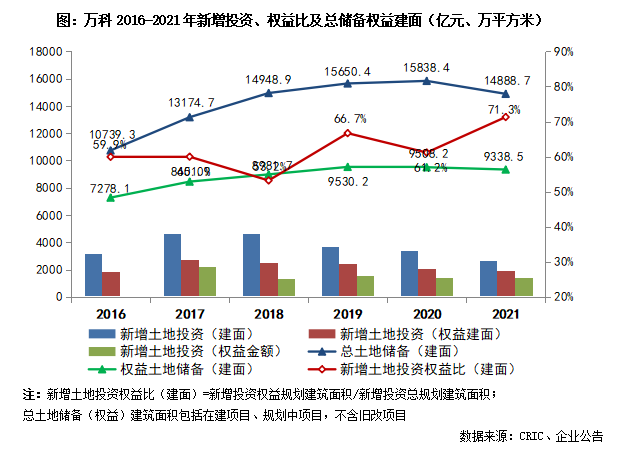

【投资量入为出,积极参与旧改】2021年,万科新增土地投资规模略有降低,年内累计新获取项目148个,总规划建筑面积2667.4万平方米,权益规划建筑面积1901.4万平方米。新增投资权益占比71.3%,较2020年明显提升且处于近年来的较高水平。截至2021年末,万科在建及规划中土地储备面积达14888.7万平方米,总土地储备规模回落至2018年水平。

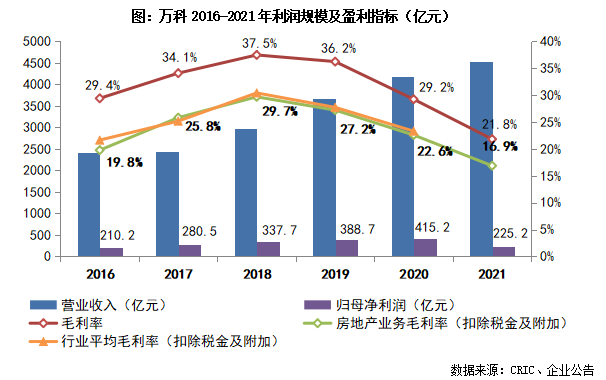

【三道红线绿档达标,信用评级行业领先】2021年,万科实现营业收入4528亿元,同比增长8%。开发业务结算毛利率下滑,年内仅实现毛利润988.2亿元,同比降低19.4%;净利润和归母净利润分别同比降低35.8%和45.7%,各盈利指标也处于历史较低水平。截至2021年末,万科负债结构进一步改善,三道红线满足绿档达标,并保持了行业领先的信用评级。

【继续坚持“城市配套服务商”战略定位】2021年万科继续坚持“城市配套服务商”战略定位,在物业服务、物流仓储、住宅租赁、商业开发运营等多元业务板块实现有质量发展。虽然对这部分多元业务的探索需要较大的投入,收入和利润规模短期内也无法比及地产开发。但长期来看,经营和服务业务的发展韧性更强,能带来稳定的现金流,还能为未来公司价值增长提供更多的支撑。

合同销售金额同比降低10.8%

2021年,万科累计实现合同销售金额6277.8亿元,销售面积3807.8万平方米,分别同比降低10.8%和18.4%;销售均价16487元/平方米,同比增长9.3%。在百强房企整体业绩规模同比回落的行业趋势下,万科2021年的销售规模也出现负增长。

2021年万科在全国43个城市市场的排名位列前三,其中20个城市排名第一,18个城市排名第二。从销售结构来看,2021年万科业绩贡献最高的上海区域实现销售金额2244.8亿元,销售金额和销售面积占比较去年分别提升至35.8%和28.7%。南方区域和北京区域的销售业绩贡献度则分别达到23.1%和14.7%。

新增投资和总土储规模回落

2021年,万科保持量入为出的投资态度,全年新增土地投资规模略有降低。年内,万科累计新获取项目148个,总规划建筑面积2667.4万平方米,权益规划建筑面积1901.4万平方米;权益地价总额约1401.5亿元,新增项目平均地价为6942元/平方米。2021年,万科新增投资权益占比71.3%,较2020年明显提升且处于近年来的较高水平。

在总土地储备规模上,截至2021年末万科在建及规划中土地储备面积达14888.7万平方米(在建项目10367万平方米、规划中项目4521.7万平方米),其中权益土储9338.5万平方米。总土地储备规模回落至2018年同期水平。同时万科还在全国多个城市积极参与旧改,截至2021年末旧改项目总计容建筑面积约534.7万平方米。

开发业务毛利率下滑,三道红线绿档达标

2021年,万科实现营业收入4528亿元,同比增长8%,其中来自房地产业务的结算收入4299.3亿元。虽然营收规模保持增长,但主要受开发业务结算毛利率下滑的影响,万科2021年仅实现毛利润988.2亿元,同比降低19.4%;净利润380.7亿元、归母净利润225.2亿元,分别同比降低35.8%和45.7%。净利润继1995年、2008年之后,出现上市31年以来的第三次下滑。

其中,受权益法确认的投资收益及股权转让相关收益较2020年减少69亿元,对部分项目、个别股权投资计提资产减值35.3亿元,均对万科2021年的利润规模有负面影响。从盈利指标来看,2021年万科实现毛利率21.8%,扣除税金及附加之后的房地产业务毛利率16.9%、净利率8.4%、归母净利率5.0%,各盈利指标均处于历史较低水平。

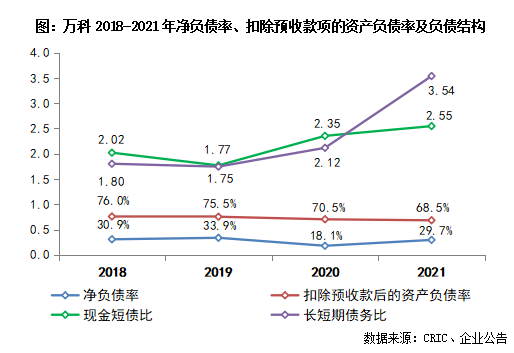

截至2021年末,万科持有货币资金1493.5亿元,有息负债总额2659.6亿元;现金短债比和长短期债务比分别为2.55和3.54,净负债率29.7%,负债结构较2020年进一步改善。平均融资成本4.11%,在整体融资环境趋紧的行业背景下,万科得益于长期稳健经营的财务政策,净负债率和融资成本稳定在行业较低水平。扣除预收款项的资产负债率优化至68.5%,三道红线满足绿档达标。2021年,万科继续保持行业领先的信用评级,穆迪、标普、惠誉分别给出了Baa1、BBB+、BBB+的“投资级”信用评级。

继续坚持“城市配套服务商”战略定位

除了在地产开发主业稳健发展,不断提升产品和的服务竞争力,2021年万科继续坚持“城市配套服务商”的战略定位,在物业服务、物流仓储、住宅租赁、商业开发运营等多元业务板块实现有质量发展。虽然对这部分多元业务的探索需要较大的投入,经营收入和利润规模短期内也无法比及地产开发。但长期来看,经营和服务业务的发展韧性更强,能带来稳定的现金流,还能为未来公司价值增长提供更多的支撑。

其中,在物业服务板块,万物云由社区(万科物业)、商企(万物梁行)、城市空间(万物云城)协同驱动,覆盖“住、商、城”全域空间服务。2021年实现营业收入240.4亿元,同比增长32.1%;全国一二线城市的在管项目总数4393个,在管面积7.8亿平方米,同比增长35.9%。

在物流仓储服务领域,2021年物流业务含非并表项目共实现营业收入31.6亿元,同比增长68.9%,其中高标库营业收入20.6亿元,同比增长59.8%。万纬物流2021年继续完善核心节点布局,在全国46个城市运营管理152个仓储项目,可租赁建筑面积1136万平方米。

在租赁住宅业务上,2021年万科租赁住宅业务含非并表项目共实现营业收入28.9亿元,同比增长13.9%。截至2021年末,共运营管理长租公寓20.87万间,累计开业15.95万间,业务布局全国33个城市。已开业项目的年均出租率95.3%,项目前台GOP利润率为89.7%。

商业开发与运营板块,2021年万科累计开业211个商业项目(含113个社区商业项目),建筑面积1,139.16 万平方米。其中印力累计开业105个商业项目,包含25个社区商业及32个轻资产输出管理。商业业务含非并表项目共实现营业收入76.22 亿元,同比增长20.57%。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~