有市场传言称正荣地产将无法按照计划赎回一笔2亿美元的永续债,受此影响正荣系股票及债券均出现大幅下挫。

作者:毛小柒

来源:涛动宏观(ID:jinrongjianghu123123)

本文聚集闽系地产企业正荣系。

一、又一家闽系地产企业陷危机:正荣地产宣布无法解决3月即将到期的债务

继阳光城(参见拆解阳光城)、世茂(参见拆解世茂)等闽系地产企业陷入危机后,又一家闽系地产企业,正荣地产亦陷入危机。不过,这也就是最近1-2个月的事情,且目前正持续发酵。

(一)2022年1月4日,正荣地产发布公告称,将于2022年3月5日赎回2亿美元的未到期优先永续债券。

(二)2022年2月11日,有市场传言称正荣地产将无法按照计划赎回一笔2亿美元的永续债,受此影响正荣系股票及债券均出现大幅下挫。为此,2022年2月14-15日,正荣地产发布公告进行辟谣,表明将如期按计划赎回。

(三)2022年2月18日,正荣地产发布公告称预计其现有内部资源不足以解决2022年3月即将到期的债务(含计划于3月5日要赎回的2亿美元债券),直接打脸其1月4日的承诺与2月14-15日的澄清公告。同时为促使持有人同意,正荣地产还给出了1%的“同意费”和0.75%的“渐增费”。至此正荣系陷入危机事件已尘埃落定,目前基本处于躺平待拯救状态。

二、正荣系基本情况简述

(一)发展简史

1、正荣系的创始人为欧宗荣,其1964年1月出生在在福建省莆田市,在进入地产行业之间,欧宗荣一直在江西等地从事建筑工程行业,因比较注重质量等原因而备受关注与好评。1998年,欧宗荣将分布在福建、江西等地的8家企业进行合并,在福州成立福建正荣集团,随后将其更名为正荣集团。

2、2015年7月,正荣集团成立正荣地产控股,初始注册资本为10亿元。2016年正荣地产将总部搬迁至上海。

3、2018年1月,正荣地产集团在香港挂牌上市(股票代码为6158.HK)。2020年7月,正荣服务集团在香港挂牌上市(股票代码为6958.HK)。

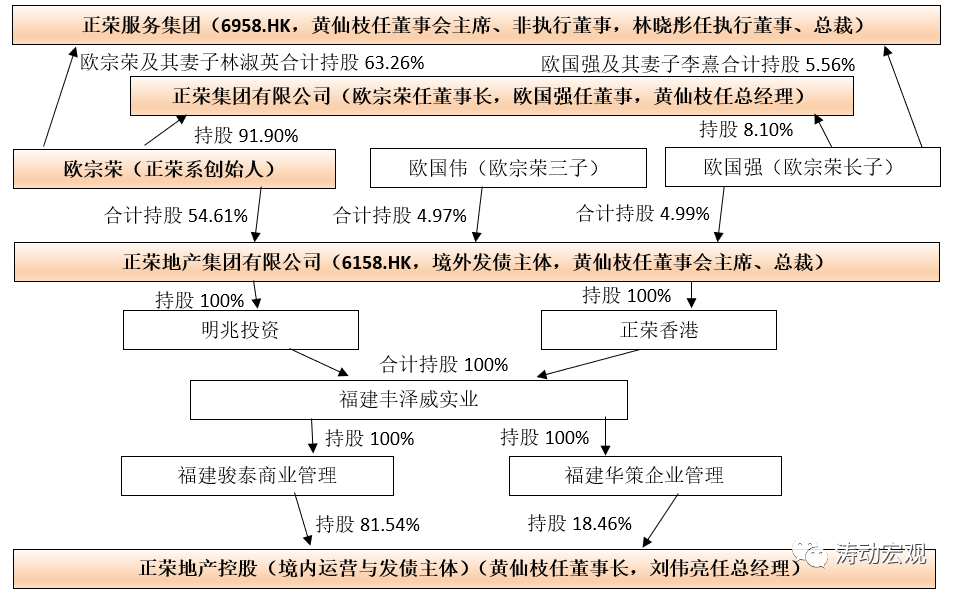

(二)主要运营主体:正荣集团、两家上市公司与正荣地产控股(境内)

正荣系的运营主体主要有四个,大致如下:

1、正荣集团有限公司是正荣系最早的主体,由欧宗荣及其长子欧国强分别持有91.90%和8.10%的股权。

2、正荣集团于2015年7月成立正荣地产控股,目前正荣地产控股由正荣地产间接持有,是正荣系的境内运营和发债主体。

3、此外正荣系还有两家港股上市公司,即正荣地产集团(境外发债主体)与正荣服务集团。截至目前,正荣地产集团的股价已跌至0.76港元/股、市值降至33亿元,正荣服务集团的股价跌至1.30港元/股、市值降至13亿元。

(三)欧宗荣父子三人为实控人与幕后操盘人,黄仙枝走在前台

正荣系由欧宗荣(1964年1月出生)、欧国强(1984年8月出生)、欧国伟(1988年9月出生)三父子共同掌控,且三者为一致行动人。不过,目前欧氏父子三人基本处于幕后操盘,真正走在台前的是黄仙枝(1968年8月出生)、刘伟亮(1984年10月出生)等人。此外,欧宗荣还有一个二儿子,即欧国耀,主要致力于发展慈善事业。

其中,黄仙枝目前担任正荣服务集团董事会主席、正荣集团总经理、正荣地产集团董事会主席兼总裁、正荣地产控股董事长,刘伟亮任正荣地产总经理。黄仙枝一直是正荣系的元老级人物,先后担任正荣集团的财务总监、总裁助理、副总裁及常务副总裁等职,刘伟亮之前则在恒大、合能等地产企业任职。

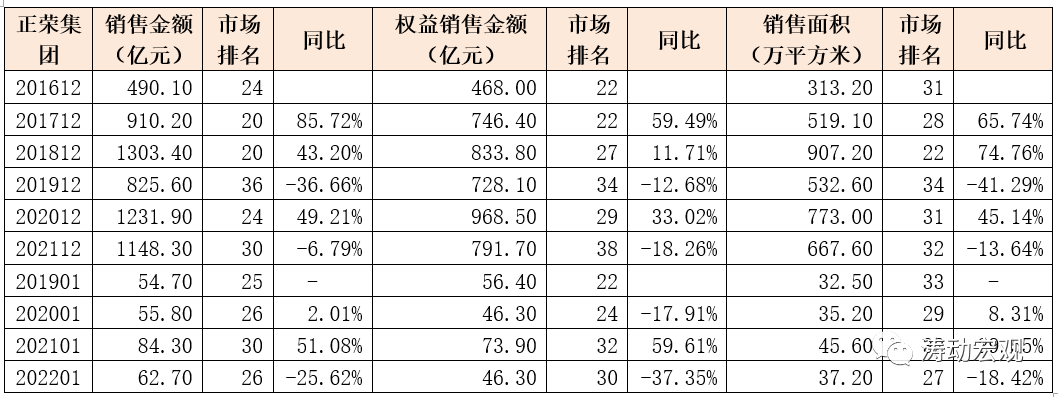

(四)市场地位:位居地产行业前30强左右、2021年以来销售下滑明显

从正荣系的市场地位来看,其大致位居地产行业前30强左右。若按销售金额来看,2018年正荣地产达到1303.40亿元,跃居至市场第20位,不过2019年以来其市场地位出现一定反复,年销售金额再未突破2018年的高点。

特别是若从2021年全年和2022年1月的销售数据来看,正荣销售端的压力均比较突出,如销售金额同比分别下滑6.79%和25.62%,权益销售金额同比分别下滑18.26%与37.35%,销售面积同比分别下滑13.64%与18.42%。

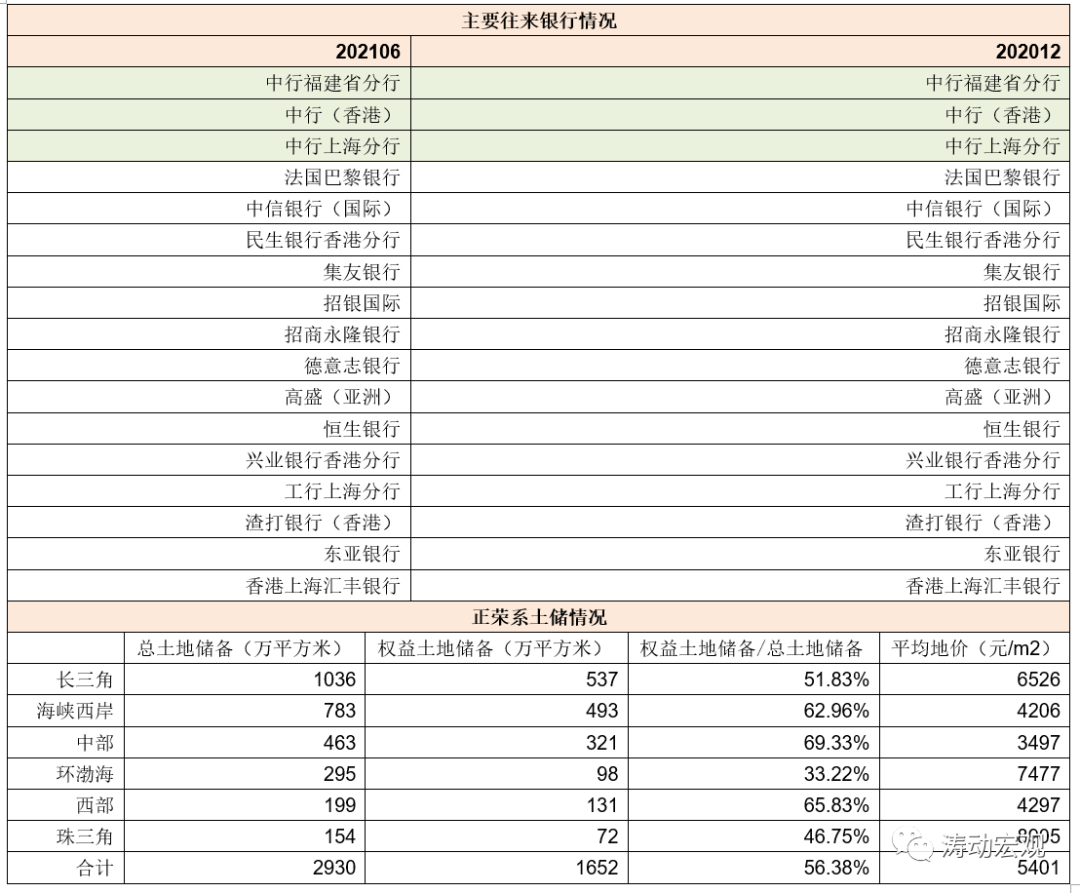

(五)往来银行情况:包括中行、外资行等主流银行

正荣系的往来银行大多为主流银行,中行是其最大授信往来银行,法国巴黎银行、集友银行、德意志银行、恒生银行、高盛(亚洲)、渣打银行、东亚银行等外资行亦多参与其中,中信银行、民生银行、招商银行、兴业银行等股份行等也是其主要往来银行。

(六)土储分布情况:集中于长三角、海西等主流区域

正荣系土地储备主要分布在长三角、海西等区域,这两大区域的土地储备占比超过62%、长三角的土地储备占比超过35%。从主要城市来看,土地储备主要分布在上海、南京、苏州、合肥、天津、济南、武汉、长沙、郑州、西安、成都、福州、南昌、佛山等地。而当然如果从权益土地储备占比来看,则发现海西、中西部地区的模式备主要以独立拿地或开发为主。

三、正荣系主要经营及债务情况

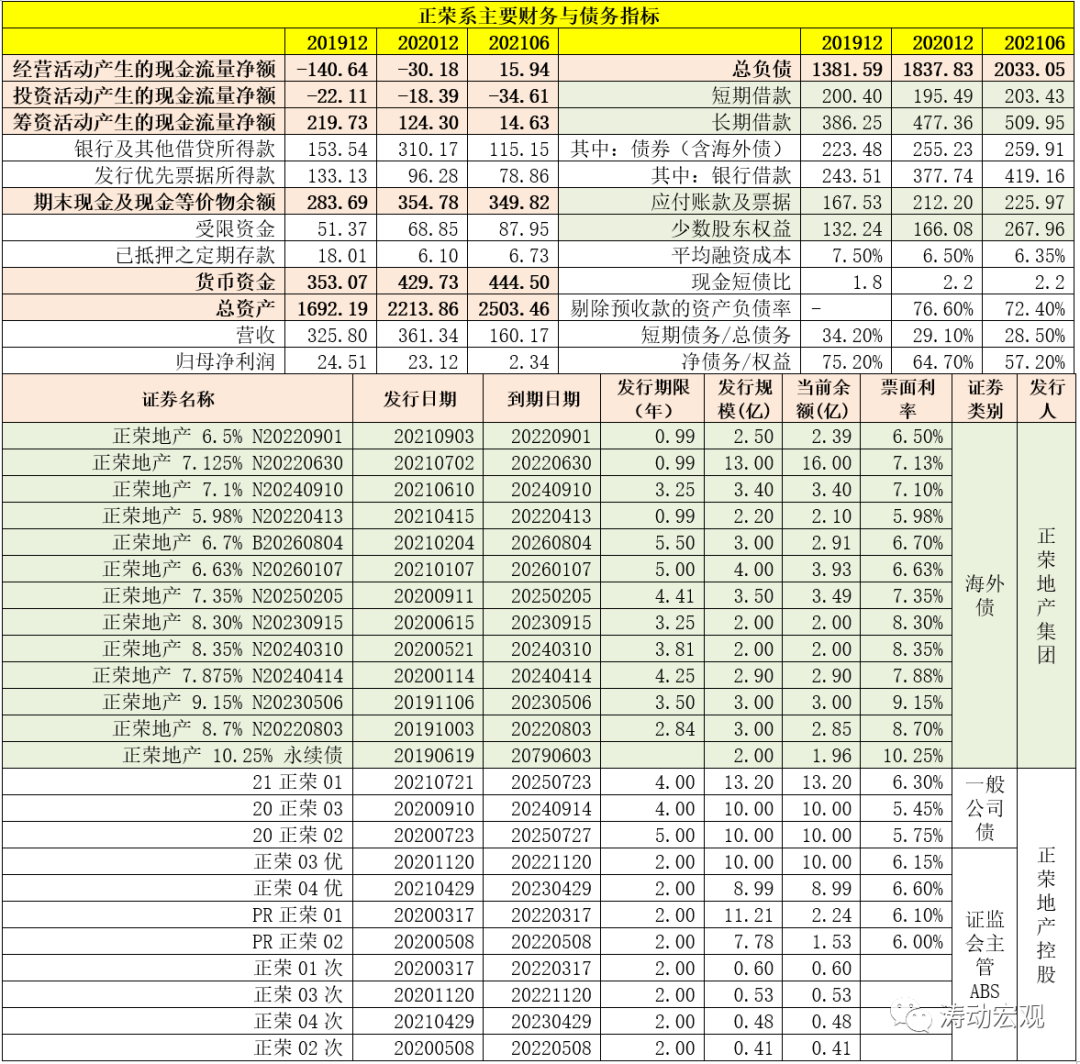

(一)经营活动现金流不理想,现金流的维系对融资活动依赖较大

从这几年的正荣系现金流情况来看,表现并不理想,多数年份的经营活动现金流为流出状态且每年利润不足支撑,因此其现金流的维持在融资活动依赖比较高,若融资活动受限且经营活动没有改善的话,则正荣系便会出现流动性危机。

(二)三道红线踩一道:债务压力整体较大,融资成本中性偏高

若从三道红线来看,正荣系踩了一道,即其剔除预收账款的资产负债率超过70%(2021年6月为72.40%),表明其债务存在一定压力。但这并不是最严重的问题,截至2021年6月底,正荣系的货币资金达到444.50亿元,其中受限资金为87.95亿元、已抵押之定期存款达到6.73亿元,也即其非受限资金似乎应在350亿元。我们理解,自2021年6月底的半年多时间里,这些非受限资金可能因项目开发、还债等原因被消耗或占用的差不多了,也即现在正荣系账面上能动用的资金似乎不多了,这才导致了其流动性危机的爆发。

此外,截至2021年6月底,正荣系的有息债务达到713.38亿元,是其总负债规模的35.09%,短期债务占总债务的比例在29%左右,银行借款与债券占其总借款的比例分别达到了58.76%与36.43%。

从融资成本来看,正荣系处于中等偏上的水平,2019年与2020年的平均融资成本分别达到7.50%与6.50%,2021年上半年进一步降至6.35%。

(三)存量债券情况:13只海外债余额合计48.92亿美元,48%年内到期

目前正荣系共有13只海外债(余额合计达到48.92亿美元)、3只境内一般公司债(余额合计33.20亿元)和8只境内交易所ABS(余额合计合计24.77亿元)。其中,海外债中有一只2亿美元的存续永续债(融资成本高达10.25%),这也是正荣计划要于2022年3月5日赎回的海外债,剩余12只海外债的融资成本平均为7.48%、整体上看亦处于比较高的水平。

我们关注到,2022年4月13日正荣地产集团有2.10亿美元的海外债到期、6月30日有16亿美元的海外债到期、8月3日有2.85亿美元的海外债到期以及9月1日有2.39亿美元的海外债到期。

正荣系虽然位居地产行行业前30强,但从其数据表现来说,说不上其哪里特别好,也说不出其哪里比较差。也许从根本上来说,正荣系的最大问题是经营活动现金流长期为负(2016-2020年期间分别净流出16.60亿元、42.39亿元、26.64亿元、140.64亿元和30.18亿元),无法对其经营情况形成有效支撑,某种程度上看正荣系经营的正常运行一直靠融资端来输血,因此当前及后续一段时期,融资端与销售端于正荣系而言至关重要,当然对整个地产行业来说同样如此。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~