目前在Taper预期越来越强烈的背景下,新一轮的美债收益率上行很值得关注,而这实际上也反映出市场预期的变化。

作者:毛小柒

来源:涛动宏观(ID:jinrongjianghu123123)

目前在Taper预期越来越强烈的背景下,新一轮的美债收益率上行很值得关注,而这实际上也反映出市场预期的变化。美债收益率大幅上行可能会导致中美利差收窄、资本市场调整以及跨境资本流动加剧等风险。

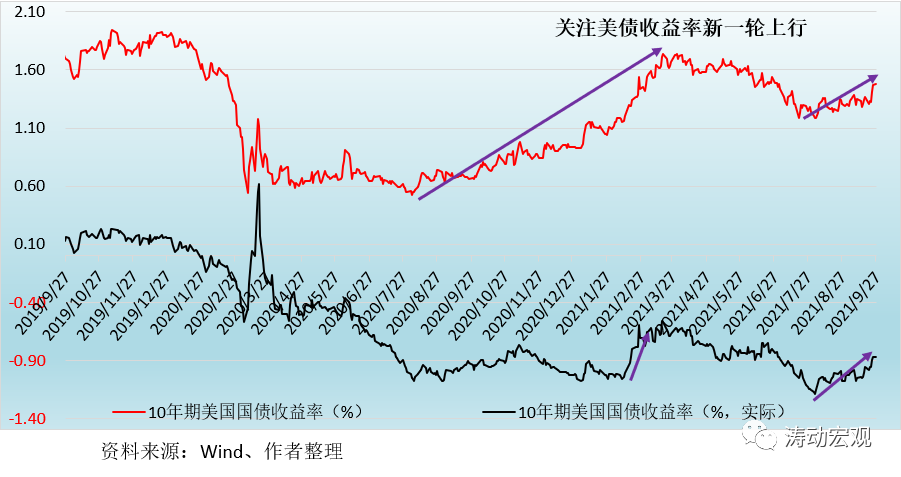

根据统计,美债收益率自今年8月以来,似乎已经开始进入新一轮上升周期。

(一)去年8月至今年3月期间:10年期美债收益率持续上行

1、2020年8月4日至2021年3月19日期间(持续7个多月),10年期美债收益率从0.50%的低点附近持续升至2021年3月的1.75%附近,7个月左右的时间10年期美债收益率累计上升了125BP。

其中,2021年1月27日至2021年3月19日这段时期,美债收益率由1.04%快速升至1.75%附近,不到2个月的时间里累计上升70BP左右。

2、这一时期实际上又可以分为两个阶段:

(1)2020年8月4日至2021年2月11日期间(持续6个月左右),10年期美债实际收益率并没有怎么变化,始终在-1%附近变化。

(2)2021年2月11日至2021年3月19日期间(持续1个月左右),10年期美债实际收益率从-1.05%附近大幅升至-0.56%附近,累计上升了50BP左右。

这意味着2021年2月11日之间,美债收益率的上行主要由通胀预期因素推动;而2021年2月11日至3月19日期间,美债收益率的上行则是由通胀预期和经济基本面的改善两大因素共同推动。考虑到实际收益率代表市场对经济基本面和政策面的真正预期,因此除经济基本面因素外,政策预期收紧也值得关注。

(二)今年8月以来,美债收益率进入新一轮上行周期,和上次略有不同

如前所述,上一轮美债收益率上行周期其实是有明显分化的,虽然美债收益率上行周期持续了7个多月,但美债实际收益率的上行则仅持续了不到两个月。这次美债收益率的上行则有所不同,美债名义收益率与实际收益率同步上行,而经济基本面和政策面的成分要更多一些,持续性可能也会更强一些。具体看,

1、2021年8月4日以来,10年期美债名义收益率由1.20%附近升至目前的1.48%附近,在将近两个月的时间里累计上升了28BP。

2、2021年8月4日以来,10年期美债实际收益率由-1.20%附近升至目前的-0.87%左右,同样是近两个月的时间里累计上升了33BP。

(三)本轮美债收益率上行仍将持续,10年期美债收益率年内可能触及2%

美债收益率上行的因素是多样的,如经济基本面持续修复、美联储政策回归正常化预期强化以及通胀水平持续高位等等。而近期美国国会预算案的博弈加剧也是美国债市走弱的一大因素,如9月27日美国参议院便否决了众议院通过的一项法案(旨在为政府提供维持运转到今年12月份的融资并将债务上限推延至2022年12月),因此上述法案的博弈过程实际上也是美国债市比较纠结的过程。

和上一轮美债收益率上行不同的是,此次美债名义收益率与实际收益率呈现出同步上行且实际收益率上行幅度更大的特征,这种特征表明此美债收益率上行更多是由经济基本面和政策层面决定的,而非通胀预期,这也意味着此次美债收益率上行的持续时间可能会更长。

目前10年期美债收益率已经逼近1.50%,考虑到未来上行趋势仍将延续,我们判断年内10年期美债收益率触及甚至突破2%的概率较高,这意味着未来10年期美债收益率大致还有50BP左右的上行空间。

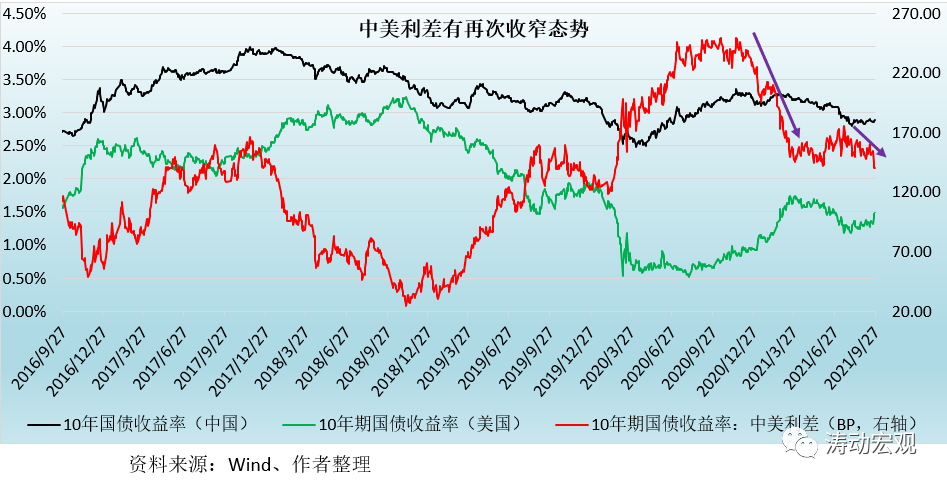

美债收益率的上行直接影响着中美利差的变化。

(一)去年11月19日至今年3月31日期间:中美利差累计收窄100BP

2020年11月19日至2021年3月31日期间,中美利差由249BP大幅收窄至145BP附近,四个月的时间里累计收窄100BP。这一时期,导致人民币汇率也出现了比较明显的贬值。不过随后一段时期中美利差开始稳定在140-170BP之间。

(二)今年7月19日以来,中美利差已累计收窄30-40BP

进入7月下旬以来,中美利差开始再次收窄,已由7月19日的176BP左右收窄至目前的140BP左右,两个多月的时间里累计收窄36BP。虽然期间有所反复,但从方向看,中美利差目前正处于新一轮收窄期应是无疑的。

(三)预计未来中美利差收窄态势仍将延续

目前中美利差已由去年250BP的高点收窄至目前的140BP左右,而中美利差收窄的原因是显然的,且这些原因在未来还会持续下去。

1、美联储政策收紧预期持续强化,Taper有望于11月正式启动,且Taper过程有望6个月左右的时间里全部完成,同时美联储一些官员表态也释放出偏鹰的信号,因此这一时期美联储的一些表态可能会对市场造成冲击,导致美联储收益率进入新一轮上行期,并带动中美利差收窄。

2、通胀预期虽然没有继续强化,但持续性预期却有所加强,未来半年内通胀水平预计仍将处于高位,并对美债收益率上行形成支撑。

3、经济基本面的修复以及就业数据虽然仍有反复,但修复的方向是比较确定的,特别是在美国债务上限方面后续一段时期博弈预计会加剧,导致美国国债收益率会有一定上行压力。

4、国内经济下行压力有一定凸显,特别是考虑到今年上半年基数较高、经济周期开始由修复阶段重新掉头向下等因素,今年四季度和明年上半年的经济基本面均不支持市场利率上行,因此中美利差在国内因素的带动下也倾向于收窄。

美债收益率作为全球无风险利率,其变化势必会全球金融市场产生扰动影响。

(一)中美利差收窄会影响到人民币汇率和跨境资本流动

1、中美利率的变化会进一步影响跨境资本流动与人民币汇率。而从历史数据来看,中美利差与人民币汇率之间具有较强的相关性,即当中美利差扩大时,人民币趋于升值;当中美利差收窄时,人民币趋于贬值。

例如,2020年3月下旬以来中美利差不断扩大正是人民币汇率持续升值的最重要推动力量。具体看这一时期,中美利差由120BP左右一度扩大至250BP以上,人民币汇率亦由7.15以上升至6.40附近、升值幅度在9%左右。

2、后续若中美利差持续收窄,则人民币汇率的走向势必会受到影响。虽然目前看这种情况尚未显现,汇率市场呈现出美元走强以及人民币趋稳并存的特征,但需要警惕中美利差持续收窄以及国内货币政策转向宽松对人民币汇率的影响。

3、这里也应进一步关注中美利差收窄可能带来的跨境资本流动风险。中美利差收窄可能会导致外资撤离中国。当然,目前来看人民币资产在全球仍极具吸引力,因此跨境资本流动风险尚未显现,但需要警惕。这种环境下,政策层面的导向应该是更强调资金的双向流动,而非单向流入。

具体来看,美元指数自今年5月以来开始持续上行,已由5月下旬的90左右升至目前的93.40,美元指数已经超过了今年3月的高位水平。与之相对应,人民币汇率则在6月中下旬期间出现了一定程度的贬值(由6.39贬至6.48左右),不过7月以来人民币汇率则始终6.40-6.50之间徘徊,并没有贬值。

(二)美债收益率持续上行会给股市带来调整压力

1、国债收益率的上行往往会导致风险资产(股市等)出现调整。特别是从2003年以来的历史数据来看,美国国债收益率与美国道琼斯指数、标普500指数和纳斯达克指数的相关系数分别高达-63.68%、-64.19%和-67.95%,呈现显著负相关性,也即当美债收益率开始上行时,美国股市倾向于下挫。

2、不过2014年以来,美国债市与股市之间的负相关性明显减弱,相关系数仅为-18.63%。因此受美债收益率上行影响,美国股市的调整是否会持续以及调整幅度仍有待观察。不过短期内来看,美国股市受到债市收益率的影响应该是确定的,特别是估值较高的科技股等成长型股票可能尤其值得关注。

在美债收益率上行这段时期,国内货币政策仍在保持观望中,与之相对应人民币汇率以及国债收益率均保持窄幅震荡格局,这表明政策部门与市场目前仍处于观望中。事实上在经济下行压力有所加大且这种压力有可能会持续至明年上半年,意味着国内货币政策与美联储在方向上是相反且错位的,因此中美利差的收窄将越来越值得关注,如人民币汇率的贬值压力以及跨境资本的异常流动等。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~