2021年8月27日,国内首单高校科技成果转化知识产权ABS成功发行。

作者:债券市场研究部

来源:联合资信(ID:lianheratings)

2021年三季度,我国资产支持证券市场在产品创新方面不断取得新突破,为支持实体经济和防汛救灾提供了有力支撑,2021年8月9日,国内首单防汛救灾资产证券化产品成功发行;2021年8月27日,国内首单高校科技成果转化知识产权ABS成功发行。此外,监管政策不断完善,2021年9月18日,银保监会发布《关于资产支持计划和保险私募基金登记有关事项的通知》,将保险资产管理机构的资产支持计划由注册制改为登记制。

2021年三季度资产支持证券市场规模稳步增长,共发行577单1531只资产支持证券,发行规模7987.01亿元,环比和同比均有所上升,其中交易所市场资产支持证券的发行规模环比增幅高于银行间市场,银行间ABS发行单数、只数和规模同比增幅较银行间ABN更高。资产支持证券发行信用等级主要集中于AAAsf和AA+sf,AAAsf、AA+sf和AAsf级资产支持证券的发行利差均值分别为113BP、247BP和564BP,各信用等级利差检验均具有显著差异,信用评级对资产支持证券的信用风险具有良好的区分度。

展望2021年四季度,我国资产支持证券市场或将出现2012年恢复试点以来首次萎缩,主要原因包括房地产企业融资政策收紧、基础设施公募REITs产品分流基础设施收费收益权ABS项目、货币政策可能回归常态。2021年四季度,资产支持证券市场的信用风险或将持续释放,投资者需关注房地产类资产证券化产品的增信主体违约风险、旅游景区门票类资产证券化产品的基础资产现金流下滑风险、个人消费贷款资产证券化产品的借款人违约风险。

1.首单防汛救灾ABS成功发行

2021年8月9日,由深圳市万融保理有限公司作为发起机构的“万融保理-建信资本2021年供应链3期资产支持专项计划”在上交所成功发行。该单产品是全市场首单防汛救灾资产证券化产品,核心企业为中国建筑第七工程局有限公司,产品发行规模1.42亿元,其中优先级1.41亿元,占比99.30%,AAA评级,发行利率3.00%;次级档0.01亿元,占比0.07%,无评级。该单产品的原始权益人为深圳市万融保理有限公司,发行机构为建信资本管理有限责任公司。

联合认为首单防汛救灾ABS的成功发行,有助于帮助上游中小供应商借助核心企业中国建筑第七工程局有限公司的主体信用获得高效率、低成本的融资,帮助上游中小供应商实现了降本增效。此外,今年入汛以来,全国多地出现多轮强降雨,部分地区发生洪涝地质灾害,造成重大人员伤亡和财产损失,首单防汛救灾ABS的募集资金专项用于保障河南救灾复产和基础设施维修重建等领域,有力的支持了河南省的防汛救灾和灾后重建工作,也为资本市场加强灾区金融服务,支持防汛救灾和灾后重建提供了新的范例。

2.全国首单高校科技成果转化知识产权ABS成功发行

2021年8月27日,由深圳市高新投小额贷款有限公司作为发起机构的“西丽湖国际科教城-高新投知识产权资产支持专项计划”在交易所市场成功发行。该单产品是全国首单高校科技成果转化知识产权ABS,产品发行规模为2000万元,其中优先级1900万元,占比95.00%,发行利率3.60%;次级档100万元,占比5.00%。该单产品的入池基础资产为深圳市高新投小额贷款有限公司发放的知识产权质押贷款及附属权益。该单产品的原始权益人为深圳市高新投小额贷款有限公司,主承销商和发行机构均为平安证券股份有限公司。

联合认为此单高校科技成果转化知识产权ABS的成功发行,有助于打通高校科技成果转化领域知识产权“融资、交易、运营”的全链条,便利高校科技成果转化与科技型中小企业融资。科研、教学、生产、融资的结合,是不同的社会分工在功能与资源上的协调与集成,是资本市场与产业上下游的对接与耦合。然而传统金融机构的局限性、滞后性,导致除早期创投机构外,极少有金融资本进入科研转化阶段的产业领域,此次知识产权ABS的发行,专项支持西丽湖国际科教城中各高校、科研机构的科技成果转移转化,为科技型中小微企业的发展输血赋能,对拓宽科技型中小微企业融资渠道、改善市场主体创新发展环境、引导金融资本向高新技术产业转移等具有重要的示范意义。

3.保交所ABS由注册制改为登记制

2021年9月18日,银保监会发布了《关于资产支持计划和保险私募基金登记有关事项的通知》(以下简称“通知”),将保险资产管理机构的资产支持计划由注册制改为登记制。通知主要包括四方面内容:一是明确产品登记流程,明确资产支持计划实行初次申报核准、后续登记制度,首单产品由银保监会核准,后续产品由保险资产管理机构设立,并向中保保险资产登记交易系统有限公司进行登记;二是严格登记时限要求,要求登记机构收到产品登记材料之日起5个工作日内出具登记结果;三是压实机构登记职责,要求保险资产管理机构或其下属机构承担设立产品的合规风控主体责任;四是提出相关监管要求,明确产品登记制改革后,仍由银保监会对产品实施监管,并加强对登记机构的工作指导和监督。

联合认为通知的发布有助于进一步规范保交所ABS产品的创设与发行,简化登记流程,提高产品的发行效率。从产品角度看,资管新规后,随着同类产品监管规则日趋统一,资产管理行业竞争日益激烈,产品发行效率成为决定机构竞争力的重要因素;从投资者角度看,将产品由注册改为登记制,将极大提高保险资金的配置效率;从风险承担角度看,将产品由注册改为登记制,有利于压实保险资产管理机构的主体责任,有效厘清管理人、委托人、受益人、登记机构等各方的权利义务。整体来看,通知的发布对于促进保险ABS的快速发展,深化保险资金运用市场化改革,提高服务实体经济质效具有重要意义。

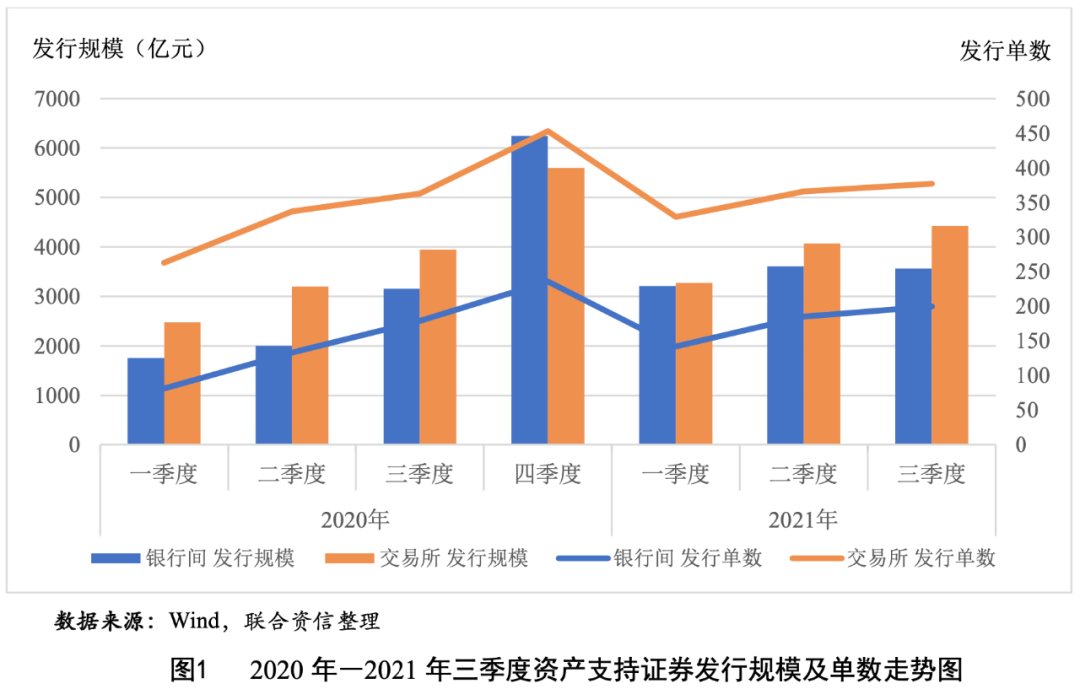

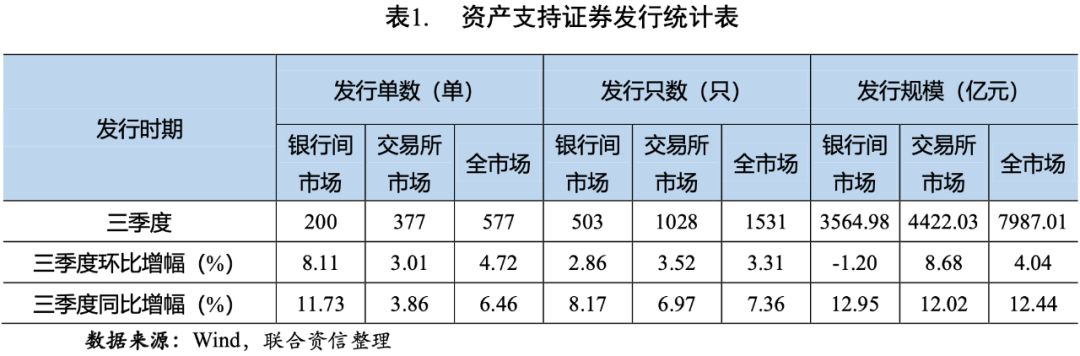

2021年三季度,资产支持证券发行环比、同比均有所上升[1]。具体来看,2021年三季度,我国债券市场共发行577单1531只资产支持证券,发行单数和只数环比分别上升4.72%和3.51%,同比分别上升6.46%和7.36%;发行规模为7987.01亿元,环比增加4.04%,同比增加12.44%。整体看,2021年三季度,资产支持证券市场规模稳步增长。

分市场看,2021年三季度,银行间市场共发行200单503只资产支持证券,发行规模为3564.98亿元,发行单数和只数环比、同比均有所增长,发行规模环比略有下降,同比有所增长;交易所市场共发行377单1028只资产支持证券,发行规模为4422.03亿元,发行单数、只数和规模环比、同比均有所增长(见表1)。总体看,交易所市场资产支持证券的发行规模环比增幅高于银行间市场,主要是交易所市场消费性贷款、小额贷款和商业房地产抵押贷款等资产支持证券发行量上升所致。

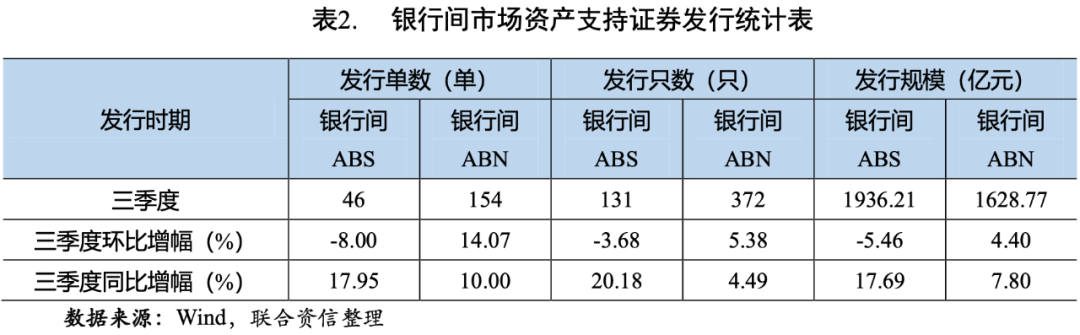

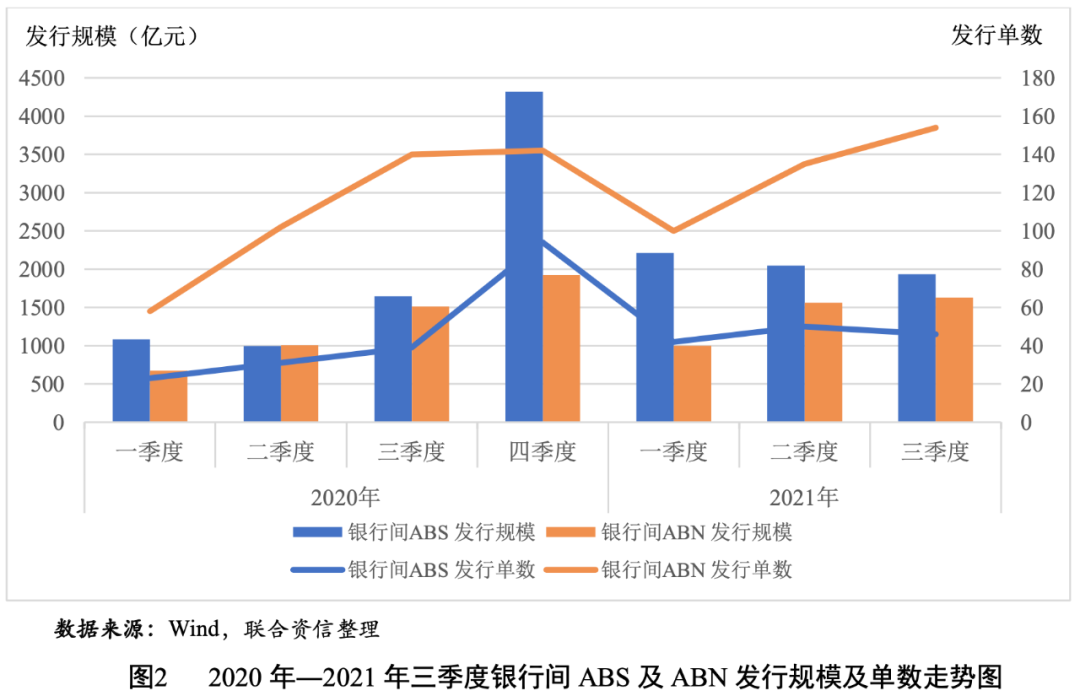

从银行间市场来看,2021年三季度,信贷资产支持证券(以下简称“银行间ABS”)共发行46单131只,发行规模为1936.21亿元,发行单数、只数和发行规模环比均有所下降,与上年同期相比,发行单数、只数、发行规模均大幅上升;银行间资产支持票据(以下简称“银行间ABN”)共发行154单372只,发行规模为1628.77亿元,发行单数、只数和规模环比、同比均有所增长(见表2和图2)。总体看,三季度银行间ABS发行单数、只数和规模同比增幅较银行间ABN更高,主要源于基础资产为小额贷款的资产支持证券发行同比增幅较大,在引导金融机构加大对小微企业支持力度的政策背景下,发行小微企业贷款ABS是银行用来盘活存量小微贷款、打通小微企业融资渠道、助力普惠金融发展的一项重要举措。

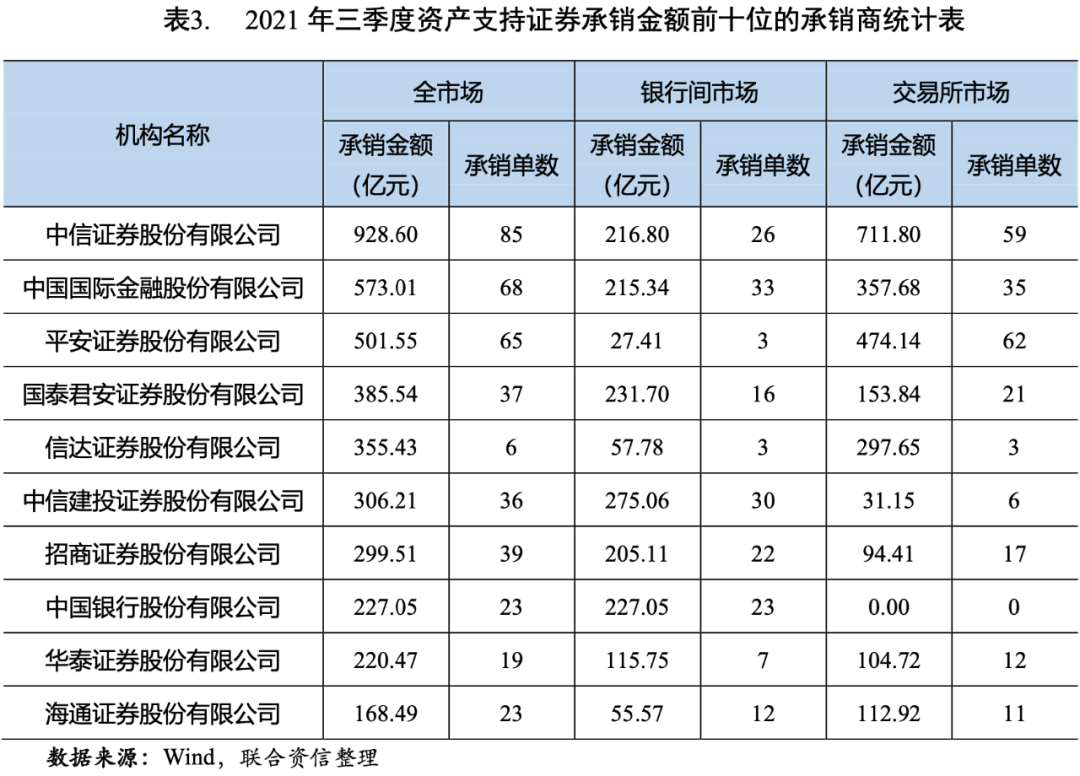

从资产支持证券的承销情况来看,2021年三季度,中信证券股份有限公司、中国国际金融股份有限公司和平安证券股份有限公司的承销金额、承销单数均位居前三位(见表3)。

按照基础资产类型统计,2021年三季度,应收账款(1458.71亿元)、保理合同债权(1158.93亿元)和个人住房抵押贷款(1083.73亿元)均超过1000亿元,是发行规模最大的三类基础资产,其次是小额贷款(932.47亿元)、应收租赁款(769.68亿元)和消费性贷款(620.15亿元),发行规模均超过600亿元;从发行单数看,保理合同债权(177单)、应收账款(80单)、应收租赁款(72单)、小额贷款(72单)和消费性贷款(56单)排名前五位(见表4)。

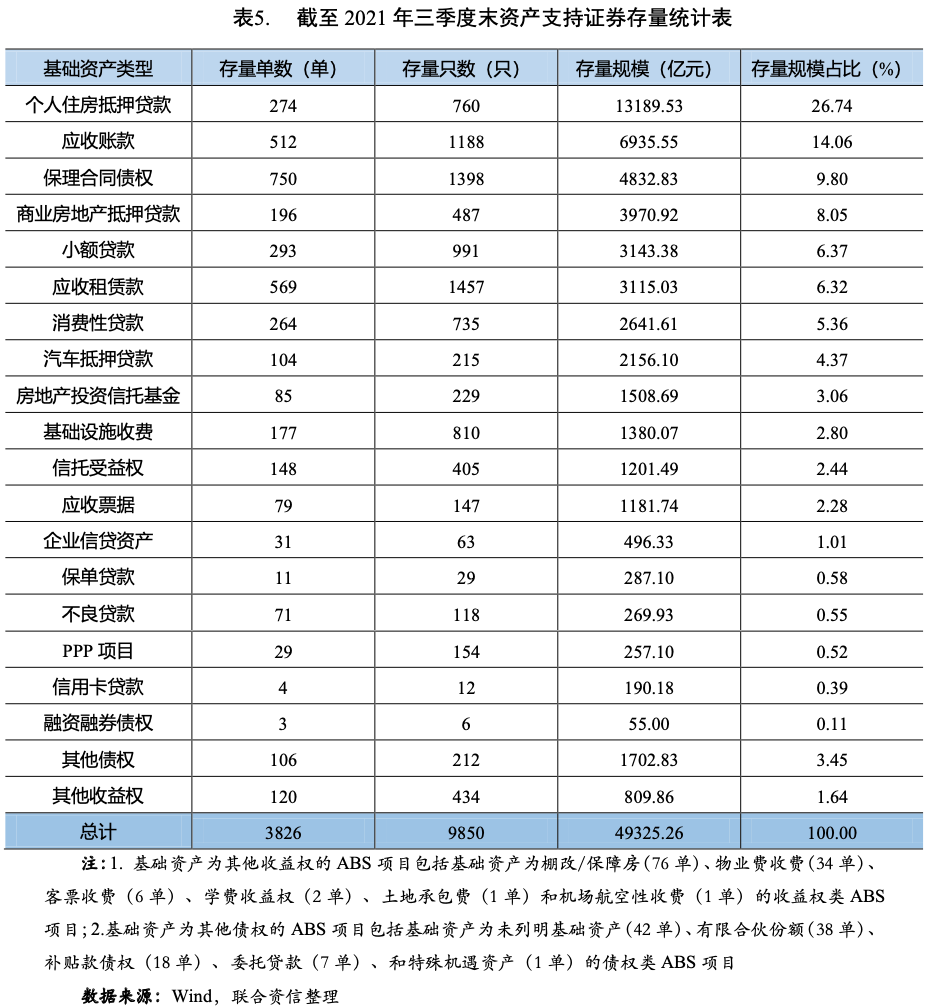

截至2021年三季度末,债券市场上共有3826单9850只资产支持证券存续,本金存量规模为49325.26亿元。从存量规模占比来看(见表5),前五大基础资产类型分别为个人住房抵押贷款(26.74%)、应收账款(14.06%)、保理合同债权(9.80%)、商业房地产抵押贷款(8.05%)和小额贷款(6.37%)。

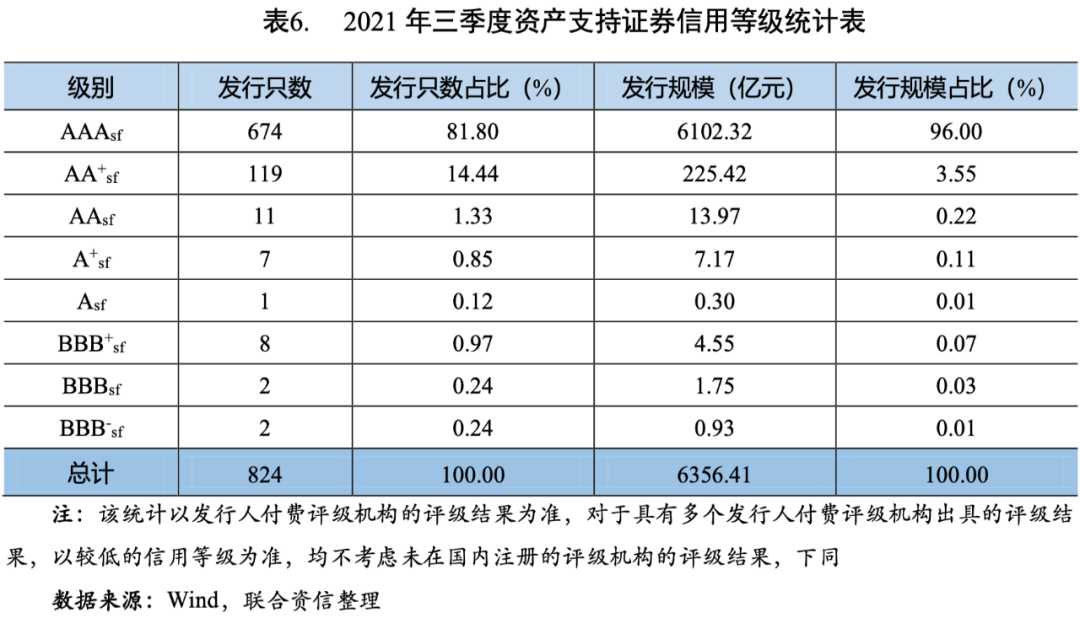

2021年三季度,新发行的资产支持证券中,有824只具有信用评级,总体上集中于AAAsf和AA+sf,AAAsf级资产支持证券的发行只数占比81.80%,发行规模占比96.00%;AA+sf级资产支持证券的发行只数占比约14.44%,发行规模占比约3.55%(见表6)。

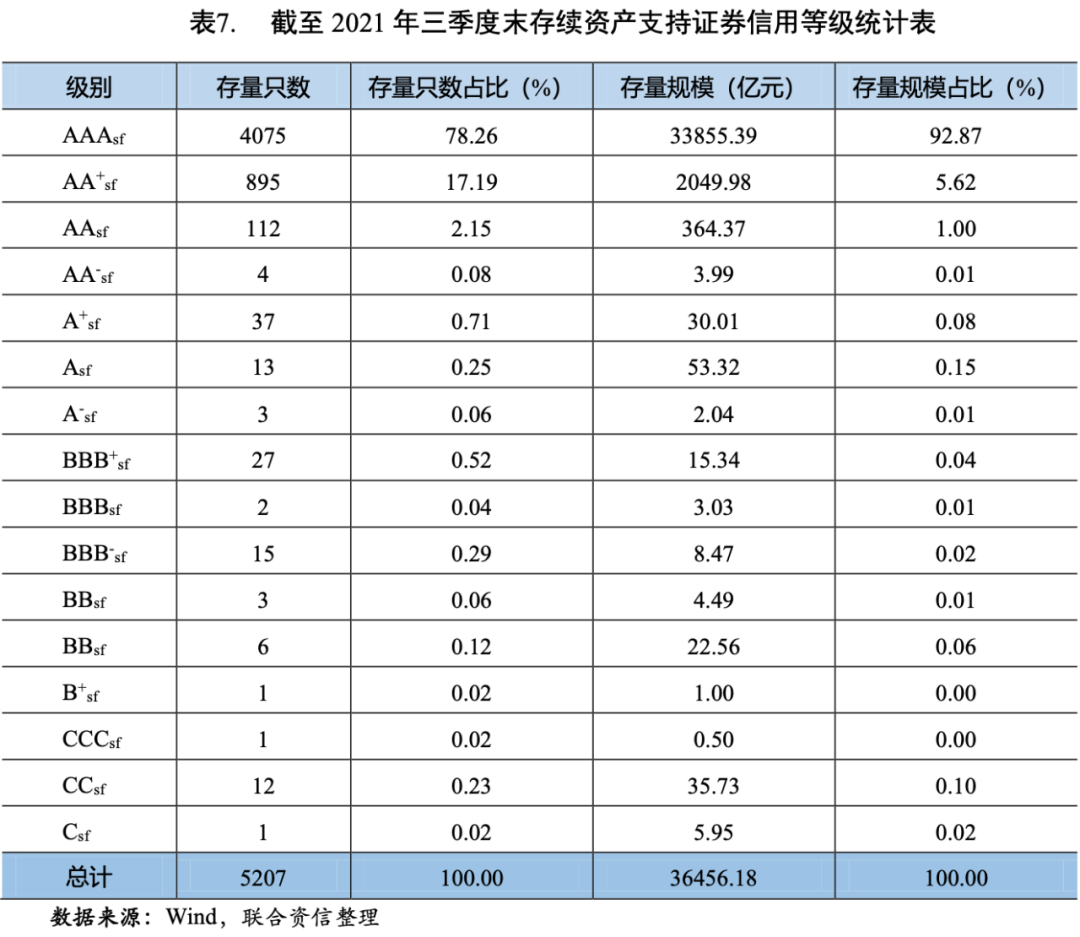

截至2021年三季度末,在存量资产支持证券中,有5207只具有信用评级,集中于AAAsf、AA+sf和AAsf三个等级。AAAsf级、AA+sf级和AAsf级资产支持证券的存量只数占比分别为78.26%、17.19%和2.15%,存量规模占比分别为92.87%、5.62%和1.00%(见表7)。

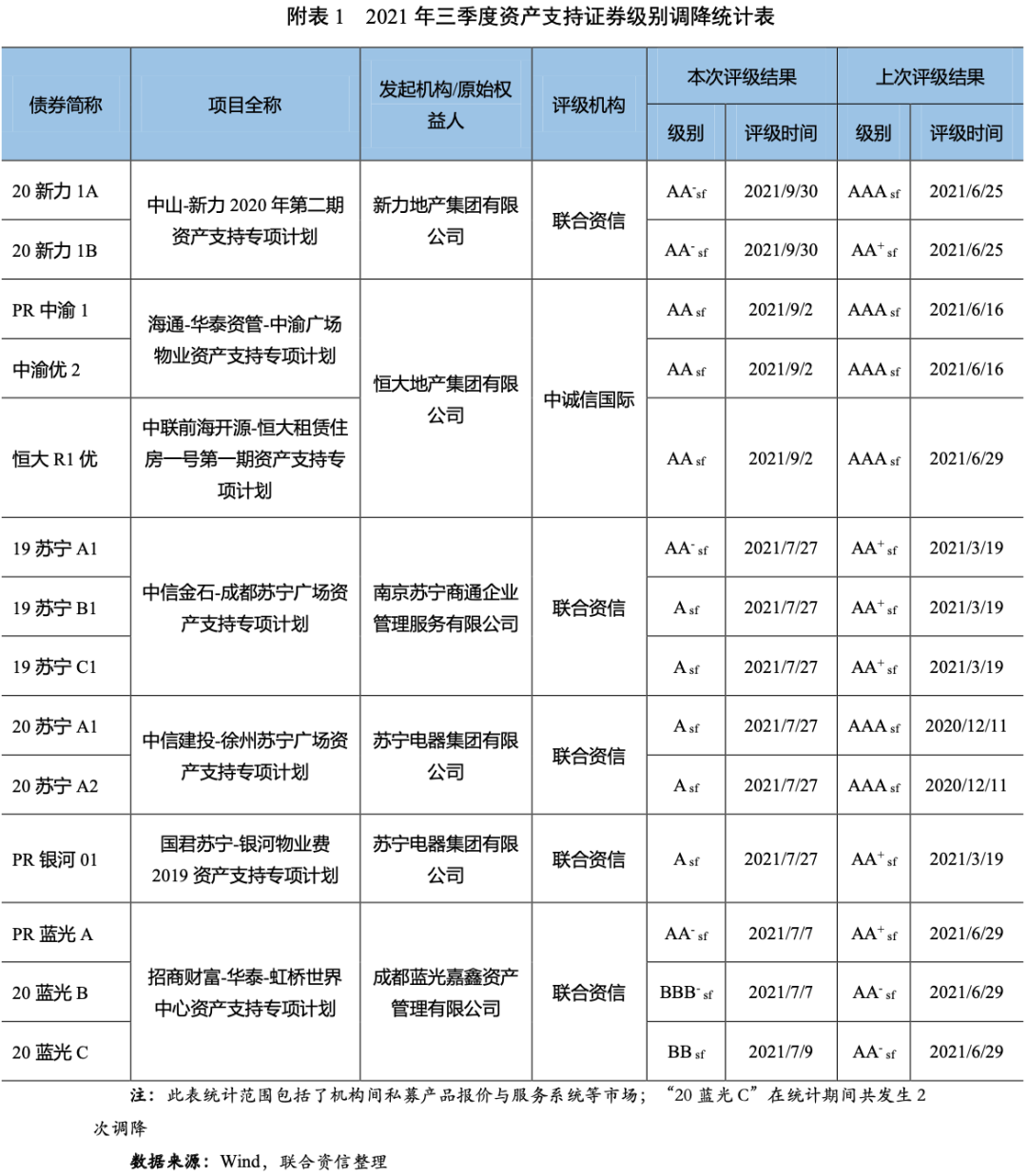

2021年三季度,债券市场上未出现资产支持证券违约;14只资产支持证券信用评级下调(见附表1),同比大幅增加7只;10只资产支持证券被列入评级观察名单[2](见附表2),同比减少4只。

级别下调方面,市场共有5家原始权益人发起的7单14只资产支持证券债项评级发生下调,原始权益人家数同比增加2家,发行单数同比增加4单,只数同比增加7只。本季度资产支持证券发生评级下调的级别变动较大,其中8只债券下调3个级别及以上。本季度级别下调资产支持证券涉及的行业为房地产。从级别下调原因来看,本季度资产支持证券级别下调主要原因是2021年以来国家加大对房地产行业的调控,在“三道红线”、“两个集中”等政策压力下,房地产企业销售增速下滑,投资增速回落,短期偿债压力加大,在此背景下,负债率较高、扩张较为激进的恒大地产集团有限公司(海通-华泰资管-中渝广场物业资产支持专项计划和中联前海开源-恒大租赁住房一号第一期资产支持专项计划的差额支付承诺人)、新力地产集团有限公司(中山-新力2020年第二期资产支持专项计划的差额支付承诺人)和四川蓝光发展股份有限公司(招商财富-华泰-虹桥世界中心资产支持专项计划的差额支付承诺人)深陷债务危机,造成相关债券级别的大幅下调。此外,受苏宁电器集团有限公司主体级别发生下调影响,其作为差额支付承诺人的中信建投-徐州苏宁广场资产支持专项计划和国君苏宁-银河物业费2019资产支持专项计划以及其作为担保人的中信金石-成都苏宁广场资产支持专项计划的相关债券级别均出现大幅下调。

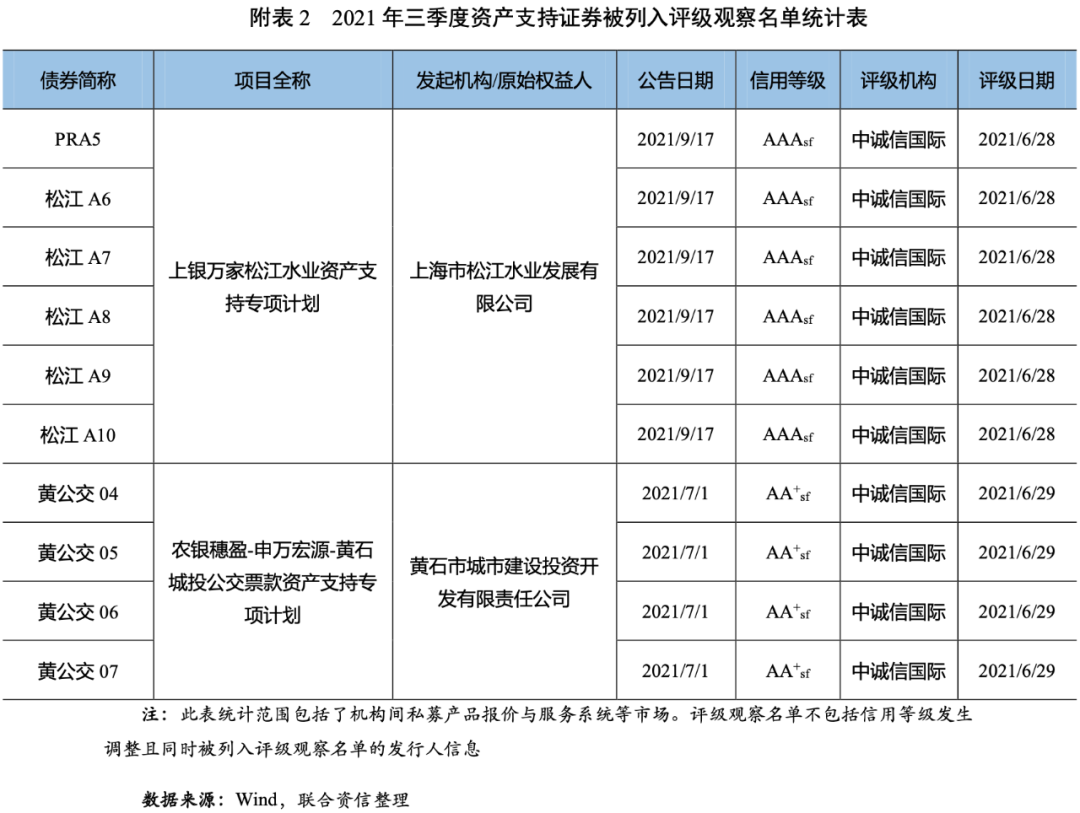

被列入评级观察名单方面,市场共有2家原始权益人发起的2单10只资产支持证券被列入评级观察名单,原始权益人家数同比减少2家,发行单数同比减少4单,发行只数同比减少4只。本季度被列入评级观察名单的债券级别主要为AAA级债券(6只)和AA+级债券(4只),原始权益人为上海市松江水业发展有限公司(6只)和黄石市城市建设投资开发有限责任公司(4只),行业分别为公用事业行业和城市基础设施投资行业。

剔除债项评级、发行期限、票面利率缺失以及有外部增信的样本后,我们用发行利率减去同日同期限的国债到期收益率,得到每只资产支持证券的发行利差[3]。

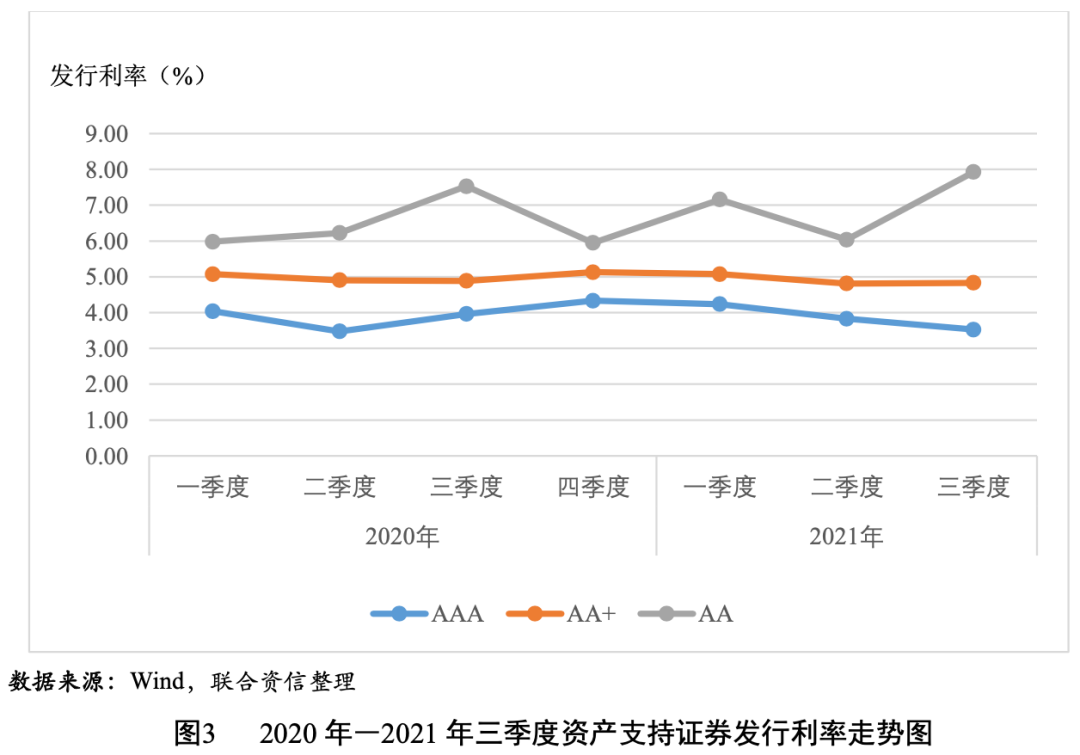

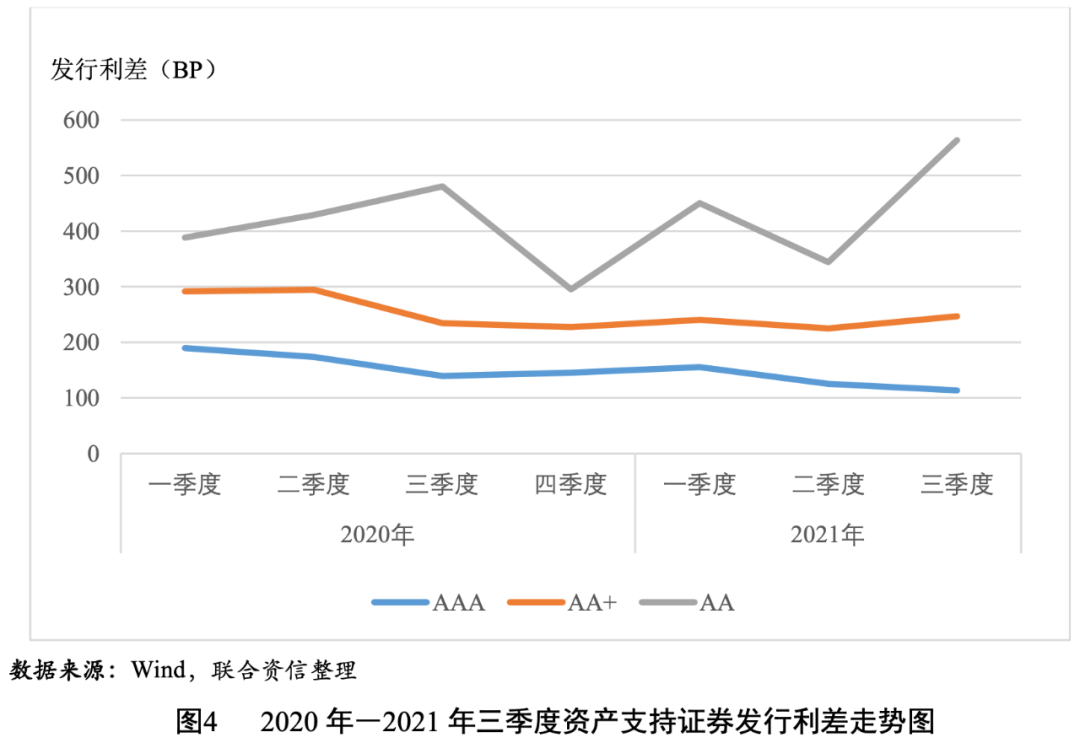

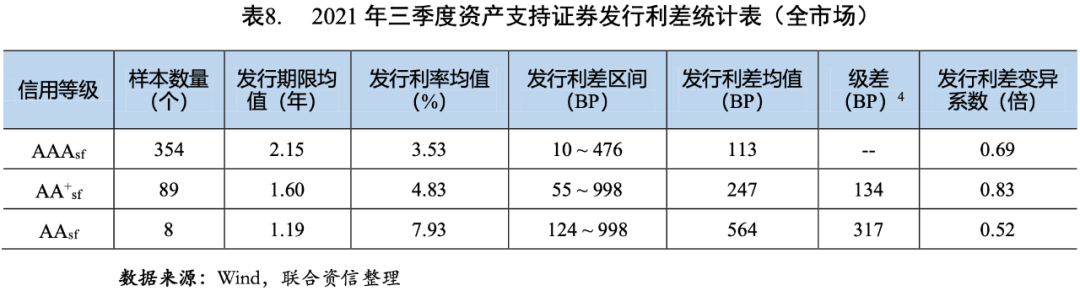

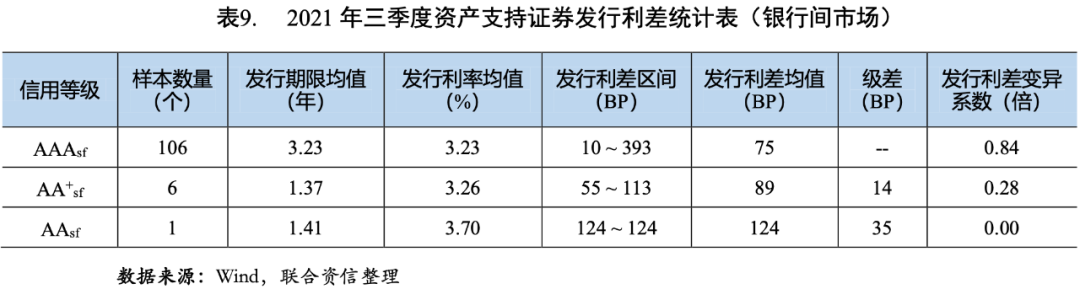

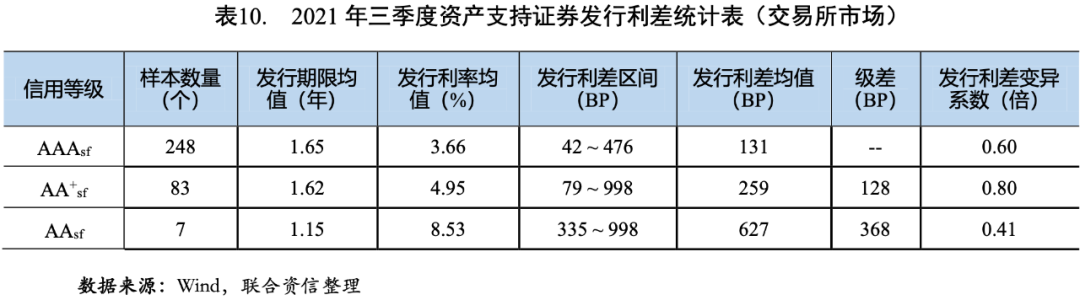

2021年三季度,资产支持证券的发行利率和利差均值均随信用等级的下降而上升(见图3和图4),说明信用评级对资产支持证券的信用风险具有较好的区分度。AAAsf、AA+sf和AAsf级资产支持证券的发行利差均值分别为113BP、247BP和564BP,AAAsf级资产支持证券的发行利差均值环比下降12BP,同比下降26BP;AA+sf和AAsf级资产支持证券的发行利差均值环比分别上升22BP和220BP,同比分别上升13BP和84BP。AAAsf级和AA+sf级之间的级差为134BP,同比、环比均有所上升,反映了在经济恢复趋缓背景下,市场不确定性上升,投资者对低级别资产支持证券要求的风险溢价进一步提高;AA+sf级和AAsf级之间的级差为317BP,可能与AAsf级资产支持证券样本数目过少而缺乏代表性有关。AA+sf级资产支持证券的发行利差的变异系数相对较高,说明投资者对AA+sf级资产支持证券的信用风险判断存在分化。

分市场来看,剔除样本量较少的级别影响,银行间市场与交易所市场所呈现的利差区分度、级差和变异系数的特点与全市场特点基本相同(见表10和表11)。

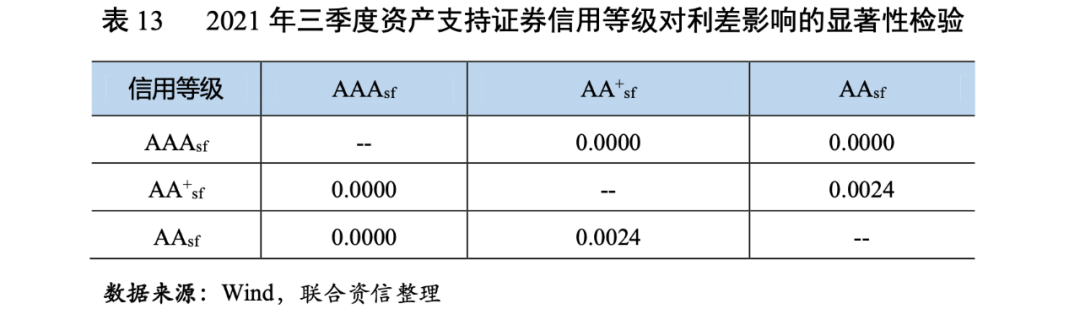

为了检验信用等级对资产支持证券发行利差影响的显著性,我们采用了Mann-Whitney U 两独立样本非参数检验方法,对AAAsf、AA+sf和AAsf级两两之间的利差分布进行显著性检验。2021年三季度,在95%的置信水平下,AAAsf级和AA+sf级、AAAsf级和AAsf级之间、AA+sf级和AAsf级之间均通过检验,具有显著性差异。整体来看,信用等级对发行利差具有区分性,评级结果得到了投资者认可(表13)。

展望2021年四季度,资产支持证券市场将受到诸多因素掣肘,发行规模或将出现2012年恢复试点以来首次萎缩。一是随着房地产企业融资政策的收紧,各类房地产ABS项目或将明显减少,房企保理合同债权ABS、购房尾款ABS、物业费ABS的发行规模均可能显著下滑;二是随着基础设施公募REITs产品的推出,吸引了众多基础设施项目,传统基础设施收费收益权ABS项目可能将相应减少;三是随着新冠肺炎疫情逐步得到控制,宏观经济呈现企稳复苏态势,货币政策或将回归常态,市场利率可能稳中有升,各类ABS项目的发行成本可能随之上升,ABS项目融资人的融资意愿或将下滑。

整体来看,2021年四季度,我国ABS发行规模或将萎缩,资产支持证券市场可能将结束十年来的高速增长,进入调整期。

信用风险或将持续释放

2021年四季度,资产支持证券市场将有2711只资产支持证券到期,到期金额约为5500.93亿元,分别比2021年三季度下降35.07%和14.66%,到期兑付压力有所缓解。但考虑到货币政策或将回归常态,房地产企业去杠杆政策或将持续,部分旅游企业经营恶化等因素,资产支持证券市场的信用风险或将持续释放。投资者需关注房地产类资产证券化产品的增信主体违约风险、旅游景区门票类资产证券化产品的基础资产现金流下滑风险、个人消费贷款资产证券化产品的借款人违约风险。

[1]统计期以债券发行日为准,统计范围包括银行间市场、上交所和深交所市场公募和私募发行的资产支持证券,不包括全国中小企业股份转让系统、机构间私募产品报价与服务系统、上海保险交易所、证券公司柜台市场发行的资产支持证券。

[2]评级观察名单不包括信用等级发生调整且同时被列入评级观察名单的发行人信息。

[3]银行间市场发行的资产支持证券发行利差为资产支持证券票面利率减去与其起息日相同的同期限中债国债到期收益率,交易所市场发行的资产支持证券发行利差为资产支持证券票面利率减去与其起息日相同的同期限中证国债到期收益率。

[4]级差为下一等级发行利差均值减去上一等级发行利差均值,例如,AAAsf和AA+sf之间的级差为AA+sf的发行利差均值减去AAAsf的发行利差均值,以此类推。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~