反向吸收合并的效果是将搭建2:1的股债结构,有利于运营期节税。

作者:余文恭、王程锦

来源:ABSPPP这群人(ID:ABSPPPer)

Q4.18 收购国有企业的股权是否要进平台进行交易?

如果收购的股权属于国有资产,想要不进场交易需要满足以下条件:

首先,根据《国有资产交易管理办法》第3条规定:“本办法所称企业国有资产交易行为包括:

(一)履行出资人职责的机构、国有及国有控股企业、国有实际控制企业转让其对企业各种形式出资所形成权益的行为(以下称企业产权转让);

(二)国有及国有控股企业、国有实际控制企业增加资本的行为(以下称企业增资),政府以增加资本金方式对国家出资企业的投入除外;

(三)国有及国有控股企业、国有实际控制企业的重大资产转让行为(以下称企业资产转让)。”由此可知,国有资产交易行为包括产权转让、企业增资以及资产转让。而基金或信托计划收购项目公司的股权,属于产权转让性质的国有资产交易行为。

根据《国有资产交易管理办法》第31条规定:“以下情形的产权转让可以采取非公开协议转让方式:…(二)同一国家出资企业及其各级控股企业或实际控制企业之间因实施内部重组整合进行产权转让的,经该国家出资企业审议决策,可以采取非公开协议转让方式。”由此可知,在没有失去控制权的前提下所进行的资产重组与整合,可以采用非公开协议转让方式。而基金或是信托计划收购项目公司股权,当项目公司股东没有失去控制权时(例如项目公司股东持有专项计划所有次级证券,或是项目公司股东对于基础资产有优先收购权),经项目公司股东的国家出资企业审议决策,可以采取非公开协议转让方式进行股权转让。

Q4.19 收购股权时,何种情况下可以采用股权互换的模式?采用这种模式有什麽优点?

股权互换是指基金或是信托计划通过换股公司的股权支付被收购企业的股权收购款,以股权支付代替货币支付去收购项目公司的股权。根据《企业重组业务企业所得税若干问题的通知》以及《企业重组企业所得税处理问题的通知》的规定,收购企业购买的股权不低于被收购企业全部股权的50%,且收购企业在该股权收购发生时的股权支付金额不低于其交易支付总额的85%,可以选择特殊性税务处理。因此,当收购股权不低于被收购企业全部股权的50%,且股权支付金额不低于交易总额的85%时,可以采用股权互换的模式。采用这种模式最大的优点在于可以选择特殊性税务处理,从而极大的减少股权交易中所涉及的企业所得税的缴纳。采用股权互换模式还可以减少过桥资金的使用极大的减轻收购股权的资金成本。

Q4.20 股权交换的相关税务问题讨论?

1.企业所得税相关问题讨论

股权交换性质上属于股权收购采用股权支付的类型,而根据《59号文》第1条第3款的规定:“(三)股权收购,是指一家企业(以下称为收购企业)购买另一家企业(以下称为被收购企业)的股权,以实现对被收购企业控制的交易。收购企业支付对价的形式包括股权支付、非股权支付或两者的组合。”而其中所谓股权支付根据《59号文》第2条前段的规定:“二、本通知所称股权支付,是指企业重组中购买、换取资产的一方支付的对价中,以本企业或其控股企业的股权、股份作为支付的形式;…”这里需要特别讨论的是股权收购如果用股权支付,所支付的股权必须是收购企业的股权或是收购企业的控股企业的股权,这里的控股企业是指收购企业的子公司还是收购企业的母公司?根据《4号公告》第6条规定:“《通知》第二条所称控股企业,是指由本企业直接持有股份的企业。”由此可知,这里的控股企业是指收购企业的子公司[1]。

再者,根据《59号文》第6条第2款以及《109号文》第1条的规定:“股权收购,收购企业购买的股权不低于被收购企业全部股权的75%,且收购企业在该股权收购发生时的股权支付金额不低于其交易支付总额的50%,可以选择按以下规定处理:1.被收购企业的股东取得收购企业股权的计税基础,以被收购股权的原有计税基础确定。2.收购企业取得被收购企业股权的计税基础,以被收购股权的原有计税基础确定。3.收购企业、被收购企业的原有各项资产和负债的计税基础和其他相关所得税事项保持不变。”由此可知,股权收购如果收购企业收购标的企业(被收购企业)全部股权75%,且股权支付金额不低于支付总额的50%,可以适用特殊税务处理。

最后,股权收购与资产收购如果发生竞合该如何处理?有人认为如果没有发生避税的行为,应该由当事人自行选择适用[2]。

2.其他税务问题讨论

股权转让因为是股东层面的交易,原则上不涉及企业本身的税收,所以股权转让一般不会导致被转让企业的土地增值税问题[3]。股权收购如果采用股权支付方式相当于换股,不涉及增值税,也不涉及契税问题[4]。此外,有关印花税部分,非上市公司的股权转让行为,属于印花税的应税范围,应课征印花税[5]。

Q4.21 项目公司股东为财务投资人时,如何收购该股权?

通常财务投资人的股权会以明股实债的方式对项目公司投资,同时财务投资人与战略投资人之间可能还会有对赌协议。因此在交易结构的安排上比较少看到由基金或是信托计划直接购买财务投资人的股权。而是由基金或是信托计划对战略投资人发放贷款,由战略投资人先行收购财务投资人的股权,也就是由战略投资人先行结清财务投投资人与项目公司之间的关系,以及结清财务投投资人与战略投资人之间的关系后,再由基金或是信托计划收购战略投资人的股权。

Q4.22 在交易的顺序上,应先搭建股权还是优先搭建债权?

搭建股权结构是指通过股权收购的方式获得公司股权,搭建债权是指通过信托贷款方式获得公司债权。

通常情形下先搭建股权结构完成对公司股权的收购,在按照1:2的股债比向被吸并公司发放信托贷完成债权结构搭建。

Q4.23 何谓反向吸并?何种请况下需要采用反向吸并?具体的操作流程有哪些?

1.通常的吸收合并是由母公司合并子公司,反向合并是指子公司并购目公司。

2. 反向吸收合并在类REITs交易中常见,采用的目的是因为母公司系为搭建股债结构而设立,拥有对子公司的债权,而子公司通常拥有基础设施所有权,为了形成合并的“股债结构”且规避不动产交易过户的成本,因此采取子公司反向合并目公司的方式完成股债结构搭建。反向吸收合并的效果是将搭建2:1的股债结构,有利于运营期节税。

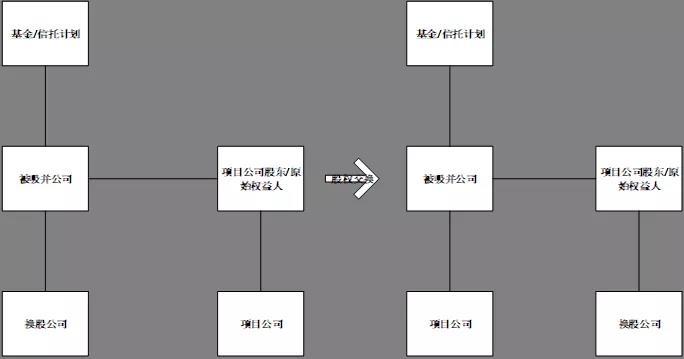

3.反向吸并的步骤包括:第一、原始权益人成立一家被吸并公司,由基金或是信托计划收购被吸并公司的全部股权;第二、由基金或是信托计划对被吸并公司发放贷款,让债权的金额与股权的金额维持在2:1的比例;第三、再由被吸并公司收购项目公司全部的股权;第四、由项目公司吸收合并被吸并公司,此时基金或是信托计划对于项目公司就会拥有债权与全部的股权,并且维持在2:1的比例。

Q4.24 如果反向吸併失败,有哪些风险缓释措施?

反向吸收合并最主要的效果是将搭建2:1的股债结构,当项目无法完成反向吸收合并交易时,面临的最大风险就是项目公司层面的所得税支出,针对可能的所得税支出风险采取的缓释措施通常为在对项目公司的现金流预测中,基于审慎原则,对于各期可分配现金流均假定未进行吸收合并操作,并考虑项目公司层面相应的所得税支出,以此作为无法完成吸收合并操作时的缓释措施。

Q6.8 反向吸并税务问题讨论?

1.企业所得税相关问题讨论

根据《59号文》第1条第5款的规定:“(五)合并,是指一家或多家企业(以下称为被合并企业)将其全部资产和负债转让给另一家现存或新设企业(以下称为合并企业),被合并企业股东换取合并企业的股权或非股权支付,实现两个或两个以上企业的依法合并。”由于反向吸并是项目公司吸收合并被吸并公司,因此性质上属于《59号文》所称的合并。

此外,根据《59号文》第6条第4项的规定:“(四)企业合并,企业股东在该企业合并发生时取得的股权支付金额不低于其交易支付总额的85%,以及同一控制下且不需要支付对价的企业合并,可以选择按以下规定处理:1.合并企业接受被合并企业资产和负债的计税基础,以被合并企业的原有计税基础确定。2.被合并企业合并前的相关所得税事项由合并企业承继。3.可由合并企业弥补的被合并企业亏损的限额=被合并企业净资产公允价值×截至合并业务发生当年年末国家发行的最长期限的国债利率。4.被合并企业股东取得合并企业股权的计税基础,以其原持有的被合并企业股权的计税基础确定。”由此可知,股权支付金额不低于支付总价的85%,适用特殊税务性处理,其中包括计税基础的转结、所得税事项的承继、弥补亏损等。

2.其他税务问题的讨论

有关土地增值税的问题,根据《企业改制重组土地增值税政策通知》第2条的规定:“二、按照法律规定或者合同约定,两个或两个以上企业合并为一个企业,且原企业投资主体存续的,对原企业将房地产转移、变更到合并后的企业,暂不征土地增值税。”由此可知企业合并不征收土地增值税。

有关增值税部分,根据《营改增试点规定》第1条第2款的规定:“(二)不征收增值税项目。…5.在资产重组过程中,通过合并、分立、出售、置换等方式,将全部或者部分实物资产以及与其相关联的债权、负债和劳动力一并转让给其他单位和个人,其中涉及的不动产、土地使用权转让行为。”由此可知,公司合并时其相关债权、债务和劳动力一并转让的,不征收增值税。

有关契税部分,根据《改制重组契税政策的通知》第3条的规定:“两个或两个以上的公司,依照法律规定、合同约定,合并为一个公司,且原投资主体存续的,对合并后公司承受原合并各方土地、房屋权属,免征契税。”由此可知,企业合并免征契税。

最后根据《企业改制有关印化税的通知》企业合并行为需经过县级以上人民政府及企业主管部的批准,才有资格享受不征收印花税的优惠,否则应该按照一般规定贴花完税[6]。

有人认为《4号公告》的规定违反了股东权益连续性的要求,参见雷霆,《企业并购重组税务实务》,法律出版社,2015年8月第1版,第29页。 ↑

雷霆,《企业并购重组税务实务》,法律出版社,2015年8月第1版,第218页。 ↑

徐峥、查燕云、赵团结,《企业并购税收》,立信会计出版社,2020年6月第1版,第90页。 ↑

徐峥、查燕云、赵团结,《企业并购税收》,立信会计出版社,2020年6月第1版,第89、90页。 ↑

徐峥、查燕云、赵团结,《企业并购税收》,立信会计出版社,2020年6月第1版,第87页。 ↑

徐贺,《资本交易税收实务》,中国税务出版社,2019年2月第1版,第356页。 ↑

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~