关心中国奥园增长速度的小股东们暂时舒了一口气。

作者:观点地产新媒体

来源:观点(ID:guandianweixin)

关心中国奥园增长速度的小股东们暂时舒了一口气。

观点地产网 披露2020年中期业绩过后的第一个工作日,中国奥园马不停蹄地召开了业绩说明会。

一如2019年网络业绩会与股东周年大会,出席现场的领导层仍以主席郭梓文、行政总裁郭梓宁、副总裁陈嘉扬、营运总裁马军、首席财务官陈志斌五人为主。8月17日,身着或蓝色或黑色正装的管理层准时亮相于镜头前,背景墙是自家公司的大型logo。

尽管新冠疫情致使今年前4个月销售增速均录得倒退,但5月与6月带动了中国奥园销售业绩的回正:前6月未经审核的物业合同销售额累计录得508.7亿元,完成全年目标1320亿元的38.54%,超过35%的原定目标;已签约未确认的物业合同销售1800亿元,将于未来2年逐步确认。最新数据还显示,7月中国奥园实现合同销售金额约95.5亿元,同比增长43%;1-7月累计销售约604.2亿元,超过去年同期。

上半年,中国奥园实现毛利润82.8亿元,同比增长18%,毛利润率29.3%;核心净利润28.3亿元,同比增长14%,核心净利润率10%;股东应占核心净利润24.5亿元,同比增长21%,股东应占核心净利润率8.7%。

关心中国奥园增长速度的小股东们暂时舒了一口气。

回顾中国奥园的上半年,终止百年人寿收购事项、分拆中国文旅集团上市、入股京汉股份等系列大事项一度吸引了市场与投资者的关注。同时,合作与拿地也是频繁出场的关键词。

上半年营收同比增19% 分拆文旅拟上市

据公告披露,截至6月30日,中国奥园上半年录得营业额282.4亿元,同比增长19%,实现了正增长。

于合同销售方面,华南区域虽是中国奥园的主战场,但其占比从去年同期的42%降至25%;华东、中西部占比分别升至31%、37%,实现了对华南区域的反超。

这与今年上半年中西部和华东区域的可售货值比较大、复工复产早等不无相关。同时,虽然合同销售均价在2020年上半年从万元关口小退至9953元/平方米,不过中国奥园方面表示,公司于个别楼盘有优惠活动,但并未进行大面积的降价促销活动。

于融资方面,中国奥园在上半年内完成两轮共2.8亿美元三年期境外银团贷款,年利率为HIBOR/LIBOR加4.3%;发行1.88亿美元363天4.8%境外债,并按时偿还了4.25亿美元债及21亿元公司债。

与地产同行相似的是,中国奥园在扩张的同时也带来了负债的增长。截至2020年6月30日,中国奥园的资产负债率由2019年年末的84.8%升至85.9%,净负债率亦上升了近5个百分点至79.8%。

据观点地产新媒体统计,中国奥园的负债率已经连续上涨5年。其中,净负债率的增幅较为明显——从2016年的50.7%增长至2020上半年的79.8%。

来源:企业公告,观点指数整理

对此,首席财务官陈志斌回复称,公司内部对负债率并无明确指标要求,目前资产负债率均在90%以下,是比较健康的水平。

另于短期债务方面,中国奥园同样表现得颇有自信:2020年下半年预计将有200多亿元债务到期,而公司现金储备694.4亿元、授信逾900亿元,压力并不大。

于合作方面,中国奥园拉来了很多“小伙伴”。从去年开始,奥园联合部分品牌房企、同行以及当地龙头企业达成合作,合作方包括融创、世茂、金科、华夏幸福、大发、海尔。

在今年年内,据观点地产新媒体不完全统计,中国奥园已与古兜控股有限公司、青岛经济技术开发区投资控股集团有限公司、河南国控集团、合生创展、弘阳集团、花样年等多家公司达成项目合作,以城市更新项目为主,范围涉及大湾区、青岛和郑州。

于收并购方面,百年人寿与京汉股份包揽了中国奥园的头条——前者于2018年启动,再于2020年1月份正式宣布终止;后者于2020年4月正式对外披露,再于5月完成股权转让签约。

中国奥园虽然没有获得保险金融牌照,但有失也有得。通过11.2亿元入股京汉股份,其撬动了位于北京、天津、重庆、成都、南京、太原、广东省及河北省等地的18个项目和约124万平方米总可售建筑面积。

另于4月17日,中国奥园旗下文旅板块(中国文旅集团有限公司)向港交所递交招股书。于2020年2月29日,中国文旅集团持有18个度假物业发展项目组合,土地储备总建筑面积约为160万平方米,含持作未来发展的建筑面积约110万平方米。

至此,中国奥园旗下已有多个资本平台,包括地产、物业,以及入股的京汉股份。另据市场消息,奥买家亦将于2020年上市。

多家研究机构对中国奥园表达了“看好”态度。因1800亿元未结转销售额和较高的毛利率水平,中金研报将中国奥园今明两年的盈利预测调高4.4%、3.2%;富瑞、野村则给出了“买入”评级。华创证券则在给出“强推”评级的同时,提示中国奥园或有业绩拓展不及预期、人工成本上升导致利润率下行风险。

城市更新项目2020年可转化634亿

土地储备是房企的发展根基。短短半年时间,中国奥园的土储总货值由2019年年末的6000多亿暴涨至如今的11602亿元,最新并表的京汉股份贡献了其中很大一部分力量。

据中国奥园披露,上半年公司新增项目44个,新增可开发建筑面积约695万平方米(收并购项目占63%),新增可售货值约832亿元;城市更新项目超50个,预计额外贡献可售资源约6587亿元。

至此,中国奥园土储总建筑面积约4874万平方米,权益占比78%;计入城市更新项目后的总货值约11602亿元,95%位于大湾区,满足未来四至五年的发展。

土地储备是中国奥园发展的痛点之一,也是这家区域型地产开发商进行全国化布局的重要手段。

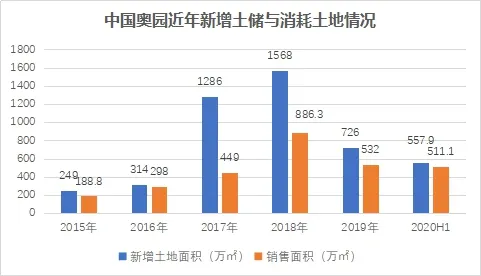

按照观点指数统计,继2017年、2018年的大举拿地后,奥园的拿地速度于今年上半年实现了升温。截至6月30日,奥园新增土储为557.9万平方米,对2019年全年的726万平方米占比已达76.8%。

来源:企业公告,观点指数整理

管理层表示,虽然目前土储总货值可以满足公司未来四至五年的发展要求,但是其中包含了6587亿元的旧改土储货值,而旧改项目周期长、变动因素多,公司仍存在一定的拿地需求。

在业绩会的公开资料上,中国奥园为城市更新项目做了一份未来的转化测算:除去上半年已经转化的4个项目、可售资源51亿元外,2020年可转化634亿元,2021-2022年可转化1687亿元,2023年及以后预期转化4266亿元。

具体到拿地金额上,中国奥园并不打算更改预算——“今年将会控制在350-400亿元”。同时,在意向城市上,大湾区主要城市广州、深圳、佛山、东莞、珠海和中西部核心城市仍是中国奥园的拿地重心。

具体到拿地方式上,他进一步透露,目前城市更新及其他拿地方式占比7%,下半年将上调至15%左右;招拍挂拿地方式上半年占比30%,将会进一步降低;收并购拿地上半年占比63%。

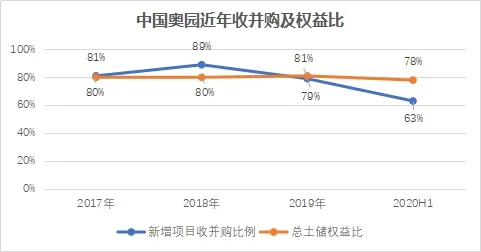

据观点地产新媒体此前报道,中国奥园此前的拿地方式以收并购为主,近三年占比均在80%左右,目前2020年上半年63%还与这一数字有所差距。

这是否会代表着,中国奥园在下半年还会有收并购计划?副总裁陈嘉扬表示,中国奥园自上市以来收购了320个项目,收并购获取的项目占68%,招拍挂占29%,城市更新以及其他占3%,接下来会继续发挥收并购传统的优势。

来源:企业公告,观点指数整理

“相信未来2-3年项目会翻一番,货值也会翻一番。”对此,中国奥园称将不排斥和更多的优秀开发商合作,尤其是在大湾区上的合作。

但是,据管理层强调,合作的项目本身应属于优质项目,中国奥园不会用自身在大湾区的好项目去寻求外部合作。

进入后千亿时代,中国奥园今年的销售目标是完成同比增长12%,预计约1320亿元。其中,下半年的预计进度为65%。

进一步拆分总目标后,中国奥园又对区域公司提出了两个子目标:一是以区域公司为据点持续深耕所在城市群,进一步提升一二线重点城市占比,更多城市进入当地销售TOP10/TOP20;二是实现30个区域公司每家完成年销售50亿元或以上。

截至2020年7月,中国奥园的最新销售完成度为46%。进入8月中旬,离地产销售的“金九银十”越来越近,而留给中国奥园等地产开发商们的时间越来越紧迫了。

以下为中国奥园2020年中期业绩发布会现场问答实录:

现场提问:公司物业销售复苏的情况,前期完成了全年目标的46%,有没有计划调整全年的目标和拿地的预算?

郭梓文:从合同销售额来看,1-7月份我们已经完成604亿元,完成全年目标接近一半。对于未来几个月,我们会进一步加大销售力度,我们完全有信心完成已经定下来的增长12%的目标。另外的问题由马总来回答。

马军:土地仍然按照纪律性购地,全年控制在350亿元到400亿元的土地价格水平。而且今年下半年的水平,我们仍然会把投资的重点放在珠三角和长三角,同时也会关注中西部的一些重点城市。

陈志斌:上半年受到疫情的影响,租金有一定的下降,我们也推出了一些免租的政策。总体来说,因为租金占总体收入的比例非常小,对公司总体应收影响不大。目前商业的出租已经恢复到正常状况。

现场提问:在今年上半年的销售表现和财务业绩方面,城市更新对于上市公司的贡献集中在哪些方面?并入京汉股份的财务业绩后,对于上市公司的财务报表将会有什么样的影响?下半年的推盘结构和货值的安排如何?

郭梓宁:关于旧改项目,上半年有3个转为二级开发,下半年陆续会再有项目转化。这些项目的转化会为我们提供未来两年的可售货值。截至6月底,旧改项目有50多个。

未来,一方面加快转化,另一方面继续在大湾区主要的城市加大拓展力度,包括广州、深圳、珠海、佛山、东莞这五个城市。目前,正在洽谈的旧改项目也有一大批。

另外,在奥园已经落户的一些有旧改的地区,包括环北京、雄安之间,也包括西安、南宁等一些城市,我们也会继续拓展旧改的项目。当然。我们的重点还是集中在大湾区的主要城市。

相信未来二三年,我们的项目还会翻一番,货值也会翻一番。

马军:收购完成后,奥园成为京汉股份的单一大股东,京汉作为我们的子公司,会纳入并表。根据我们的经营预期,京汉股份在2020年可以实现盈亏平衡,并表后对于公司的资产负债率和净负债率起到正面作用。

关于销售情况,从三月底、四月初市场恢复以来,尤其是进入五月份以后,公司整体销售的增幅同比由负转正。进入到六七月份,销售仍然延续了稳定的态势。由此能够看到,初步判断,下半年整体的市场恢复应该还是不错的。

但是,也要看到,目前受疫情的影响,包括境内外整体的经济指标都有一定的下滑。对于整体的市场成交,也不能抱有过高的希望。

下半年,奥园的整体货值接近1700亿元左右。四季度推货数量比三季度略高一些。目前,主要抓推货节点,确保充足的供货安排,总体的货量是比较充足的。我们对于完成下半年的任务还是非常有信心的。

现场提问:公司上半年营收和净利润双双增长,主要原因是什么?2020年中期来看,短债占比较高,下半年是否面临偿还债务的压力?

陈志斌:奥园实现营收和利润的双增长,主要是得益于过去几年销售快速增长产生的。我们从2016年到2020年合约销售持续增长,复合增长率超过了60%。合约销售到交楼有1-2年的时间,因此,上半年的增长来源于2018年和2019年的销售产生。这是利润和增长的主要原因。

关于短债的问题,今年下半年到期约180亿元,占比38%,相对于目前的现金规模690亿元来说,以及超过900亿元尚未使用的授信额度,现金和各种方式足以覆盖短债的占比,因此短期负债的压力并不大。

目前,我们也按照网上关于监管的档次进行了测试,奥园的指标还是属于比较好的,不在监管限制的范围内。

现场提问:公司净负债率控制在怎样的区间?旧改下半年转化的计划是什么?未来是否会继续考虑类似收购京汉股份的资产包扩充土地储备?

陈志斌:奥园目前的净负债率是79.8%,接近80%,公司对于净负债率,从贷款到其他方面都有严格的要求。我们觉得80%左右还是合理的水平,因此没有太大担忧。

郭梓宁:旧改下半年有一些项目,其中大家比较关注的,一个是番禺氮肥厂项目,已经于8月7日正式挂牌,我们与香港恒基联手,争取取得这个项目。之前,奥园已经参与了一级开发,这个项目位置非常好,在番禺大学城的一线江景。这个项目的货值非常高,大概有126亿的货值。

我们于2016年进入了旧村改造,珠海的翠微村有小澳门之称,有700年的历史,去年已经成为实施主体,目前正在进入二级开发,会争取今年提供货值销售。这个村总的可售面积是56万平方米,估计货值超过200亿元,今年可以提供几十亿出来销售。珠海拱北联安村在今年3月份成为实施主体,政府批复了,处于准备拆迁的状态。

所以,今年可以提供100多亿元销售货值。未来两年,2021年和2022年,也有十几个项目进入转化阶段。到2023年,以及不断拓展新的项目,未来每年都有新的城市更新项目转化为二级开发。目前,在广州、深圳、珠海、佛山、东莞几个城市正在加大拓展力度,正在洽谈的有一大批城中村改造项目,位置都非常好,而且货值比较大,这将为我们未来储备优质土地打下良好的基础。

马军:奥园长期以来以收并购为主,对具备丰富土地的公司和资产包进行长期密切的跟踪。目前各项收购工作开展的非常顺利,我们对这类公司有密切的跟踪。同时控制我们的结构,确保资产包收购这类项目有良好的消化和融入过程。

现场提问:公司有没有进行促销?通过收购京汉,可以为公司带来多少的土地储备?

马军:目前,整体市场供货是不错的。现阶段公司没有大规模降价促销的行为。四、五月份疫情刚刚过去时,在市场恢复的过程中,我们采取了一些小而精的促销方法,锁定了客户,阶段性分期付款的形式,包括“VIP一对一”的方式,提高对客户把握的程度。

当然了,公司在一部分地域,也会采取一些特价房销售的方式。譬如。我们在湖南区域。公司在长三角、珠三角的深圳、东莞、惠州,包括成都和西安整体市场表现是不错的,我们的售价有一定的涨幅。收购京汉股份以后,整体来看,它的土地储备大概是120万平方米。

现场提问:下半年公司在哪些方面可以做得更好一些?郭主席下半年您主要的工作是什么?大湾区是房企必争之地,公司如何看待这个格局,是否想寻求与外部的企业进行资源的交换,进一步的加快全国化吗?

马军:公司在过去几年始终保持投资、融资简单高效,高质量的发展。

过往三年,公司在运营方面,包括设计研发、成本控制、营运节点的达成和强化营销方面有明显的进步。基于这些方面,我们近期加大了客户满意度的打分的需求。在相当长的一段时间内,我们在内部管理中重要的一项工作是客户满意度的提升。

旧改方面,我们积累了许多的资源和优势。很多外地的房企也希望能够进入到大湾区的旧改,因为这是传统的产品。

目前来说,我们在全国土地拓展方面打开了顺畅的渠道。大家可以看到,我们在华东、中西部正常的收并购和招拍挂渠道拓展是非常顺利的。相对来讲,我们的土地获取的占比不低。

大湾区更是我们的重中之重,应该讲,我们不排除或者是不排斥跟其他的开发商进行合作。合作的话,大家要拿优质的资源进行强强联合。我们不会刻意的强调,用大湾区的优质资源换取合作,更多的是优中选优,强强联合的这种方式。

郭梓文:下半年,我要做的是鼓励和鞭策各集团尽力完成各项既定目标。

郭梓宁:大湾区竞争激烈,大家都非常看好大湾区的发展前景。大湾区的旧改竞争是比较激烈的。但是奥园有几大优势,一个是本土企业的优势,另外我们有专业团队。过去几年,我们已经在城市更新方面组建了专门团队。所以,我们有专业上的优势、人才方面的优势。另外,我们还有有品牌的优势,我们有不少的成功案例,好几个项目都非常成功。

我们拓展这些旧改项目的时候,具备这些竞争优势,竞争力相对来说比较大。当然,我们也抱着开放包容的心态,对于一些想进入大湾区的大型房企,我们也愿意强强联合、优势互补,共同参与大湾区的城市更新。

近期,有不少企业主动找我们来谈。同时,我们在外地拓展旧改项目的时候,也会借助当地企业的优势和力量,跟他们进行共同拓展,争取将项目早日转化。

现场提问:3月份管理层提到随着2020年更大的收入结转,股东利润同比下降,股东应占利润同比上升,原因是什么?

陈志斌:上半年收益不高,比例也不低是15%,主要是上半年交付的物业主要是集中于全资的效益,就是权益率比较高的效益,有时间差和时间波动的内容。小的收益还是在20%附近,这是比较合理的。上半年的时间比较短,都是全资的项目为主,因此比例低一些。

股东权益上半年有增长、数额上有增加的原因,主要是上半年新拿了一些项目,也做了相当部分合作的模式,包括跟头部开发商的合作,包括之前引入合作方溢价入股跟我们做项目开发,使得权益上升。上半年的权益比可以看到,由过去的80%下跌到70%左右。

另一方面,大家也看到上半年拿了相当多的旧改项目,货值从2000亿元增加到6000亿元。我们也引入了合作方,共同实现旧改开发,这部分也会实现小股东权益的增加,主要是这些原因。

现场提问:公司上半年合同负债有所减少,原因是什么,出售附属公司收益4.2亿?

陈志斌:合同负债报表上是合并范围内的合同负债的余额,受到几个因素的影响:税金的影响,还有一些地区和线下装修合同的影响,几个因素叠加的影响。总体合同负债,总数包括合营企业的合同负债是上升的。

出售收益来说,上半年有一些项目,外部比较强的开发商和比较强的企业看重我们的运营管理能力,跟我们进行股权上的合作,通过溢价和增资入股的方式进入,产生了溢价收益。这些项目合作后,还是以我们为主,不影响对项目的控制权。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~