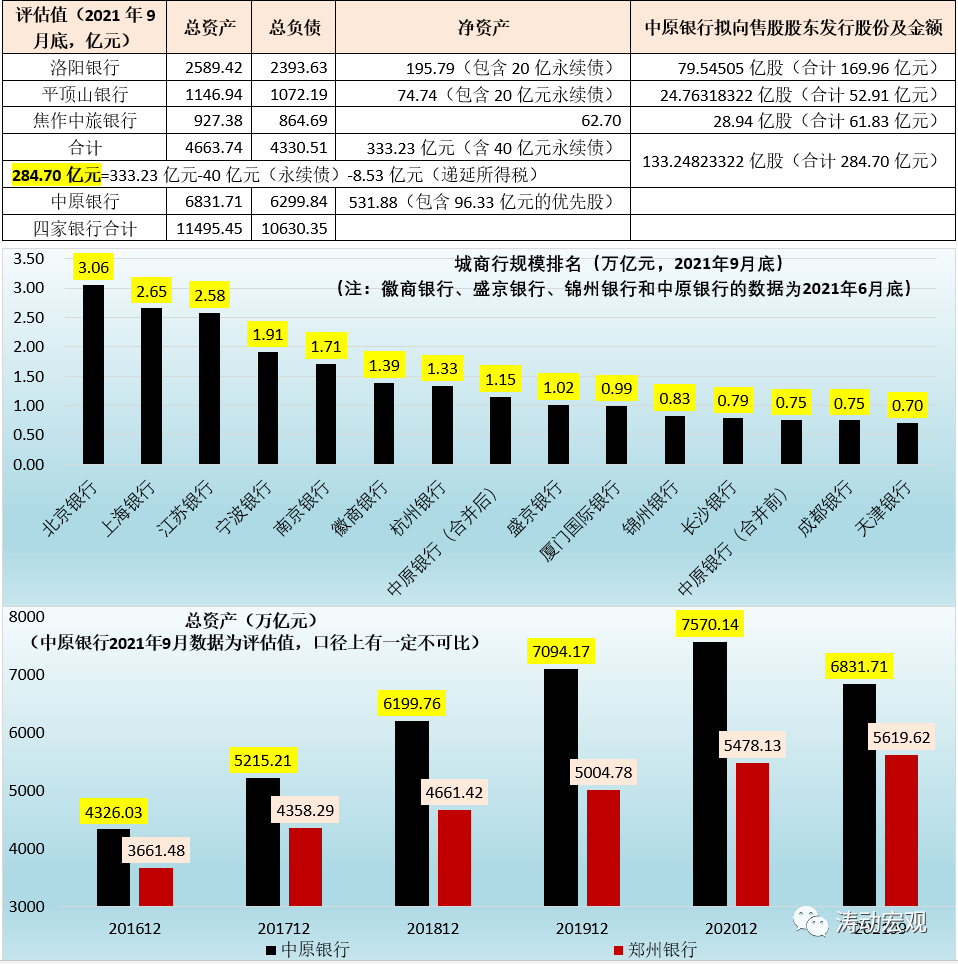

其中,中原银行以284.70亿元的总代价收购上述三家城商行目标股东持有的股份。

作者:毛小柒

来源:涛动宏观(ID:jinrongjianghu123123)

【正文】

一、起底新中原银行

(一)中原银行吸收合并洛阳银行、平顶山银行、焦作中旅银行三家银行

1、2022年1月26日,中原银行发布公告称,其已于当日与洛阳银行、平顶山银行及焦作中旅银行订立吸收合并协议。其中,中原银行以284.70亿元的总代价(相当于341.64亿港元)收购上述三家城商行目标股东持有的股份。

实际上,早在2021年10月27日,中原银行便发布公告称“董事会通过拟合并洛阳银行、平顶山银行、焦作中旅银行”。

2、中原银行成立于2014年12月23日,2017年7月19日在港股上市。事实上,中原银行起初正是由河南省内13家城商行合并成立而成。具体看,2014年8月,开封银行、安阳银行、鹤壁银行、新乡银行、濮阳银行、许昌银行、漯河银行、三门峡银行、南阳银行、商丘银行、信阳银行、周口银行、驻马店银行等河南省内13家城商行合并组建中原银行。

(二)拟以284.70亿元的对价向三家银行售股股东发行133亿股代价股

1、上述284.70亿元的代价将以2.1366元人民币/股(相当于2.5639港元/股)的价格向各售股股东发行133.24823322股的方式支付,即并非是现金支付。这里284.70亿元的代价主要基于被合并三家城商行的净资产合计(不含40亿元的永续债)扣除递延所得税(8.53亿元)后的净值。

2、以2.1366亿元人民币/股的价格向各售股股东发行133.24823322亿股股份(合计为284.70亿元人民币)。具体看,根据三家银行的净资产分配如下:79.54505亿代价股股份面向洛阳银行售股股东发行、24.76318322亿代价股股份面向平顶山银行售股股东发行、28.94亿股代价股股份面向焦作中旅银行发行。

本次三家银行的售股股东数量约有2442名(具体包括34家国企、138家非国企以及2270个人),其中中原信托(其实控人河南投资集团亦为中原银行的主要股东)、河南天利(中原银行监事实际控制)均为中原银行的关联方。

同时考虑到目前中原银行的股价仅为0.89元港元/股(PB仅有0.29倍),因此上述发行价格应该说溢价率较高。

(三)选择发行代价股而非现金的方式进行合并的原因:资本压力较大

我们之前曾指出“被合并的三家银行股权结构比较复杂,且三家银行的净资产合计达到401.93亿元,即便剔除掉河南当地政府持有的股权,中原银行吸收这三家银行应也需要付出不少代价。当然,也极有可能会以换股的形式合并,这样三家银行的原有股东成为中原银行的新股东,对价将会少很多”。

目前看,本次吸收合并是以发行代价股的方式进行,原因是若选择现金吸收合并,则中原银行的资本压力会比较大。根据中原银行披露的信息,若选择现金吸收合并,则中原银行的核心一级资本充足率、一级资本充足率和资本充足率将分别降至4.39%、5.62%和7.94%的水平,而选择发行代价股的方式其核心一级资本充足率、一级资本充足率以及资本充足率将分别为7.89%、9.63%和12.63%。

(四)拟配售31.05-32.05亿H股:为本次吸收合并完成的先决条件之一

除吸收合并外,此次中原银行发布的公告还包括另外两个事项,其中之一便是以32.05亿元的对价拟向合格机构投资人配售31.05-32.05亿股(占配售前发行H股数量的81.82-84.45%),且本次配股事项为本次吸收合并完成的先决条件。

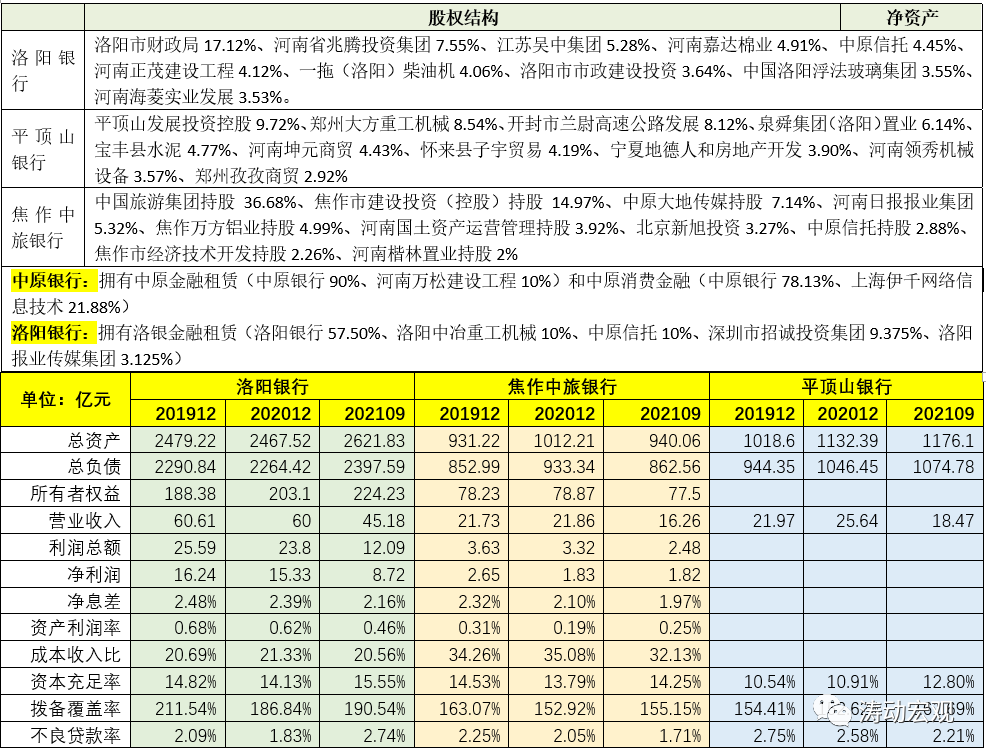

(五)中原银行的总资产将由城商行第12位跃居至第8位

根据中原银行发布的公告,本次吸收合并完成后,其总资产规模将突破1万亿元(2021年底的总资产预计将达到1.20万亿左右),归母净资产超过700亿元、在城商行中的总资产排名将由之前的第12位提升至8位。

(六)合并后,河南地区仅剩中原银行与郑州银行两家城商行

此次合并后,意味着河南地区将仅剩中原银行与郑州银行两家城商行。

相较于中原银行仅在港股上市,郑州银行则分别于2015年12月23日、2018年9月19日在港股和A股上市,是目前三家“A+H”城商行之一(另外两家分别为青岛银行与重庆银行)。应该说这几年,郑州银行与中原银行在规模上呈现出你追我赶的态势,而此次合并及剥离不良资产后,中原银行相当于进一步奠定了优势,更容易轻装上阵。

(七)中原银行还将剥离并向AMC出售259亿元资产(多为不良资产)

1、除合并三家城商行与配股事宜外,本次中原银行还将以90-100亿元人民币的代价向AMC出售原值为259亿元人民币(扣除减值拨备后的账面净值为118亿元人民币)的信贷资产及其他金融资产(含本金及利息)。

2、具体看,259亿元资产中有152亿元为对公贷款,剩余107亿元资产为信托计划、资管计划受益权及应收款项。其中,57.68亿元的融资人为房地产行业、54.07亿元的融资人为制造业、24.99亿元的融资人为批发及零售业、18.54亿元的融资为食宿及餐饮业、14.88亿元的融资人为租赁和商务服务业等。

3、考虑到这259亿元的资产中,有165.675亿元为逾期资产(占比达到63.91%),剩余93.5410亿元资产预计质量也较为一般,因此本轮剥离及出售的对象以不良资产为主,旨在改善中原银行的资产质量。

(八)中原银行总资产的评估值显著低于账面值(相差700多亿元)

根据中原银行公告披露的信息,截至2021年9月底,中原银行总资产的评估值仅有6831.71亿元,数值上低于2020年12月底的7574.82亿元(账面值)和2021年6月底的7530.01亿元(账面值),且二者之间相差超过700亿元,这意味着中原银行的资产质量可能存在一定问题。

当然,作为河南地区的本土银行龙头,中原银行的资产质量存在一定瑕疵,也说明被合并的三家城商行资产质量可能也不太理想,甚至还存在一定程度上的风险隐患,而这应也是四家银行合并以及中原银行剥离不良资产的真正背景,即一方面为了化解风险和不良包袱,另一方面则可能是为了提升整体实力。

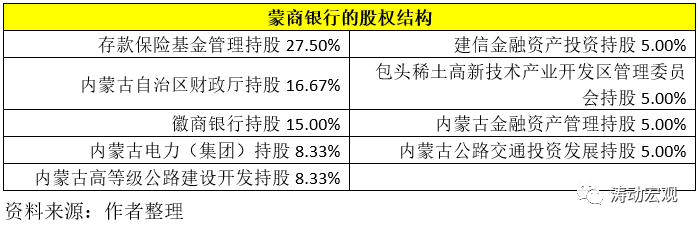

(九)预计邦银金租与洛银金租会进行整合

中原银行自身拥有两家非银金融机构,分别为邦银金融租赁与中原消费金融,而被合并的洛阳银行同样也拥有一家非银金融机构,即洛银金融租赁。我们预计,合并后,邦银金融租赁将会与洛银金融租赁进行整合,毕竟两家金融租赁同时存在的必要性不高,且邦银金融租赁也有一些历史遗留问题。

(十)三家被合并银行:股权关系复杂、资产质量一般

从公开披露的信息来看,三家被合并银行的股权关系比较复杂,民营成分较浓,同时其资产质量均比较一般。例如截至2021年9月,洛阳银行、焦作中旅银行与平顶山银行的不良贷款率分别为2.74%、1.71%和2.21%,而拨备覆盖率仅分别为190.54%、155.15%和161.69%,整体实力偏弱。

二、持续推进中小金融机构兼并重组:化解风险与增强实力,城商行变局将持续

实际上,中原银行合并三家城商行并非孤立事件,2020年以来已有多个地区启动了辖区内城商行的合并进程,如四川银行、山西银行与辽沈银行,而结合2022年银保监会提出的“持续推进中小金融机构兼并重组”等因素,我们预计这个过程还未结束,未来仍将持续。

(一)蒙商银行:取代包商银行

2020年4月9日和2020年4月29日,银保监会和内蒙古银保监局分别核准蒙商银行筹建申请和开业申请,新成立的蒙商银行注册资本达200亿元。

与此同时,2020年11月12日银保监会核准包商银行进入破产程序,意味着包商银行正式退出历史舞台。截至2020年底,蒙商银行总资产为1990.43亿元,营业收入和净利润分别为5.74亿元和-34.94亿元,不良贷款率和拨备覆盖率分别为4.20%和172.67%。

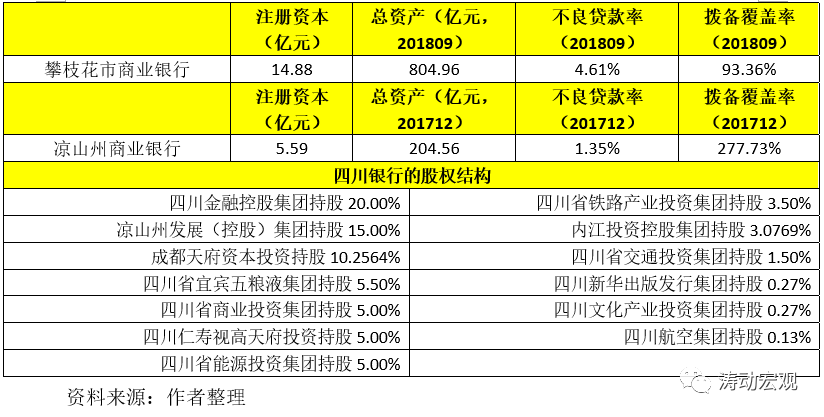

(二)四川银行:合并省内两家城商行,2020年总资产1500亿元

1、2020年9月9日与11月4日银保监会和四川银保监局分别核准了四川银行的筹建与开业申请,注册资本高达300亿元(城商行第1),原攀枝花市商业银行和凉山州商业银行则分别变更为四川银行攀枝花分行、四川银行凉山分行。2020年11月5日四川银行完成工商注册登记,11月7日正式挂牌开业。

2、原四川金融控股集团董事长林罡任四川银行董事长、原工商银行安徽省分行副行长郑晔任四川银行行长。

截至2021年9月底,四川银行总资产达到1490.64亿元、存贷款余额分别为1076.35亿元和823.31亿元,实现营收23.57亿元、净利润7.60亿元、不良贷款率为1.90%、拨备覆盖率为337.71%、资本充足率达29.49%.

(三)山西银行:重组合并省内5家城商行,总资产达2776.74亿元

1、2021年4月24日,山西银保监局正式核准了山西银行的开业申请(2021年3月30日银保监会核准筹建),这意味着大同银行、长治银行、晋城银行、晋中银行和阳泉市商业银行等5家城商行正式告别历史,被山西银行代替,。

2、山西银行的注册资本达到239.96亿(山西发行的153亿元地方专项债便是为了注资山西银行),原晋商银行副行长高计亮任山西银行董事长。

3、截至2019年底,大同银行总资产446.12亿元、长治银行总资产383.35亿元、晋城银行908.01亿元、晋中银行781.23亿元以及阳泉市商业银行457.81亿元,这五家银行的总资产加在一起有3000亿元左右。不过截至2021年6月底,山西银行的总资产规模为2776.74亿元。

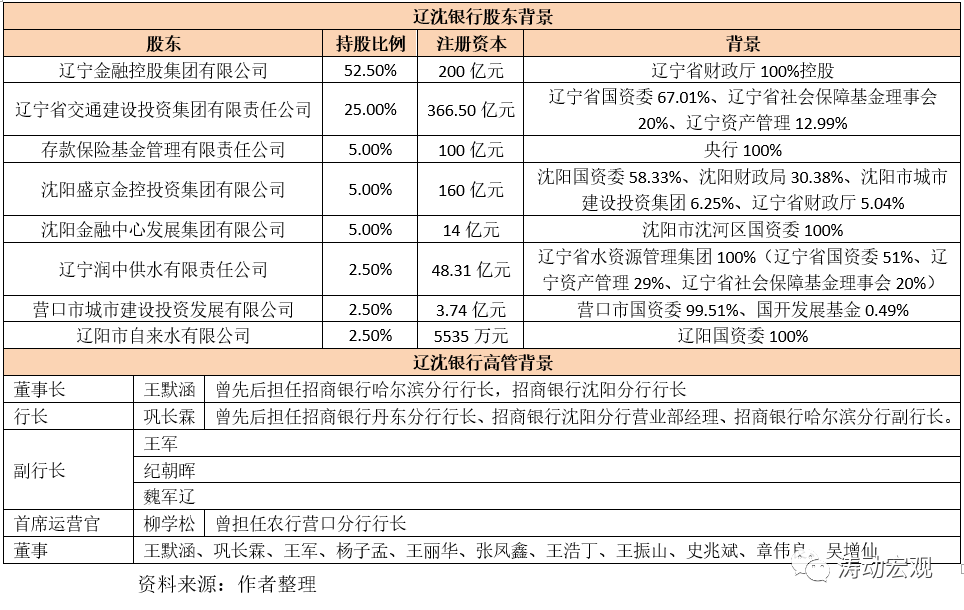

(四)辽沈银行:注册资本200亿元,由辽宁省金融控股集团新发起设立

1、辽沈银行并非由辽宁地区的城商行合并产生,而是由辽宁省金融控股集团新发起设立,随后希望通过辽沈银行来不断合并辽宁地区资质比较弱、规模比较小的城商行,辽阳银行与营口沿海银行是最初被吸收合并的两家。

2、新发起设立的辽沈银行注册资本为200亿元人民币,注册地址为沈阳。

3、2019年12月28日致力于整合辽宁省内金融资源的国有独资公司,辽宁金融控股集团(辽宁省财政厅100%控股)正式注册成立,注册资本为200亿元。辽宁金融控股集团成立后,先后100%持股辽宁省融资担保集团(成立于2018年7月27日、注册资本为36亿元)、100%持股辽宁金融资产管理(成立于2020年1月16日、注册资本10亿元)以及锦州银行(持有6.65%)。

综上,辽宁金控负责发起设立辽沈银行,最初合并的城商行数量为两家,辽宁金控旗下的辽宁金融资产管理将极有可能负责剥离不良资产。

4、辽沈银行的股东背景主要为沈阳国资委、沈阳财政局、营口国资委、辽阳国资委等,因此辽沈银行整体是被定位为省级城商行的。

5、辽沈银行的董事长和行长均出自招行系统,如其董事长王默涵曾担任招行哈尔滨分行行长、沈阳分行行长,巩长霖曾担任招行哈尔滨分行副行长。其它高管大多来自辽宁省行政系统或金融系统。

6、辽沈银行合并的两家城商行,即辽阳银行与营口沿海银行总资产合计为2403.12亿元、注册资本合计为46.89亿元,和披露的2599亿元相差196亿元,较100亿元的注册资本仍然高出96亿元,预计是因为较2020年9月两家城商行的总资产还有一定增长所致。

7、除被合并的2家城商行外,辽宁地区还有10家规模较小的城商行值得关注,预计这10家城商行也将陆续被吸收合并至辽沈银行体系内。

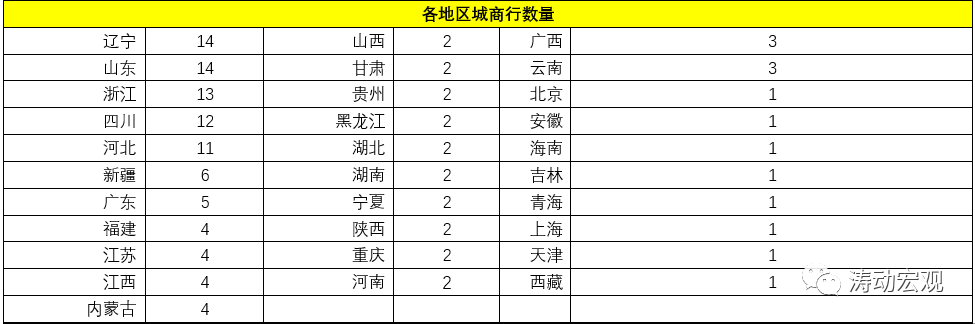

(五)区域分布较为集中:城商行数量目前已降至125家

考虑到中原银行吸收合并洛阳银行、平顶山银行与焦作中旅银行以及四川银行、山西银行、辽沈银行等因素后,目前城商行数量将降至125家。

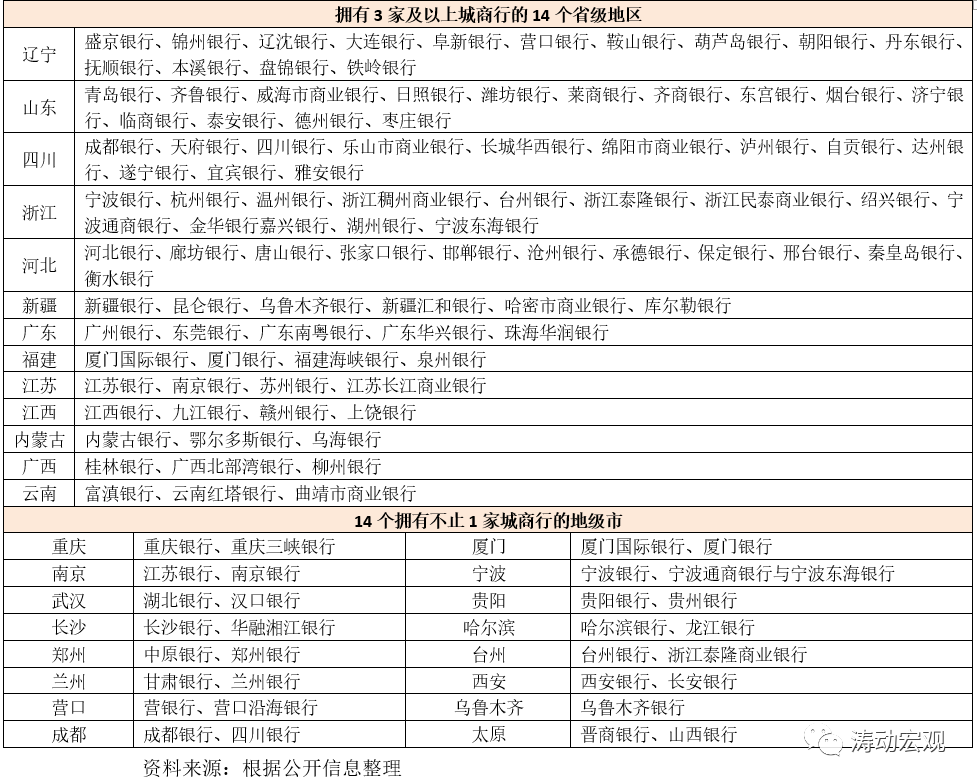

1、14个省级地区至少拥有3家城商行,集中于辽鲁川浙冀等5个地区

(1)若仅考虑现状,则目前我国31个省级地区均至少拥有1家城商行,其中辽宁、山东、浙江、四川、河北等五个省份是城商行最重要的集聚地,分别有14家、14家、13家、12家和11家城商行,这5个省份合计便已有了65家。

(2)除以上五个地区之外,另有8个省级地区合计共拥有33家城商行。其中,新疆拥有6家城商行,广东均拥有5家城商行,福建、江苏、江西、内蒙古分别拥有4家城商行,云南和广西分别拥有3家城商行。

(3)另有10个地区分别拥有2家城商行,8个地区分别拥有1家城商行。

2、另有16个地级市拥有不止一家城商行

经过一系列的整合重组,到目前为止绝大部分地级市仅有1家城商行,不过仍有16个地级市拥有不只1家城商行,分别为重庆、南京、武汉、长沙、郑州、兰州、厦门、宁波、贵阳、哈尔滨、台州、西安、乌鲁木齐、营口、成都和太原。

往后看,预计河北、山东等拥有庞大城商行群体的地区也有可能会开启兼并重组之路,一方面为了化解风险,另一方面则有助于壮大辖内城商行的整体实力。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~