宋都股份杭州“退地门”事件风波远未散去,反而在叫苦连天的地产圈更加发酵。

作者:杆姐

来源:杠杆地产(ID:Property-Market)

在杠杆地产看来,这是一个缩影。各方博弈、玩脱的过程里,反映的是房企在这场整改大幕拉开之后,各自求生的窘迫、无奈和辛酸。

营收增速同期五年新低,成本涨更快

如宝龙地产管理层所言,2021上半年世界经济复苏,我国楼市正努力平稳健康发展。相比2020年同期,宝龙地产元气恢复了一些。

物业开发方面,宝龙地产连同联营公司、共同控制实体实现合约销售额约为530.39亿元,2020年同期这一数字为315.29亿元,增加约68.2%。

合约销售面积约为3,385,793平米,比2020年同期的2,047,327平米增加约65.4%。

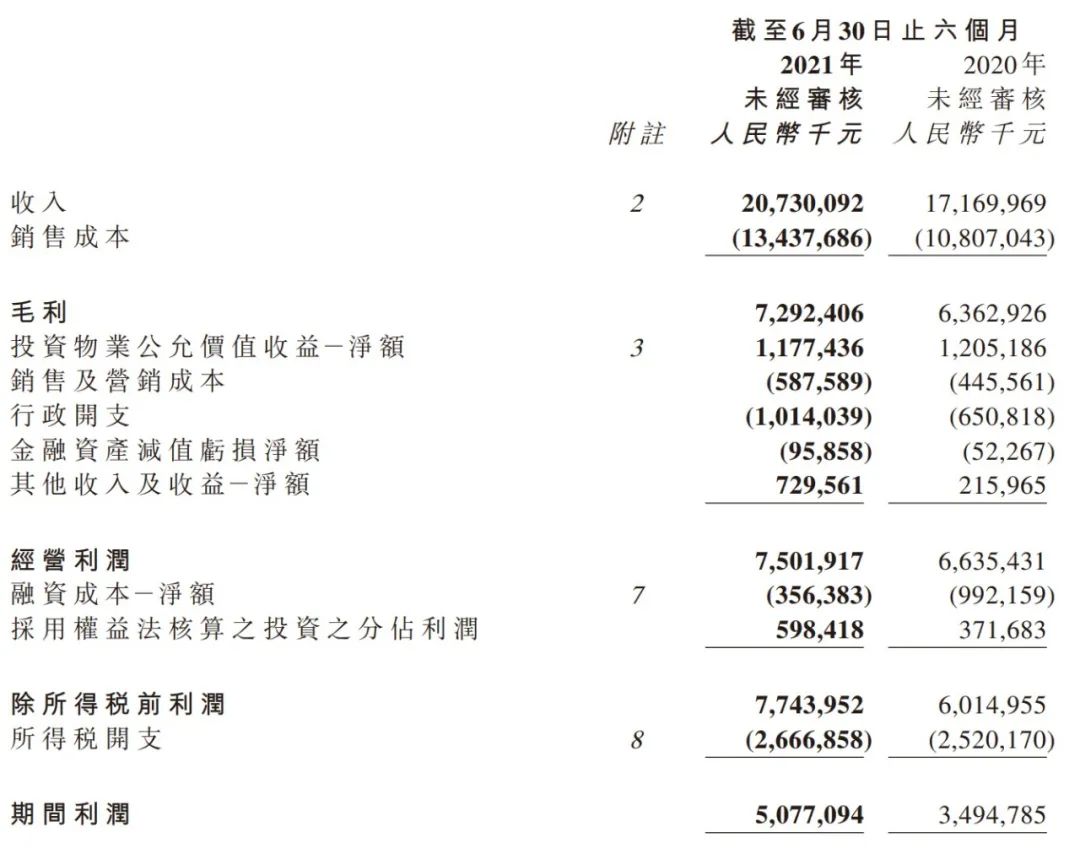

整体营收来看,2021上半年为207.3亿元,比2020年同期的171.70亿元增加了约20.7%,主要原因是物业销售增长。

不过值得注意的是,2020年同期,宝龙地产的营收增速更高,为40.15%,2019年同期,这一数据为31.97%,2018年同期21.66%,2017年同期22.59%。如此来看,宝龙地产的这一半年营收增速算是创下了5年新低。

毛利72.92亿元,同比增长14.61%,低于营收增速;

毛利率35.2%,2020年同期为37.1%,有所下降;2017-2020年同期毛利率分别为36.21%、37.76%、38.79%、37.06%。也算是5年内同期的新低。

净利润50.77亿元,同比增速为45.28%,高出营收增速很多,从表格里看,主要因为其他收入及收益金额增长较大,融资成本降低等。

在这里,宝龙地产比较突出的变动是销售及营销成本、行政开支的增幅较大。上图杠杆地产看到,截至2021年6月30日,其上述开支约为16.02亿元,同比增长约46.2%。是营收增速的两倍多,财报解释说因为业务增长而导致销售及管理项目规模扩大。

KPI不好拿啊!

流动负债破千亿,少数股东权益疑云

再来看看宝龙地产的流动性情况。

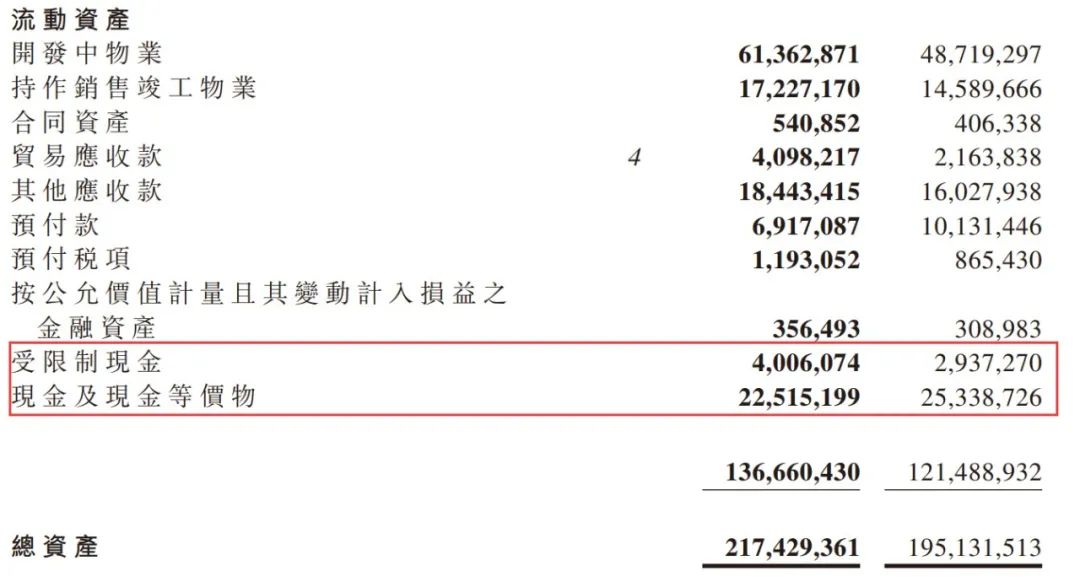

截至2021年6月30日,其现金及现金等价物、受限制现金合共约为265.21亿元,2020同期为282.76亿元,同比下降6.2%。

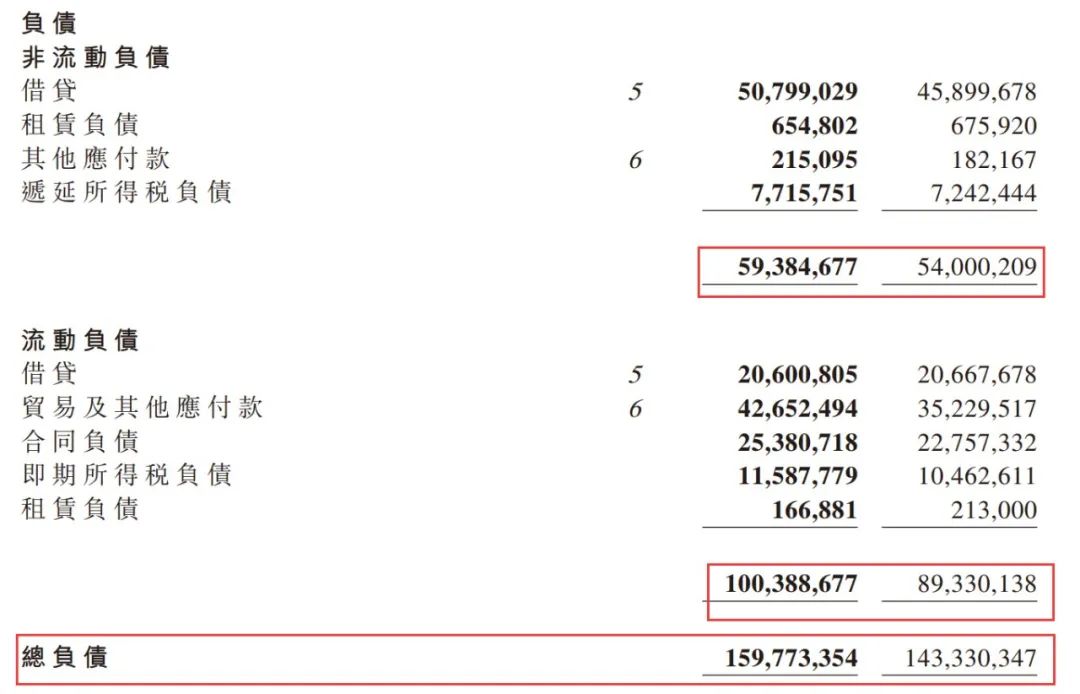

借款呢?报告期内,宝龙地产的借款总额约为714亿元,比2020年末的665.67亿元增加了7.3%。

其中银行及其他借款占比最多,为415.63亿元、公司债券约116.83亿,其他还有短期融资券、商业按揭支持证券、资产支持证券、优先票据等。

借款成本有些微降,从2020年的6.44% 下降至2021年的6.43%。

在宝龙地产的这些借款里,1年内到期的约有206.01亿元,2年内到期的没披露,但从公开可见的数据来看,宝龙地产手里的现金,减掉受限制现金外,覆盖了1年内到期借款后,余粮似乎不多,拿地确实需要谨慎一些。

2021上半年,宝龙地产的流动负债破千亿,达到1003.89亿元,比2020同期多了100多个亿,除掉其中同比增加了20多个亿的合同负债,主要增加来源是贸易及其他应付款,增加了21%多点,和营收增速基本匹配。

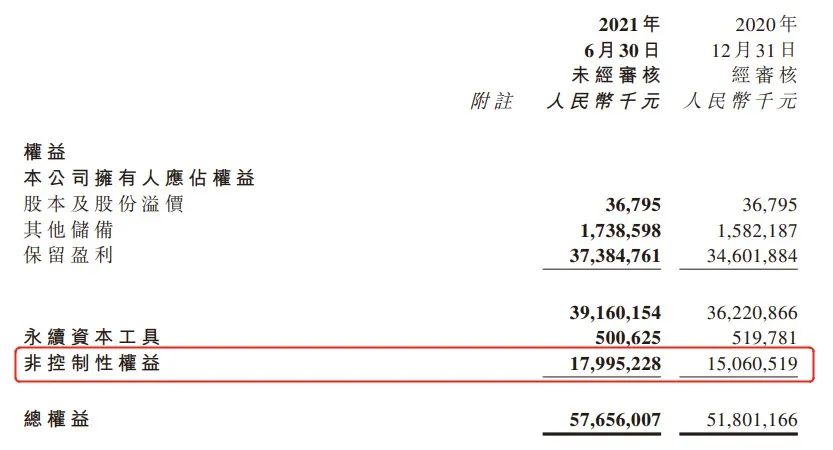

值得注意的是,此前被质疑“明股实债”的少数股东权益,宝龙地产在2021上半年仍在上升,在2020年底的150.6亿元继续增加了接近30个亿,到了今年上半年的179.95亿元。

杠杆地产简单计算了下,宝龙地产的少数股东权益占比大概在31%,对应的损益占比23%,差距不小。此外,宝龙地产的少数股东权益增幅是归母权益增幅的2.5倍左右。

卷入“退地风波”,重仓长三角

土储方面,截至今年上半年,宝龙地产的土储面积约为37.8百万平米,其中正在开发建设中的约为26.3百万平米,其土储接近70%在长三角。

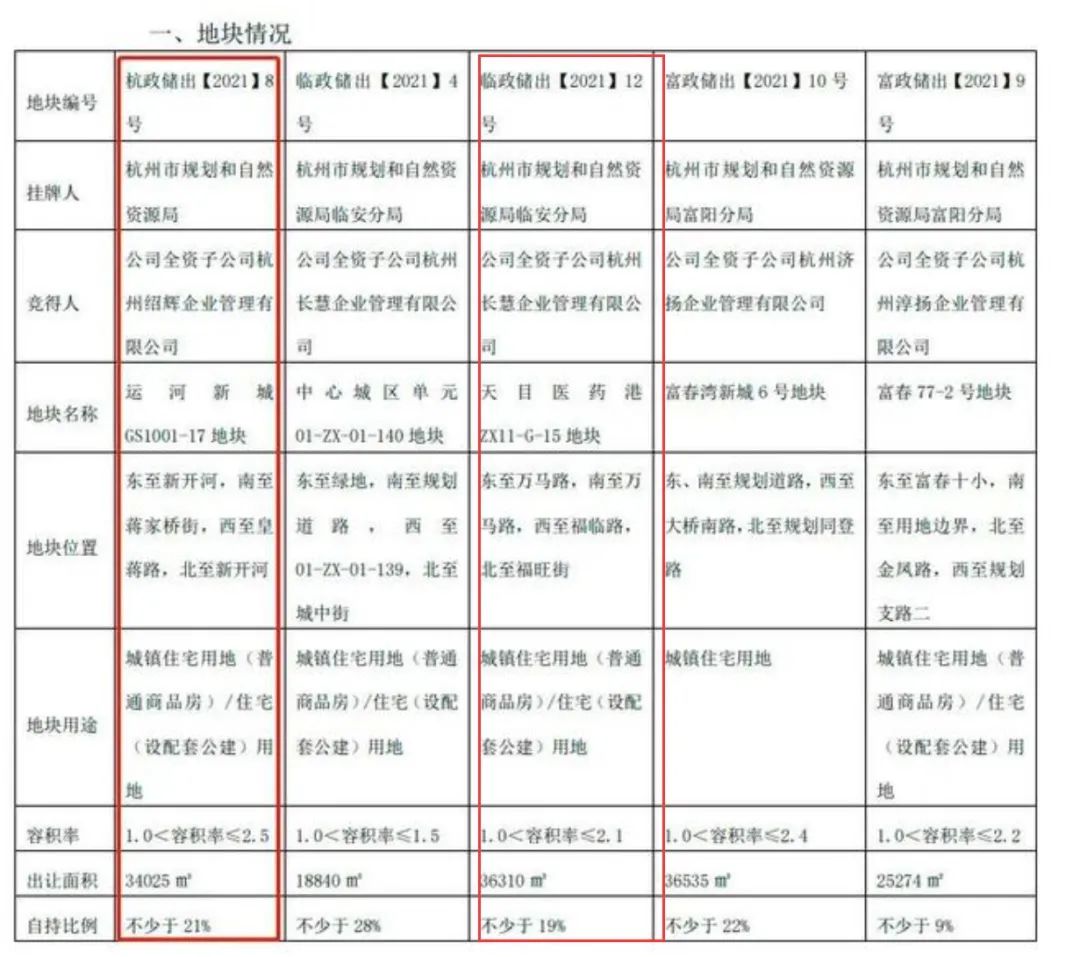

那么此次被宋都股份控诉“毁约”,卷入退地风波的杭州那块地,是不是太贵?杠杆地产通过公开资料看到,被传宋都与宝龙合作的天目地块竞得价为89126万元,成交楼面地价为11688.50元/平方米,溢价率29.87%,自持19%。

哎,都不容易。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~