全国各重点城市首轮集中供地已落下帷幕,国央企和头部房企在首轮集中供地中的拿地表现非常抢眼。

作者:西政资本

来源:西政资本(ID:xizheng_ziben)

笔者按:

全国各重点城市首轮集中供地已落下帷幕,国央企和头部房企在首轮集中供地中的拿地表现非常抢眼,除此之外,广州、重庆、北京、南京等典型城市中房企联合拿地的情况也格外受市场关注。对于很多房企来说,联合拿地可以充分利用有限的资金参与更多地块的竞拍,并提高竞得概率,相比单独拿地带来的资金压力和风险,联合拿地所带来的权益销售规模,以及增加拿地机会和分散投资风险所带来的好处,也间接促使联合拿地成为了当前房企拿地的重要策略。

一、哪些合作开发项目要谨慎对待

对于房企之间的合作开发项目所涉的前融业务来说,我们前融机构的介入主要是看两点,第一是合作各方是否存在明显的对抗问题或者是否合作机制层面隐藏着很多迟早要爆发的矛盾,第二是融资层面合作各方能否配合解决风控和投后监管的问题。

合作开发项目的前融中,我们最怕的是遇到合作开发的各方因为矛盾而造成的对抗或公司僵局等问题,因为这种情况下很容易把大家都拖死。关于合作开发的各方股东之间需要重点留意的风险问题,简单来说主要是以下三种:

1. 合作各方存在沟通障碍:比如合作各方对项目公司的成本、利润、销售指标甚至是产品定位、销售定价等存在重大争议,项目公司的审批流程、管理模式不够简单、直接或有效,双方存在很明显的猜忌或对抗情绪等。

2. 合作各方存在影响项目推进的问题:比如股东的内部管理复杂、影响工作效率(例如国企),股东因资金实力有限可能对项目公司的资金注入不够及时而影响项目推进,股东无法解决项目的历史遗留问题(如土地性质、拆迁、债务、纠纷等)。

3. 合作各方存在越权或过度干涉项目公司独立性的问题:比如股东一方硬是要推荐或者塞进施工单位,硬是要求提前分配项目公司的盈余资金,硬是要超越合同权利对招标、设计、销售等指手画脚。

就上述问题,如果合作开发项目各股东之间对合作开发机制以及相关权责有明确的约定,且前融尽调时大概率可以判断出合作项目不会出现股东之间打架的问题,那我们的前融一般都能正常介入。在前融产品介入层面,我们碰到的较为常见的问题则主要有如下几个:一是项目公司作为融资主体的情况下,合作的各方股东是否能为项目公司的融资提供担保,是否可配合质押其持有的项目公司股权,是否同意用土地提供抵押等;二是不管是项目公司作为融资方,还是项目公司的股东作为融资方,因投后监管必须深入到项目公司层面,因此这个投后监管能否实现就涉及到各方股东的配合问题,尤其是融资方为中小房企类股东的情况下,投后监管能否实现直接决定着前融是否能真正落地。因合作开发的项目公司层面的融资主要取决于股东的资质和配合的问题,因此合作开发项目的融资更准确地说应该是股东层面的融资。二、哪些类型的合作开发项目容易融资

从地产前融业务的操作情况来看,目前比较受市场认可的合作开发项目前融主要是两种类型:第一种是强主体房企(一般是指国央企或者排名在前40强的房企,下同)与中小房企的合作开发项目,其中项目必须由强主体房企操盘,前融机构对强主体房企或者中小房企均可提供前融放款;第二种是强主体房企与排名较为靠后房企(比如前40-前100强的房企)的合作开发项目,不管是哪一方操盘,前融机构均可对强主体房企或排名较为靠后的房企提供前融放款。

(一)合作开发项目中强主体房企的拿地前与拿地后融资

根据当前的金融监管要求,因银行、信托、私募都无法进入土地保证金与土地款的融资业务领域,因此我们一般是通过与国企或外资机构配资的形式解决房企的土地前融需求。在操作方面,我们与国企或外资机构共同成立有限合伙企业后,合伙企业直接以股权投资的形式取得目标公司的股权(目标公司是指强主体房企这方股东持有项目公司股权的SPV),其中融资款项一般都是以“实收资本+资本公积”或“实收资本+股东借款”的形式注入目标公司,并继续由目标公司注入项目公司。因我们对强主体房企的土地前融放款成本可以做到年化9%-12%上下,且不涉及到土地抵押,因此项目开发周期较短的情况下我们的前融资金可按开发商的要求存续一年左右的时间,并可以与开发贷并存。

需注意的是,在项目开发周期较长的情况下,土地前融资金一般都是在项目公司拿地或缴完地价后获取更低成本的融资以完成贷款置换,因此很多情况下项目公司缴完土地款后,我们会通过“信托+基金/有限合伙”的优先股产品形式继续提供更低成本的前融资金,并对前端土地款融资进行置换。

中小房企与强主体房企合作开发项目的情况下,对于中小房企的融资需求来说,最核心的是强主体房企是否负责操盘以及我们的投后监管是否能顺利实现的问题。在前融操作方面,还是以我们的“信托+基金/有限合伙”的优先股融资产品为例,如果合作开发项目是强主体房企操盘、并表,我们与信托设立合伙企业后会由合伙企业持有目标公司的股权(目标公司是指中小房企这方股东持有项目公司股权的SPV),目标公司作为项目公司股东的情况下继续安排我们委派的代表进入项目公司的董事会、财务岗位并行使章证照共管等权利。

(三)非强主体房企操盘情况下的小股东融资

前文有提到,中小房企与强主体房企合作开发项目时,中小房企的前融介入原则上都得以强主体房企对项目的操盘权作为前提。需注意的是,在集中供地新规的施行背景下,联合拿地主要反映出两个特征,一是“国央企+民企”的联合拿地,二是“强主体房企+次强主体房企”的联合拿地,因这些联合拿地方要么是国央企,要么是百强房企,因此我们在前融的准入方面就不需要太关注谁负责操盘的问题,比如强主体房企与排名靠后房企联合拿地的情况下,不管是谁负责操盘,我们的前融都能顺利地进入。以下就这类业务中的小股东拿地前融业务的操作模式与融资要素等做简单介绍和说明。

1. 交易架构及流程说明

(1)投资架构:西政(GP)与指定主体(LP)共同成立有限合伙企业,合伙企业受让小股东持有的SPV公司99%的股权,SPV公司与强主体房企共同持有项目公司的股权。

(2)投资前提条件:融资方最好为前40-前100强房企,适用于该前100强房企与国央企或经认可的前40强优质民营房企合作开发类项目;合伙企业在项目交完土地保证金后介入,其中前融资金可根据项目实际情况与开发贷并存;融资方原对于项目公司的相关权益让渡给合伙企业享有或执行,具体根据合伙企业与房企签订的《投资合作协议》的约定处理。

(3)风控及增信要求:需由融资方所属集团对项目的开发建设进度及有限合伙企业的投资退出、收益实现等提供担保,其中土地无需抵押。

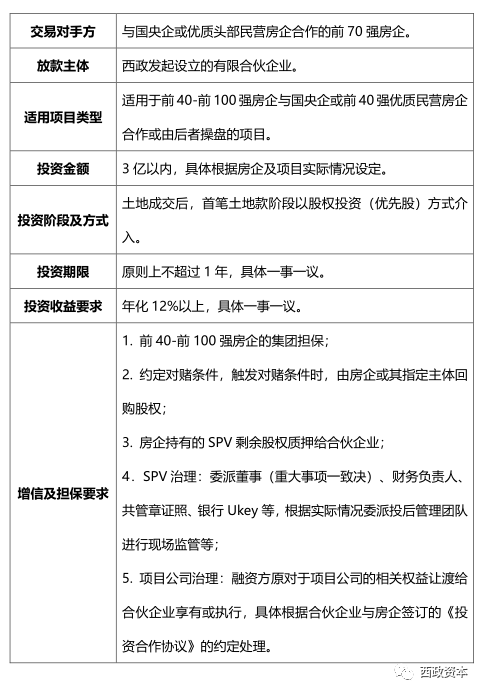

2. 基本融资要素说明

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~