2022年3月8日,针对央行向中央财政上缴结存利润超1万亿元这一事件,央行和财政部积极进行回应,并引发热议。

作者:毛小柒

来源:青枫博研社(ID:jinrongjianghu123123)

【正文】

2022年3月8日,针对央行向中央财政上缴结存利润超1万亿元这一事件,央行和财政部积极进行回应,并引发热议。本文尝试对该主题进行讨论分析,

一、央行上缴结存利润有无依据?

有很多证据表明,央行上缴结存利润以充实财政,是有依据的。

(一)《中国人民银行法》有规定

央行为国家机关(各分行则参照事业单位管理),其财政收支和会计事务理论上会受财政部门与审计部门的监督。当然,央行向财政上缴利润亦是有明确制度依据的,如《中国人民银行法》第39条便明确“中国人民银行每一会计年度的收入减除该年度支出,并按照国务院财政部门核定的比例提取总准备金后的净利润,全部上缴中央财政。中国人民银行的亏损由中央财政拨款弥补”。

同时,2020年10月新发布的《中国人民银行法(修订草案征求意见稿)》第59条明确“中国人民银行每一会计年度的收入减除该年度支出,并按照一定比例提取总准备金后的净利润纳入中央预算。经国务院批准后,总准备金可转增国家资本。中国人民银行的亏损由国家资本和中央财政拨款弥补”。

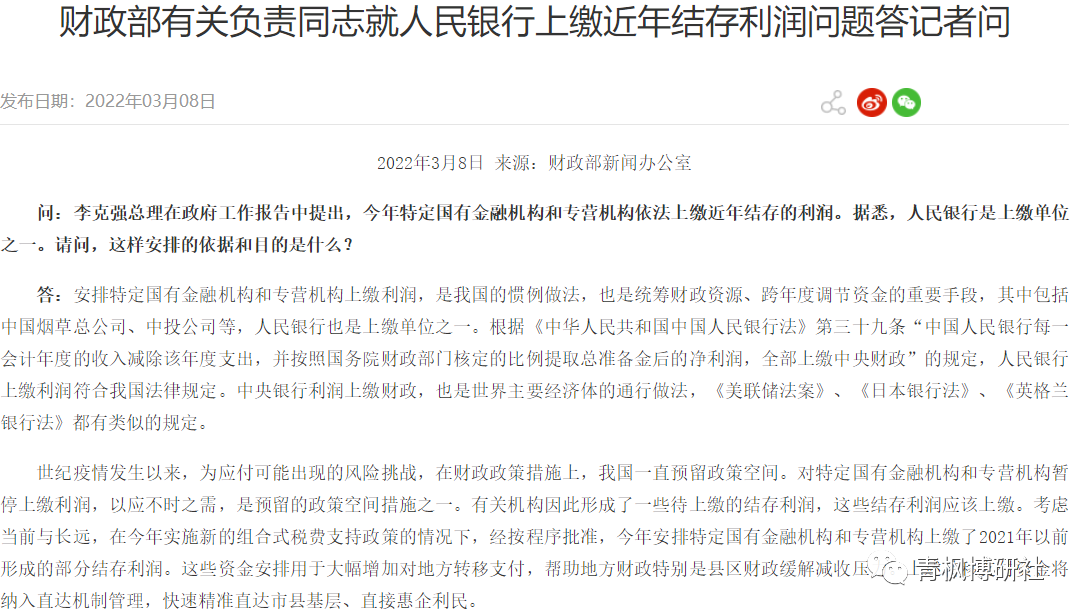

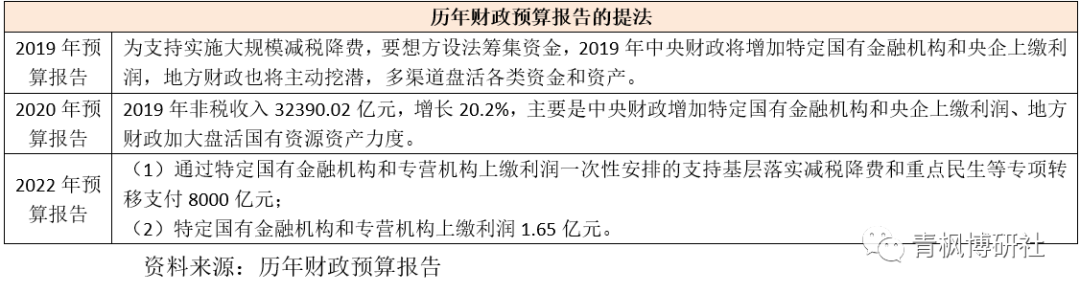

(二)近年财政预算报告多有提及

虽然2019年预算报告提出将增加特定国有金融机构和央企上缴利润,并导致2019年非税收入同比大幅增加6543亿元。但受疫情因素影响,2020-2021年特定国有金融机构和专营机构利润上缴事宜被暂停。这就意味着2020-2021年两年期间特定国有金融机构和和专营机构是有结存利润的,因此2022年预算报告再次提出的该事项,实际上早在2019年便已经做了。

2022年政府工作报告亦提出“预计今年财政收入继续增长,加之特定国有金融机构和专营机构依法上缴近年结存的利润、调入预算稳定调节基金等,支出规模比去年扩大2万亿元以上,可用财力明显增加”。2022年预算报告显示特定国有金融机构和专营机构上缴利润1.65万亿元(8000亿元用于专项转移支付)。

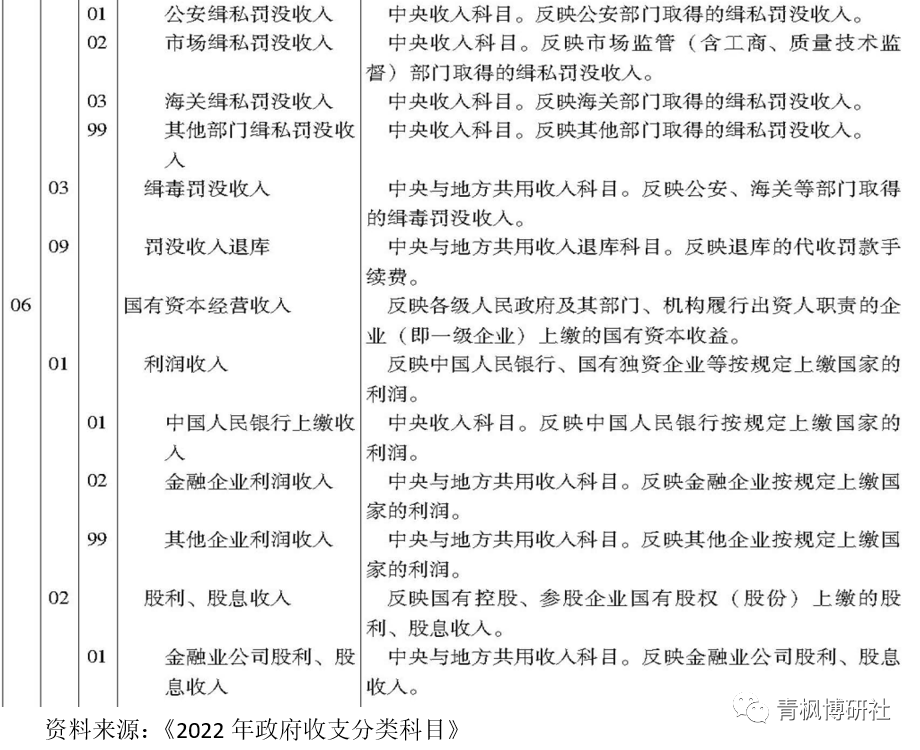

(三)政府收支分类科目中有明确规定

2021年10月18日,财政部发布的《2022年政府收支分类科目》对央行、金融企业及其它企业上缴利润情况单列了科目,将其归为“国有资本经营收入——利润收入”之块,即国有资本经营收入的利润收入部分包括中国人民银行上缴收入、金融企业利润收和其他企业利润三大块。

(四)主要经济体的惯常做法

实际上,中央银行将扣除运营费用、利息支出等之后的利润上缴财政,是目前主要经济体的通行做法,《美联储法案》、《日本银行法》、《英格兰银行法》对此都有相应规定。数据上看,2020年美联储向美国财政部上交了885亿美元的 盈利,较2019年的549亿美元大幅增长61.20%。

二、央行是否属于特定国有金融机构和专营机构?

(一)政府工作报告和财政预算报告均明确今年的财政支出扩大主要得益于特定国有金融机构和专营机构上缴的结存利润实现。这就意味着,央行是属于特定国有金融机构和专营机构的,这个应没有异议。

(二)目前财政部公布了26家中央金融企业名单,具体包括,

1、国开行以及农发行和口行两家政策性银行;

2、工农中建交等5家国有大行

3、中国出口信用保险、中国人民保险集团、中国人寿保险集团、中国太平保险集团、中国农业再保险以及中国再保险集团等6家保险公司;

4、信达、长城、华融、东方等四大金融AMC;

5、中债登;

6、光大集团与中信集团;

7、中投、中国政企合作投资基金、国家融资担保基金、中国银河金融控股、中国建银投资等。

(三)除以上中央金融企业,一行两会一局等金融管理部门以及中国烟草应也属于特定金融机构和专营机构。我们理解,除央行可以创利外,证监会旗下的各类交易所其实也是比较大的创利来源。虽然我们查不到国内交易所的盈利情况,但这里可以港交所为例,2021年全年,港交所实现收入及其他收益209.50亿港元(增长9%)、实现净利润125.35亿港元(增长9%)。

(四)上述有金融机构(如国有五大行和一些保险公司)本身有在不同交易所挂牌上市,其利润上交相对复杂,一般应是以分红等形式体现。

三、央行利润来源于什么?

我理解,市场对此事之所以关注,不在于央行是否上缴结存利润,而在于结存利润之大超出预期。下面我们便尝试对此进行分析,

(一)中国央行的创利能力并不逊于美联储

数据上显示,2019年特定国有金融机构和央企上缴利润的规模大致在6000亿元左右,央行向财政上缴的结存利润规模超过1万亿元,贡献了特定国有金融机构和和专营机构全部上缴利润规模的60%以上。如果假设结存利润期间为2020-2021年,则大致可以判断央行每年创利至少应为5000亿元,约合800亿美元。很显然,中国央行的创利能力即便和美联储相比,也不逊色。

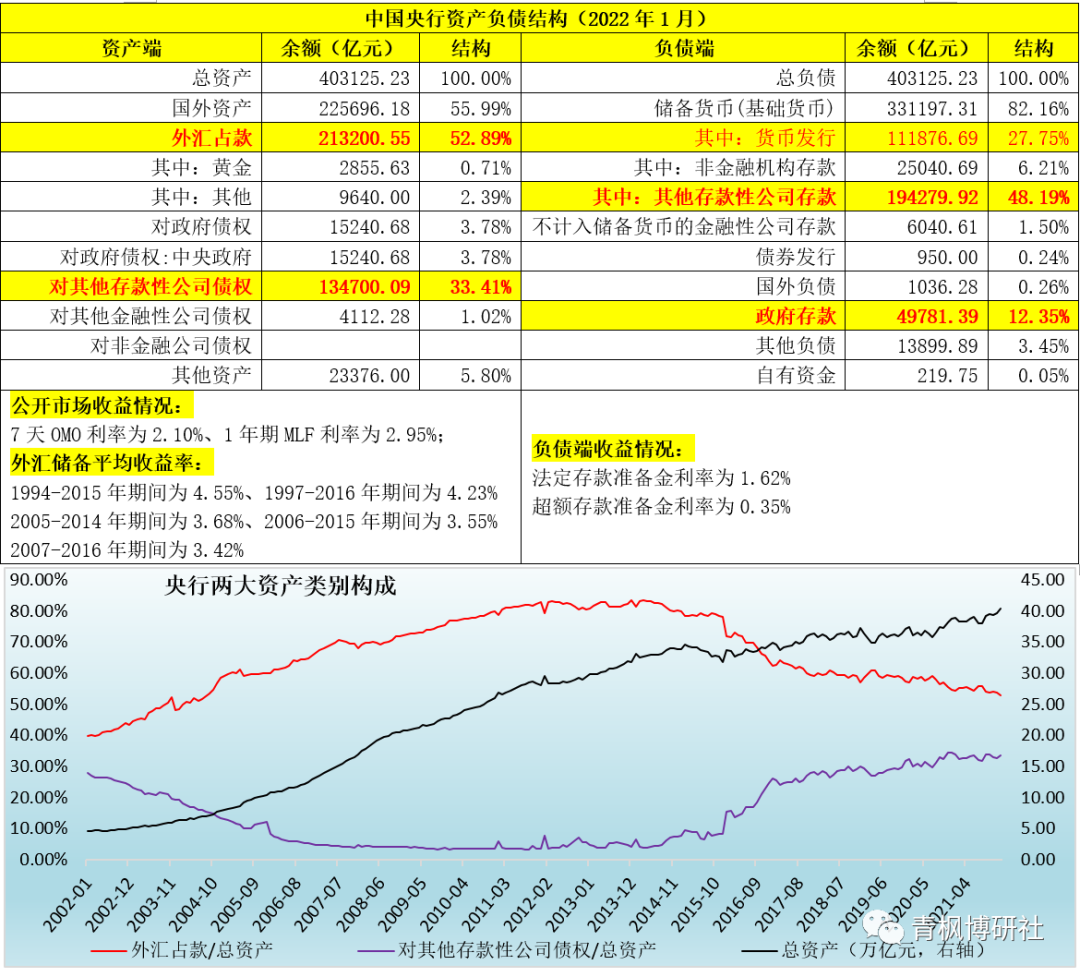

(二)外汇占款与对其他存款性公司债权是主要创收来源

1、和商业银行一样,央行本身也有资产负债表,通过资产端创造收益,通过负债端支付成本,二者之差扣除运营成本等等费用之后便是利润。从这个角度看,只要搞清楚的资产负债结构便可以弄清楚央行的盈利来源。

2、央行的资产端主要由外汇占款和对其他存款性公司债权两部分构成,前者可以通过外汇资产的运用产生经营损益,后者则是指通过OMO、MLF等方式向金融机构收取的利息。同时,央行的负债端则主要包括对其他存款性公司存款(如准备金等)、货币发行和政府存款,主要体现为央行的对外利息支出。

实际上,可以简单这样理解,央行对其他存款性公司的债权等可以视为发放的贷款(和商业银行发放贷款一样),央行的外汇储备运用损益可以视为央行的对外投资(和商业银行的债券投资一样),央行的基础货币可以视为央行吸收的存款(和商业银行的存款一样)。

(三)推测中国央行的利差空间应在2%左右,和国有大行相近

通常情况下,央行对外支付的利息率比较低,平均应在1.60%左右(法定和超额存款准备金利率分别为1.62%和0.35%),而资产端的收益率通常在3%以上。如7天OMO利率为2.10%、1年期MLF利率为2.95%,外汇储备的平均收益率在3.50%左右。

基于此,我们判断,央行的利差应在2%左右,这个利差水平应该说非常可观。毕竟2021年12月的数据显示,国有大行、股份行与城商行的净息差才仅分别为2.04%、2.13%和1.91%,也即央行的创利能力基本和国有大行相当。

(四)中国央行的创利能力与上缴财政规模相符,并非是印钱形成

进一步,假设央行的生息资产平均余额在30万亿元左右,则按照2%的利差简单推算,央行每年创利水平应在6000亿元附近。所以我们的结论是,央行向中央财政上缴的利润规模符合央行每年的创利能力,并非直接印钱给财政。

遗憾的是,上述数据只是我们的推算。这主要是因为,目前央行仅按月公布资产负债表,并没有披露每年的利润表。不过,《中国人民银行法》第41条却明确“中国人民银行应当于每一会计年度结束后的三个月内,编制资产负债表、损益表和相关的财务会计报表,并编制年度报告,按照国家有关规定予以公布”。

(五)宽松的货币政策有助于央行创利

和商业银行一样,宽松的货币政策环境亦有助于中国央行的创利,这个结论也能和美联储相对应,如2016-2019年期间美联储的创利能力在逐步下降,2020年创利能力大幅提升。这主要是因为,宽松的货币政策环境有助于降低央行的利息支出、通过频繁公开市场操作、MLF等形式来创利,同时亦有助于利差保持相对不变的情况下,更好通过以量补价的模式来创利。

四、可能的一些影响分析

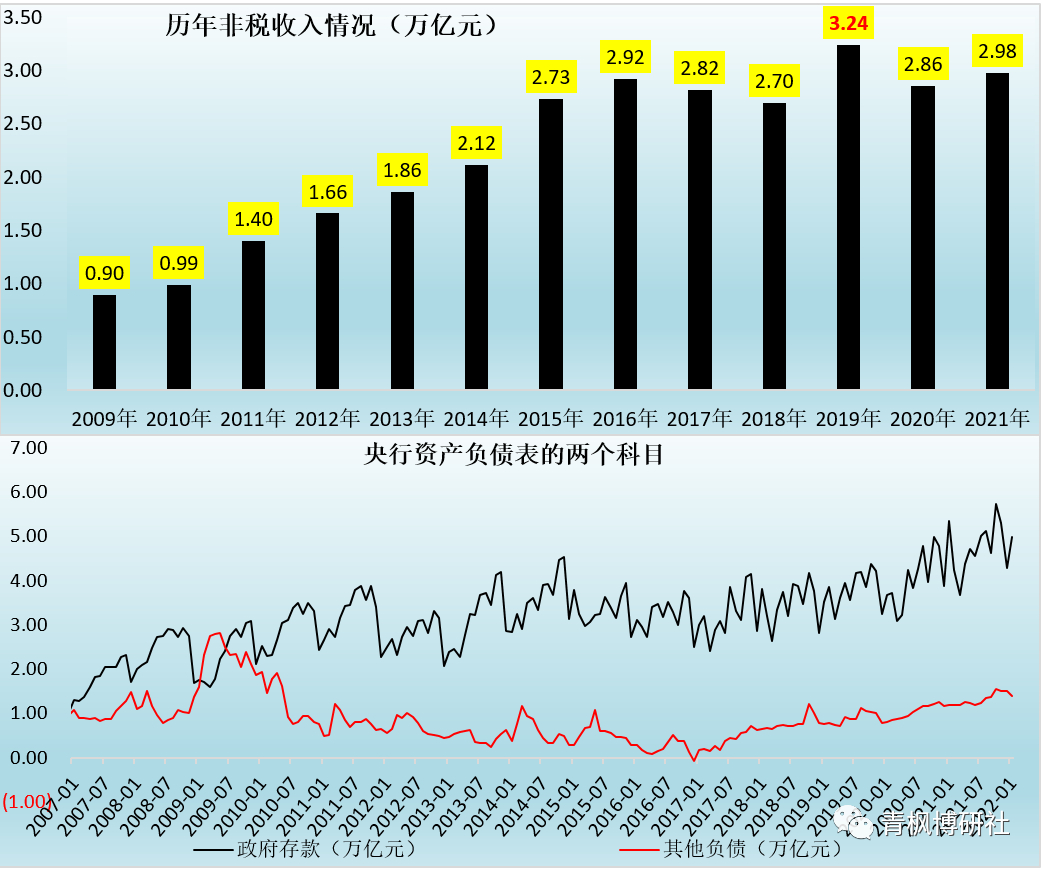

(一)根据2020年财政预算报告来看,央行上缴的利润最终会体现在非税收入这块,这就意味着2021年国内非税收入可能会有大幅度的增长。

(二)由于央行的资产负债表均为历史计价,因此通过外汇储备等资产端运用以及支付利息等所产生的损益并不会直接影响到央行的资产负债表,而只会体现为待上缴的利润。我们理解,这部分利润要么体现在“其它负债”科目上,要么在其它领域体现或被隐藏起来(如被隐藏在“政府存款”子科目中等)。

假设,央行创利部分在“其它负债”科目上体现,则央行上缴利润会导致“其它负债”下降、政府存款上升,并不会导致基础货币发生改变。假设,央行创利部分在“政府存款”科目的子科目上体现,则央行上缴利润会导致“政府存款”的各子科目发生变化,同样不会导致政府存款本身和基础货币发生改变。

基于此,后续似乎可以观察“政府存款”和“其它负债”两个科目的变化来看,不过能够观察到的信息应该不多。至于本次上缴利润相当于降准多少BP的说法,本文认为这完全是两件不同的事情,没有任何可以比对的依据。

既然,央行上缴利润与降准完全是两回事,金融市场自然也不会有积极回应。那在当前看来,对于稳市场和稳预期来说,降息与降准便显得非常有必要和迫切。

(三)央行上缴利润,并用于留抵退税和地方转移支付,本质上体现出金融系统向实体让利的成分,也体现出央行与财政体系之间的联动。

(四)这里的地方转移支付,应主要基于区县等基层纾困的维度(特定金融机构和专营机构上缴的1.65万亿利润中有8000亿元用于转移支付)。不过,货币与财政体系一旦联动之后,后续可能很难再分开,我们推测,二者之间的联动力度会越来越大,这个趋势可能很难改变。

实际上,当前来看,货币政策的推进主要是为了配合财政政策的实施,如通过降准、信贷等总量政策配合政府债券发行;通过价格等政策降低财政政策实施的成本,对冲财政政策带来的利率上行压力等等,那未来一段时期,不正是处于上述阶段吗?基于此,货币政策与与财政政策的联动仍可继续期待。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~