历经多次转型后,“物流商贸开发商”华南城业绩逐年下滑,常年高息发债融资成本高企,偿债压力大再融资风险提升。

作者:感恩赞赏你

来源:小债看市(ID:little-bond)

历经多次转型后,“物流商贸开发商”华南城业绩逐年下滑,常年高息发债融资成本高企,偿债压力大再融资风险提升。

评级展望负面

8月5日,惠誉确认华南城(01668.HK)的长期发行人违约评级(IDR)为“B”,并将其展望从“稳定”调整为“负面”;同时确认其高级无抵押评级和未偿美元高级票据评级为“B”,回收率评级为“RR4”。

展望调整,反映了在充满挑战的融资环境中,华南城的再融资风险有所提升,尤其是为其2023年3月前到期的离岸和在岸债券进行再融资时。

无独有偶,今年7月穆迪将华南城的“ B2”企业家族评级(CFR)列入下调观察名单。

《小债看市》统计,目前华南城共存续7只美元债,存续规模21.05亿美元,其中将有4只规模合计12.33亿美元债于一年内到期,其面临短期集中兑付压力较大。

存续美元债

值得注意的是,华南城境外发债成本较高,其中有4只美元债票息高于10%,今年3月其新发行的1.75亿美元优先票据利率接近12%,创下发债利率新高。

另外,华南城的子公司华南国际还存续3只境内债,存续规模19.88亿元,且均将于一年内到期。

据悉,华南城已获得额外的银行贷款,用于补充营运资金并偿还其2021年9月和2022年2月到期的高级票据。

同时,华南城还计划出售非开发类资产,用于偿还高级美元票据、国内公司债及中期票据。

业绩持续下滑

据官网介绍,华南城2002年在香港注册成立,2009年登陆资本市场,是一家大型综合物流及商品交易中心开发商及运营商。

华南城核心业态涵盖专业批发市场、仓储物流配送、综合商业、电子商务、会议展览、生活配套及综合物业管理等。

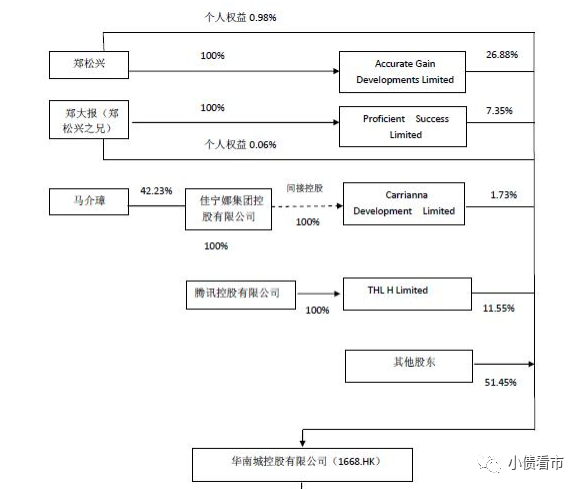

从股权结构看,郑松兴通过Accurate Gain Developments Limited持有华南城28.5%股权,郑大报通过Proficient Success Limited持有7.27%股权,郑松兴为郑大报胞弟,公司实际控制人为郑松兴家族。

股权结构图

华南城从事的物流园区全部集中在一线城市、二线省会城市及直辖市,具有较强的规模和品牌优势。

然而,近年来华南城销售逐年走低,营业收入和业绩持续恶化,2018-2020年其归母净利润分别下滑27.94%、19%以及8.27%。

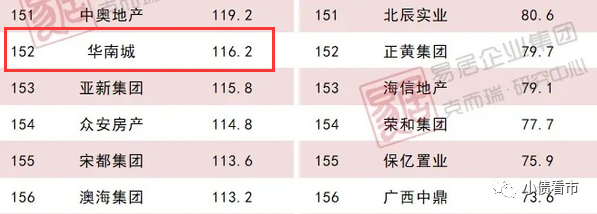

据克而瑞数据,2020年华南城以116.2亿操盘金额位居房企第152位;以152.6万平方米操盘面积排名第108位。

克而瑞数据

截至2020年末,华南城总资产为1205.43亿元,总负债792.46亿元,净资产412.97亿元,资产负债率65.74%。

《小债看市》分析债务结构发现,华南城主要以流动负债为主,占总债务的60%。

截至同报告期,华南城流动负债有477.86亿元,主要为短期借款,其一年内到期的短期债务有163.53亿元。

相较于短债规模,华南城流动性吃紧,其账上现金及现金等价物有94.43亿元,不足以覆盖短债,现金短债比为0.58,短期偿债压力较大。

除此之外,华南城还有314.6亿非流动负债,主要为长期借款,其长期有息负债合计209.93亿元。

整体来看,华南城刚性债务有373.46亿元,主要以长期有息负债为主,占比56%,带息债务比为47%。

有息负债高企,华南城的融资成本高企,2019和2020年该指标分别为5.18亿和6.38亿元,对公司盈利空间形成较大侵蚀。

在融资渠道方面,华南城除了发债和借款,还通过股权、租赁、应收账款等方式融资,融资渠道较为多元。

值得注意的是,2018年以来,由于大量债务到期,华南城筹资性现金流持续净流出,说明外部融资环境收紧,面临一定再融资压力。

截至今年3月末,华南城还有40%-45%的投资性地产未被抵押,价值约为557亿港元,其可将上述资产用于担保新的在岸贷款,从而为其部分到期债务再融资。

另外,华南城称将保留物流及仓储设施、酒店等物业及50%商品交易中心,剩余约50%商品交易中心及全部住宅物业将逐步出售,以为公司发展提供现金流。

总得来看,近年来华南城销售和业绩逐年下滑,盈利能力恶化;债务负担较重,短期偿债压力较大;外部融资环境收紧,再融资压力徒增。

多次转型

2002年,从事珠宝生意的郑松兴和四位同乡,共同投资26亿元欲在深圳打造一个最先进、最专业的国际化工业原料交易基地。

当年8月,华南城项目应运而生,2003年11月破土动工,28天建一座招商中心,2个月建成一座展览馆,380天完成首期50万平方米建筑。

看到这一壮举,当年的媒体兴奋地写道:华南城创造了第二个“深圳速度”,创造了一个业绩奇迹

然而,华南城的运营模式一直备受争议,其通过与当地政府合作,以低廉价格获得仓储用地,但在推进过程中,改变土地使用用途、大肆出售住宅引发市场质疑。

2007年,随着珠三角经济高速发展,原料加工成本水涨船高,华南城从工业原料交易中心转型成为综合商贸物流中心。

两年后,华南城登陆资本市场,上市后部分创始人陆续退出,公司主要由郑松兴家族把持。

后又因电商发展,华南城于2013年再次转型。

2014年,华南城引进腾讯入股,双方以各自的资源优势,开展华南城商业模式的新探索。

然而数年过去了,腾讯与华南城的合作始终未如愿开花结果,甚至腾讯的这笔股权投资还出现了大额账面浮亏。

2019年末,郑松兴与万达签署协议,要将全新一代的万达广场引入深圳华南城,历经多次转型,还面临巨大偿债压力的“商贸物流巨头”能否重振辉煌?

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~