疫情期间,海底捞逆势扩张、盲目举债,最终在今天酿下苦果。

作者:小债看市

来源:小债看市(ID:little-bond)

疫情期间,海底捞逆势扩张、盲目举债,最终在今天酿下苦果。

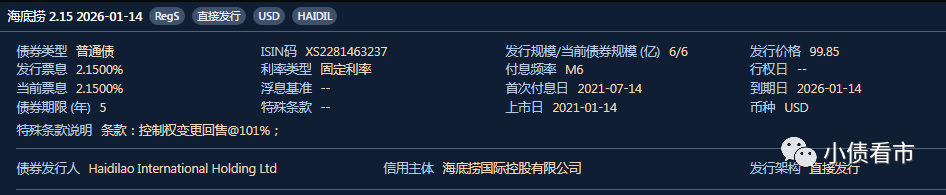

2月23日,据彭博海底捞(06862.HK)美元债券(ISIN:XS2281463237)利差进一步扩大,或将再创新高。

当日上午,海底捞2026年到期的2.15%票据利差扩大37个基点至447个基点。

此前,海底捞发布盈利预警后,标普将其长期发行人信用评级为“BBB”和未偿高级无抵押票据的“BBB”长期发行评级,列入负面影响信用观察名单。

标普表示,负面观察状态反映了海底捞能否在2022年将杠杆率降至1.5倍以下存在变数。

同时,惠誉也在最新发布的一份报告中指出,如果海底捞剩余餐厅的生产率没有显著提高,表明其品牌知名度可能会减弱,这将导致公司面临评级下调的压力。

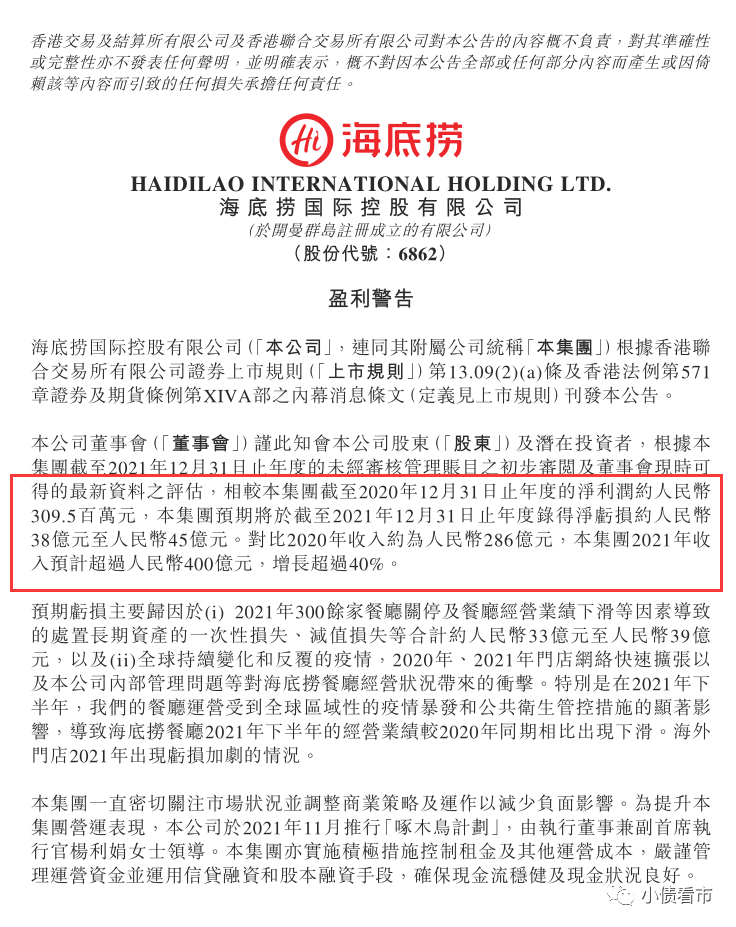

2月21日,海底捞盈利预警显示,预计2021年将录得38亿-45亿元的净亏损,其中大部分与300多家餐厅关闭和停业造成的一次性亏损有关,一次性损失约33亿-39亿元。

盈利预警

在过度扩张之后,海底捞在疫情期间关闭了全球五分之一的门店,其被迫关闭300多家餐厅,主要是海外门店,原因是过度扩张和多次关闭带来的业绩低迷。

此外,由于业绩不佳,海底捞还承担了逾6亿美元的减值损失。

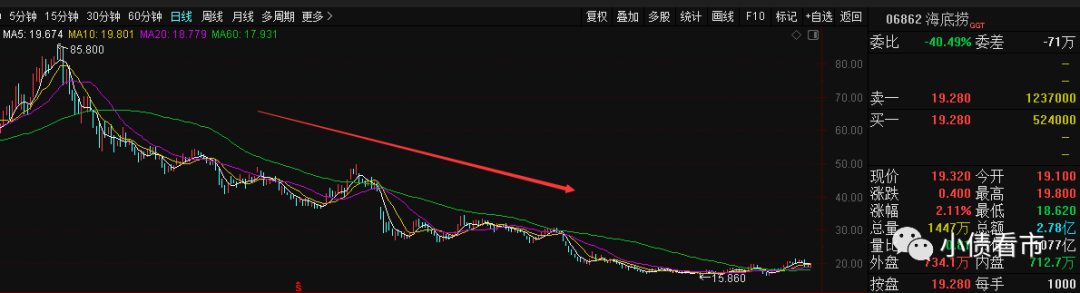

受此消息影响,2月21日海底捞股价开盘一路下跌,最终收于19.08港元,跌幅为5.54%。

《小债看市》统计,目前海底捞仅存续上述一只美元债,存续规模6亿美元,票息2.15%,将于2026年1月14日到期。

美元债基本资料

据官网介绍,海底捞品牌创建于1994年,历经二十多年的发展,海底捞已经成长为国际知名的餐饮企业。

2018年9月,海底捞在香港联交所正式挂牌上市。

海底捞官网

从股权结构看,海底捞的控股股东为NP United Holding Ltd.,持股比例是34%,公司疑似实际控制人为张勇。

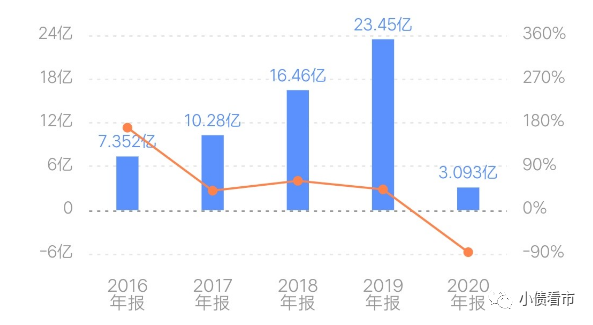

2020年,受疫情影响,海底捞的业绩就一落千丈,当年实现归母净利润仅3.09亿元,同比大幅下滑86.81%。

然而,疫情期间海底捞却逆势扩张,2020年新开544家门店,2021年上半年继续开店299家,直至2021年11月才启动“啄木鸟计划”,关停300余家门店。

归母净利润

值得注意的是,海底捞的盈利能力也在走下坡路,其2021年中报披露的净利率和毛利率分别为0.48%和57.69%。

数据显示,随着大肆开店扩张,2021年海底捞的人均消费金额和翻台率均在下滑,其经营状况不容乐观。

2021年中报人均消费和翻台率

截至2021年二季末,海底捞总资产为313.99亿元,总负债211.44亿元,净资产102.55亿元,资产负债率67.34%。

近年来,随着过度扩张、盲目举债,海底捞的财务杠杆水平不断攀升,具有一定杠杆风险。

财务杠杆

《小债看市》分析债务结构发现,海底捞主要以非流动负债为主,占总债务的55%。

截至同报告期,海底捞非流动负债为117.27亿元,主要为其他非流动负债,其长期有息负债有41.53亿元,较2020年末的3.3亿元翻了12倍还多。

另外,海底捞还有流动负债94.17亿元,主要为短期借贷,其一年内到期的短期债务合计35.78亿元,而2020年以前该指标仅为个位数。

随着短债规模迅速攀升,海底捞的资金链压力加大,其账上现金及现金等价物有35.66亿元,其中近半为发行美元债所得,虽刚好可以覆盖短期债务,但未来流动性较为紧张。

整体来看,海底捞刚性债务规模有91.53亿元,主要以短期有息负债为主,带息债务比为43%。

随着有息负债攀升,海底捞的融资成本也水涨船高,2020年和2021年上半年其财务费用分别为4.46亿和3.04亿元,再加上其他不菲的期间费用,对公司盈利空间形成严重侵蚀。

在融资渠道方面,除了海外发债和银行借款,海底捞还通过股权、租赁以及应收账款等方式融资,渠道还算多元化。

值得注意的是,近两年海底捞债务快速增加,未来随着债务陆续到期,其偿债压力倍增,再融资风险上升。

总得来看,由于海底捞过度扩张、盲目举债,其负债规模迅速攀升,短期偿债压力加大,未来再融资风险值得警惕。

成立之初,海底捞一直稳扎稳打,从1994年到2009年其每年的门店增长都是个位数。

直到2010年,海底捞历史上第一次增加了10家以上的门店,还是相对集中在原有的主要城市里。

扩张的关键时间节点出现在2012年,随着第一家海外门店在新加坡开业,海底捞拉开了整个海外拓展的序幕。

自此之后,海底捞便开启了横向覆盖和数量扩张的阶段。

尤其是随着2018年赴港上市,海底捞当年门店数量也一跃增加至466家,并在2020年扩张至1298家,每年门店扩张速度达到1.5-1.7倍。

其中,海底捞在四五线城市开店速度最快,但对余量市场研判、县城本地化适配以及扩张节奏的把控不足,海底捞折戟县城。

同时,随着门店规模扩大,海底捞管理上的弊端开始显现,三层架构带来的决策程序过多,不能及时与终端门店形成互动,海底捞内部管理问题频出。

根据公开报道,海底捞屡次出现食品过期、未按要求储存、库房厨房卫生不达标等问题,甚至更是因“塑料乌鸡卷”事件登上热搜,网友一片声讨。

随着口碑下降,海底捞的股价也开始跌跌不休,由2021年初的85.8港元高位一路下跌至19港元附近,市值缩水近八成,蒸发约3700亿港元。

股价走势

扩张无序,县城经济折戟,海底捞在战略和管理上的漏洞百出。2021年6月,海底捞创始人张勇承认了自己盲目扩张的错误。

“2020年6月,我进一步做出扩店的计划,现在看确实是盲信。当我意识到问题的时候,已是2021年1月份,等我做出反应的时候已是3月份了。”张勇说道。(作者微信:littlebond1)

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~