信用级别方面,5月份交易所AA+级以上主体发债占比74%,AAA级占比提升。

作者:张琦

主要内容

政策回顾:(1)交易所推出民营企业债券融资专项支持计划,首单支持项目已落地;(2)交易所科技创新公司债券正式推出,加强对科技创新领域精准支持;(3)知名成熟发行人审核优化,发行效率进一步提高。

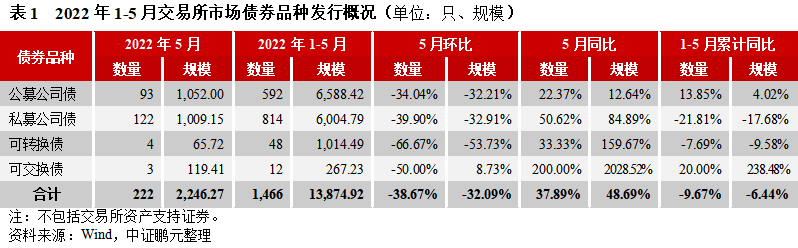

发行概况:2022年5月份,交易所市场共发行信用债券222只,发行规模2,246.27亿元,环比分别下降39%和32%,同比分别增长38%和49%。其中,公募公司债发行93只、发行规模1,052.00亿元,环比分别下降34%和32%,同比分别增长22%和13%;私募公司债发行122只、发行规模1,009.15亿元,环比分别下降40%和33%,同比分别增长51%和85%。

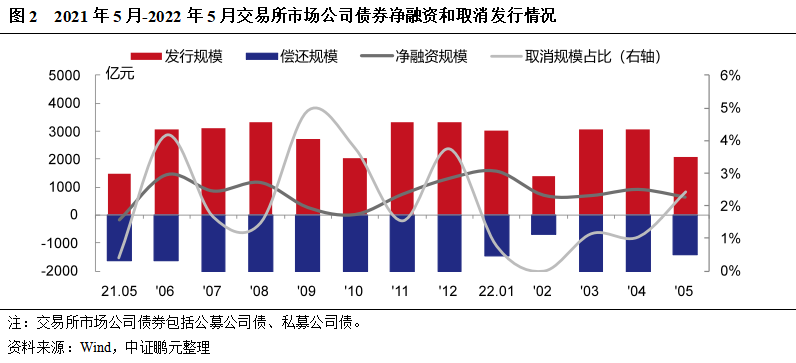

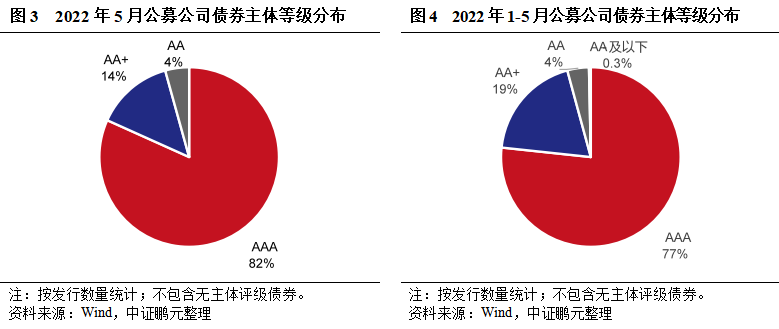

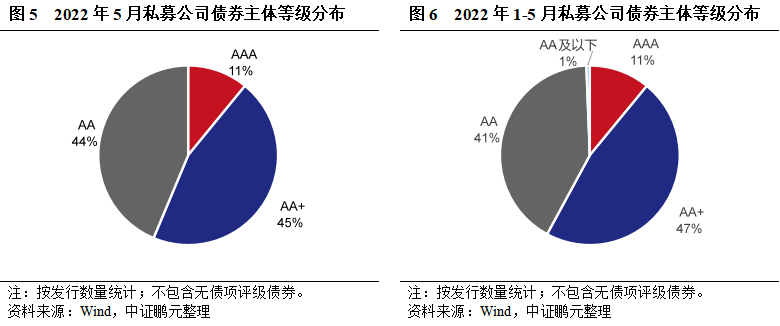

信用级别方面,5月份交易所AA+级以上主体发债占比74%,AAA级占比提升。其中,公募公司债主体级别仍以AAA级为主,AAA、AA+和AA级占比分别为82%、14%、4%;私募公司债主体级别以AA+级为主,AAA、AA+和AA级占比分别为11%、45%、44%。

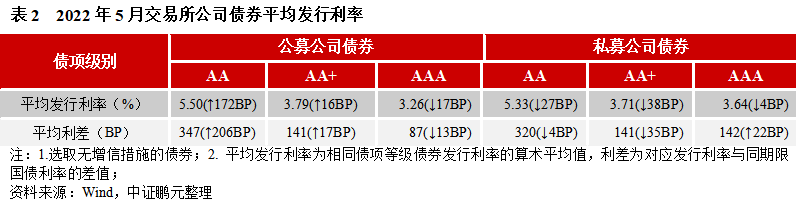

发行利率利差方面,5月份公募公司债券,AAA、AA+、AA级的平均发行利率较上月分别下行17BP、上行16BP、上行172BP,发行利差较上月分别收窄13BP、扩大17BP、扩大206BP;私募公司债,AAA、AA+、AA级平均发行利率较上月分别下行4BP、下行38BP、下行27BP,发行利差较上月分别扩大22BP、收窄35BP、收窄4BP。

发行行业方面,5月份交易所公司债券城投债发行规模占比52%,行业债行业以房地产和综合行业为主,发行规模占比分别13%和7%;房地产产业债发行26只,发行规模265.23亿元。

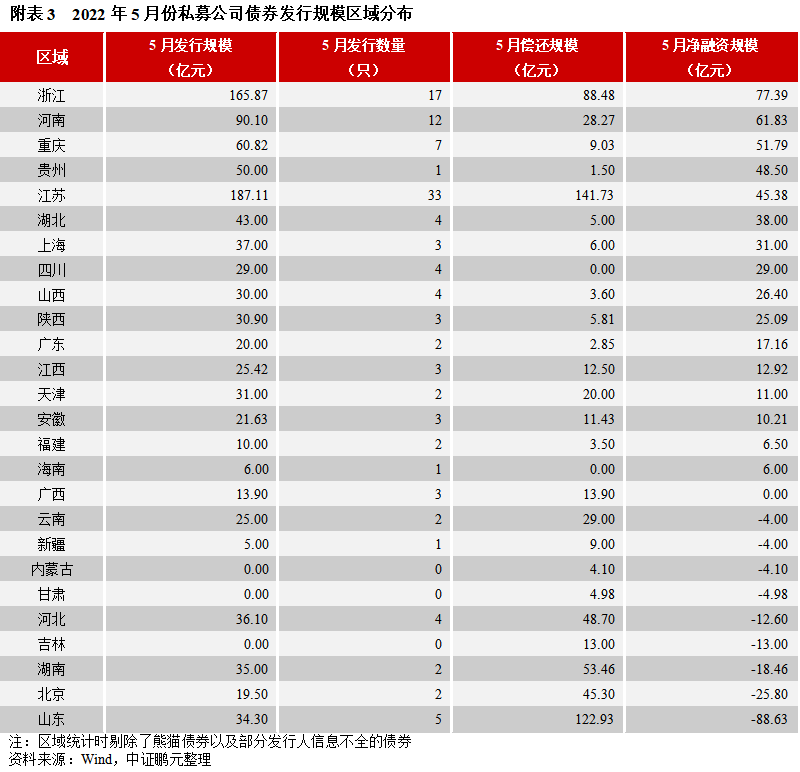

区域分布方面,5月份公募公司债券主要集中于北京、广东、福建等地,私募公司债券主要集中在江苏、浙江、河南等地。

一、交易所政策回顾

1. 交易所推出民营企业债券融资专项支持计划,促进民企债券融

2022年3月,证监会发文称拟推出完善民营企业债券融资支持机制的系列举措,进一步拓宽民营企业债券融资渠道。5月份,中国证券金融股份有限公司与债券承销机构合作创设了民营企业债券融资专项支持计划,用于增信支持有市场、有前景、有技术竞争力并符合国家产业政策和战略方向的民营企业债券融资。该计划首单项目为“GC晶电01”提供1亿元增信支持,主体和债项评级均为AA级,发行金额5亿元,募集资金主要用于乡村振兴、绿色碳中和光伏电站项目。

2. 交易所科技创新公司债券正式推出,加强对科技创新领域精准支持

5月20日,上海证券交易所印发《上海证券交易所公司债券发行上市审核规则适用指引第4号——科技创新公司债券》(简称《指引》),正式推出科技创新公司债券(以下简称“科创债”)。《指引》对科创债的发行人和募集资金领域及用途做出了明确规定。科创债的发行人科创企业类、科创升级类、科创投资类和科创孵化类四类发行主体。募集资金用于三大领域:高新技术产业、战略性新型产业细分领域、引领产业转型升级领域;投资方向包括科创研发、科创项目的建设、并购、运用等,对科创企业权益出资、建设科创平台或机构,产业链核心科技创新可向上下游企业支付款项,支持孵化园区内孵化的科创企业及基础设施建设,以及投资支出置换等方面。

自2021年科创债试点以来,交易所市场共有24家主体在双创公司债券的框架下共发行了35只科创债,募集规模311.70亿元,募集资金主要投向集成电路、信息技术、人工智能、高端装备制造、新能源等高新技术产业和战略新兴产业。从已发行情况看,科创债发行主体仍是以科创投资类、孵化类企业为主,科创板上市公司或其他科创企业直接参与度不高。本次交易所正式推出科创债,鼓励和引导资金投向高新技术产业、战略型新兴产业、引领产业转型升级领域,进一步加强债券市场对国家科技创新领域的精准支持和有效配置,但未来发债主体仍以科创投资类、孵化类企业为主。

3. 知名成熟发行人审核优化,发行效率进一步提高

27日,上海交易所在成熟发行人优化融资审核制度基础上制定了《上海证券交易所公司债券发行上市审核规则适用指引第6号——知名成熟发行人优化审核》(简称《指引》)。《指引》对知名成熟发行人认定和优化审核措施2个方面进行了明确规范,主要内容包括:一是,完善知名成熟发行人认定标准,简化认定指标,拓宽了优质企业范围;二是,优化审核措施方面,进一步简化了财务报告、发行方案等申报材料的要求。《指引》进一步提高成熟发行人债券发行效率,也鼓励企业积极发掘自身优势、用好用足制度支持。

二、交易所债券市场发行分析

1. 5月份交易所市场发行信用债券2,246.27亿元,环比下降32%

2022年5月份,交易所市场共发行信用债券222只,发行规模2,246.27亿元,分别环比分别下降39%和32%,同比分别增长38%和49%。具体而言,5月份,公募公司债发行93只、发行规模1,052.00亿元,环比分别下降34%和32%,同比分别增长22%和13%;私募公司债发行122只、发行规模1,009.15亿元,环比分别下降40%和33%,同比分别增长51%和85%。可交换债和可转换债方面,5月份可转债发行数量和发行规模分别环比下降67%和54%,可交换债发行数量和发行规模环比分别下降50%和增长9%。

综合1-5月来看,交易所债券市场共发行信用债券1,466只,发行规模13,874.92亿元,比2021年同期相比发行数量和规模分别下降10%和6%。其中,公募公司债发行规模累计同比分别增长4%,私募公司债发行规模累计同比下降18%。

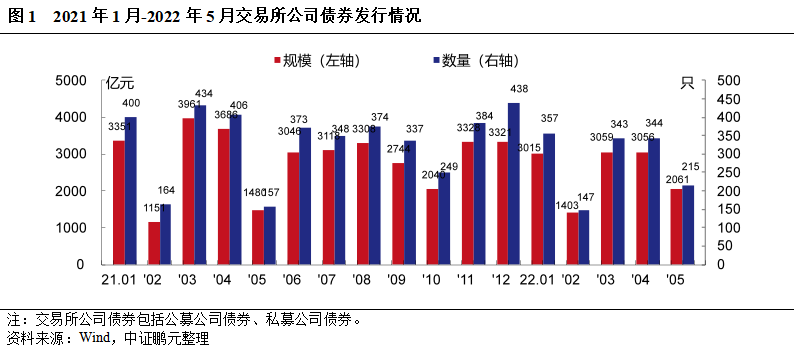

2. 5月份交易所公司债券净融资636.20亿元,共取消发行债券3只[1]

从净融资情况来看,5月交易所公司债券(公募公司债、私募公司债)总发行规模2,061.15亿元,总偿还规模1,418.34亿元,本月表现为净融资636.20亿元,较上月的净融资规模下降30%,净融资规模水平略低于近一年月均水平。其中,公募公司债券本月净融资313.30亿元,环比下降37%;私募公司债净融资322.90亿元,环比下降22%。此外,本月推迟或取消发行的交易所公司债券共3只(公募公司债2只,私募公司债1只),原计划发行规模50.00亿元(公募公司债30.00亿元,私募公司债20.00亿元),占其发行总规模的2.4%。

综合1-5月份,交易所公司债券累计净融资额4,496.66亿元,相较于2021年同期累计同比增长27%。其中,公募公司债累计净融资2,741.92亿元,累计同比增长363%;私募公司债累计净融资1,754.74亿元,累计同比下降40%。

3. 5月份交易所公司AAA级主体债券占比回升

5月份,交易所公司债券AA+级以上主体债券发行数量占比74%,较上月下降0.7个百分点。其中,AAA级占比42%,AA+级占比32%,AA级占比26%。

具体来看,5月份发行的公募公司债券,主体评级率100%,与上月持平,债项评级率63%,较上月下降6.8个百分点。主体评级方面,仍以AAA级为主,信用重心较上月上移。其中,AAA级主体级别债券76只,占比82%,较上月上升8.0个百分点;AA+级主体级别债券13只,占比14%,较上月下降8.0个百分点;AA级主体级别债券4只,占比4%,与上月持平。

5月份发行的私募公司债,主体评级率98%,与上月持平,债项评级率19%,较上月下降2.8个百分点。有主体评级私募公司债券中,以AA+级为主,主体级别重心下移。其中,AAA级主体级别债券13只,占比11%,较上月下降2.8个百分点;AA+级主体级别债券54只,占比45%,与上月持平;AA级主体级别债券52只,占比44%,较上月上升4.1百分点。

综合2022年1-5月份的情况来看,主体级别仍以中高等级为主,AAA级、AA+级、AA级主体评级占比分别为39%、35%、26%。其中,公募公司债AAA级、AA+级、AA级主体评级占比分别为77%、19%、4%;私募公司债AAA级、AA+级、AA级及AA-及以下主体评级占比分别为11%、47%、41%、1%。

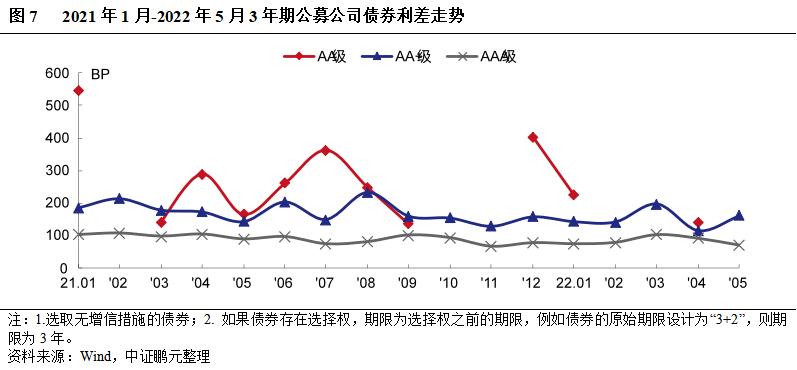

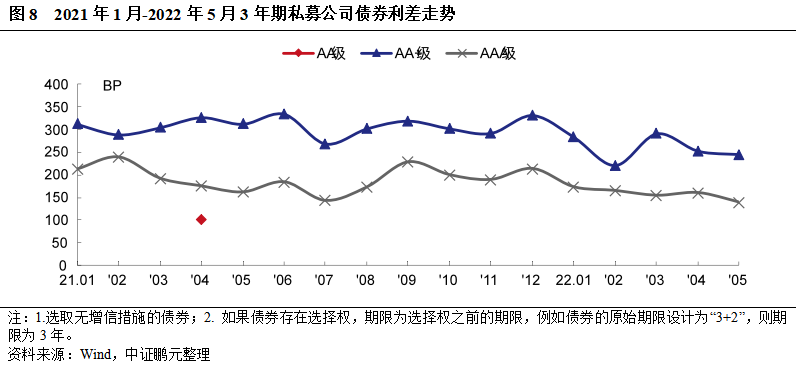

4. 5月份交易所中低级别公募公司债券利差走扩,中低级别私募债利差收窄

就发行利率而言,2022年5月份交易所公司债券的最高利率为7.80%,较上月最高利率下降10BP;最低发行利率为2.10%,较上月最低利率下降45BP。与4月份相比,公募公司债券方面,AAA级平均发行利率下行17BP、利差收窄13BP,AA+级平均发行利率上行16BP,利差扩大17BP,AA级平均发行利率上行172BP、利差扩大206BP;私募公司债券方面,AAA级平均发行利率下行4BP、利差扩大22BP,AA+级平均发行利率下行38BP,利差收窄35BP,AA级发行利率下行27BP、利差收窄4BP。

5. 5月份,交易所公司债中城投债发行规模占比52%,产业债行业以房地产和综合为主

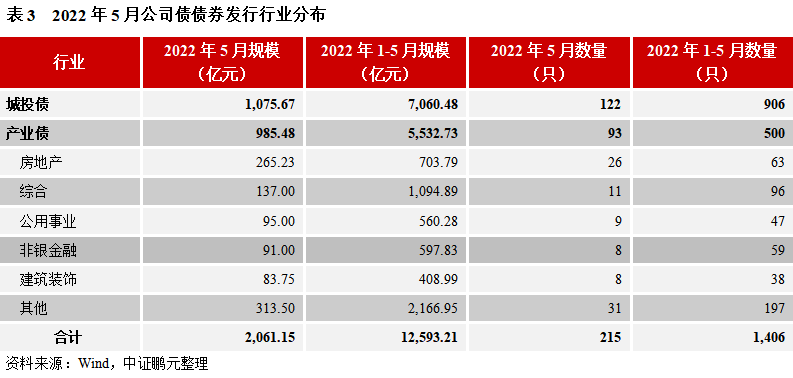

2022年5月份,交易所公司债券中城投债发行数量122只、占比57%,发行规模1,075.67亿元、占比52%;产业债发行数量93只,发行规模985.48亿元,发行人行业主要分布于房地产和综合行业。产业债方面,房地产行业发行26只,占比12%,发行规模265.23亿元,占比13%,位居首位;其次是综合行业,发行11只,占比为5%,发行规模137.00亿元,占比7%,位于第二。综合2022年1-5月份的发行情况来看,城投债累计发行7,060.48亿元,占比57%;综合和房地产行业分别累计发行1,094.89亿元和703.79亿元位于产业债行业前两位,高于其他行业。

6. 公募公司债券发行人以北京、广东、福建地区为主,私募公司债主要分布在江苏、浙江、河南地区

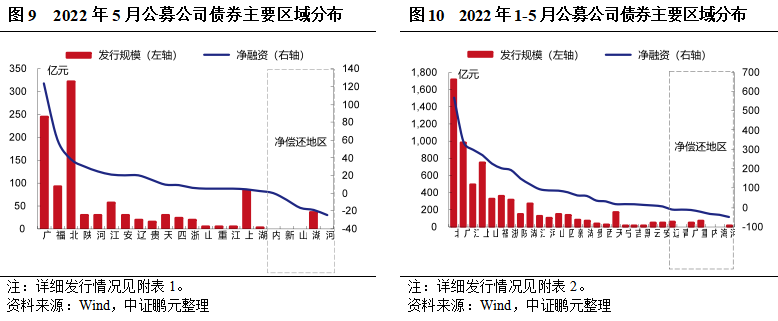

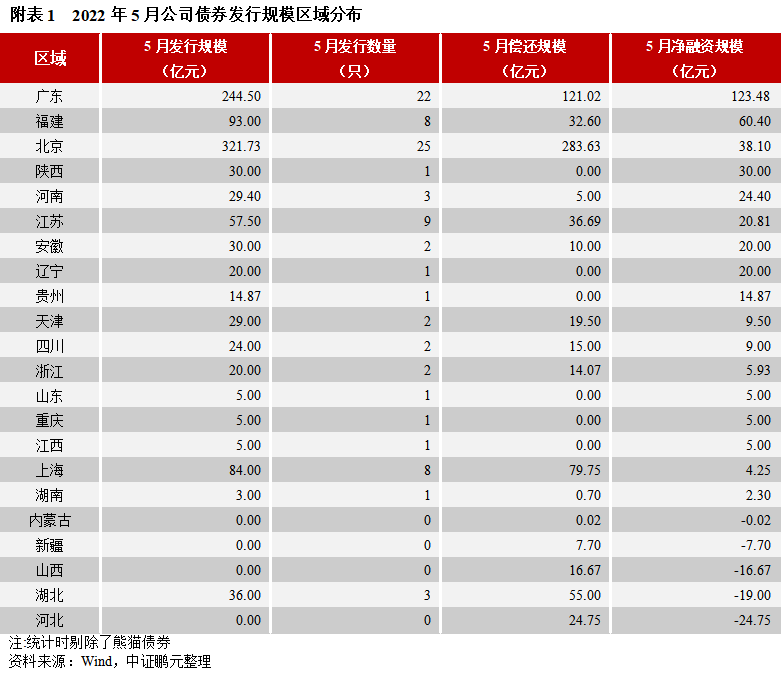

公募公司债券方面,2022年5月份,公募公司债券发行人分布于18个地区,以北京、广东、福建为主。从发行规模来看,北京发行321.73亿元位居榜首,广东发行244.50亿元位居第二位,福建发行93.00亿元位居第三位;从发行数量来看,北京、广东、江苏分别以发行25只、22只、9只位于前三位。广东、福建、北京分别以净融资123.48亿元、60.40亿元、38.10亿元位于前三位,河北、湖北、山西分别净偿还24.75亿元、19.00亿元、16.67亿元。综合1-5月,北京以1,707.58亿元的发行规模仍位居首位,广东以981.10亿元的发行规模位居第二位,上海以745.20亿元的发行规模位居第三位,累计发行数量分别为123只、85只、62只。北京、广东、江苏分别以累计净融资569.93亿元、337.96亿元、298.87亿元位于前三位,河北、海南、内蒙古分别净偿还51.35亿元、40.00亿元、35.55亿元。

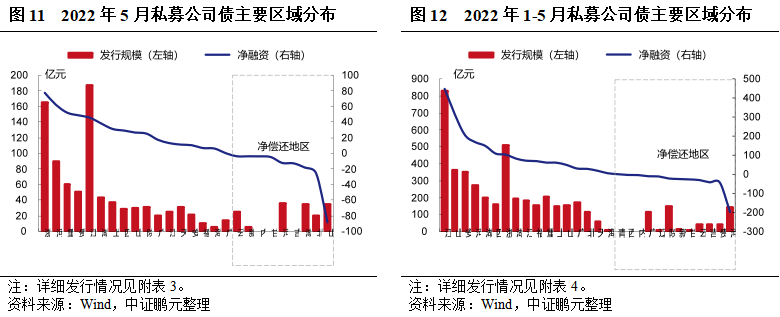

私募公司债券方面,2022年5月份,公募公司债券的发行人分布于23个地区,以江苏、浙江、河南等地为主。从发行规模来看,江苏发行187.11亿元位居榜首,浙江发行165.87亿元位居第二,河南发行90.10亿元位居第三位,发行数量分别为33只、17只、12只。浙江、河南、重庆分别以净融资77.39亿元、61.83亿元、51.79亿元位于前三位,山东、北京、湖南分别净偿还88.63亿元、25.80亿元、18.46亿元。综合1-5月,江苏以发行209只、累计发行规模828.02亿元位居首位,远高于其地区;浙江以发行104只、累计发行规模510.18亿元位居第二;山东以发行68只、累计发行规模364.09亿元位居第三;浙江、安徽、江苏分别以累计净融资449.80亿元、315.27亿元、211.15亿元位于前三位,北京、云南、新疆分别净偿还199.30亿元、43.61亿元、42.80亿元。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~