小固导读自4月22日股权变更完成之后,中江信托推出轰动的“千人面签”已经推行了近一个月,不少投资者反映已经收到利息,坐等本金兑付。从雪松董事长态度来看,中江信托接下来发力供应链金融,如何看待新中江信托接下来的项目?雪松控股接手之后,中江信托动作频频。

作者:洛洛杨

来源:大话固收(ID:trust-321)

自4月22日股权变更完成之后,中江信托推出轰动的“千人面签”已经推行了近一个月,不少投资者反映已经收到利息,坐等本金兑付。从雪松董事长态度来看,中江信托接下来发力供应链金融,如何看待新中江信托接下来的项目?

雪松控股接手之后,中江信托动作频频。从线上组群开展恳谈会,到发动投资者线上登记,最近更是发起了“信托业史上最大规模的收益权转让”,诚意十足地派出包含产品、财务、法务人员在内的10余个工作组奔赴全国100多个城市,并发动雪松海外分支机构联动,为约2000名投资者提供全球范围内上门面签服务,签订中江逾期项目收益权转让协议。

以下内容摘自中江信托4月22日发布于官网上的《告投资者书》:

为系统解决目前已暴露的信托计划逾期问题,雪松控股全力支持中江信托启动历史遗留问题专项解决行动,将在未来三个月内(即2019年7月22日前)全面组织信托计划委托人信息登记,及时优化后续服务,处理好逾期信托项目问题,委托人将2019年4月22日前已出现逾期的信托计划项下的相关利息权利转让给雪松控股,由雪松控股保障支付投资者在本金兑付前的利息(按原信托合同约定的预期年化收益率及付息频率)。

同时,完成上述信息登记及相关利息权利转让周期后的六个月内(即2020年1月22日前),雪松控股推动中江信托以包括向雪松控股转让契合雪松控股自身产业发展的债权、向资产管理公司转让债权、以及追索信托计划原债务人等多种方式有序解决,(如属于中江信托未能尽责导致的投资者权益受损并经司法机关的确认,中江信托应立即予以支付,不受本文时间约束)雪松控股确保支付投资者全额本金。之前投资者未能兑付的利息,由雪松控股先行在本文正式发布一周之内予以垫付,后补相关手续。

上述文字透露出几个关键信息:

本次面签对应项目为2019年4月22日出现逾期的项目;

本次转让的标的为违约项目的利息权利;转让后雪松控股将在7月22日之前按原合同约定收益率支付利息给投资者

中江信托通过将债权转让给雪松控股,或资产管理公司,以及追索债务人等方式解决违约项目

雪松控股确保支付投资者全额本金

这样看来,如果上述计划表顺利进行的话,中江信托投资者有望在2020年1月22日前收回所有本息,可以舒一口气了。不过,我们不禁要多问一句:雪松控股此举意欲何为?

大手笔接盘中江,雪松剑指供应链金融服务

在《明天系资产出清,信托公司恐受牵连》中,小固提到过明天系、江西财政局和中江信托的关系,此前虽然股权方面有些暧昧不清,但中江信托仍被归为“国企控股类”信托公司。

不过,2019年11月29日,银保监会公告:雪松控股以自有资金受让中江信托71.3005%股权。2019年4月22日,中江信托股权变更完成,民营企业雪松控股成为中江信托第一大股东。此次变更价格尚未公开,据相关媒体报道,约在百亿规模。

另一方面,据中江信托官网挂出的《投资者信息登记进度》显示,违约项目约35个,规模逾50亿元。这么粗粗一算,接盘中江股权加上处理逾期项目本息,雪松预计要付出近200亿成本,那么,这些钱是从哪里来,又打算做什么呢?

作为广州第一大、世界500强民企,雪松控股旗下拥有供通云供应链集团、化工集团、文化旅游集团、君华地产集团、社区生态运营集团和金融服务集团等六大产业集团,同时拥有齐翔腾达(002408)、希努尔(002485)两家A股上市公司。要了解到雪松所有的业务是颇为困难的,不过从金融市场情况来看,雪松的资金很可能仍源自于不断加大的杠杆。

一个事实是,雪松旗下的“利凯基金”近两年几乎无间断地发布供应链私募基金,并统一由母公司雪松控股支付差额承诺。董事长张劲也在多个场合表示:拿下信托牌照后,会主攻特色金融,尤其是供应链金融,“信托主要会服务于我们上下游八千多家企业,这个已经足够做了,而且风险是可控的”。那么,究竟什么是供应链金融?

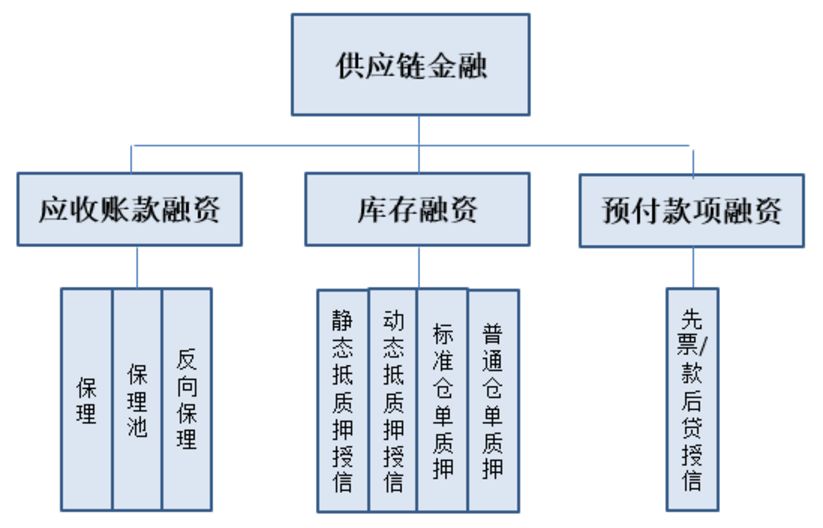

我们知道企业的经营环节,主要是采购、生产和销售环节,在这些环节中就必然会有上下游企业之分。在整个链条中,因为有的上下游企业资金紧张,从而导致供应商供不上货,经销商卖不出去库存,从而形成大量的预付款或者应收款,以及产品库存,整个链条的转动变慢甚至停滞,影响到一些有一定市场地位的核心企业。那么围绕这些大的核心企业,根据整个链条的转动节点,设计出一些金融解决方案,帮产业链上的企业纾困解难。大体来说供应链金融主要有以下几种模式。

图片来源:网络

限于篇幅,这里我们不对供应链金融的几种模式进行详细介绍,后期可以再专题展开。但是至少从整个经营环节联系到供应链,对真正的供应链金融起码有几个基本的认识:

以真实的贸易背景为出发点,这里面结合有物流、信息流、资金流等可追溯环节;

围绕着供应链,资金必须是闭环的,每一笔具体业务进行逐笔审核,资金根据实际的贸易环节严格按照合同约定而因物流转,从而保证资金的适用范围是可控的;

在经营环节中,产生的预付款、应收款或者库存单,作为对应资产具有自偿性。

这三个认识总结成一点,就是你这个生意是真实而非虚构的。如果一个供应链金融的项目,查实之后上中下游企业其实就是一家实控人的兄弟公司,甚至互相之间就有控股关系,那么就要谨慎考虑是否有自融的风险了。

刚兑疑云未散,自融隐忧复生,新中江信托项目如何看待

“破刚兑”已经算是老调了,就在前两周,上海银监会就中泰信托曾在2015年7月对某信托财产做出兜底承诺而罚款264.3万元。所谓的“收益权转让”其实正是以前不少信托公司暗搓搓刚兑的主要方式。在刚兑潜规则大行其道的年代,信托公司债权项目出现违约后,通常由信托公司内部主导,先用自有资金垫付给投资者,同时项目收益权由信托公司子公司或其他三方公司有偿受让。

严格意义上来说,只要最终还款不是来自于项目本身,或者与信托公司无关的第三方,都有刚兑的嫌疑。目前中江信托的“收益权转让”,不过是将过去的暗操作转到了明面儿上。对已经踩雷的投资者而言,本息能够追索当然是好事,追究中江是否刚兑意义不大;重点在于,雪松接手后的“新中江信托”接下来会如何行事。

我们在之前的文章中提到过,对于本身有融资能力的金融集团融资项目要特别注意,关于这类大型金融集团,很难判断资金最终会不会流进自融的漩涡。

回到信托领域,中江信托经此一役,相信可以大大提振投资者信心。不过,在众多信托公司中因为频频踩雷而“C位出道”,归根结底,信托公司内部的风控体系把控不严,项目管理有漏洞应该是不争的事实。雪松接手后,“新中江信托”接下来如何加强风控,提升管理能力,整个市场都拭目以待。对于个人投资者而言,无论信托公司如何变化,投资项目时冷静分析、审慎决策仍然是不二之选。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~