广东作为经济大省,地区生产总值总量已经连续三十多年位居首位,而不良投资市场也相当活跃、成熟。

作者:浙江省投融资协会特殊机遇资产专委会&后稷投资 王鑫

来源:后稷投资(ID:houjiamc)

2019年全国不良资产市场白皮书

广东篇

声明

本白皮书所采用数据均收集自网络媒体等公开渠道,不保证数据的完整性和真实性,读者可自行核实,如发现确有错漏之处,亦欢迎联系我们予以修正。本白皮书不构成对任何特定市场和机构的推荐和认定,不构成任何投资建议。

白皮书的著作权归后稷投资所有,免费提供给广大读者阅读参考,媒体转载需先联系我们获得授权。关注后稷投资公众号后,可联络后台获得整套电子版白皮书。

前言

后稷投资不良资产白皮书系列作品的制作发布已经进入了第三年,今年为了更好地服务读者,后稷投资联合浙江省投融资协会,共同制作发布本期的白皮书。我们搜集整理了2019年在全国各类网络媒体等渠道上,公开发布的债权资产处置和成交转让信息,其中处置公告8499条,成交转让公告5679条,范围涵盖全国31个省份。根据该数据,我们制作了本期的全国不良资产市场白皮书,分全国篇和交易相对活跃省份的地方篇,其中地方篇目前已选取了经济总量较大的浙江、广东、江苏和山东东部四省,以及中西部湖北、湖南、重庆、四川四省,共八个省份制作完成,后续还会征集最受读者关注的其他两个省份追加制作。受技术手段和市场参与方信息公开程度限制,我们不能保证数据的完整性,但仍旧可从中一窥全国各地区债权不良资产市场的大致情况。需要说明的是,债权不良资产处置方法多种多样,债权转让只是其中一种,对不良资产市场整体状况的判断,仍需要我们从其他多个角度加以分析,但全面分析并不是本白皮书的初衷,本白皮书亦不构成任何投资建议。

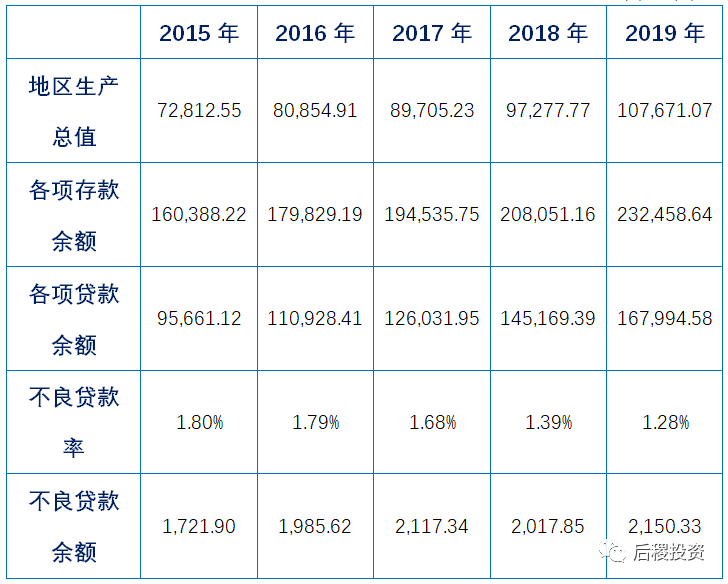

一、广东省历年主要经济数据

(单位:亿元)

2019年,广东粤港澳大湾区建设取得积极进展,深圳先行示范区建设扎实推进,全省地区生产总值10.77万亿元、同比增长6.2%,佛山成为广东省第三个经济总量过万亿元的城市。全省金融机构本外币存贷款余额分别增长11.7%、15.7%,金融业增加值达8881亿元、增长9.3%。

二、成交量分析

一般的,我们将银行端出包为一级市场,持牌AMC出包为二级市场,除此为三级市场。

按转让及受让主体类型分(只考虑有明确债权金额部分):

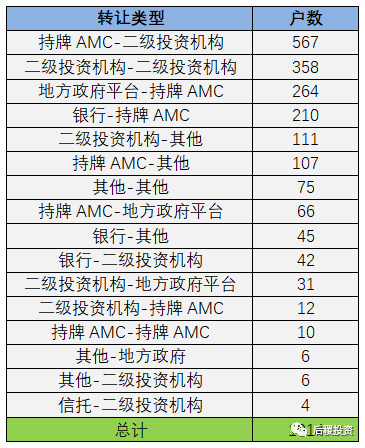

另未透露债权金额成交明细如下:

根据当前不完全数据统计, 2019年广东省公开渠道全年不良资产成交户数7502户,有明确债权金额5588户,占比75%,对应资产总额687.95亿元,与2018年相比减少308.4亿元。其中一级市场受不良贷款率持续降低影响减少157亿元,二级市场体量与去年相当,反观三级市场较去年更活跃,全年成交资产总额增加近128亿元。

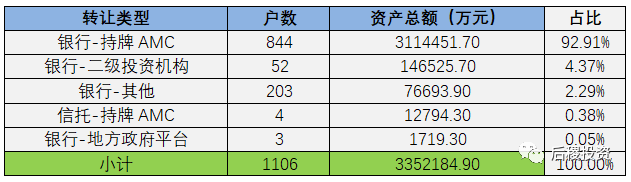

1.一级市场

广东省19年一级市场总成交户数1106户,总成交金额335.22亿元,占全年市场总成交量的半壁江山。其中银行-持牌AMC仍为主要转让类型,总成交户数844户,成交资产金额311.5亿元,所占比重超九成,但同比去年减少136亿元。

1、一级市场供应方——银行端

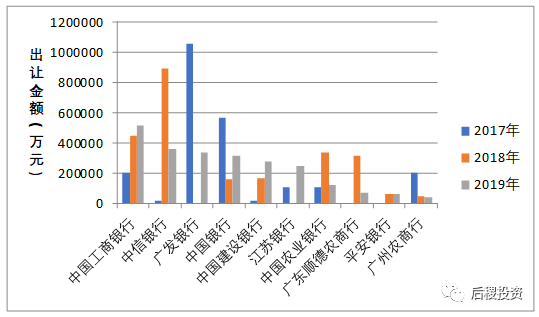

2019年前十大出让银行:

2017-2019年部分银行变化图:

经过数据整理,我们发现共有41家不同银行的出让记录,其中出让金额最大的是中国工商银行,达到51.27亿元。五大国有银行(交行、中行、农行、建行、工行)均在表一所示前十大出让银行,且前五占三席。十大银行出让资产总额都超过10亿元,全年累计出让资产总额约255亿元,所占比重接近八成。图二我们能更直观感受三年来各银行出让金额变化情况,今年图表没有前两年忽高忽低的情况,各银行“贫富差距”不大。

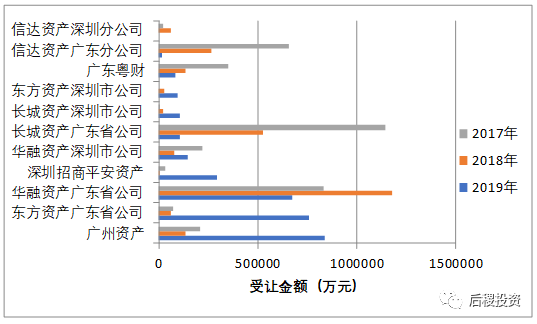

2、一级市场受让方——持牌AMC

从整体上看,17年持牌AMC受让银行资产体量最大,而18年最小;从四大资管公司看,同一家持牌AMC,广东分公司受让资产体量一般大于深圳分公司;从地方AMC上看,广东粤财受让金额逐年下降,而深圳招商平安资产和广州资产上升势头较好,尤其广州资产19年增长神速。

2、二级市场

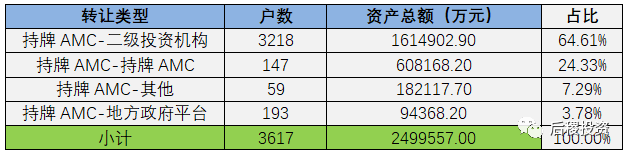

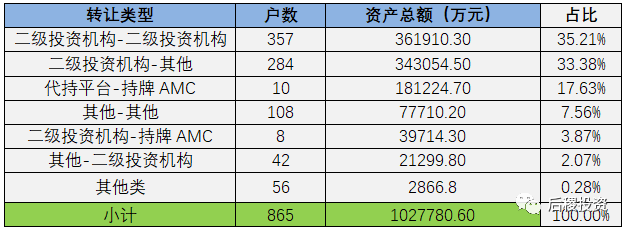

广东省19年二级市场总成交3617户,总成交额近250亿元。持牌AMC-二级投资机构仍为二级市场主要转让类型,但成交体量相比18年减少32.4亿。另外,持牌AMC间相互代持情况较去年增加近10亿元,持牌AMC-其他增加12.6亿。

1、二级市场供应方——持牌AMC出让金额变化图

东方资产广东分公司和华融广东分公司因分别在17年和18年释放大量库存,另两年没有去库存压力,出让金额很小。从图表上看19年持牌AMC转让金额情况,梯队状明显,比如东方资产深圳分公司、广东粤财、信达资产广东分公司和长城资产广东分公司位于第一梯队。

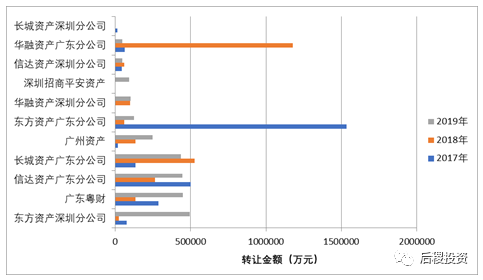

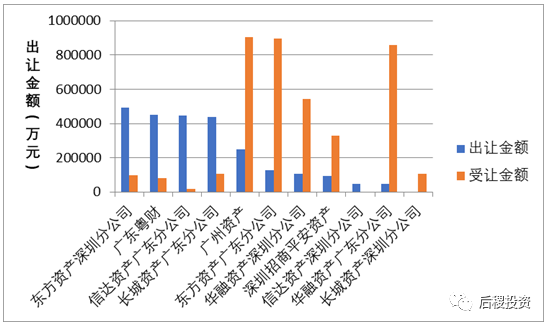

2、持牌AMC收包、出包对比分析

图中数据为持牌AMC在整个不良市场所有收包、出包金额统计,从图表上能够直观看到“两极分化”现象。其中东方资产深圳分公司、广东粤财、信达资产广东分公司和长城资产广东分公司出让金额远大于受让金额;而除此其他持牌AMC则出让金额远小于受让金额(信达深圳分公司和长城深圳分公司因数据未披露暂不做分析)。

3、二级市场活跃受让主体

上表所示活跃二级投资机构累计成交资产总额近150亿元,所占比重达到60%。

3、三级市场

相比2018年,三级市场成交资产总额明显增加,其中二级投资机构-二级投资机构较去年增加93.8亿元,二级投资机构-持牌AMC增加51.4亿元。

1、三级市场投资机构收包出包排行榜

三、成交价分析

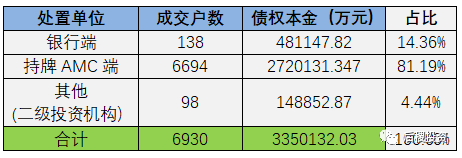

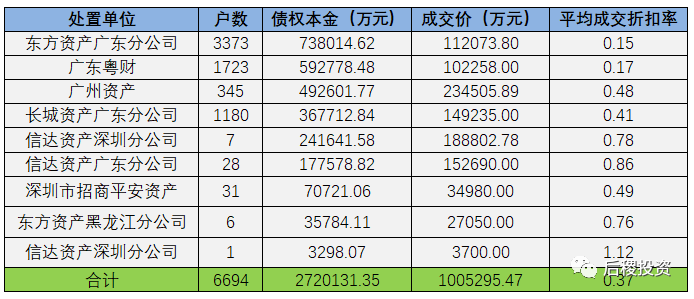

从阿里拍卖平台中筛选出广东地区债权(超过1000万)成交记录,总成交户数6930户,成交债权总本金335亿,总成交价134.5亿元,其中持牌AMC出让比重超过80%。

1、银行端

大部分成交记录为单户债权,成交折扣较高,接近或超本金回收。

2、持牌AMC端

筛选出3户及以上的成交记录,则其平均成交折扣率在0.5左右。

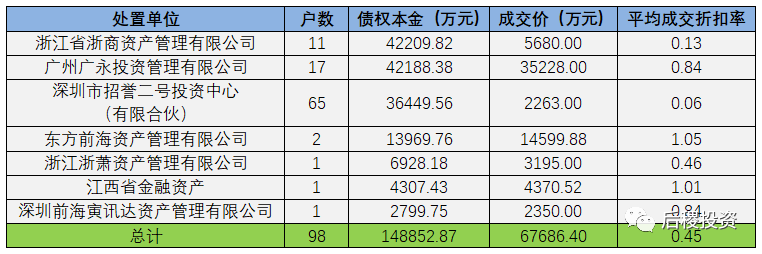

3、其他(二级投资机构)

近一半成交记录为单户债权,成交折扣较高,接近或超本金回收;其余成交记录平均成交折扣率0.3左右。

四、市场总结

广东作为经济大省,地区生产总值总量已经连续三十多年位居首位,而不良投资市场也相当活跃、成熟。2019年广东金融机构不良贷款率继续下降到1.28%,银行批量转让资产体量减少,倾向于内部清收。而二级市场由于活跃的投资机构和个人投资者,持牌AMC库存消耗量相对稳定。广东整体经济在去杠杆进程中逐步复苏,大量债务人需要换壳承接自己债务,三级市场成交量较去年激增。针对以上,相信广东配资业务仍大有可为。淘宝债权成交价格方面,绝大一部分为单户债权,成交折扣高,基本接近或超本金回收;成交记录也有超百户债权交易,成交折扣1-2折,可能是持牌AMC批量清理担保债权或底层资产相对较差债权。2020年初受新冠疫情影响,广东省春节后“复工日”比往年推迟一个月,中小企业经济发展受到冲击,广东新生不良贷款金额将会有所增加。后稷投资作为一家专业不良资产投资机构,希望在配资、合投劣后等业务上与更多同行深入交流合作。

由于全面覆盖市场的交易信息不易获取,本文仅能以现有数据供广大同行参考,不妥之处敬请谅解。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~