2021年12月15日,国家统计局发布11月经济数据,本文结合之前公布的11月金融数据、PMI数据、CPI数据等,窥探11月经济基本面的整体情况。

作者:毛小柒

来源:涛动宏观(ID:jinrongjianghu123123)

【正文】

2021年12月15日,国家统计局发布11月经济数据(含消费、投资等),本文结合之前公布的11月金融数据(实体融资需求偏弱)、PMI数据、CPI数据等,窥探11月经济基本面的整体情况。

一、数据进一步印证经济仍处于筑底起稳阶段

虽然三季度当季经济增速回落至4.90%的新低平台,但先前的11月金融数据已经表明政府债券和企业债券已经在托底社融,不过从新增人民币贷款与企业中长期贷款来看,实体经济融资需求不足仍是主要问题。特别是,从11月经济数据来看,目前经济基本面仍处于筑底起稳阶段,符合中央经济工作会议定位的“供给冲击、需求不足、预期转弱”三重压力。

而当实体经济融资需求不足时,通过降准、降息等政策举措刺激需求以及通过政府投资加大引导需求力度就显得理所应当了,因此进一步宽松的货币政策是值得期待的,也非常有必要,这要看央行的抉择。

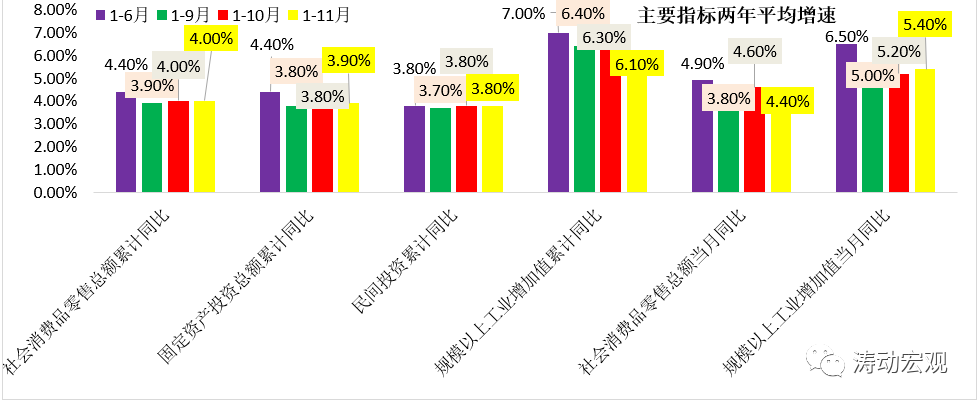

(一)工业生产与消费实际值较预期值继续改善,但改善幅度有明显下降

1、相较于9月份多数经济指标低于预期值和前值,10月经济指标出现了明显好转,工业增加值当月同比分别高出预期值0.30个百分点、高出前值0.40个百分点,消费零售总额当月同比分别高出预期值1.50个百分点和0.50个百分点。

2、11月的工业生产与消费实际值较预期值亦呈现改善态势。具体看,11月规模以上工业增加值当月同比增速为3.80%、较预期值高出0.10个百分点,11月社会消费品零售总额当月同比增速为3.90%、较预期值高出0.30个百分点。

需要说明的是,虽然工业生产与消费的改善仍在持续,但改善幅度却在下降。

(二)投资端需求不足的问题仍然存在,不过后续有望逐步企稳甚至回升

今年1-10月、1-11月固定投资累计同比增速分别为6.10%与5.20%、较预期值分别低0.20个百分点和0.10个百分点。同时今年1-11月,固定资产投资、基建投资、制造业投资、民间投资以及地产开发投资累计同比增速进一步回落至5.20%、0.50%、13.70%、7.70%与6%,环比分别回落0.90个百分点、0.50个百分点、0.50个百分点、0.80个百分点以及1.20个百分点,表明投资需求不足的问题仍然存在。虽然8月以来专项债券发行规模持续处于高位,但要真正形成实物工作量还是需要时间的。不过从9-10月的基建投资、制造业投资以及10月的民间投资和专项债发行等数据来看,目前投资端的修复可能已经开始,后续有望逐步企稳甚至回升,当然这也需要政策层面的持续加持。

(三)贸易数据继续表现强势,不过预计未来会回归常态

今年11月,贸易数据延续着强势表现,如今年9月-11月当月,出口同比增速分别高达19.90%、20.30%(连续三个月回升)和16.60%,进口同比增速分别为10.10%、14.50%和26%,进出口同比增速分别为15.40%、17.80%和20.50%。

整体上看,相较于7月贸易数据的回落,8月数据超预期的好,9月与10月出口方面向好态势得以延续,10月数据则继续保持在高位水平,这说明海外经济体疫情的反复以及经济基本面的修复对国内贸易形成了支撑,不过在基数效应及海外经济修复进程加快、供给冲击有所缓和等因素的影响下,后续贸易端可能会逐步回归常态,对经济的支撑力度会趋于减弱。

(四)PPI开始向CPI传导,PPI与CPI剪刀差问题有一定缓解

大宗商品价格上行导致生产成本处于高位是这一段时期以来的聚焦点,而11月数据显示PPI与CPI之间的剪刀差在继续扩大之后呈现出一定缓和的态势,而PPI已经开始向CPI传导。具体,今年11月当月,CPI同比已经连续两个月回升至2.30%,PPI同比则进一步回落至12.90%但仍处在高位水平,这表明不仅生产端的成本压力愈发突出,消费端的压力实际上也开始体现。

与此同时,央行在之前的发布会上也提出“PPI可能在近期维持高位……PPI有望于今年底至明年趋于回落……预计CPI有所上行”,这意味着PPI仍将处于高位一段时期,而处于低位的CPI将由于基数等原因趋于上行。

(五)PMI重新回到荣枯线以上

虽然9月与10月的PMI分别为49.60与49.20,均在荣枯线以下,但今年11月PMI再次回至荣枯线以上(即为50.10),表明目前没有那么乐观的经济形势确实呈现出一些略微缓和的迹象。具体看,今年11月,大型企业、中型企业以及小型企业的PMI分别变化-0.10个百分点、2.60个百分点和1个百分点,也即中小型企业的改善是更为明显的。

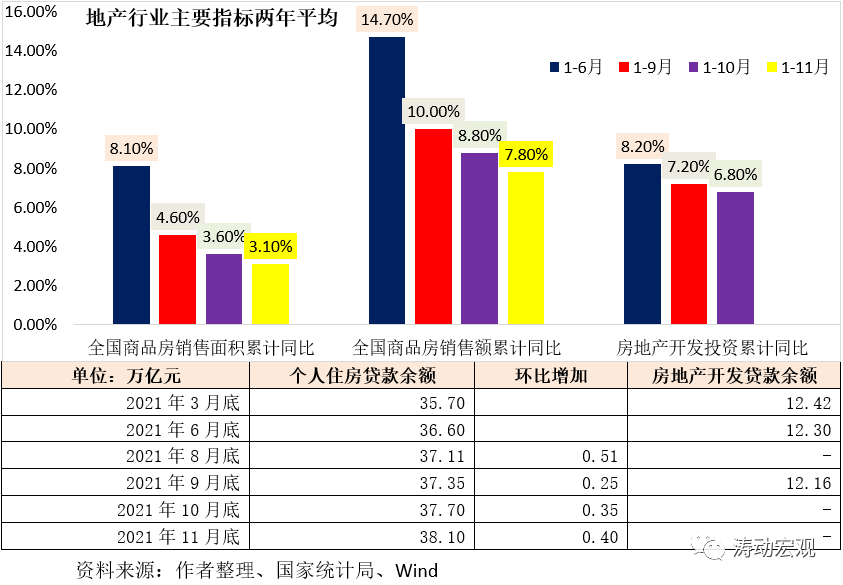

二、地产行业主要指标继续走弱,预期虽向好、但中长期仍偏弱

虽然地产行业政策已经开始微调,并带动个人住房按揭贷款、并购贷款有所修复,但从近一个月地产行业的股票走势及地产债走势来看,地产行业与政府之间的博弈过程仍然在持续,而地产行业之间的整合重组依然是主旋律。

具体看,今年6-10月,房地产开发投资累计同比增速的两年平均值分别为8.20%、8%、7.7%、7.2%和6.8%。今年6-11月,全国商品房销售面积累计同比增速的两年平均值分别为8.1%、10.25%、7.68%、4.60%、3.60%和3.10%,全国商品房销售额同比增速的两年平均值分别为14.70%、14.33%、10.82%、10%、8.8%和7.80%,显然无论是地产开发投资,还是商品房销售,均呈现出明显下行态势。

考虑到地产行业政策收紧影响的不仅仅是地产行业,还会进一步影响到与之相关的居民短期贷款与企业短期贷款,意味着地产行业的趋松态势已较为明确,而在“不出台收缩型政策”和“稳字当头”的大背景下,地产行业将不会再迎来更为严厉的政策,这对地产行业来说是好事,但地产行业自身的问题仍然存在,意味着销售端与融资端的放松是结构性的,目前来看仍然显得比较谨慎。

三、经济增长动能出现轮转迹象,后续消费和基建可能开始且必须要充当主力

(一)虽然目前经济处于底部,但今年四季度和明年上半年的经济下行压力依然较大。特别是,考虑到后续贸易端的支撑可能会趋于减弱,地产行业的冲击还在蔓延,在基数效应(今年一季度基数较高)、企业生产成本处于高位以及整体政策环境没有明显改变的情况下,未来经济下行压力仍值得关注。

(二)在经济下行的过程中,稳增长层面需要更关注保就业,这也需要注意一些微妙变化。具体看,随着海外疫情的改善,贸易数据可能会有一定回落,因此国内经济增长的动力似已出现一定程度的轮转迹象,之前表现一直不佳的消费和基建投资可能开始且必须要充当主力,而后者则需要宽松政策的加持。

(三)经济下行压力的加大,意味着明年上半年,实体经济的流动性风险也需要给予关注,一些资金链较紧张的企业是有可能会暴发危机的。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~