不要把雪球产品当做“固收替代”,或者“信托替代”。

作者:洛洛杨

来源:大话固收(ID:trust-321)

不知道最近刮起了什么风,雪球突然又火了起来,一时间越来越多的投资者接触到这类产品,也开始纠结到底“要不要买”。

我看到有人操心——这么高的收益,券商会不会不赚钱?

这真是太善良了,我个人认为,如果它的波动率模型预测有问题,当然是可能亏钱的;但买的没有卖的精,券商有一百种方法把这个钱补回来。在雪球结构里,是投资者为标的单边大幅下跌提供兜底,券商的风险一开始就计算好了。

此外,能设计雪球的,都是资质优质的头部券商,履约能力不用操心。

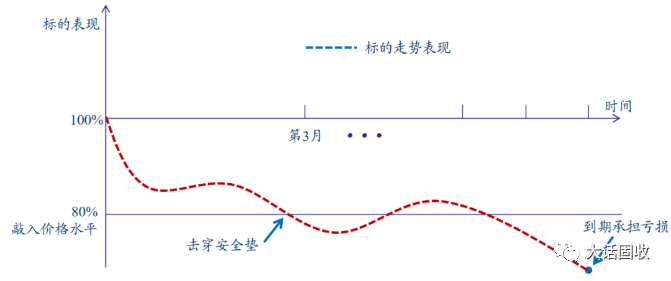

注意,说“不用操心券商”,并不是说雪球产品不用担心风险问题。对雪球产品,我的第一个忠告就是:虽然概率低,但记住它是个可能“巨亏”的产品。

理论上,雪球产品的最大亏损是没办法一开始计算好的。

经过2018、2019年两年上涨市的“培育”,大家心里普遍有一种乐观的预期,觉得震荡市会持续,但整体趋势向上。但震荡究竟要持续多久,向上又最终会如何体现,其实谁也没办法估计。

目前高悬在A股头上的有两把利剑:一个是中美拉锯战效应,不排除脱钩加深,上周会谈名场面简直刷新认知;一个是美债美股的冬天到底会不会来临,又如何传导到A股。这两把利剑会多大程度上影响市场,其实很难预测。

当然这只是针对市场整体而言,对不同的挂钩标的,要思考的角度和深度都是完全不一样的。

普通投资者很少有具备预测点位/股价的能力,但雪球却一开始就是一个基于点位/股价预测的产品,这正是它的矛盾之处。

看到一篇报道称,雪球产品复购率达到了95%以上,这又是一个矛盾的地方——随着产品不断敲出,对应的点位不但提高,下跌的可能性即雪球亏损的风险越高,然而投资者却会因为不断的复购,根本停不下来。

基于这两个矛盾点,我个人的建议是,由于最终风险不明确、且点位可能在复购中不断抬高,雪球产品不适合作为资产配置的大头。

说白了,感兴趣买个小几百万感受下是可以的——但不要把投资重头戏押在这里,因为你没有办法时时刻刻判断雪球产品的风险程度;而且,对每一次续作、复购都要在心里重复一次:这玩意儿可能亏钱,亏多少不知道。

我们聊“信托替代”,本质上是想寻求一种替代选择,这种选择构建出的组合,不管是债券+,还是量化对冲,它的“风险-收益”特征和以前大家认可的信托产品最接近。

目前,很多信托从业者和投资者试图以“固收替代”的名义定位雪球,其实是很不妥当的。雪球产品的核心是对挂钩标的未来价格走势的判断,而且挂钩标的是股票、指数这样的权益资产,除了一开始约定固定的收益,使它空有个固收外壳以外,可以说和固定收益没有半毛钱关系。

如果因为没有合适的信托买,而打算把信托配置的资金都全部转入雪球产品中,并不是个明智的选择。

理由同第一点,大部分投资人要认清自己没能力判断挂钩标的走向的事实;而且雪球不像信托,亏了还有底层资产、管理人跟你扯一扯。雪球本质上,就是个一开始就把本金交出去的期权投资,一旦认清这一点,从非标信托到期权是八竿子也打不着的距离,真不是一回事。

总的来说,我个人对雪球的看法是偏中性的。从长期投资的眼光来看,雪球产品这种设计出来,把个人的权益投资搞成了个猜点位的游戏,看上去简单而背后逻辑复杂,投资这种产品没有累积性。

例如,你可能因为投资股票而获得了股票投资经验,对公司价值、回撤、风险有更深切的体会;可能因为投资基金而更理解基金的长期持有理念;但个人觉得,大部分人投资雪球难以积累这种判断力。

不过回到现实,在当下的时间点,确实又还有一些不算贵、波动又不错的标的,投了之后能赚钱也是实情,对手里资金宽裕的投资者而言,理解好逻辑后小幅资金介入也还是可以考虑的选择。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~