截至目前,除刚刚上市的上海农商行外,其余56家上市银行均已公布2021年半年报。目前57家上市银行具体包括6家国有大行、10家股份行、29家城商行以及12家农商行。

作者:毛小柒

来源:涛动宏观(ID:jinrongjianghu123123)

【正文】

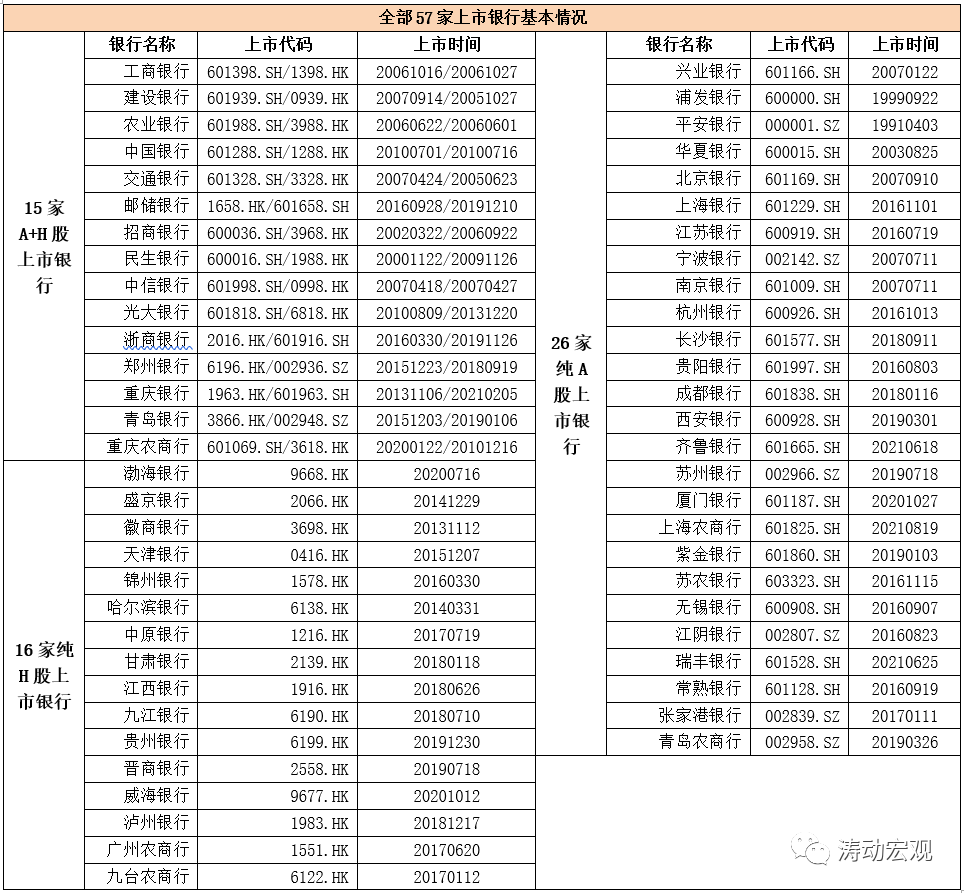

截至目前,除刚刚上市的上海农商行外(2021年8月19日上市),其余56家上市银行均已公布2021年半年报。目前57家上市银行具体包括6家国有大行、10家股份行(仅余广发银行与恒丰银行未上市)、29家城商行以及12家农商行。此外,57家上市银行可进一步分为15家A+H股上市银行、26家纯A股上市银行、16家纯H股上市银行。整体来看,今年上半年上市银行之间分化愈发明显,部分银行通过减少拨备计提来提高净利润同比增速。

一、规模与业绩指标

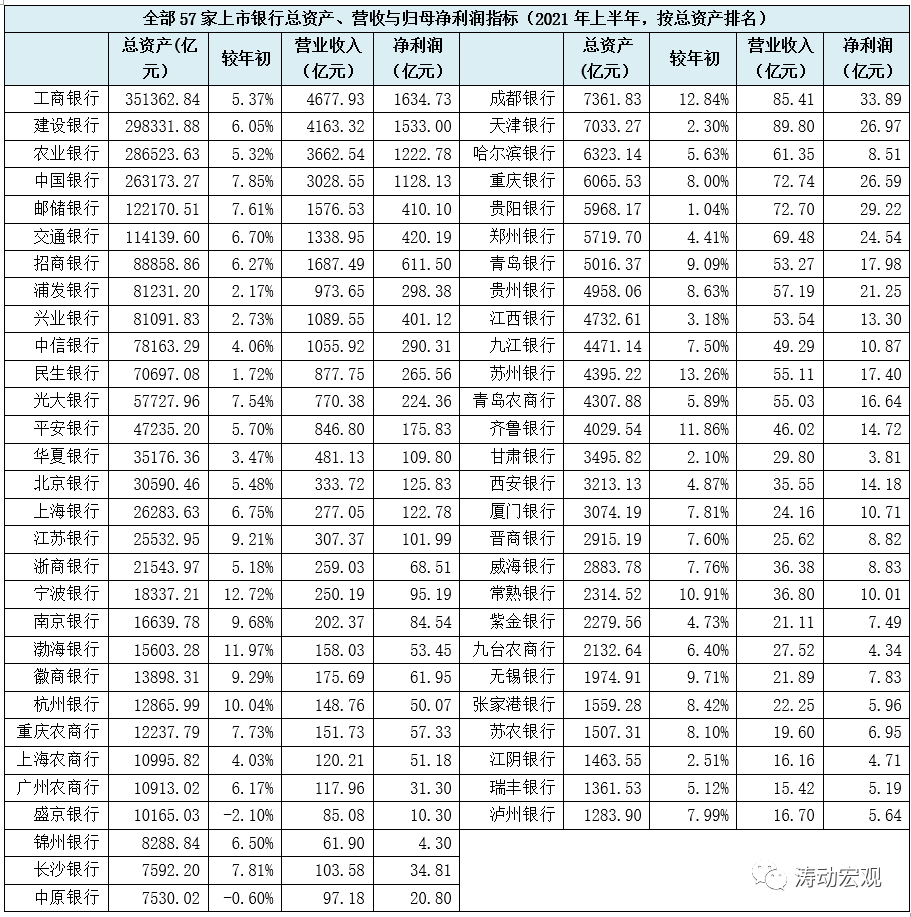

截至2021年6月底,57家上市银行的总资产达到232.67万亿(国有行143.57万亿、股份行57.73万亿、城商行26.07万亿以及农商行5.30万亿),今年上半年分别实现营收和净利润为30250亿元和10066.46亿元。

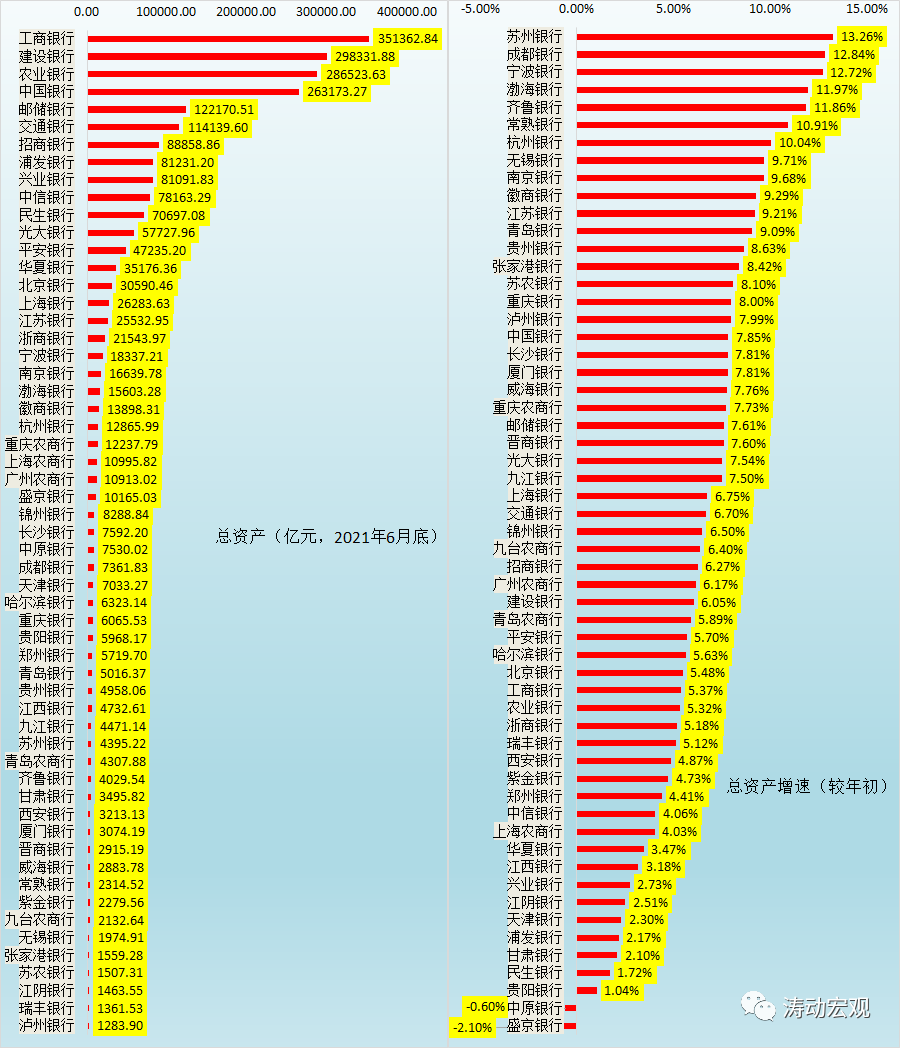

(一)总资产:37家超5000亿元、27家超过万亿

1、57家上市银行中,总资产超过10万亿的银行有6家(均为国有大行)、总资产超过万亿的银行有27家(总资产合计达到220.15万亿)、总资产超过5000亿元的银行有37家(总资产合计达到226.84万亿)。

2、总资产位于5-10万亿之间的银行有6家且均为股份行(依次为招行、浦发银行、兴业银行、中信银行、民生银行与光大银行),总资产位于1-5万亿之间的银行有15家(股份行4家、城商行8家、农商行3家),总资产位于0.50-1万亿之间的银行有10家且均为城商行。

(二)7家银行总资产增速超过两位数,盛京与中原等2家银行缩表

今年上半年,盛京银行总资产下降2.10%至10165.03万亿,中原银行总资产下降0.60%至7530.02亿元,成为唯一缩表的两家上市银行。此外另有7家上市银行的上半年总资产增速超过两位数,分别为苏州银行(13.26%)、成都银行(12.84%)、宁波银行(12.72%)、渤海银行(11.97%)、齐鲁银行(11.86%)、常熟银行(10.91%)、杭州银行(10.04%)。

(三)受计提拨备影响,营收与归母净利润同比增速之间出现明显背离

今年上半年,受拨备计提普遍减少影响,部分银行的营收增速与净利润增速(这里的净利润均为归属于母公司的净利润)之间出现背离。一些银行虽然净利润增速为正,但其拨备前利润却出现了下降。

1、17家银行的营收同比出现下降、3家银行的归母净利润同比出现下降

57家上市银行的营收与净利润同比增速分别为3.99%和11.39%。其中有17家银行的营收同比出现下降,下降幅度从高到低依次为哈尔滨银行(-21.76%)、紫金银行(-14.40%)、盛京银行(-13.50%)、青岛银行(-12.45%)、厦门银行(-10.89%)、民生银行(-10.53%)、郑州银行(-9.87%)、贵阳银行(09.43%)、中原银行(-8.30%)、江西银行(-8.14%)、甘肃银行(-8.10%)、九江银行(-5.40%)、浦发银行(-3.99%)、锦州银行(-3.90%)、江阴银行(-1.99%)、渤海银行(-1.51%)与晋商银行(-1.50%)。另有3家银行的归母净利润同比出现下降,依次为盛京银行(63.60%)、哈尔滨银行(-54.18%)和民生银行(-6.67%)。

2、12家银行的营收增速超过10%、13家银行的归母净利润增速超过20%

今年上半年,营收同比增速超过10%的上市银行有12家,其中成都银行(25.34%)、宁波银行(25.21%)、江苏银行(22.67%)以及威海银行(20.23%)等四家银行的营收同比增速超过20%。净利润同比增速超过20%的银行有13家,从高到低依次为平安银行(28.50%)、九台农商行(26.50%)、泸州银行(25.53%)、江苏银行(25.20%)、成都银行(23.11%)、兴业银行(23.08%)、杭州银行(23.07%)、招商银行(22.82%)、光大银行(22.18%)、邮储银行(21.84%)、宁波银行(21.37%)、长沙银行(21.18%)与张家港银行(20.90%)。

3、受拨备计提因素影响,22家银行的拨备前利润同比出现下降

今年上半年,39家上市银行的资产减值损失同比出现下降(其中25家下降幅度超过10%),这就意味着若以拨备前利润来衡量的话,拨备前利润同比出现下降的银行将会达到22家,即拨备前利润与归母利润增速分化明显。

例如,泸州银行的净利润同比增速为25.53%,但其拨备前利润同比却大幅下降69.51%,诸如上海农商行、华夏银行、青岛银行、晋商银行、厦门银行、北京银行、九江银行、渤海银行、江西银行、锦州银行、中原银行、甘肃银行、贵阳银行、浦发银行、紫金银行、郑州银行、广州农商行等银行同样如此。

(四)非保本理财与资产托管

理财业务与托管业务是商业银行的两大表外业务,但这两项业务的集中度较高,基本上集中于前20-30大银行。

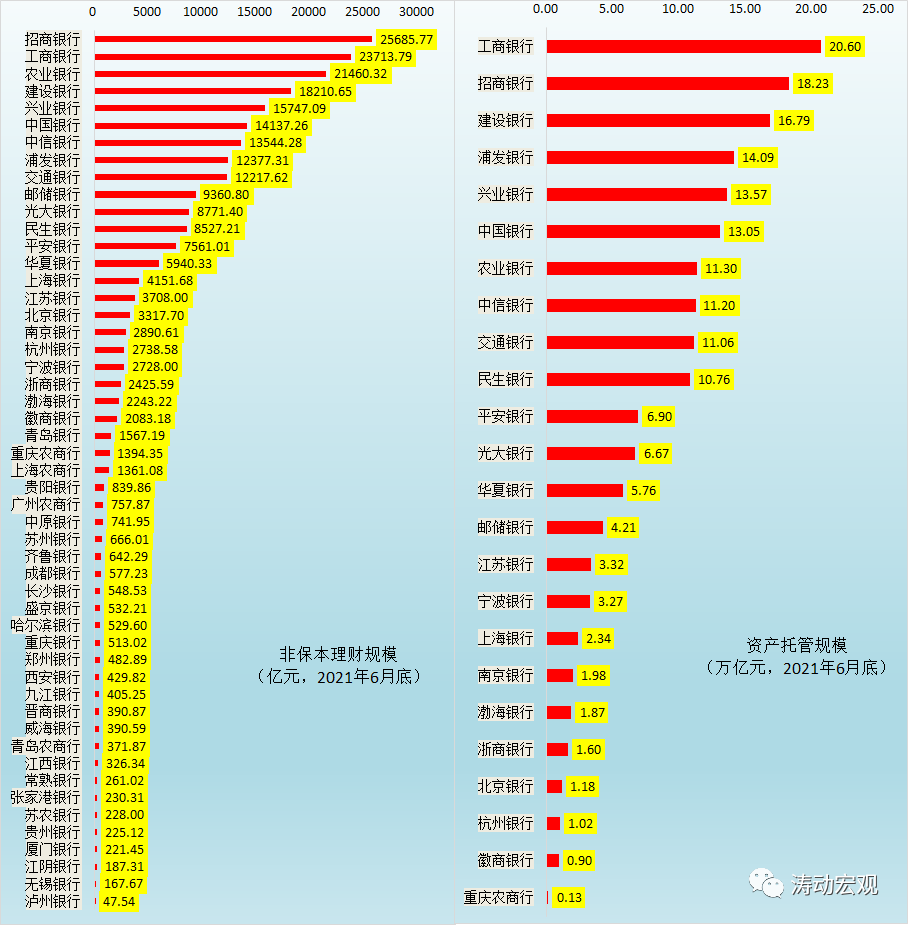

1、非保本理财:36家上市银行超过500亿元、26家超过1000亿元

目前有51家上市银行披露了非保本理财规模数据(注:上海农商行的非保本理财规模为2020年底数据),规模合计达到23.86万亿元。其中非保本理财规模超过万亿的银行有9家,分别为招行、工行、农行、建行、兴业银行、中行、中信银行、浦发银行与交行。

另有17家银行的非保理财规模位于1000-10000亿元之间,包括上海银行、江苏银行、北京银行、南京银行、杭州银行、宁波银行、徽商银行、青岛银行、重庆农商行与上海农商行等10家地方性银行。此外还有10家银行的非保理财规模超过了500亿元,从高到低依次为贵阳银行、广州农商行、中原银行、苏州银行、齐鲁银行、成都银行、长沙银行、盛京银行、哈尔滨银行以及重庆银行。

2、24家上市银行披露了资产托管规模:合计达到181.80万亿

有24家上市银行披露了资产托管规模数据,合计达到181.80万亿,其中有10家银行的资产托管规模超过10万亿(合计为140.65万亿)。另有12家银行的资产托管规模数据位于1万亿-7万亿之间(合计为40.11万亿)。徽商银行与重庆农商行的资产托管规模分别为0.90万亿和0.13万亿。

二、结构指标

(一)资产负债结构:存贷款占比、金融投资占比以及广义同业负债占比

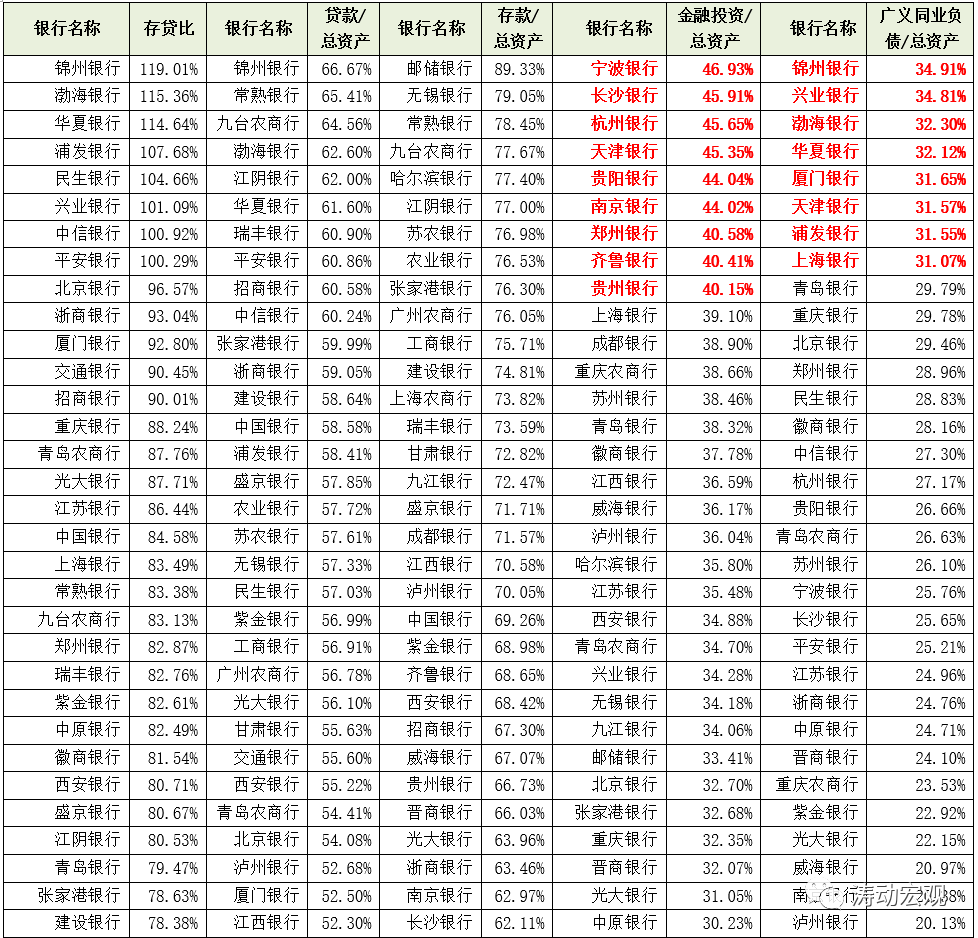

我们从存贷比、贷款/总资产、存款/总资产、金融投资/总资产以及广义同业负债/总资产等四个指标来剖析上市银行的资产负债结构。整体来看,

1、上市银行的存贷比平均水平为81.46%,较2020年底的80.54%继续上升。其中,股份行最高(达到101.27%)、国有大行最低(76.85%)。其中,8家银行的存贷比超过100%,5家银行的存贷比位于90-100%之间。

2、上市银行的贷款占其总资产的比例平均为53.75%,较2020年底的52.39%继续上升。其中,股份行最高(达到59.24%)、农商行次之(达到57.51%)、城商行低(仅为48.31%)。

可以看出相较于其它类型银行,城商行的贷款占比明显较低,这也导致城商行的金融投资占比普遍较高。

3、上市银行的存款占其总资产的比例平均为64.80%,和2020年底的64.57%基本持平。其中,国有大行与农商行最高(分别达到74.89%和74.83%),股份行最低(仅为57.70%)。这意味着股份行对同业融资的依赖性较高。

4、上市银行的金融投资占其总资产的比例平均为32.50%,整体上看呈现下降态势。其中,城商行最高(高达36.78%)、国有大行最低(仅为26.76%)。目前有9家银行的金融投资占比超过40%且均为城商行,从高到低依次为宁波银行(46.93%)、长沙银行(45.91%)、杭州银行(45.65%)、天津银行(45.35%)、贵阳银行(44.04%)、南京银行(44.02%)、郑州银行(40.58%)、齐鲁银行(40.41%)以及贵州银行(40.15%)。

5、上市银行的广义同业负债(传统同业负债与应付债券合计)占其总资产的比例平均为21.58%,其中股份行最高(达到27.82%)、城商行次之(达到24.30%)、国有大行与农商行最低(分别仅为11.53%和12.65%)。这意味着股份行与城商行对同业负债的依赖程度较高,目前有8家银行的广义同业负债/总资产超过30%。

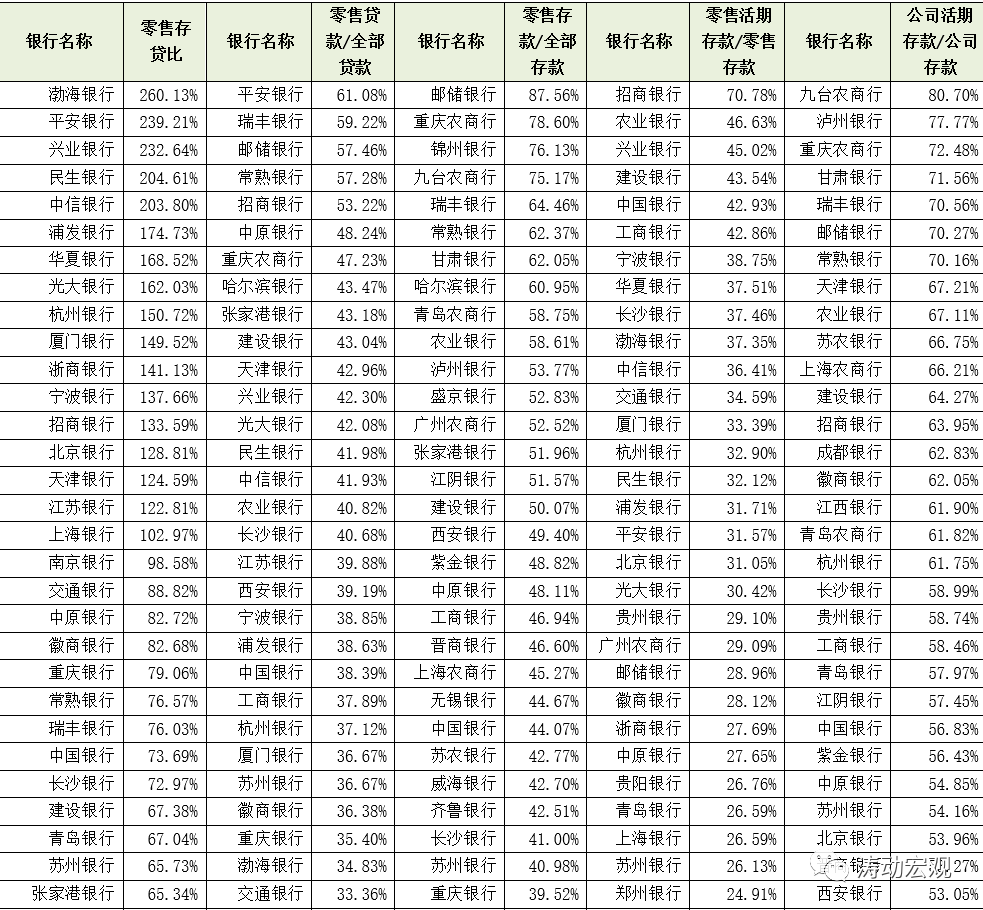

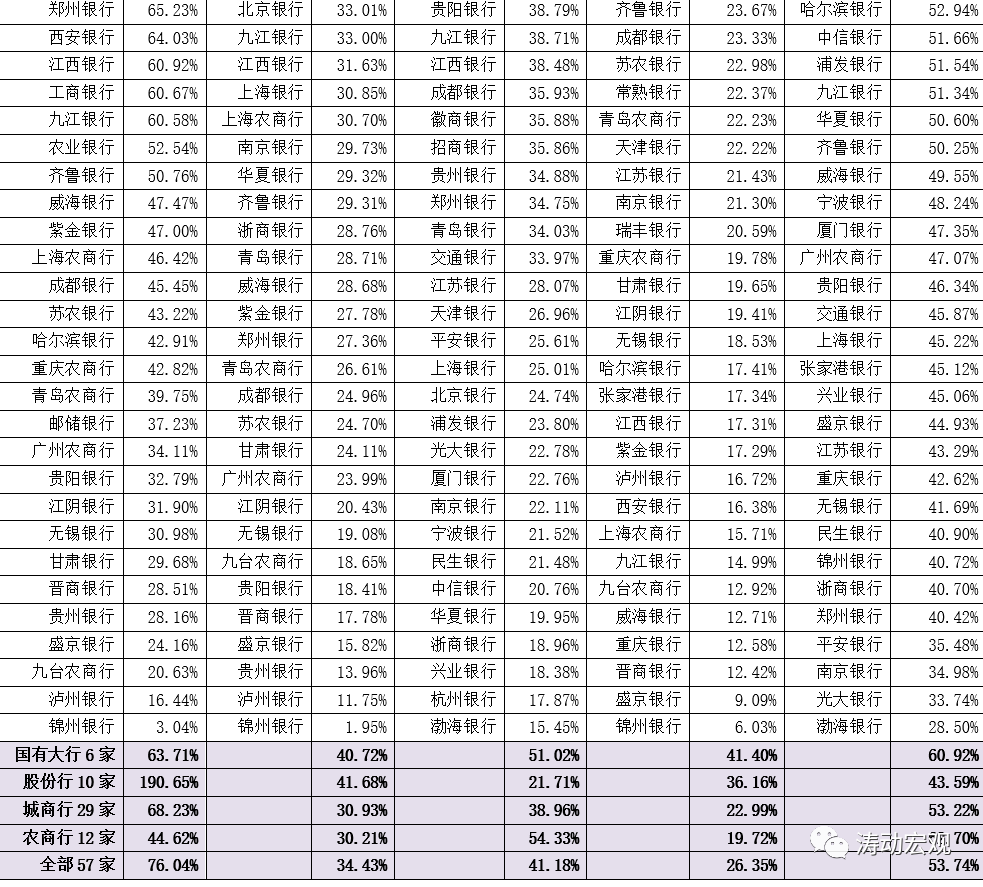

(二)零售存贷款结构:零售存贷款占比、活期存款占比

1、上市银行的零售存贷比平均为76.04%,不过相较而言股份行的零售存贷比(高达190.65%)要远远高于其它类型银行,农商行的零售存贷比最低(仅为44.62%),国有大行与城商行相当(分别为63.71%和68.23%)。这表明股份行实际上是以公司存款来支撑零售贷款的投放。

2、上市银行零售贷款占全部贷款的比例平均为34.43%,股份行与国有大行最高(分别为41.68%和40.72%),城商行与农商行次之(分别为30.93%和30.21%)。

3、上市银行零售存款占全部存款的比例平均为41.18%,国有大行与农商行最高(分别为51.02%和54.33%),股份行最低(仅为21.71%)。

4、上市银行零售存款中活期部分占比平均为26.35%,国有大行与股份行最高(分别为41.40%与36.16%),城商行与农商行分别为22.99%和19.72%,这表明地方性银行更多是以成本较高的定期存款来吸纳零售存款。其中,招行、农行、兴业银行、建行、中行、工行、宁波银行、华夏银行、长沙银行、渤海银行与中信银行的零售活期存款占比相对较高,均在35%以上。

5、上市银行公司存款中活期部分占比平均为53.74%,国有行与农商行最高(分别为60.92%与62.70%),股份行最低(仅为43.59%)。

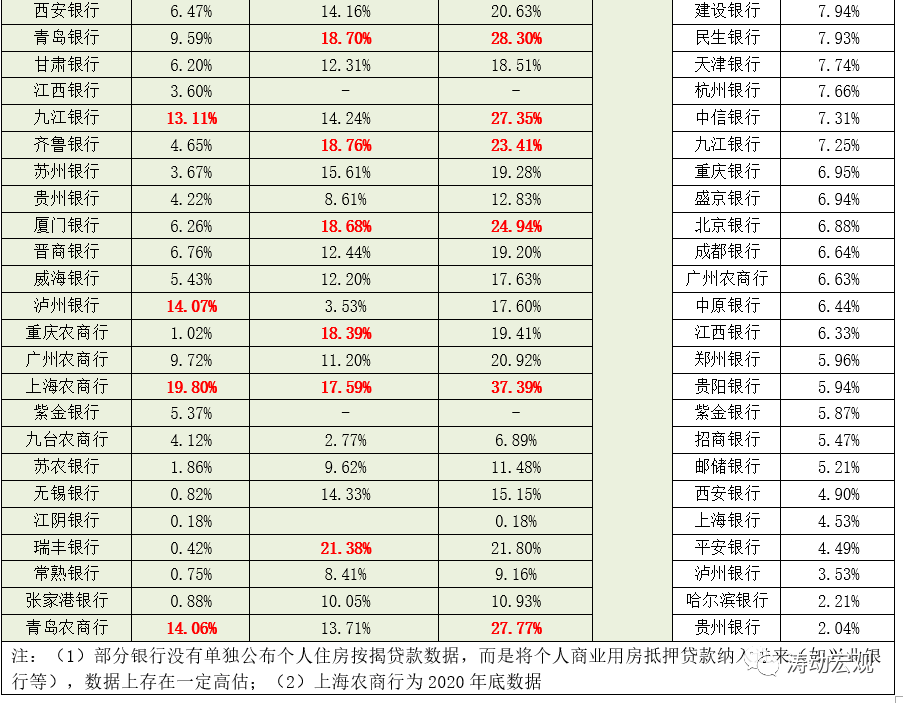

(三)贷款投向:制造业贷款/全部贷款、房地产贷款/全部贷款

制造业贷款与房地产业贷款占比最受市场与政策部门关注。

1、从今年上半年的数据来看,全国性银行的个人住房贷款占比普遍较高,部分地方性银行的房地产业贷款(对公)占比较高。当然也有一些地方性银行的个人住房贷款占比较高,如徽商银行、中原银行、成都银行、青岛银行、齐鲁银行、厦门银行、重庆农商行、上海农商行以及瑞丰银行等。

其中,尢以上海农商行最为明显,其房地产业贷款和个人住房按揭贷款占全部贷款的比例分别高达19.80%和17.59%。

2、从制造业贷款占比来看,有21家银行的制造业贷款占比超过10%,其中苏农银行与江阴银行最高,分别为3.64%和31.18%。西安银行、上海银行、平安银行、泸州银行、哈尔滨银行、贵州银行的制造业贷款占比最低,均低于5%。

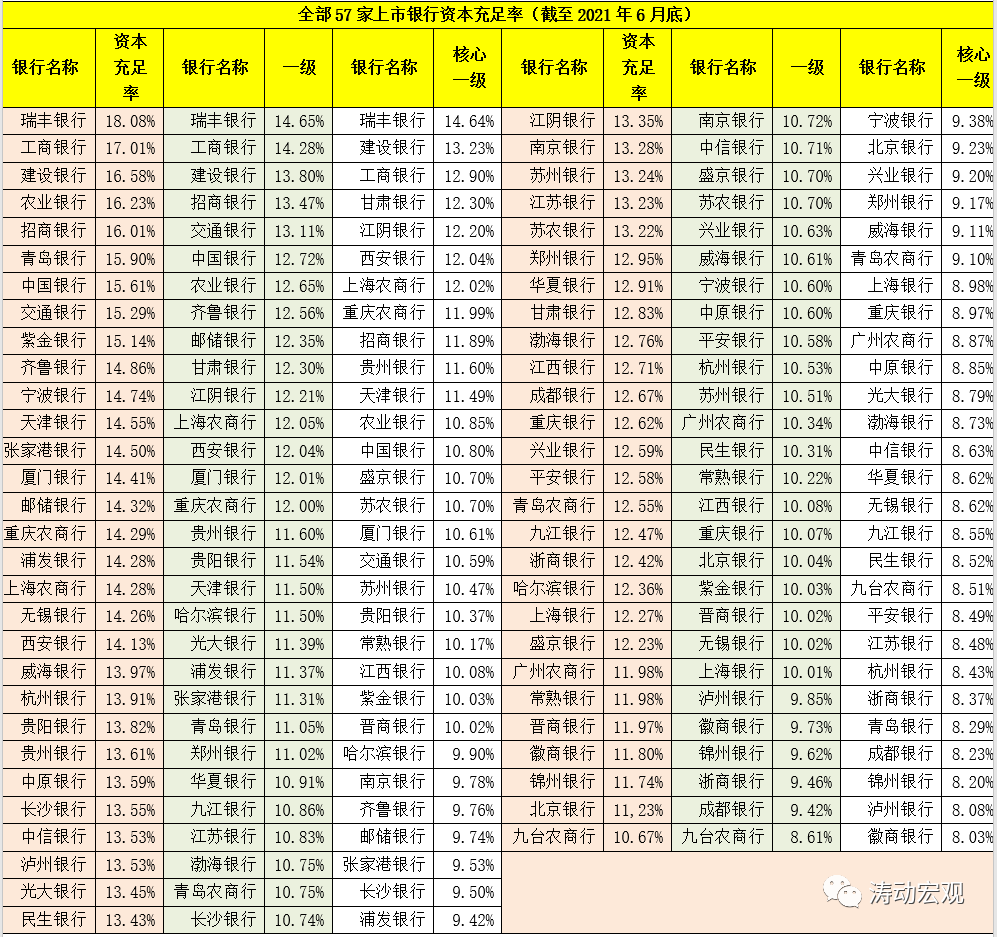

三、资本情况与资产质量

(一)资本情况:9家银行的核心一级资本充足率低于8.50%

57家上市银行的资本充足率、一级资本充足率与核心一级资本充足率的平均值分别为13.68%、11.12%和9.89%。其中,7家银行的资本充足率低于12%、6家银行的一级资本充足率低于10%、9家银行的核心一级资本充足率低于8.50%。其中,徽商银行(8.03%)、泸州银行(8.08%)、锦州银行(8.20%)、成都银行(8.23%)、青岛银行(8.29%)等银行的核心一级资本充足率较低,资本补充压力较大。

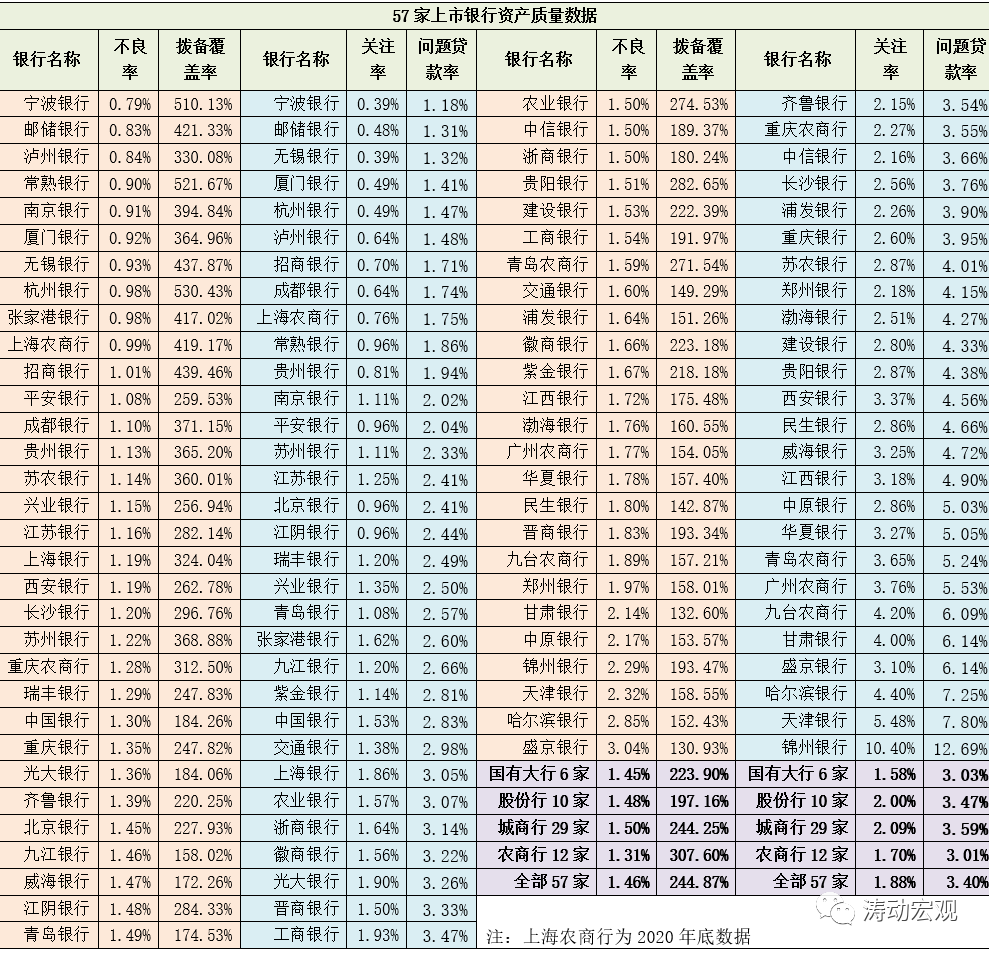

(二)资产质量:分化明显

1、6家银行不良贷款率超过2%、10家银行不良贷款率低于1%

截至2021年6月底,有6家银行的不良贷款率超过2%,从高到低依次为盛京银行(3.04%)、哈尔滨银行(2.85%)、天津银行(2.32%)、锦州银行(2.29%)、中原银行(2.17%)、甘肃银行(2.14%)。另有10家银行的不良贷款率低于1%,从低到高依次为宁波银行、邮储银行、泸州银行、常熟银行、南京银行、厦门银行、无锡银行、杭州银行、张家港银行和上海农商行。

2、8家银行拨备覆盖率超过400%

截至2021年6月底,有3家银行的拨备覆盖率超过500%,从高到低依次为杭州银行(530.43%)、常熟银行(521.67%)和宁波银行(510.13%)。另有5家银行的拨备覆盖率超过400%,分别为邮储银行(421.33%)、无锡银行(437.87%)、张家港银行(417.02%)、上海农商行(419.17%)以及招行(439.45%)。

3、10家银行的问题贷款率超过5%

截至2021年6月底,有10家银行的问题贷款率(关注+不良)超过5%,从高到低依次为锦州银行(12.69%)、天津银行(7.80%)、哈尔滨银行(7.25%)、盛京银行(6.14%)、甘肃银行(6.14%)、九台农商行(6.09%)、广州农商行(5.53%)、青岛农商行(5.24%)、华夏银行(5.05%)以及中原银行(5.03%)。

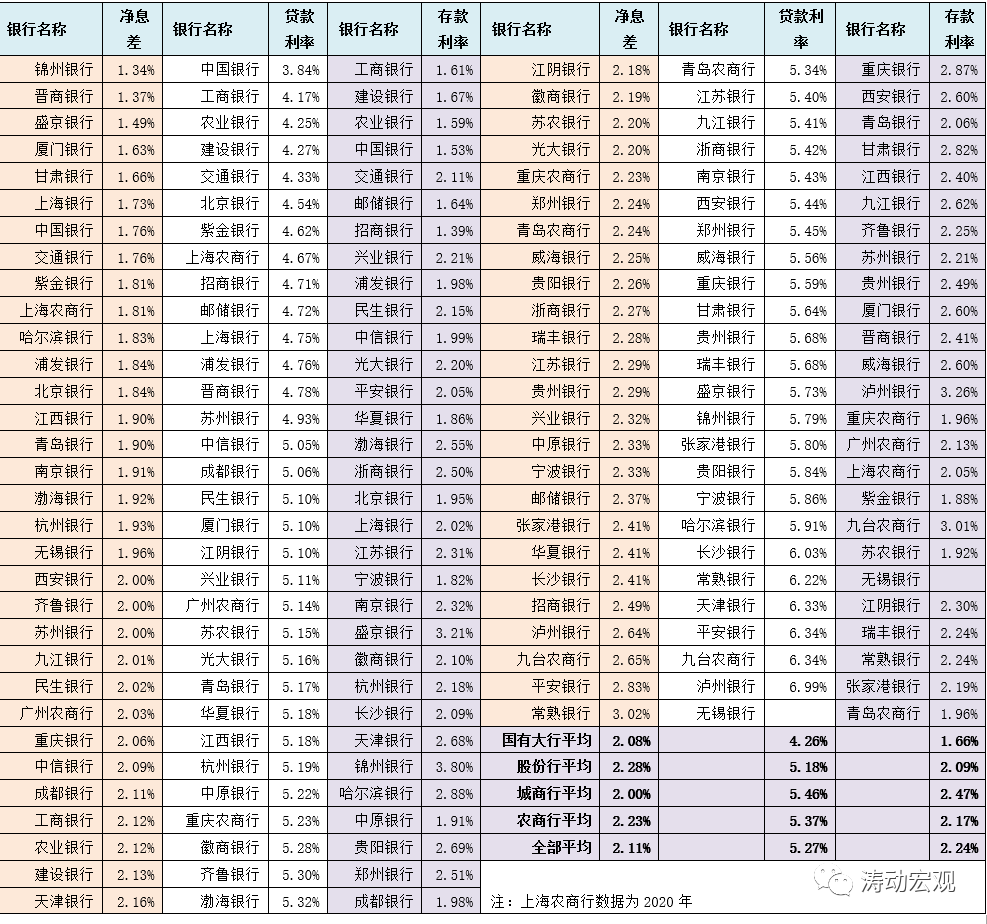

四、价格维度:净利差与净息差

(一)19家银行净息差低于2%、12家银行的净息差高于2.30%

今年上半年,国有大行、股份行、城商行以及农商行的净息差分别为2.08%、2.28%、2%和2.23%,全部上市银行的净息差平均为2.11%。

19家上市银行的净息差低于2%,其中锦州银行、晋商银行、盛京银行、厦门银行、甘肃银行、上海银行、中国银行与交通银行的净息差均低于1.80%。另有12家银行的净息差高于2.30%,从高到低依次为常熟银行(3.02%)、平安银行(2.83%)、九台农商行(2.65%)、泸州银行(2.64%)、招商银行(2.49%)、长沙银行(2.41%)、华夏银行(2.41%)、张家港银行(2.41%)、邮储银行(2.37%)、宁波银行(2.33%)、中原银行(2.33%)以及兴业银行(2.32%)。

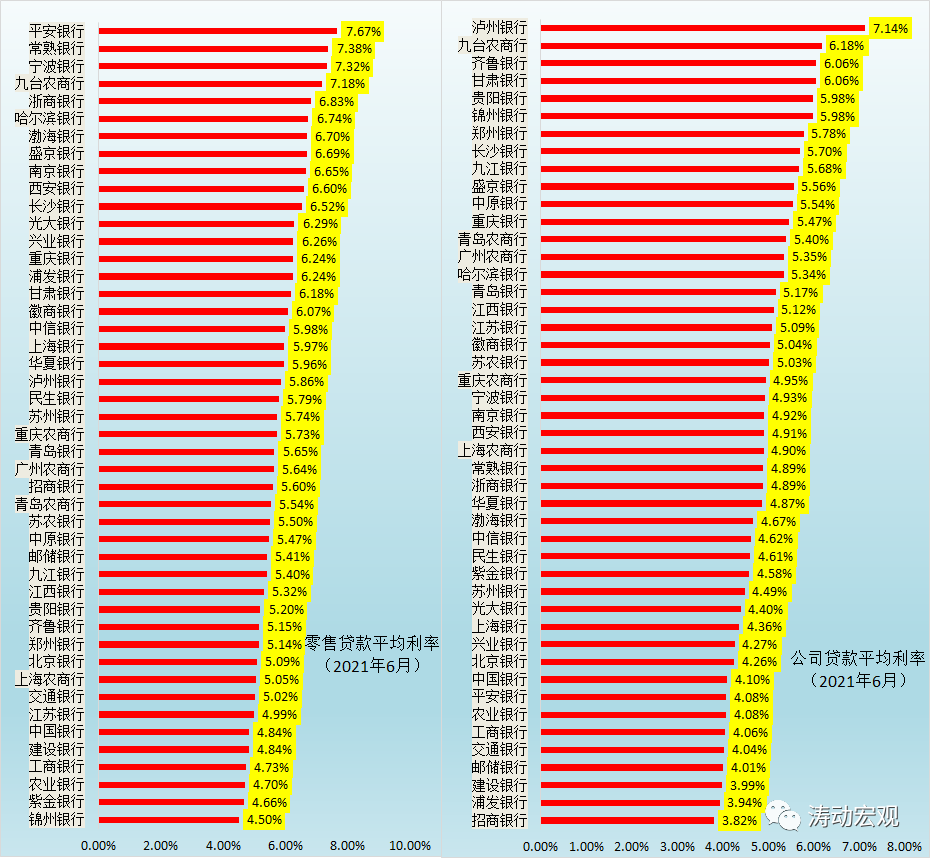

(二)零售贷款与公司贷款利率平均为5.83%与4.96%

1、46家银行的零售贷款利率平均为5.83%,其中有7家银行低于5%、4家银行高于7%。零售贷款利率较高的银行主要有平安银行(7.67%)、常熟银行(7.38%)、宁波银行(7.32%)与九台农商行(7.18%)。

2、46家银行的公司贷款利率平均为4.96%,其中有8家银行低于4.10%、26家银行低于5%、4家银行高于6%。可以看出,公司贷款竞争非常激烈。

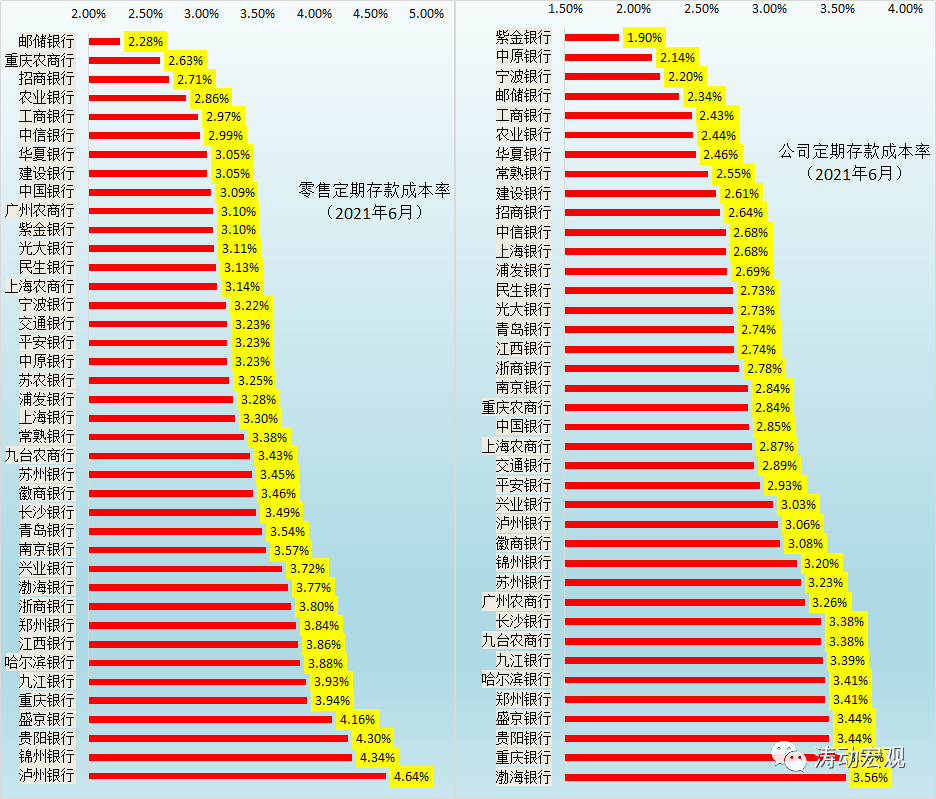

(三)零售定期存款与公司定期存款利率平均水平分别为3.41%与2.88%

1、40家银行的零售定期存款利率平均水平为3.41%,其中有9家银行低于3.10%、14家银行高于3.50%、4家银行高于4%。零售定期存款利率较低的银行主要有邮储银行、重庆农商行、招行、农行、工行、中信银行、华夏银行、建行与中行,零售定期存款利率较高的银行主要有泸州银行、锦州银行、贵阳银行、盛京银行、重庆银行、九江银行、哈尔滨银行、江西银行、郑州银行、浙商银行、渤海银行、兴业银行、南京银行与青岛银行。

2、39家银行的公司定期存款利率平均水平为2.88%,其中有7家银行低于2.50%、9家银行高于3.30%、2家银行高于3.50%。公司定期存款利率较低的7家银行主要有紫金银行、中原银行、宁波银行、邮储银行、工行、农行与华夏银行,公司定期存款利率较高的9家银行主要有渤海银行、重庆银行、贵阳银行、盛京银行、郑州银行、哈尔滨银行、九江银行、九台农商行与长沙银行。

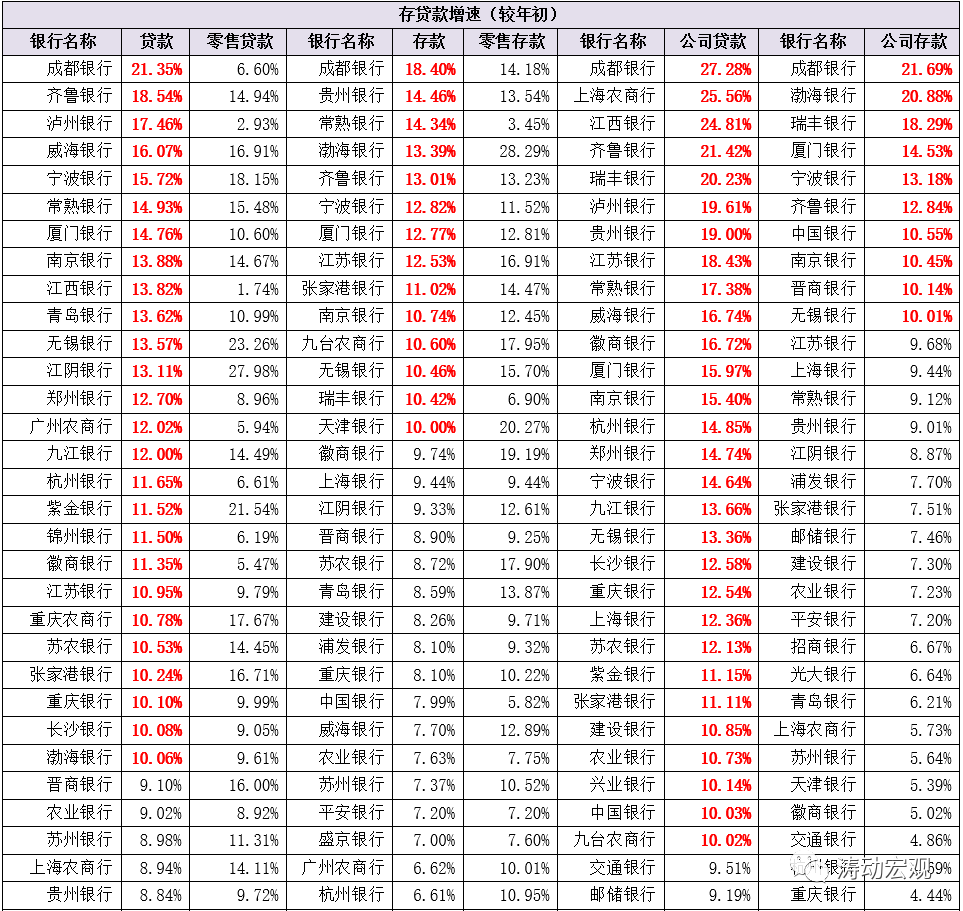

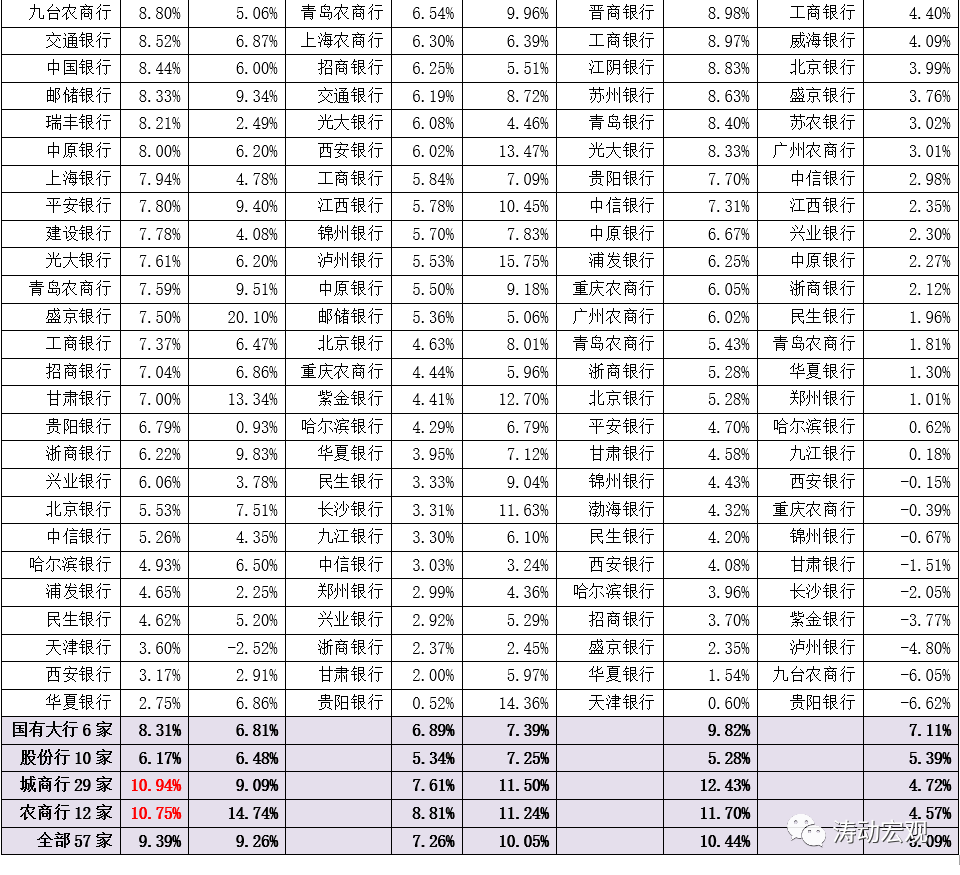

五、存贷款增速

(一)今年上半年,国有大行、股份行、城商行与农商行的贷款增速分别为8.31%、6.17%、10.94%与10.75%,零售贷款增速分别为6.81%、6.48%、9.09%与14.74%,公司贷款增速分别为9.82%、5.28%、12.43%与11.70%。

(二)今年上半年,国有大行、股份行、城商行与农商行的存款增速分别为6.89%、5.34%、7.61%与8.81%,零售存款增速分别为7.39%、7.25%、11.50%与11.24%,公司存款增速分别为7.11%、5.39%、4.72%与4.57%。

2026年1月24日杭州,诚邀您拨冗莅临。

拿包+尽调+处置+法拍+精华案例全解析!

做好不良资产,学这一门课就够了!

2位深耕该领域的大咖老师领衔主讲,用特殊机会投资视角拆解困境上市公司重组重整中的巨大机遇。

投资交易/买包-运营管理-处置/分散诉讼/分散执行/调解全流程

全面掌握最新结构化融资技能!

还没有评论,赶快来抢沙发吧~